Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 24021 | 0.0 | 0.0% | 99.902 | 0 | 36.12 | 2024-04-24 | |

| ОФЗ 25085 | 1.4 | 0.0% | 31.91 | 3.68 | 2024-09-25 | ||

| ОФЗ 26207 | 2.8 | 13.5% | 88.712 | 40.64 | 15.63 | 2024-08-07 | |

| ОФЗ 26212 | 3.8 | 13.4% | 82.785 | 35.15 | 16.22 | 2024-07-24 | |

| ОФЗ 26218 | 7.4 | 13.5% | 78.637 | 42.38 | 4.89 | 2024-09-25 | |

| ОФЗ 26219 | 2.4 | 13.5% | 89.25 | 38.64 | 5.94 | 2024-09-18 | |

| ОФЗ 26221 | 9.0 | 13.5% | 72.202 | 38.39 | 2.95 | 2024-10-02 | |

| ОФЗ 26222 | 0.5 | 14.0% | 97.012 | 35.4 | 0 | 2024-04-17 | |

| ОФЗ 26224 | 5.1 | 13.4% | 77.68 | 34.41 | 26.47 | 2024-05-29 | |

| ОФЗ 26225 | 10.1 | 13.5% | 67.778 | 36.15 | 29.2 | 2024-05-22 | |

| ОФЗ 26226 | 2.5 | 13.4% | 89.571 | 39.64 | 1.52 | 2024-10-09 | |

| ОФЗ 26227 | 0.3 | 15.0% | 98.299 | 36.9 | 18.45 | 2024-07-17 | |

| ОФЗ 26228 | 6.0 | 13.5% | 78.147 | 38.15 | 0 | 2024-04-17 | |

| ОФЗ 26229 | 1.6 | 14.1% | 91.045 | 35.65 | 30.17 | 2024-05-15 | |

| ОФЗ 26230 | 15.0 | 13.6% | 64.69 | 38.39 | 2.95 | 2024-10-02 | |

| ОФЗ 26235 | 6.9 | 13.5% | 68.157 | 29.42 | 4.53 | 2024-09-18 | |

| ОФЗ 26236 | 4.1 | 13.4% | 77.451 | 28.42 | 22.95 | 2024-05-22 | |

| ОФЗ 26237 | 4.9 | 13.5% | 77.53 | 33.41 | 5.14 | 2024-09-18 | |

| ОФЗ 26238 | 17.1 | 13.6% | 59.22 | 35.4 | 25.87 | 2024-06-05 | |

| ОФЗ 26239 | 7.3 | 13.5% | 71.599 | 34.41 | 14.56 | 2024-07-31 | |

| ОФЗ 26240 | 12.3 | 13.6% | 62.756 | 34.9 | 12.08 | 2024-08-14 | |

| ОФЗ 26242 | 5.4 | 13.5% | 84.665 | 44.88 | 10.36 | 2024-09-04 | |

| ОФЗ 26243 | 14.1 | 13.9% | 77.326 | 48.87 | 35.71 | 2024-06-05 | |

| ОФЗ 26244 | 9.9 | 13.8% | 88.77 | 56.1 | 6.47 | 2024-09-25 | |

| ОФЗ 29006 | 0.8 | 13.6% | 100.956 | 72.6 | 30.72 | 2024-07-31 | |

| ОФЗ 29021 | 6.6 | 0.0% | 98.99 | 0 | 17.94 | 2024-06-05 | |

| ОФЗ 29022 | 9.3 | 0.0% | 98.88 | 0 | 33.1 | 2024-05-01 | |

| ОФЗ 29023 | 10.4 | 0.0% | 98.357 | 0 | 17.94 | 2024-06-05 | |

| ОФЗ 52005 | 9.1 | 5.4% | 79.929 | 13.56 | 10.91 | 2024-05-22 |

-

Рост спроса на флоутеры ОФЗ как усиление ожиданий повышения ставок

Рост спроса на флоутеры ОФЗ как усиление ожиданий повышения ставокПо характеру размещения ОФЗ можно понять не только объем спроса на новый российский госдолг, но и настроения главных его покупателей — российских банков и финансовых организаций.

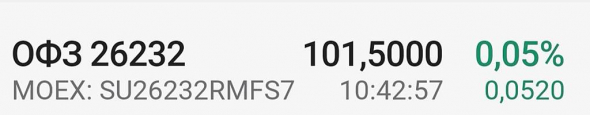

Сегодня Минфин успешно разместил два выпуска ОФЗ: 26232 с фиксированным купоном 6,0% (погашение в 2027 году) и 29016 с плавающим купоном (погашение в 2026 году). Первый выпуск был доразмещен до своих предельных значений в 450 млрд. р., а выпуск с плавающим купоном был размещен со спросом, немного превышающим количество проданных бумаг.Последний факт несомненно является позитивным. За последние полгода Минфину не удалось разместить флоутеры два раза, в апреле и в августе. Уже в сентябре эта ситуация не повторялась, и институционалы стабильно приобретали в свои портфели эти выпуски.

Дополнительно динамика размещения флоутеров говорит и о том, чего крупные национальные игроки ожидают от уровня процентных ставок в ближайшее время. Облигации с плавающим купоном — хороший способ захеджировать процентный риск. Если в период снижения ставок флоутер дает меньшую доходность по сравнению с облигациями с фиксированным купоном, то в случае повышения ставок плавающая ставка защищает держателей облигаций от снижения цен на них.

Авто-репост. Читать в блоге >>> ОФЗ. Рост, который обманет

ОФЗ. Рост, который обманет

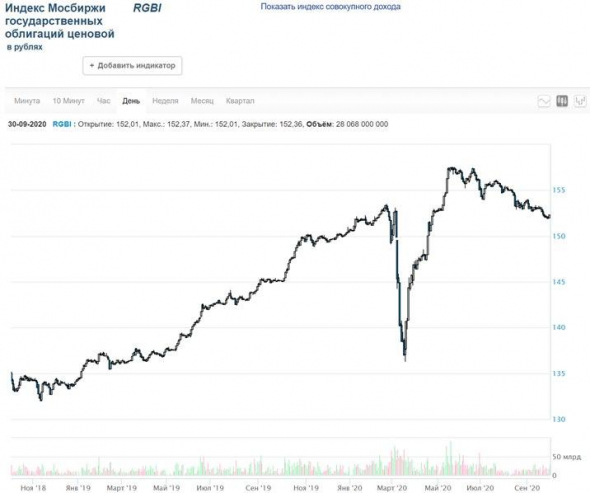

• Вчерашний подъем индекса ОФЗ (https://www.moex.com/ru/index/RGBI/technical/), как я это вижу – коррекция в ходе снижения, которое еще не завершилось. Уже высказывал мысль, что отечественный фондовый рынок своего дна еще не нащупал, как не достиг дна и рубль.

• ФРС и ЕЦБ напечатали огромную денежную массу. Которая создала эффект эмулятора восстановления экономик. А что дальше? Восстановление, насколько оно было возможно, произошло. Не ждал бы его продолжения. Рынки раздуло. Денежная масса абсорбирована. И вот ее постепенно перестает хватать. Пополнение нехватки – продажи фондовых активов. Россия – один из доноров этого процесса. ОФЗ как наиболее раскрученный сегмент нашего фондового рынка – в особенности. И почему новые деньги должны прийти в ОФЗ (как сейчас многие считают), а не покидать их и далее? По-моему, одна сессия роста облигационных цен, которую мы вчера и наблюдали, положения дел не меняет. В том, что Банк России будет повышать ставку в этом году, сомневаюсь все меньше. Не будет этого делать в ноябре на очередном заседании, сделает позже на экстренном. А ОФЗ в этом свете с доходностями вокруг и выше 7% — перспектива более живая, чем под 4-5%.

Авто-репост. Читать в блоге >>> Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

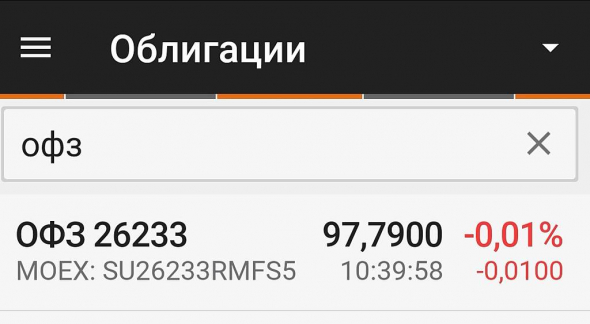

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26232 и новиночка ОФЗ-ПК серии 29016 в объемах остатков, доступных для размещения в каждом выпуске (19,861 и 450 млрд. рублей соответственно).

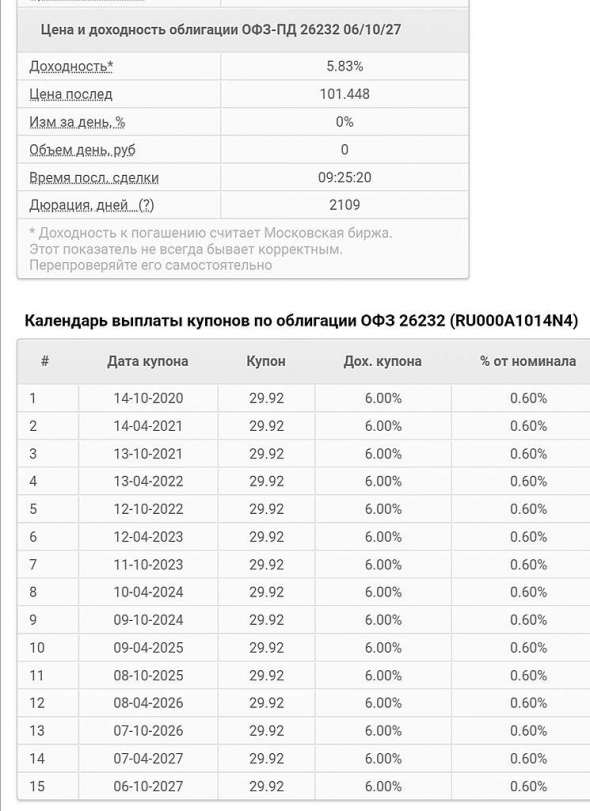

ОФЗ 26232 с погашением 6 октября 2027 года, купон 6% годовых

ОФЗ 29016 с погашением 23 декабря 2026 года. Купонный доход рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Итоги:

ОФЗ 26232

Спрос составил 44,431 млрд рублей по номиналу. Итоговая доходность 5,97%.

Авто-репост. Читать в блоге >>> Минфин РФ разместил ОФЗ на аукционе 23 сентября 2020г: на 120,205 млрд руб

Минфин РФ разместил ОФЗ на аукционе 23 сентября 2020г: на 120,205 млрд руб

Минфин России информирует о результатах проведения 23 сентября 2020 г. аукциона по размещению ОФЗ-ПД выпуска № 26234RMFS с датой погашения 16 июля 2025 г.

Итоги размещения выпуска № 26234RMFS:

— объем предложения – 20,000 млрд. рублей;

— объем спроса – 30,616 млрд. рублей;

— размещенный объем выпуска – 20,000 млрд. рублей;

— выручка от размещения – 19,567 млрд. рублей;

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26234 в объеме 20 млрд. рублей и новиночка ОФЗ-ПК серии 29015 в объеме остатков, доступных для размещения в указанном выпуске.

ОФЗ 26234 с погашением 16 июля 2025 года, купон 4,5% годовых

ОФЗ 29015 с погашением 18 октября 2028 года. Купонный доход рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Итоги:

ОФЗ 26234

Спрос составил 30,616 млрд рублей по номиналу. Итоговая доходность 5,41%. Разместили 20 млрд рублей по номиналу (100%).

Авто-репост. Читать в блоге >>> На рынке ОФЗ складывается переизбыток предложения

На рынке ОФЗ складывается переизбыток предложения

На рынке гособлигаций постепенно складывается переизбыток предложения, который в ближайшее время может стать источником проблем на долговом рынке.За последние несколько месяцев в общем росте объемов российского рынка облигаций новые размещения госбумаг составили непропорционально большую его часть, несмотря на то, что ряд аукционов ОФЗ был отменен.

В течение лета общий объем первичных размещений на рынке был стабильно выше 1 трлн. рублей. Подавляющее большинство новых выпусков составили именно размещения ОФЗ: в частности, за август их было размещено около 1 трлн. В то же время, корпоративных облигаций было размещено немногим более 300 млрд рублей.

Размещение ОФЗ в ближайшее время увеличится, причем более быстрыми темпами, чем это произойдет в корпоративном секторе. Облигации будет тяжелее размещать, придерживаясь текущей рыночной конъюнктуры. Дополнительные объемы с большой долей вероятности вынудят Минфин размещать облигации с дисконтом, что будет способствовать снижению цен на всем долговом рынке.

Авто-репост. Читать в блоге >>> ОФЗ дней до погашения и дата гашения сильно отличаются Ошибка или я чего то не понимаю ?

ОФЗ дней до погашения и дата гашения сильно отличаются Ошибка или я чего то не понимаю ?

Авто-репост. Читать в блоге >>>

размещение ОФЗ 16 09 2020

размещение ОФЗ 16 09 2020МОСКВА, 16 сен — ПРАЙМ. Минфин России на аукционах в среду разместил облигации федерального займа (ОФЗ) трех выпусков совокупно на 164 миллиарда рублей, приблизившись к выполнению квартального плана привлечения в 1 триллион рублей, свидетельствуют данные министерства.

На первом аукционе Минфин разместил ОФЗ с переменным купонным доходом серии 29014 с погашением в марте 2026 года на весь лимит в 115,218 миллиарда рублей. Цена отсечения составила 97,522% от номинала, средневзвешенная цена — 97,6283% от номинала. Спрос составил 183,861 миллиарда рублей, Минфин удовлетворил в ходе аукциона 89 заявок.

На втором аукционе министерство разместило ОФЗ с постоянным купонным доходом серии 26232 с погашением в октябре 2027 года на 23,254 миллиарда рублей. Цена отсечения составила 101,1% от номинала, средневзвешенная цена — 101,1415% от номинала. Средневзвешенная доходность составила 5,88% годовых, доходность по цене отсечения – 5,89% годовых. Спрос — 47,651 миллиарда рублей, Минфин удовлетворил в ходе аукциона 23 заявки.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено три выпуска, ОФЗ-ПК серии 29014, ОФЗ-ПД серии 26232 и новиночка ОФЗ-ИН серии 52003 в объемах остатков, доступных для размещения в каждом выпуске.

ОФЗ 26232 с погашением 6 октября 2027 года, купон 6% годовых

ОФЗ 29014 с погашением 25 марта 2026 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26232

Спрос составил 47,651 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Завтра размещение ОФЗ

Завтра размещение ОФЗ

Завтра размещение ОФЗ, седня шортик Si через ночь, утром что нить капнуть должно.

Авто-репост. Читать в блоге >>> СЕГОДНЯ Минфин (16 сент.) размещает 3 выпуска ОФЗ

СЕГОДНЯ Минфин (16 сент.) размещает 3 выпуска ОФЗ

Минфин 16 сентября предложит инвесторам три выпуска ОФЗ

15.09.2020 \ НОВОСТИ ФИНАНСОВОГО СЕКТОРА

Минфин России планирует 16 сентября 2020 года провести аукционы по размещению облигаций федерального займа с переменным купонным доходом (ОФЗ-ПК) выпуска № 29014RMF в объеме остатков, доступных для размещения в указанном выпуске — 115 млрд. 217,952 млн. рублей по номинальной стоимости, облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26232RMFS в объеме остатков, доступных для размещения в указанном выпуске — 43 млрд. 114,625 млн. рублей по номинальной стоимости и облигаций федерального займа с индексируемым номиналом (ОФЗ-ИН) выпуска № 52003RMFS в объеме остатков, доступных для размещения в указанном выпуске, говорится в информационном сообщении ведомства.

Дата погашения ОФЗ выпуска 29014 — 25 марта 2026 года. Купонный доход рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Дата погашения ОФЗ выпуска 26232 — 6 октября 2027 года. Ставка полугодового купона на весь срок обращения бумаг составляет 6,00% годовых.

Авто-репост. Читать в блоге >>>

Покупка народных ОФЗ для бывших вкладчиков и пенсионеров.

Покупка народных ОФЗ для бывших вкладчиков и пенсионеров.

Для бывших вкладчиков — полный аналог 3 летних вкладов с досрочным расторжением без потери процентов. Для тех кто ожидает что Цб поднимет ключевую.

Из плюсов — возможность выйти без потери процентов через год, 100% гос страховка, отсутствует риск просадки цены, как у биржевых ОФЗ.

Текущая доходность под погашение через 3 года 5,65% годовых, под погашение через год 4,5% годовых. minfin.gov.ru/ru/perfomance/public_debt/internal/ofz-n/current/

Текущая ставка по годовым вкладам — 4,5% годовых.

Текущая ставка по биржевым ОФЗ (3 леткам) — 4,9% годовых.

Облигации федерального займа для физических лиц (ОФЗ-н) занимают особое место среди многообразия ОФЗ. Если все прочие «рыночные» ОФЗ используются государством как средство заимствования финансов, то ОФЗ-н были созданы, преимущественно, как средство для повышения финансовой грамотности. При этом, для привлечения населения, доходность обеспечивается на уровне лучших вкладов, значительно выше, чем «Средняя максимальная ставка топ-10 российских банков по депозитам физических лиц в рублях». Так по итогам первой декады июля эта ставка составила 4,63% годовых, тогда как доходность ОФЗ-н 6-го выпуска — 5,63%. Доходность рыночных ОФЗ с погашением через 3 года составляет около 4,5%.

Авто-репост. Читать в блоге >>> Кто покупает российский госдолг?

Кто покупает российский госдолг?

На спасение федерального бюджета России, где, по оценкам Минфина, не хватает каждого пятого рубля, прибыла «бригада скорой помощи» из крупных покупателей гособлигаций, которые вторую неделю подряд одалживают правительству рекордные суммы.Аукционы облигаций федерального займа в среду снова прошли под диктовку узкого круга инвесторов-гигантов, благодаря которым за один день Минфин смог покрыть половину месячного дефицита казны.

По итогам двух размещений Минфин привлек в бюджет 159 млрд рублей. Основную часть этой суммы — 112 млрд рублей — принесла продажа 10-летних ОФЗ-29013.

Спрос на аукционе превышал 200 млрд рублей, и Минфин удовлетворил 18 заявок. При этом три четверти выпуска — на 82,5 млрд рублей — досталось четырем инвесторам, которые выставили «заявки-гиганты» на сумму от 15 до 27 млрд рублей.

Это «либо госбанки, либо финансируемые ими аффилированные финансовые организации», говорит аналитик Райффайзенбанка Денис Порывай. Эти инвесторы проявили редкую благосклонность к Минфину и были готовы покупать бумаги без премии по доходности и скидок к рыночной цене: отсечка произошла по 96,25% от номинала.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПК серии 24021 и ОФЗ-ПК серии 29013 в объеме остатков, доступный для размещения в данных выпусках.

ОФЗ 29013 с погашением 18 сентября 2030 года, купон рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней

ОФЗ 24021 с погашением 24 апреля 2024 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

Итоги:

ОФЗ 29013

Спрос составил 207,148 млрд рублей по номиналу. Разместили 111,737 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> Минфин разместил на аукционе ОФЗ на 111,7 млрд рублей при спросе 207,1 млрд

Минфин разместил на аукционе ОФЗ на 111,7 млрд рублей при спросе 207,1 млрдМинфин России разместил на аукционе облигации федерального займа (ОФЗ) с переменным купонным доходом серии 29013 с погашением в сентябре 2030 года на 111,737 миллиарда рублей при спросе в 207,148 миллиарда, говорится в сообщении министерства.

Цена отсечения составила 96,245% от номинала, средневзвешенная цена — 96,2691% от номинала. Выручка от размещения составила 108,461 миллиарда рублей.

На следующем аукционе Минфин предложит ОФЗ с переменным купонным доходом серии 24021 с погашением в апреле 2024 года в объеме остатков, доступных для размещения в этом выпуске — 46,769 миллиарда рублей.

Авто-репост. Читать в блоге >>> 9 сентября размещение двух выпусков облигаций федерального займа (ОФЗ)

9 сентября размещение двух выпусков облигаций федерального займа (ОФЗ)Информационное сообщение о проведении 9 сентября 2020 года

аукционов по размещению ОФЗМинфин России информирует о проведении 9 сентября 2020 года аукционов по размещению:

— облигаций федерального займа с переменным купонным доходом (ОФЗ-ПК) выпуска № 29013RMFS (дата погашения 18 сентября 2030 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с переменным купонным доходом (ОФЗ-ПК) выпуска № 24021RMFS (дата погашения 24 апреля 2024 года) в объеме остатков, доступных для размещения в указанном выпуске — 46 768 689 000 рублей по номинальной стоимости.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 29013RMFS;

— 14:00 — ввод цены отсечения для выпуска № 29013RMFS;

— 14:30 — 15:00 — ввод заявок на аукцион по размещению выпуска № 24021RMFS;

— 16:30 — ввод цены отсечения для выпуска № 24021RMFS

тут

Авто-репост. Читать в блоге >>> Два госбанка скупили почти весь аукцион российского госдолга

Два госбанка скупили почти весь аукцион российского госдолга

По итогам двух размещений Минфин продал облигации федерального займа на общую сумму 215,4 млрд рублей.

Инвесторам предлагались бумаги с плавающей ставкой с погашением ва марте 2026 года (ОФЗ-29014) и классический 10-летний выпуск ОФЗ-26228.

Как на всех предыдущих аукционах спрос был сосредоточен почти исключительно на «плавающих» бондах. Минфин реализовал бумаги 188 млрд рублей, поставив новый рекорд для этого типа ОФЗ.

«Давно невиданный спрос», впрочем, обеспечили всего два покупателя-гиганта, отмечает аналитик Райффайзенбанка Денис Порывай: один из них выставил заявку на 95 млрд рублей, а другой — на 35 млрд.

Итого: на двух инвесторов пришлось почти 70% проданного объема ОФЗ-29014 и больше половины общей суммы, которую Минфин привлек в бюджет. По такому же сценарию проходил аукцион на прошлой неделе, напоминает Порывай.

Таинственные крупные покупатели — это, вероятно, госбанки, деньги которым в свою очередь дает сам Минфин, отмечает он.

Бюджет размещает в банковской системе свободные средства на депозитах и через операции репо, которые проводит Казначейство РФ. Спрос на эти средства резко вырос как раз в день аукционов ОФЗ, указывает стратег «ВТБ Капитала» Максим Коровин.

Авто-репост. Читать в блоге >>> Аукционы ОФЗ: Минфин удачно поймал момент Минфину удалось найти давно невиданный спрос…

Аукционы ОФЗ: Минфин удачно поймал момент Минфину удалось найти давно невиданный спрос…

На телеграм канале Райффайзенбанка появилась статья, относительно вчерашнего размещения ЦБ.

В результате вчерашних аукционов Минфину удалось реализовать ОФЗ на сумму 215,4 млрд руб., при этом основной объем (187,6 млрд руб.) пришелся на размещение ОФЗ 29014 с плавающим купоном.

…со стороны узкого круга инвесторов. Стоит отметить, что инвесторы (в основном локальные банки и финансовые организации) плавающих ОФЗ в этот раз удовлетворились ценовым дисконтом всего в размере 0,1 п.п. к котировкам вторичного рынка, сложившимся за день до аукциона. Однако это произошло лишь из-за присутствия двух гигантских заявок (на 95 млрд руб. и 35 млрд руб.), которые и были удовлетворены. Таким образом, как и на аукционе неделей ранее, бумаги были проданы узкому кругу инвесторов (вероятно, госбанкам, которые, кстати говоря, являются основными получателями средств Казначейства РФ, то есть не испытывают избытка рублевой ликвидности). Без их участия ценовой дисконт, как мы полагаем, составил бы 0,5 п.п., а объем был бы ниже.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26228 и ОФЗ-ПК серии 29014 в объеме остатков, доступных для размещения в указанных выпусках.

ОФЗ 26228 с погашением 10 апреля 2030 года, купон 7,65% годовых

ОФЗ 29014 с погашением 25 марта 2026 года. Ставки купонов публикуются за 2 рабочих дня до даты выплаты и рассчитываются как среднее арифметическое значение ставок RUONIA за купонный период, начиная за 7 дней до даты начала купона и заканчивая за 7 дней до окончания купона.

Итоги:

ОФЗ 26228

Спрос составил 34,88 млрд рублей по номиналу. Итоговая доходность 6,09%. Разместили 27,783 млрд рублей по номиналу.

Авто-репост. Читать в блоге >>> сегодняшний аукцион на размещение ОФЗ был успешным, но по RGBI объемы минимальны

сегодняшний аукцион на размещение ОФЗ был успешным, но по RGBI объемы минимальныИтоги аукциона по размещению ОФЗ 2 сентября 2020 года

2 сентября 2020 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 29014RMFS:

Дата погашения: 25 марта 2026 г.

Спрос по номиналу: 314757.083 млн. руб.

Размещенный объем выпуска по номиналу: 187605.167 млн. руб.

Цена отсечения: 97.6500 % к номиналу.

RGBI среднесрочно падает, объемы минимальны.

RGBI по дневным (т.е. долгосрочно интерес к рублю слабый):

https://www.youtube.com/watch?v=thxPtZi867Q

Сначала рекомендации, потом расчет % доходности, выпуски нумерую

АДРЕС В ТЕЛЕГРАМ @OlegTrading

С уважением,

Олег.

Авто-репост. Читать в блоге >>>

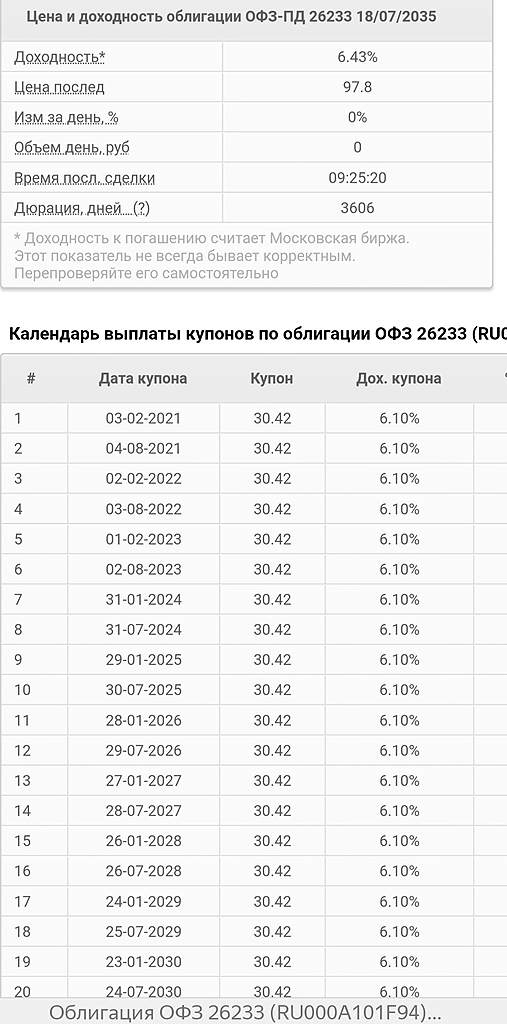

Здравствуйте. В чем отличие 26230 от 26233? Почему такая разница в цене?

Xamon,

Ни в чем. Просто так сложилось.

ОФЗ 26233 позже разместили чем 26230 и 26232.

И соответственно ценник разогнали раньше. У ОФЗ 26233 максимум был 104. Сейчас 97.8 (+6.2% курсовая разница волантильности +6.1,

% годовых)

Доходность выше чем 26232

И такая же как 26230

Но при покупке 26230 вы переплатите 14 % продавцу за первый год и потом будете 2 года отыгрывать данный убыток в цене за счёт купонных выплат.

На 3 год начнёте получать доход.

При покупке ОФЗ с завышкной ценой от номинала у вас в профите 2-3 года будет убыток висеть по двум критериям.

Вы переплатили 14 % и заплатили НКД продавцу раньше срока выплаты.

Если вам это не мешает, то покупайте.

При покупке 26233 вы сразу получаете в прибыль 2.2 % и одновременно получаете доход от купона в размере 6.1% годовых.

Что то в списке не нашёл ОФЗ 26233 и ОФЗ 26232

Что то в списке не нашёл ОФЗ 26233 и ОФЗ 26232

ОФ3 26233 за 1 год даёт 8.3 % годовых с учётом дисконта в цене 2.2%

6.1 % в оставшиеся года.

С учётом что в сентябре ожидается снижение ключевой ставки ниже 4 %, офз очень привлекательна сейчас выглядит.

ОФЗ 26232 первый год 4.5 %, за счёт спекулятивной наценки в 1.5% а в оставшиеся годы 6%

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций