А что означает доходность -(минус!!!) 41,7%???

Как это понимать?

Сережа Ру, в общем, просто прошла какая-то сделка, которая просто помноженная на 365 дней в году дает такую доходность якобы)

www.moex.com/ru/issue.aspx?board=EQOB&code=RU000A0ZZ8A

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ПЮДМ БО-П2 | 1.2 | 17.5% | 96.42 | 106.85 | 96.16 | 2024-04-22 | 2022-08-08 |

| ПЮДМ БО-П3 | 0.5 | 17.2% | 98.69 | 10.68 | 4.27 | 2024-05-07 |

А что означает доходность -(минус!!!) 41,7%???

Как это понимать?

А что означает доходность -(минус!!!) 41,7%???

Как это понимать?

Чистая прибыль компании удвоилась за год за счет более быстрого оборота и пропорционального снижения агентской величины себестоимости, EBIT — утроилась, а валовая прибыль выросла в 2,7 раз. Об основных финансовых показателях по итогам 2018 года читайте в нашем аналитическом покрытии:

В течение года компания разместила на бирже 2328 облигаций номиналом 50 тыс. рублей каждая. Таким образом, в обращении находится 61% зарегистрированного 190-миллионного выпуска (RU000A0ZZ8A2).

«ПЮДМ» привлекал средства по мере необходимости и остановился на 116,4 млн рублей ввиду нецелесообразности увеличения долга.

Финансовые итоги деятельности компании в 2018 году мы скоро представим в виде аналитического отчета. Что касается начала текущего года: в январе компания сохранила оборот на уровне 560 млн рублей, а в феврале он составил, несмотря на короткий месяц, рекордные 710 млн рублей.

Инвесторы оценили взвешенную и осторожную инвестиционную стратегию компании: облигации трейдера драгоценными металлами достаточно ликвидны во вторичном обращении, а средневзвешенная стоимость по итогам последних 6 месяцев составила около 101%.

Анастасия К, на сайте кисточек уже висит вся инфа с презентацией для инвесторов, так что вполне возможно что в ближайшее время объявят.

Скоро будут размещаться Кисточки, Таксовичкоф, Грузовичкоф (очередной выпуск), вроде все ожидаются по 15%

По сути, все эти три разных компании — одних основателей. Друг друга рекламируют еще.

Думаю, хороший момент переложиться из ставшего 15% ПЮДМ в что-нибудь из этого нового.

Анастасия К, а когда ожидается не подскажете?

Владимир Подлесских,

Сама жду. Объявляют где-то за неделю, не пропустим. Пока вот только такие слухи.

Скоро будут размещаться Кисточки, Таксовичкоф, Грузовичкоф (очередной выпуск), вроде все ожидаются по 15%

По сути, все эти три разных компании — одних основателей. Друг друга рекламируют еще.

Думаю, хороший момент переложиться из ставшего 15% ПЮДМ в что-нибудь из этого нового.

Анастасия К, а когда ожидается не подскажете?

Скоро будут размещаться Кисточки, Таксовичкоф, Грузовичкоф (очередной выпуск), вроде все ожидаются по 15%

По сути, все эти три разных компании — одних основателей. Друг друга рекламируют еще.

Думаю, хороший момент переложиться из ставшего 15% ПЮДМ в что-нибудь из этого нового.

Анастасия К, по грузовику мне вообще кажется, что инвесторы путают облигацию с акциями ))))

Скоро будут размещаться Кисточки, Таксовичкоф, Грузовичкоф (очередной выпуск), вроде все ожидаются по 15%

По сути, все эти три разных компании — одних основателей. Друг друга рекламируют еще.

Думаю, хороший момент переложиться из ставшего 15% ПЮДМ в что-нибудь из этого нового.

Анастасия К, желательно на первичке по 100% от номинала с целью роста до 102% )

Скоро будут размещаться Кисточки, Таксовичкоф, Грузовичкоф (очередной выпуск), вроде все ожидаются по 15%

По сути, все эти три разных компании — одних основателей. Друг друга рекламируют еще.

Думаю, хороший момент переложиться из ставшего 15% ПЮДМ в что-нибудь из этого нового.

«Первый Ювелирный — Драгоценные Металлы» установил ставку еще 12-ти купонов

Согласно условиям выпуска, в мае компанию ожидает прохождение оферты: инвесторы имеют право предъявить ценные бумаги к досрочному погашению. Эмитент же, в свою очередь, накануне оферты имеет право пересмотреть ставку, определив ее до конца выпуска или назначив следующую оферту. Руководство «ПЮДМ» пошло по второму пути: новая ставка — 15% годовых — будет действительна в течение 12 купонных периодов, то есть следующая оферта состоится через 1 год. Снижение ставки в целом было ожидаемым для рынка событием: 18% годовых выделялось на фоне других размещений даже в сегменте ВДО. К тому же за прошедший год компания сумела заработать хорошую репутацию среди частных инвесторов и доказать свое умение обращаться с привлеченным капиталом.

Сбор заявок на досрочное погашение от владельцев облигаций состоится с 20 по 24 мая, удовлетворение заявок — 29 мая.

На сегодняшний день «ПЮДМ» в рамках первого выпуска, зарегистрированного в 2018 году, разместил 2328 бумаг на общую сумму 116 400 000 рублей.

читать дальше на смартлабе

ПЮДМ, видимо, нанял консультанта, который «я научу вас быть эффективными» или просто пожадничал и плохо подумал.

18% годовых НЕ выделялось на фоне других размещений в сегменте ВДО, а гармонировало с ними.

ПЮДМ по риску не соответствует 15% годовых. И снижение доходности на -17% (с 18 до 15 годовых) слишком резкое.

В общем, я из облигаций вышел. Удачи. Пусть я буду не прав и у Вас все будет хорошо.

«Первый Ювелирный — Драгоценные Металлы» установил ставку еще 12-ти купонов

Согласно условиям выпуска, в мае компанию ожидает прохождение оферты: инвесторы имеют право предъявить ценные бумаги к досрочному погашению. Эмитент же, в свою очередь, накануне оферты имеет право пересмотреть ставку, определив ее до конца выпуска или назначив следующую оферту. Руководство «ПЮДМ» пошло по второму пути: новая ставка — 15% годовых — будет действительна в течение 12 купонных периодов, то есть следующая оферта состоится через 1 год. Снижение ставки в целом было ожидаемым для рынка событием: 18% годовых выделялось на фоне других размещений даже в сегменте ВДО. К тому же за прошедший год компания сумела заработать хорошую репутацию среди частных инвесторов и доказать свое умение обращаться с привлеченным капиталом.

Сбор заявок на досрочное погашение от владельцев облигаций состоится с 20 по 24 мая, удовлетворение заявок — 29 мая.

На сегодняшний день «ПЮДМ» в рамках первого выпуска, зарегистрированного в 2018 году, разместил 2328 бумаг на общую сумму 116 400 000 рублей.

читать дальше на смартлабе

Согласно условиям выпуска, в мае компанию ожидает прохождение оферты: инвесторы имеют право предъявить ценные бумаги к досрочному погашению. Эмитент же, в свою очередь, накануне оферты имеет право пересмотреть ставку, определив ее до конца выпуска или назначив следующую оферту. Руководство «ПЮДМ» пошло по второму пути: новая ставка — 15% годовых — будет действительна в течение 12 купонных периодов, то есть следующая оферта состоится через 1 год. Снижение ставки в целом было ожидаемым для рынка событием: 18% годовых выделялось на фоне других размещений даже в сегменте ВДО. К тому же за прошедший год компания сумела заработать хорошую репутацию среди частных инвесторов и доказать свое умение обращаться с привлеченным капиталом.

Сбор заявок на досрочное погашение от владельцев облигаций состоится с 20 по 24 мая, удовлетворение заявок — 29 мая.

На сегодняшний день «ПЮДМ» в рамках первого выпуска, зарегистрированного в 2018 году, разместил 2328 бумаг на общую сумму 116 400 000 рублей.

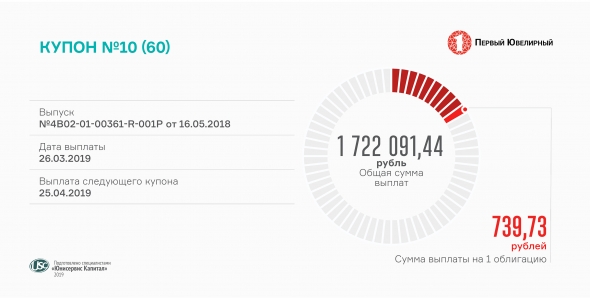

Размер выплат составил более 1,7 млн руб., в пересчете на одну облигацию — 739, 73 руб. Ставка на первые 12 купонов установлена на уровне 18% годовых. Ставку последующих купонов компания объявит в апреле.

Объем вторичных торгов облигациями «Первого ювелирного» составил в феврале чуть более 12 млн руб. Средневзвешенная цена поднялась до 101,12% от номинала.

Где же новости с полей?

Владимир Подлесских,

В декабре и январе состоялось доразмещение выпуска в рамках программы пополнения оборотного капитала в целях закрытия сезонного спроса по закупу драгоценных металлов.

В настоящее время размещено 116,4 млн рублей. Это 2328 из 3800 облигаций первого выпуска (RU000A0ZZ8A2).

Компания подводит итоги декабря и года — о предварительных данных мы обязательно расскажем в феврале.

За октябрь-ноябрь выручка торгового направления составила 1,139 млрд рублей, чистая прибыль — 7 млн рублей. На конец ноября в запасах находился объем товара на сумму 49,1 млн рублей, денежный оборотный капитал составляет 52 млн рублей, дебиторская задолженность покупателей — 6,5 млн рублей. Оборотный цикл компании составляет 25 дней.

Таким образом, весь привлеченный капитал на конец ноября размещен в высоколиквидные активы в соответствии с операционной деятельностью компании.

Накопленная прибыль реинвестируется в развитие бизнеса и благодаря предполагаемой накопленной прибыли на май 2019 года компания прогнозирует пройти оферту без существенного влияния на оборотный капитал и операционную деятельность.

Юнисервис Капитал,

По Вашему мнению, какова вероятность размещения эмитентом оставшихся вне обращения облигаций до оферты?

Какую оценку самочувствия эмитента Вы можете поставить по шкале от 0 до 10 на февраль 2019 г.?

Существуют ли, и есть ли данные о планах эмитента по сокращению операционных издержек?

Где же новости с полей?

Владимир Подлесских,

В декабре и январе состоялось доразмещение выпуска в рамках программы пополнения оборотного капитала в целях закрытия сезонного спроса по закупу драгоценных металлов.

В настоящее время размещено 116,4 млн рублей. Это 2328 из 3800 облигаций первого выпуска (RU000A0ZZ8A2).

Компания подводит итоги декабря и года — о предварительных данных мы обязательно расскажем в феврале.

За октябрь-ноябрь выручка торгового направления составила 1,139 млрд рублей, чистая прибыль — 7 млн рублей. На конец ноября в запасах находился объем товара на сумму 49,1 млн рублей, денежный оборотный капитал составляет 52 млн рублей, дебиторская задолженность покупателей — 6,5 млн рублей. Оборотный цикл компании составляет 25 дней.

Таким образом, весь привлеченный капитал на конец ноября размещен в высоколиквидные активы в соответствии с операционной деятельностью компании.

Накопленная прибыль реинвестируется в развитие бизнеса и благодаря предполагаемой накопленной прибыли на май 2019 года компания прогнозирует пройти оферту без существенного влияния на оборотный капитал и операционную деятельность.