SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Бернанке теряет контроль над рынком облигаций США

- 08 февраля 2011, 10:14

- |

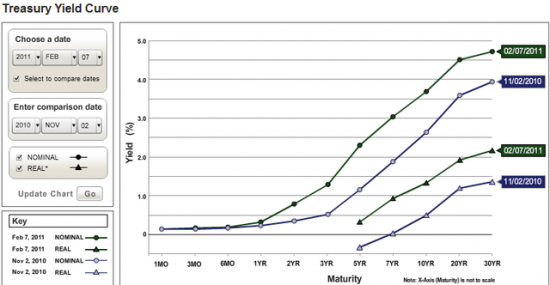

В последнее время в связи с монетизацией гос.долга очень резко подскочили долгосрочные ставки. По 30-леткам уже 4.7% — максимум с апреля 2010. Кривая доходностей стала наиболее крутой за всю современную историю эмиссии трежерис. По крайне мере, если считать с 77 года, когда стали выпускаться 30-летки. Спрэд между 30-летками и двухлетними нотами составляет около 4%, что является рекордом.

Народ начал активно избавляться от долгосрочных бумаг, в том числе из-за так называемой liquidity premium theor, когда держатель долгосрочного инструмента более подвержен ценовому риску при общем уровне изменения процентных ставок, поэтому требуют большую премию. Иными словами инфляционные ожидания повышаются.

Хотя официальные реальные процентные ставки даже выросли, но благодаря заниженному CPI.

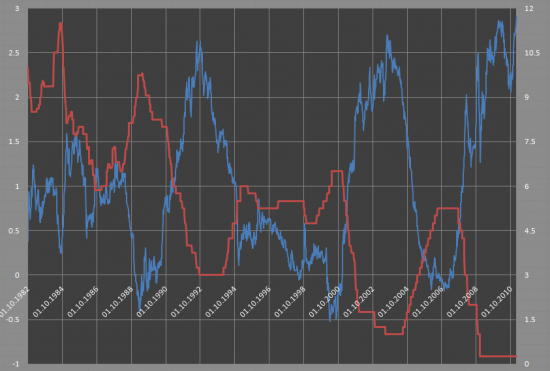

Спрэд между 10 летками и 2-летками составляет 2.9%, что также является максимумом. Кстати, обычно при достижении спреда выше 2.5% через 6-15 месяцев шло повышение ключевой процентной ставки ФРС. На графике синим цветом спрэд 2y10y, красным ставка по федеральным фондам (правая шкала).

Как правило, после спада и перед началом подъема в экономике кривая доходностей становится более крутой, потом сокращается по мере роста. ФРС начинает цикл повышения ставок с лагом в 3 месяца после того, как начинает ускоряться инфляция. Раньше это совпадало с ростом экономики и фондовых рынков и все жили хорошо. Был баланс спроса и предложения. Но дядя Бен решил сыграть в игру и отвязать спрос от предложения. Экономика отдельно, рынки отдельно. К чему это приведет — скоро будет понятно, но даже ребенку ясно, что ни к чему хорошему. ))

Теперь мы живем в другом мире, который мало чем похож на предыдущий. Тогда не было долгов, тогда не был поврежден кредитный механизм, тогда не было столь развитого фин.сектора и зависимости от ликвидности, поэтому экономика могла восстанавливаться на «самоприводе» с незначительным толчком от монетарных властей. Теперь каких пней не развешивай -все бес толку.

Так что может случиться уникальная ситуация, когда ФРС начнет повышать ставки не из-за того, что экономическая ситуация улучшилась и не из-за того, что потребитель встал на ноги и пошел гулять. Повышение ставок может быть принудительным из-за разгона инфляции издержек. А инфляция будет с таким трендом на фин.рынках. Выбора здесь не будет, придется бороться с инфляцией.

По крайней мере раньше рынок еще никогда не рос в отрыве от экономики. Сейчас такое есть, поэтому многие экономические модели не применимы к сегодняшней ситуации. Правда лишь в том, что изъятие ликвидности будет неизбежным, если инфляционный джин вырвется из бытылки.

Для этого стоит следить за эффектиной ставкой по федеральным фондам. Но я вам скажу быстрее всех момент, когда ФРС начнет скрыто откачивать ликвидность из системы. Это будет ясно без слов. По денежному рынку станет понятно, когда ФРС начнет повышать ставку. Пока этого нет, но это пока.

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- алготрейдинг

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс на индекс РТС

- фьючерс ртс

- хедж-фонд

- экономика

- экономика США

- Яндекс

я сам с марта 9го года быковал, теперь чота расхотелось быковать