Блог им. andreihohrin

PRObondsмонитор. Погружение ОФЗ и привлекательность субфедов против корпоративных облигаций

- 10 сентября 2020, 07:38

- |

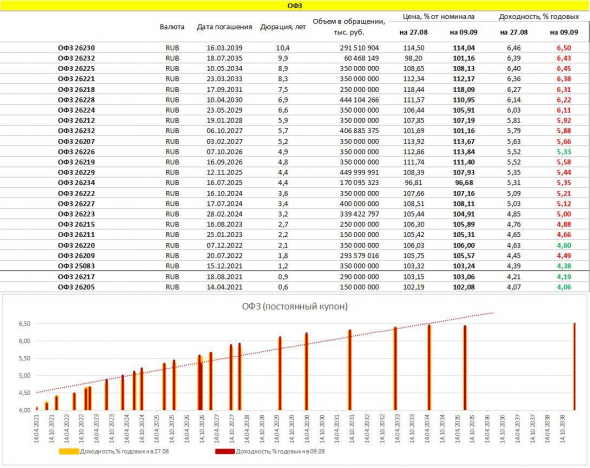

ОФЗ. Несмотря на остановки, погружение продолжается. Всего два выпуска госбумаг с постоянным купоном могут похвастать доходностями ниже ключевой ставки. Десятилетние и более длинные бумаги имеют спред со ставкой не менее 2%. 18 сентября очередное заседание Банка России, и можно не гадать, будет ли он в этот раз вновь понижать ключевую ставку. В этих долговых и валютных реалиях ее не мешало бы держать чуть выше. Чего, конечно же, не произойдет. А пока продолжаем наблюдать за скольжением цен на ОФЗ вниз (https://www.moex.com/ru/index/RGBI/technical/). Не имея обоснованного представления о том, насколько оно близко к завершению.

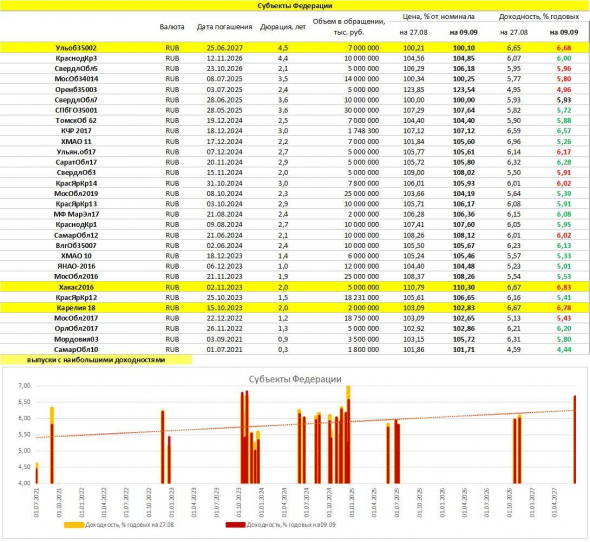

Что отличает облигации российских регионов от облигаций федерального Минфина? По-моему, только ликвидность. Остаюсь при убеждении об их идентичном кредитном качестве. Если Вы его разделяете, то в секторе облигаций субъектов федерации получить 6%+ можно и на 2-3-хлетних бумагах. Причем из-за достаточно высоких доходностей, небольших сроках обращения и отсутствия в структуре спроса пресловутых нерезидентов региональные облигации еще и относительно стабильны в цене.

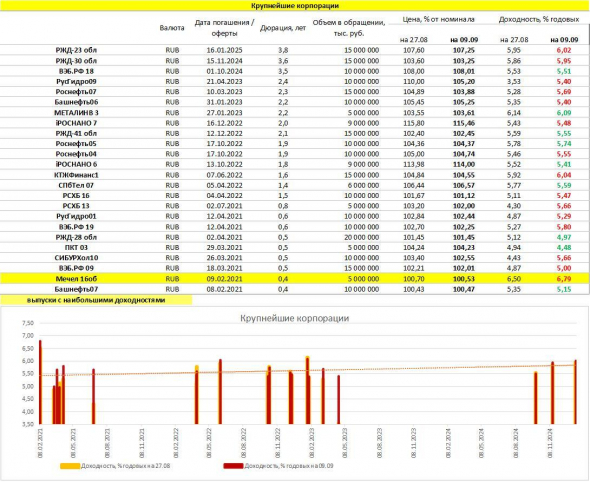

И опять ликвидные облигации крупнейших российских компаний, в большинстве, проигрывают облигациям субъектов федерации. Наверно, для инвестора Роснефть понятнее Республики Карелия. По мне, разница между ними лишь в методах получения доходов. А госгарантии и госпомощь примерно одни и те же. А поиск более высокой доходности в это непростое время возвращает меня к сектору субфедеральных бумаг.

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Амортизация долга. — И это главный минус, покупая относительно высокую доходность сейчас, Вы не можете её зафиксировать на весь срок обращения бумаги.

Амортизация долга. — Заставит Вас снова и снова платить комиссии брокеру, когда наступит время инвестировать часть погашенного тела.

Учитывая не высокую ликвидность, а так же пусть и чуть-чуть но более высокую вероятность дефолта — вот Вам и дают купон чуть выше. Конечно, можно возразить, что Амортизация долга, в определенный момент может сыграть на руку (если в момент амортизации на рынке будут раздавать что-то по низким ценам), но как бы мы не хотели, это называется неопределенностью. А за неопределенность нам всем немного доплачивают, так-как, неопределенность=риск.

Так что доходность на своих законных местах. Оценка бумаг справедлива.