Блог им. s_point

Нефть, доллар и как российская нефтегазовая отрасль оторвалась от них

- 25 июня 2019, 12:33

- |

Основная фундаментальная причины роста доходов и прибылей компании – это стоимость её продукции. Если компания ещё и экспортер, то кроме стоимости продукции важен валютный курс, а точнее слабость национальной валюты по отношению к валюте, за которую продукцию продают за рубеж. Банальные вещи понятные всем и видимо скоро это понимание создаст проблемы для акций нефтегазового сектора РФ и тех у кого они в портфеле.

Почему-то все забыли про такой популярный инструмент анализа российского рынка как «НЕФТЬ в РУБЛЯХ» (стоимость барреля нефти сорта BRENT умноженного на курс доллара к рублю). А это важнейший показатель для нефтегазовых компаний в России.

Вот вам яркий пример – компания Лукойл. Её капитализация и цена акции тесно связана с упомянутым выше показателем и очень хорошо иллюстрируется даже без относительных величин. Всё просто. Очень долго акции Лукойла стоили ровно столько сколько стоила бочка нефти в рублях. Обратите внимание на график, насколько высокая корреляция была.

Но в конце 2018 года произошла сильная раскорреляция. Не буду вдаваться в подробности и предположения о причинах этого явления в данной публикации.

На лицо факт, что при такой ситуации будущие прибыли нефтегазовых компаний будут падать или стагнировать, причем этот факт уже учитывают аналитики крупнейших мировых инвестиционных компаний, покрывающие отрасль. Такие ожидания отражены в прогнозах доходов компаний и отрасли в целом.

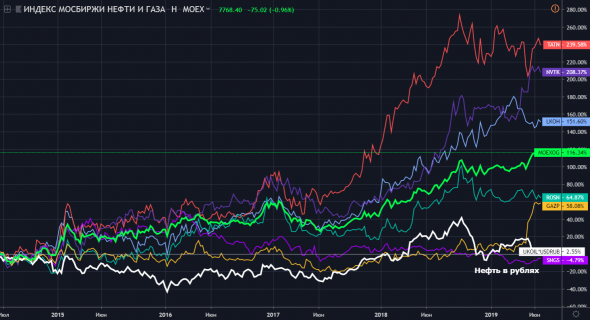

Теперь давайте взглянем на общую картину по отрасли где отчетливо видно насколько разошлись стоимости акций в Индексах Московской Биржи и реальный фундаментальный фактор влияющий на их прибыли.

А вот основные составляющие Индекса нефтегазовых компаний Московской Биржи за пять лет и за год. И отсюда видно, что Лукойл ещё не самый перекупленный, есть и более дорогие по данному показателю эмитенты.

Причем, судя по всему, проблемы только начинаются. Доллар будет падать, нефть также будет слабой если только не начнется война в персидском заливе, а текущая высокая дивидендная доходность — последний подарок акционерам на пике цикла.

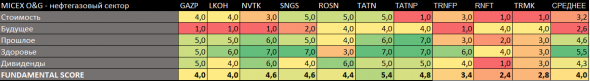

Худших и лучших в нефтегазовом секторе довольно легко выбрать путем классического фундаментального скоринга, который такжеотражает некоторую переоцененность сектора.

Максимальная (наилучшая) фундаментальная оценка — 7. Отчетливо видно как Газпром, Лукойл, Новатек выделяются из общего списка мэйджеров отрасли плохими оценками относительной стоимости акций и прогнозов аналитиков.

Так что одно из двух точно ждет нас впереди:

- кризис нефтегазовых доходов соответствующих компаний;

- падение курса рубля при стабильных или растущих ценах на нефть.

Заработать на этом можно через шорт акций нефтегазовых компаний или фьючерсов на них с параллельной покупкой фьючерсов на нефть и доллар. На самом деле вариантов такого «спреда» масса, тут всё ограничивается фантазией управляющего, издержками и величиной допустимого риска.

Андрей Бежин

- 25 июня 2019, 13:01

- 25 июня 2019, 15:25

- 25 июня 2019, 16:12

- 25 июня 2019, 16:39

- 25 июня 2019, 17:06

- 25 июня 2019, 17:35

теги блога Андрей Бежин (s_point)

- AFLT

- ALRS

- bitcoin

- bitcoin cash

- brent

- BTCUSD

- cryptocurrency

- Cбербанк

- ethereum

- forex

- gazp

- gmkn

- gold

- iMOEX

- litecoin

- lkoh

- MGNT

- micex

- MOEX

- ripple

- rosn

- S&P500

- S&P500 фьючерс

- sber

- singular point

- singular point market monitor

- singularity

- technical analysis

- trading signals

- us market

- vtbr

- WTI

- акции

- Акции РФ

- акции США

- Алроса

- аналитика

- Аэфрофлот

- биткоин

- биткоин кэш

- ВТБ

- Газпром

- доллар

- Доллар Рубль

- евро

- Евро Доллар

- еврооблигации

- заседание фрс

- золото

- индекс S&P 500

- Индекс S&P500

- Индекс Московской Биржи

- Казначейские облигации США

- карта рынка

- Китай

- криптовалюта

- криптовалюты

- лайткоин

- Лукойл

- Магнит

- ммвб

- монитор рынка

- Московская Биржа

- нефть

- Норильский Никель

- обзор рынка

- Облигации

- Облигации Минфина РФ

- основные индикаторы

- отраслевые индексы Доу-Джонс

- офз

- оценка тенденций

- оценка трендов

- Пауэлл

- рекомендации

- Рипл

- Роснефть

- российские акции

- российский рынок акций

- рубль

- Рынок акций США

- секторы экономики США

- сигналы

- сигналы для торговли

- ставка ФРС

- США

- технический анализ

- торговая сделка

- Торговые войны

- торговые переговоры

- торговые рекомендации

- торговые сигналы

- Трамп

- Трежерис

- тренды

- форекс

- ФРС

- фундаментальный анализ

- шорт

- эфириум