Блог им. Tasce

Трейдер на распутье. Вопрос №1. Какой сценарий надо отрабатывать?

- 10 января 2015, 14:48

- |

Трейдер на распутье. Вопрос №1. Какой сценарий надо отрабатывать?

Простите, что не про политику )))

Трейдинг, как и сама жизнь, каждого из нас постоянно ставит на распутье: Лонг или шорт? Отбой или пробой? Еще откат или уже разворот? Кто-то формулирует эти вопросы более эмоционально: «Чо за фигня?», «Сколько может продолжаться этот безумный рост?», «Когда закончится этот свинский слив?». Но я посвятил трейдингу уже целый год (не смейтесь: для меня это – ЦЕЛЫЙ ГОД, а не «всего лишь год»). У меня уже мало времени остается для того, чтобы познать главное: к 18 годам я должен стать правильным трейдером. Поэтому мне надо найти ответы на правильные вопросы.

Вот первый вопрос.

Если рынок так или иначе можно предсказать, пусть даже в терминах теории вероятности, значит, надо совершенствовать методы анализа рыночной ситуации и методы преобразования этого анализа в заявки на покупку/продажу. Именно эти методы называют «Священным Граалем»; именно их ищут сейчас трейдеры с тем же азартом, как в средневековье алхимики искали «философский камень». Но, похоже, с тем же успехом ))

Дяденьки, если кто из вас знает эти методы, — скажите мне, пожалуйста. Вам это никак не повредит: денег у меня мало; в качестве «свежего мяса» от меня толку мало; а если я и узнаю ваш таинственный метод, то много денег у вас не перехвачу – моим-то копеечным депозитом )) Правда, скажите!

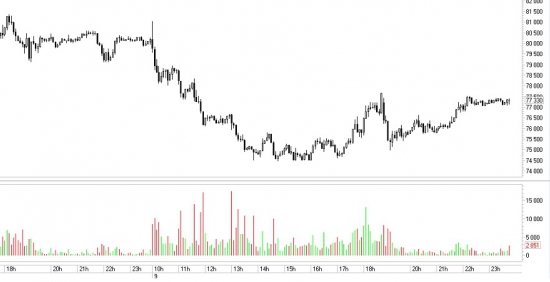

Вот, например, в пятницу Ри тоже остановился на распутье:

Кто мыслит горизонтальными уровнями, задается вопросом: Дальше будет пробой уровня 77500 вверх? Или будет отбой от уровня и продолжение снижения?

Кто мыслит диагональными каналами, задает себе вопрос: движение, зародившееся днем, продолжится? Или произойдет пробой линии трейда вниз?

Кто мыслит категориями откатов, формулирует этот вопрос иначе: Отката на фибу 30,2 достаточно? Или перед продолжением снижения цена еще немного откатит?

А кто-то анализирует горизонтальные или вертикальные объемы; кто-то смотрит разные индикаторы; кто-то пытается понять, что делают кукловоды (на пятиминутном!!! графике).

Я не спрашиваю, куда пойдет рынок в понедельник. Мой вопрос важнее: Это вообще можно предсказать?

А если рынок нельзя предсказать, то все слова про вероятность надо забыть за ненадобностью; аналитиков следует приравнять к шарлатанам. Куда пойдет рынок - дело случая. Повезет – не повезет. Угадал – не угадал. Тогда надо совершенствовать методы анализа рисков и выбора тех сделок, в которых в случае, если «не угадал», ты потеряешь минимум своих денег.

И это – принципиально иной путь поиска Грааля. Я, как та мартышка, что разрывалась между желанием присоединиться и к умным, и к красивым ))) Я на распутье. Мне надо ответить на первый из правильных вопросов: более вероятный сценарий или менее рискованный сценарий?

Кому не влом – проголосуйте. Буду признателен всем, высказавшим свое мнение.

И если не жалко – поставьте «плюсик».

Спасибо.

теги блога Илья Нуруллин

- анализ

- аналитика

- бизнес

- диверсификация риска

- ЕГЭ

- лудомания

- опрос

- первое апреля

- предсказуем ли рынок

- система

- смартлаб конкурс

- теханализ

- технический анализ

- торговая система

- третьего не дано

- управление рисками

- управление рисками в трейдинге

- философия трейдинга

- школота

Когда я смогу это смоделировать математически, наверное, я сделаю большой шаг вперед.

1. Не пытаться предсказывать рынок и сосредоточиться на контроле рисков (например, не переносить позу через выходные)

или

2. Не угадывать рынок, а анализировать и предсказывать его.

Что именно вы имели в виду?

Но ведь эти правила будут ПРАВИЛАМИ УПРАВЛЕНИЯ РИСКАМИ, не так ли?

Например, мы не предсказываем, что будет: отбой или пробой. Произошел пробой. И вот тут у нас правило: не бросаться вдогонку за ценой, а подождать отката; может — подождать ретеста пробитого уровня. Но ведь эти правила можно иначе сформулировать: зайти в сделку с мЕньшим риском, чем риск в сделке на пробой.

Или я что-то путаю?

во втором абзаце — риск в сделке — одинаков — пробой может оказаться ложным, пробоя может не быть (шансы 50/50). Тут важен РАЗМЕР ВОЗМОЖНЫХ ПОТЕРЬ. Просто ради интереса глянь, где ставить уверенный стоп для сделки до пробоя и для сделки после пробоя на откате. — это тоже часть управления рисками

Если истинный и ложный пробои считать равновероятными, то за счет превышения тейка над стопом матожидание будет положительным. И пофиг на все методы прогнозирования рынка )

Мат ожидание у стопа будет выше чем у тейка. — движения то равновероятны :))) стоп ближе… так что, вроде как выигрывая в размерах — теряешь в шансах на получение… итог — шило на мыло, шансы равны.

так что играть надо в направлении пробоя, а не против него, и только с того уровня, который устроит тебя по размеру потерь (то есть иногда даже очевидный пробой — нужно пропустить, потому что стоп придется ставить далеко).

Я специально указал УВЕРЕННЫЙ стоп. — это тот стоп после пробития, которого ты будешь точно знать, что сценарий поломался и цена будет делать все что угодно, только не пойдет туда где у тебя тейкпрофит.

для сценария пробоя уверенный стоп это линия пробоя

ты можешь играть варианты:

пробоя не будет

пробой будет без отката

пробой будет с откатом

пробой будет ложным

Самый прибыльный — из них пробой с откатом или без -я имею ввиду по соотношению прибыль/убыток. при том что равновероятны все четыре, два из них имеют большее матожидание РАЗМЕРА прибыли.

Автор спрашивает, что именно надо анализировать? Хотя его вопрос более глобальный: Предсказуем ли рынок?

Если нет гарантии, то какой смысл в предсказании? Значит, надо сразу строить торговую систему на управлении рисками. Не?

А последнее утверждение верно как нельзя более: управление рисками — основа торговой системы. Она должна быть способна торговать в плюс даже подбрасывание монетки. А вот потом к ней можно цеплять разнообразные методы предсказания рынка просто для того, чтобы получить хотя бы небольшое статистическое преимущество.

вопрос не ясен вообще.

грубо говоря, можно поставить стоп-лосс в 1% и сделать 100 шт убыточных сделок (на самом деле больше, т.к. % сложный) — так что я проголосовал за вероятность.

но зерно в твоей идее есть. потому что даже самая вероятная сделка может принести убыток (внезапную интервенцию ЦБ сложно алгоритмизировать). поэтому и вероятность без ограничения потерь не имеет смысла тоже.

часто вероятность вверх и вниз одинаковая, как на картинке Ri (в Si кстати тоже самое), тогда предсказать сложно (если возможно)

но ведь это не всегда так. иногда предсказать можно и это легко.

просто такие моменты приходится ждать. нет никакой необходимости входить и выходить каждую минуту.

определённость наступает в моменты перехода через уровни, реперные точки, каналы. Каждый называет это по своему.

дальше есть два варианта — либо цена вернётся обратно к нормальному уровню, где ничего не понятно (равновесие), либо её что-то толкает за пределы уровня (тренд).

в первом случае можно торговать коридор. во втором — тренд (пробой).

верифицировать выбор можно по более широкому таймфрейму (более глобальному направлению) и по более мелкому.

поблагодарить за грааль можешь плюсиками :)

Поэтому поблагодарю позже, когда заработаю это право.

И когда вникну в то, что вы написали ))

m=p/r

А насчет предсказуемости рынка — да, он предсказуем на 75%

Вот пример недельной торговли:

smart-lab.ru/blog/229223.php

И соответственно, надо оценивать и вероятность, и риск?

У меня прописано такое правило:

Сумма потерь на день. Это сумма заработка за три предыдущих дня разделённая на четыре.

Если сумма потерь на текущий день отрицательная, то применяется последняя положительная сумма.

Последняя положительная сумма применяется до тех пор пока текущая сумма не станет ей равной или больше неё.

Я готов учиться. Вопрос — чему именно?

Я прочитаю новость последним из всех участников рынка. Эта новость уже будет отыграна рынком. Аналитики прочитают новость предпоследними; я потрачу еще немного времени, чтобы сравнить их их мнения… Эта новость и эти мнения аналитиков уже будут никому не нужны.

Нужно ли учиться тому, что является бесполезным?

ниже дня и 4 часов не советую торговать первое время

А почему ты решил, что это – ПРАВИЛЬНЫЙ вопрос?

Коллеги, у Ильи — не только правильный вопрос, у него ПРАВИЛЬНЫЕ МОЗГИ. Не поленитесь поставить ему плюс в карму.

И не упускайте его из виду: похоже, на смартлаб пришел интересный человек. Хоть и школьник пока )))

Илья Нуруллин

Да ты правильно понял- это стратегии с использованием опционов.Что касается арбитража, то он тоже имеет разновидности, в которых риски могут быть достаточно значительными или наоборот минимальными

Со временем просто будет меняться соотношение между этими видами деятельности.

Если кто-то из успешных трейдеров подтвердит, ЧТО ТРЕЙДИНГУ ЕГО НАУЧИЛИ В ИНСТИТУТЕ, я задумаюсь.

Поэтому я буду разбираться в трейдинге сейчас, пока еще учусь в школе. А к 30 годам я буду уже не учиться, а зарабатывать )

При покупке CALL зарабатываешь положительную разницу между ценой актива (в нашем случае Ри) и страйком (в нашем случае 77500). Если разница отрицательна, ничего не получаешь. При покупке PUT зарабатываешь отрицательную разницу между ценой и страйком (в нашем случае 75000).

Январский CALL тебе обойдётся примерно в 2200, январский PUT — в 1410 (беру цены последних пятничных предложений). Итого затраты (читай максимально возможный убыток) составят 3610.

Если цена Ри взлетит, например, до 85К, получишь 85000-77500=7500. Если рухнет до 70К, получишь 75000-70000=5000. Вычитай затраты на покупку — вот тебе и прибыль.

Но если цена останется в диапазоне 75К..77,5К — не получишь ничего.

И ещё один «маленький» нюанс: поскольку опционы январские, то ровно в полночь 15 января они превратятся в тыкву, то есть, обесценятся.

Можно, конечно, купить февральские, но они уже сильно дороже (раза в три).

Вы тоже считаете меня тупым быдлом? Это ваше право. А статью, что мне порекомендовали, я внимательно почитал. Она дельная — заставляет думать. Там и другие статьи есть — завтра буду изучать.

Вот — smart-lab.ru/blog/215969.php — там еть недостающие крупицы Ваших знаний.

А вот по поводу предсказаний скажу следующее. Есть такая наука — МАКРОЭКОНОМИКА. есть у этой науки базовые принципы(как в любой другой) которые выполняются! ВСЕГДА!

В этой самой макроэкономике есть глобальные циклы. Вот лишь краткое их описание — smart-lab.ru/blog/226917.php

Исходя из этого и предсказывать не надо «куда?» пойдет рынок.

Но лишь «когда?» и «до каких уровней?»

Что касается макроэкономики… не думаю, что это имеет отношение к трейдингу на 5-минутном графике.

простой пример. сидят трейдеры крупного инвестдома. только что дали задание купить очень много акций газпрома, очень много. они начинают покупать и поднимать цену, и знают что неделей роста это не ограничится.

очевидно что для них мощный рост газпрома не будет непредсказуемым. а деньги выходящие из ГП идут в другие бумаги. то есть это все поднимает рынок, и эти трейдеры все понимают и знают что будет.

а сидит другой трейдер, перед ним отчет аналитика, что Газпром переоценен, и он не понимает почему происходит такой мощный рост

два разных трейдера. для одного рынок предсказуем, для другого нет. а рынку пофигу вообще. и куча трейдеров ждет в каждый момент роста ГП, и они думают что увидели рынок заранее, хотя причину не знают (что пришел крупный покупатель). так что рынок всегда один и тот же.

просто после того, как пройдет движение, инициатива переходит в руки того, кому прошедшее движение причинило боль и убытки или нарушило планы. и начинается коррекция к импульсу. так вот этот момент — возвратное движение — всегда прогнозируемое. иногда понятно даже каким оно будет и какой силы. и вот на этом и должны трейдеры зарабатывать

инвесторы зарабатывают на явленном движении

трейдеры — на возвратном к явленному движению

Могу его перефразировать в соответствии с вашим примером: Если я никогда не буду знать, что планируют делать в каждом крупном инвестдоме, то существуют ли методы, позволяющие мне раскрыть их планы, просто анализируя график? Или это невозможно, и стоит задуматься об управлении рисками: если моя сделка совпадет с планами этого инвестдома, то я заработаю; а если не совпадет, то я потеряю, но потеряю мало.

то есть суть рынка — в ПОВТОРЯЕМОСТИ УРОВНЕЙ. в возвратности движений. это и играют трейдеры. и зная каким может ПО СТАТИСТИКЕ быть возвратное движение, вы можете определять свои риски. то есть прогнозируемость дает возможность контролировать риски. а вот инвесторы ждут главных движений. и для них рынок никогда не предсказуем, и поэтому риски у них бесконечные

понимаете теперь, почему вы ставите неправильный вопрос? зная каким может быть движение — вы можете определить свои риски. а вы ставите вопрос иначе, или я знаю что будет, или я не могу ничего предсказать, но могу контролировать риски. если вы не знаете что будет — вы ничего не сможете контролировать.

Возвратное движение, о котором вы пишите, я расцениваю не в качестве прогноза/предсказания, т.к. я не знаю: будет это возвратное движение, или цена усвистит без остановок. Я расцениваю вход в сделку на возвратном движении КАК МЕТОД УПРАВЛЕНИЯ РИСКАМИ: При входе на возвратном движении стоп будет короче. Вы называете мою постановку вопроса неправильной, но ваши комментарии полностью укладываются в мою логику.

А вот ваша фраза «Прогнозируемость дает возможность контролировать риски» — это эпистолярный шедевр. Наверное, я еще не дорос до ее понимания.

то, где вы поставите стоп, мало имеет отношения к управлению рисками, так как на рынке совершают не одну сделку, а тысячи, и каждая совершается в разных условиях. никто не гарантирует вам невозможность получить 1000 стоп-лоссов подряд и слив.

предсказания — это угадайка. прогноз — это резолютивная часть аналитического процесса. стихийное бедствие можно только предсказать, а продажу активов страховыми компаниями после него можно прогнозировать. в целом вы я так понимаю не хотите разбираться в тонкостях, а хотите покрасоваться перед публикой, так что вам ответы ни к чему как я понимаю.

Осмелюсь спросить: что положат работники того крупного инвестдома на наши с вами прогнозы?

без этого роста у вас есть всегда возможность получить -30% в другую сторон — и собрать все стопы, какие вы выставите с упорством маньяка.

в одном случае «резолютивная часть» является следствием анализа, например, карт таро или анализа взаимного расположения небесных светил.

а в другом случае «резолютивная часть» является следствием анализа уровней фибоначчи или следствием деление Р на Е

Как они этого не понимают?

;-)

Вы с Ванютой ЖЖОТЕ

да в каждый момент времени рынок непредсказуем. но его можно прогнозировать в средних таймфреймах

это можно рассматривать в качестве рекомендации: вход по текущим, цель: 70-75, стоп: 45

?

Те, кто воспользовался твоей рекомендацией и вошел в лонг по жиже, тебя особо поблагодарят )))

А я интересуюсь: ты все еще считаешь свои рекомендации «на вес золота»?

Когда начался откат в рубле, после скольки процентов залива? :)

Ванюта, по последнему абзацу… у тебя на голове что-то светится… шапка наверное…

у меня были сомнения на тему тебя в черном списке, теперь ты их разрешил.

дэйтрэйдер торгует риск

плюсик поставить не могу. у самого маленький рейтинг.

большие амбиции это интересно, лишь бы было подкреплено способностями. но судя по подходу, они есть.

я проголосовал за риски.

прочитав комментарии, подумал, нашел такую аналогию, вот едешь в машине по дороге, можешь ли определить какая из машин может в тебя врезаться? это вероятность наступления каких-то событий.

надо ли быть начеку, что бы если подрежут сориентироваться?

наверное надо )))

а риски — это к этому же примеру — надо ли менять резину на зимнюю, или пристегиваться?

наверное надо )))

если заниматься одними рисками, то можно не заниматься пытаться понять дальнейшее развитие событий?

нельзя одно выкинуть, а другое оставить.

Аналогия с автомобилем понятна и логична: для того, чтобы поменять резину и пристегнуться не надо знать будущее. Достаточно просто подстраховаться на случай неблагоприятного стечения обстоятельств.

так и с рисками та же резина, только по другому называется.

— вопросы я задаю неправильные;

— умных людей не слушаю;

— красуюсь перед публикой:

— передергиваю;

— с упорством маньяка ставлю стопы;

— запрограммировал все ошибки:

— не готов воспринимать правильные, с вашей точки зрения, решения;

— роботодел, не умеющий торговать руками

Блин, ну откуда вы все это взяли? Это и есть ваш ПРОГНОЗ? Я хоть каким-то намеком дал понять, что меня, например, интересует алготрейдинг и торговые роботы?

Из моих слов, что я 1) учусь на программиста; 2) запрограммировал свой ПУТЬ К ПОНИМАНИЮ трейдинга, вы сделали такие выводы? Это и есть ваше правильное решение и научный прогноз, основанный на анализе?

Вы понимаете выражение «запрограммировать путь познания»? Я СОСТАВИЛ ПЛАН РАБОТЫ: что мне надо изучить. И пишу об этом другому человеку. Вы влезли в этот разговор только для того, чтобы обозвать меня? Это у вас уязвленное самолюбие?

Меня учили не дерзить старшим, поэтому я никуда вас не пошлю. Надеюсь, вы сами туда отправитесь. Счастливого пути!

поколение молодых да ранних против столпов отечественного трейдинга

Запасся попкорном )

ваш апломб по поводу контроля рисков говорит что вы начинающий роботодел. то, что вы не понимаете тонкости, о которых я говорю, что вы уже «запрограммировали» ваше понимание рынка, которого нет, говорит что вы новичок, зашоренный, напичканный мифами про стопы, про дружеские тренды, и про течение прибыли)).

если вы думаете, что вы уникальный персонаж, которого надо изучать дольше одной минуты, то вы опять же неправильно оцениваете ситуацию. вы такой же как тысячи программистов, которые думают что они могут что-то на рынке запрограммировать полезное.

фейк, апломб, зашоренный, напичканный мифами — тоже неплохо.

а вот про «дольше одной минуты» — явная несуразность: Ванюта уже пару десятков комментариев написал в топике неуникального персонажа.

я ограничился сначала одним постом — что автор противопоставил прогноз (назвав его предсказанием) и риск-менеджмент. последнее не панацея. точный прогноз вообще не нуждается в стопах. неудачный же прогноз не нуждается в позиции в целом)). автор же заблуждался, надеясь, что он осознает свою ошибку, я даже второй и третий пост пояснительный написал. на что получил демагогию и ответ что он уже запрограммировал свое понимание рынка. после этого с автором стало все понятно.

и вы опять передергиваете, не пару десятков постов про персонажа, а 2 поста про него, остальное по сабжу и в месте с текущим всего их стало в этом посте ровно 10. вот такая невнимательность обычно приводит к абортированию с рынка. но вы можете и дальше плюсовать новичку

у меня лишь один вопрос:

вы плюсанули этот топик, который вас так заинтересовал? или зажмотились?

хочу торговать без стопов прибыльно у-ха-ха...

:))))))))))))))))))))))))))))))))))))))))))))))))

Надо обязательно попробовать, так как хочется и думается.

А если не получится, то тогда можно будет еще что-то обсуждать.

Совет (другой) все же дам, в связи с Вашей фразой «Я еще не успел ни то что заработать, я еще даже слить ничего не успел ))))» (она меня сильно порадовала) — тестируйте свою стратегию/систему на демо счете, тогда сольете депозит хоть не сразу )))

И успехов!

Жаль только это мало поможет мне в краткосрочных спекуляциях ))

у меня прогноз

валить отсюда надо

куда подальше

Валить с рынка? Ни за что. Я еще не успел ни то что заработать, я еще даже слить ничего не успел ))))

а в долгосрочной она точно снизится.

Правда, сам я не могу этот прогноз воспринять всерьез, т.к. автор прогноза пришел в этот топик лишь для того, чтобы меня многократно обозвать. Полагаю, что трейдинг — это занятие, дурно влияющее на психику (

интересно автор этого точного прогноза сам вложил какие-то средства или только прогнозы дает? (это риторический вопрос).

кстати, вот Вам и пример, если есть точный прогноз то можно же рискнуть? и каким % от располагаемых средств можно рискнуть если прогноз такой точный? и как быстро надо закрыть сделку если цена пойдет в другом направлении?

вот Вам и прогноз/риск на примере, если прогноз правильный то можно рискнуть по полной и много заработать, а если пойдет не туда, то потерять и еще остаться должником…

ни в коем случае не над Вами или Вашими решениями.

просто, сейчас несмотря на все метеостанции и спутники, даже точно прогноз погоды не получишь, не то что бы точно сказать какая будет цена завтра. в этом минус, но есть и плюс. кто бы мог заработать на рынке, если бы все знали точный прогноз. или хотя бы с вероятностью 90%.

«и зачем быстро надо закрывать сделку если пойдет не в вашем направлении?» это было к вопросу о рисках, чем быстрее закрываешь сделку тем меньше могут быть потери.

ведь вопрос не в том вырастет ли цена или нет, а в том когда это случится, и сможете ли Вы удержать свой счет несмотря на (кратко)временное движение в «неправильном» направлении.

что касается аналитики, то это интересно, но она крайне плохо предсказывает краткосрочные события.

именно поэтому трудно найти аналитиков успешно торгующих на рынках.

поделитесь информацией сколько Вы поставили в % от счета?

я говорил о ТОЧНОМ прогнозе.

для меня точный прогноз это вероятность где-то около 99,9999%.

(кстати, насчет 80% тоже можно было бы пообсуждать, это только мск или все регионы, ну и поехидничать, про то что для наших служб снег в декабре всегда неожиданность, несмотря на 80%, но мы же здесь не об этом беседуем)

так сколько Вы поставили в % на рост нефти?

Я все же сам склоняюсь к приоритету контроля рисков над прогнозированием.

эти вещи не противопоставляются друг другу. когда идет по прогнозу, вы себя страхуете, когда не по прогнозу, вы закрываете позицию. контроль рисков да будет вам известно противопоставляется не прогнозированию, а трейдингу и получению прибыли. чем больше пытаетесь контролировать — тем меньше польза от всего этого и прибыль.

11-ый мой пост в вашем топике)) и все равно вы даже не начинаете думать, а полагаете что я вас троллю))

Дяденька, вы всерьез считаете, что после вашего комментария, который вы себе позволили написать в 22:21:43, я могу прислушиваться к вашим словам?

После вашего хамства у меня осталось два варианта:

ПОСЛАТЬ ВАС или игнорировать. Ненормативная лексика на смартлабе под запретом. Поэтому я пытаюсь вас игнорировать.

Но, надеюсь, вы понимаете, что я хотел вам сказать?

все связано.

желательно на примерах.

мне интересно.

низкий риск = почти ГАРАНТИРОВАННАЯ прибыль, почти ГАРАТНТИРОВАННОЕ отсутствие убытка. вероятность прибыли > вероятности убытка.

Теперь зациклите оба варианта. Чем больше циклов вы сделаете тем больше будет прибыль во втором варианте, и тем ближе итоговый результат к нулю у первого варианта. Учтем расходы на комиссии и в первом варианте будет гарантированный минус.

пример я тут кому-то недавно приводил:

1) прыгнуть с 50метров в ванну с водой и забрать приз ну скажем в миллион баксов

2) монополия — как фактор низкого риска — кто скажет мне что монополия не прибыльное дело?

ну если первый вариант не из экономики, тогда вот другой:

малый бизнес в России в сфере общепита в большом городе миллионнике: рисков более чем дофига и они очень-очень большие. Потенциальная прибыль — очень велика (иначе бы в этот бизнес не лезло столько народу), но по статистике большая часть предпринимателей разоряются после первого года работы или перепродают бизнес (что имхо одно и то же по большому счету)

чем выше ставка, тем выше риск, тем больше можно заработать или потерять (тут всё, всем понятно).

что касается второго утверждения, оно достаточно спорно, но начинать спор мне не хочется.

Вы поторгуйте на рынке по своей методе, и потом покажите нам результаты.

И примеры будут из нашей «темы», а не про ванну )))

Мы все это оценим и поймем, ну или Вы скажете был не прав ).

ps У Вас метод может называться «птичка по зернышку клюет».

«птичка по зернышку» — это не совсем верно, я торгую с малым риском — да. Вернее стараюсь, ибо торгуя руками от тильта не застрахован, и у меня бывают высокорисковые сделки и большие убытки, но сделки с минимальным риском вовсе не малоприбыльные, лично у меня бывает соотношение 1к30 1к40. И хотя в среднем, наверное 1к5 я бы не сказал, что это по зернышку… если уж брать примеры из мира птиц то я курочка на ферме, где каждое зернышко наверняка съедобно, против дикой куропатки, которая может сожрать очень красивую и жирную, но очень ядовитую гусеницу...

Стейт выкладывать не буду, уж извините, себе я уже все давно доказал :)

UPD: видимо еще не все… пробило меня на похвастаться: сделка которую я пока считаю наилучшей в своем трейдинге: январь 2008 покупка наличного доллара по 24,45 на все свободные (на тогда) деньги. и укладка их в банк под 9% (тогда давали столько) на годовой депозит. «сделку» держу до сих пор. посчитайте риски вложения, при том что рубль в том же банке можно было положить под 10% курс доллара стабильно падал на 5-10% в год. Депо меньше 700тыр.

Я честно скажу, что до июля 2008 года сгрыз ногти до самых локтей. потому что в июне до виртуального «стопа» было более чем близко… с тех пор не играю в долгосрок, но это уже другая история :)

что бы у меня было четкое понимание того как Вы торгуете можете написать некий пример (я не про покупку долларов в 2008), т.е. купил инструмент такой-то на такой % по счету, по такой-то цене, с таким-то плечом, рынок шел туда-то, продал по такой-то цене через столько то времени. и считаю эту сделку с малым риском потому-то.

а вот если бы были вот такиие условия, то был бы риск больше.

причем можете описать как фактическую сделку, так и выдуманную, это не важно.

я подумал вот о чем, под понятием большой риск или маленький и вообще риск, могут пониматься совершенно разные вещи участниками разговора.

«Правда, сам я не могу этот прогноз воспринять всерьез, т.к. автор прогноза пришел в этот топик лишь для того, чтобы меня многократно обозвать.» — одно никак не связано с другим, прогноз может быть абсолютно точным, а характер скверным.

И наоборот, прогноз не правильным, а у трейдера не удачной неделя/месяц/жизнь. Не относитесь серьезно к эмоциям и их выражениям.

«что трейдинг — это занятие, дурно влияющее на психику (» — напряг большой, стресс…

ну, предсказывать ничего не буду…

это плохо.

ну или мягче сказать- не совсем обьективно.

попробуйте от обратки и лучь истины станет ярче…

некий коридор понимания…

Я пока лишь ищу это правильное направление. Мне надо искать методы прогнозирования изменения цены? Или методы контроля рисков? Или есть что-то еще?

а потом методом исключения откинуть слабоработающие модели.

сразу предупрежу- что секта вэсэашников тоже в пролете как и секта элиотчиков. БЫВАЮТ! именно бывают.

одни перерисовывают, другие не знают из какого уровня пришли обьемы из какого тф...

пока рекомендую ""«синтез проанализированного»"".

а лучше сначала затуманьте себе голову определениями отличия синтеза от анализа… индукции от дедукции…

Но постеснялся об этом написать )))

После совета «затуманить себе голову определениями отличия синтеза от анализа» мое стеснение прошло. Мне импонирует ваш подход к дискуссии )

Далее, вам нужен критерий, когда период неизменных текущих характеристик рынка закончился и началась резкая перестройка к новому устойчивому в малом периоду. Эта резкая перестройка — неустойчивость в большом. Сливы в десятки % от депозита и происходят в эти краткие по времени, но резкие периоды.

Либо просто стопы, либо какие-либо индикаторы (известные или свои) должны на это указать. Можно выйти с небольшими потерями и дождаться снова понятного рынка (когда плюс 1-2-3% в день — обычное дело).

Но на вопрос, который я вынес на голосование, вы не ответили.

Ваш ответ: «Либо просто стопы, либо какие-либо индикаторы» отставляет вопрос открытым.

Я отношу стопы к методам управления рисками. Если цена вышла за границу стопа (автоматического или условного), значит, риск сделки в этом направлении вышел за установленный лимит. Значит, входя в сделку в данном направлении, я отрабатывал менее рискованный сценарий.

Индикаторы я отношу к методам анализа и прогнозирования рынков. Если индикатор показывает, что рынок перестал находиться в одном равновесном состоянии и направился в другое состояние, то я буду искать вход в сделку, основываясь на этом прогнозе: сейчас идет сильное движение в новое равновесное состояние (можно входить, например, на минимальном откате).

В первом случае я не прогнозировал рынок и учитывал только максимальный размер потери. Во втором случае я руководствовался собственным прогнозом движения цены.

В первом случае я считаю, что рынок непредсказуем и вхожу в сделку в том направлении и в тот момент, когда риск минимален.

Во втором случае я с помощью неких методов анализирую рынок, делаю прогноз изменения цены, а потом торгую собственный прогноз.

И для слома ситуации — более далёкие стопы на незакрытые сделки. На которых сольётся больше обычного, но не вся накопленная прибыль. После срабатывания ваш цикл закончился. Входите снова на спокойном рынке.

1. Проводите анализ рынка, пользуясь некими методами и приемами:

2. Делаете прогноз: более вероятным сценарием является продолжение тенденции (боковик или ралли продолжатся);

3. Торгуете этот прогноз (в т.ч. с использованием методов управления рисками)

Я все это написал одной фразой: торговать более вероятный сценарий. И я считаю это одним из ДВУХ возможных подходов к торговле. В основе этого подхода — ПРОГНОЗ или ОЦЕНКА ВЕРОЯТНОСТИ изменения цены.

В основе ВТОРОГО возможного подхода я считаю ОЦЕНКУ РИСКА.

Существует ли какой-то третий подход, или третьего не дано — я спросил в опросе.

Вы описываете технику, СОЧЕТАЮЩУЮ прогноз и управление рисками. Я вам за это признателен.

Те, кто с азартом спорил со мной в этом топике, тоже выступали за СОЧЕТАНИЕ того и другого.

В качестве ТРЕТЬЕГО подхода к трейдингу предлагались опционные и арбитражные стратегии (которые я пока не могу оценить, т.к. ничего в этом не понимаю)

Теперь о том, полярные это понятия или не полярные:

Если вы сочетаете прогноз с управление рисками, то значит, вы исходите из того, что рынок предсказуем, т.е. играете более вероятный сценарий (в т.ч. контролируя риски и используя специальные методы снижения рисков). Но управление рисками в данном случае — вторично. Главное, что вы торгуете ПРОГНОЗ.

А вот если вы не строите прогноз вовсе, то вы торгуете менее рискованный сценарий. Техника такой торговли может быть разная. Она может основываться на откатах, уровнях, проторговках и т.д. В любом случае, мы будем входить в сделку не в направлении большей вероятности (в соответствии с нашей оценкой), а в направлении меньшего риска (опять-таки, в соответствии с нашей оценкой).

В этом контексте данные подходы являются полярными.

2. Когда вы опираетесь на уровни и т.п., то неявно оперируете вероятностями их достижения.

Т.е. приходим к тому же. Я предпочитаю всё явно оценивать.

В общем дело наверное в этом:

во всем виноваты черные лебеди...

некоторые их не приемлют, некоторые только их и ждут...

но они есть и с этим ничего не поделаешь...

но чтоб каонами не говорить попробую по человечески:

чистое ограничение рисков без прогнозов возможно, и прибыльно на любом рынке если черные лебеди (ака события происходящие с крайне малой вероятностью) не приведут к непоправимому убытку.

Но чтобы не вникать в суть вещей люди ставят подпорки в виде прогнозов (это как вера в бога, помогает некоторым жить по правилам социума, да простят меня верующие). Прогнозы для торговли — не нужны, они нужны для психологического комфорта сознания.

У мя есть один знакомый он торгует форекс, прибыльно, естественно — если грубо то он торгует из флета на пробой в обе стороны (там есть технические возможности так делать). Никогда не прогнозирует движения в торговле (хотя за кружкой пива строит многочисленные неверные прогнозы о дальнейших событиях в экономике и мире — и никогда их не торгует). Он очень огорчается, когда флет расширяется в обе стороны, но сильного движения так и не происходит, это дает ему заметный убыток, но не убивает его счет и он ищет новый флэт.

Еще есть арбитражеры — те делают в принципе то же самое, но в обратную сторону — грубо — ожидают что выхода из флэта не произойдет.

Все остальные так или иначе играют тренд. Тренд с равной вероятностью может быть продолжен или прекращен, в любой точке тренда, но есть одна тонкость, так вот, если тренд прервется — то это еще не значит что будет тренд в обратную сторону: равновероятно — откат, проторговка (она же флет) и резкий разворот.

Поэтому в тренде — торговать по тренду выгоднее чем стоять против него как 1к3 — и это контроль риска, завязанный на веротяности возможных исходов (то что это именно риски до меня дошло только что:))). Тут не надо ничего прогнозировать для прибыльной торговли — только контроль риска.

Так что упомянтуое сочетание подходов — это всего лишь для комфорта. На самом деле прибыльная торговля это чистое ограничение рисков, не всякий даже прибыльно торгующий готов это признать, но это так.