Ivazami, какой бреееед!

1. Есть возможность коротких позиций, что принесло нехилую прибыль с падений акций;

2. Есть фьючи и опционы, которы...

Ветка Палестины, спасибо за советы, но я лучше побуду глупцом с х2 по году.

Вклады, акции в рамках девальвации.Привет Смартлаб! Все девальвируетесь? Скинули мне тут одного шоумена с его подгоранием, что «депозитчики п...

Привет Смартлаб! Все девальвируетесь?

Скинули мне тут одного шоумена с его подгоранием, что «депозитчики поняли, что рубль рухнул на 10-20% и они ничего не заработали». Такой же сантимент я так понимаю у других господ. Удивительно, что эти господа сидят в акциях, которые полгода валятся и также проиграли той же девальвации рубля. Удивительное способность выдавать желаемое за действительное, что 15% депозитчик проиграл девалу, а парни в акциях победили этот девал в новатэке, роснефти, лукойле. Видно минус на минус дают плюс и не важно какой у тебя портфель — главное как считать его плюс. Реальность такова, что за последние 3 месяца пока рубль падал — держатели акций сходили 3 раза на дно и если вы не были самым быстрым парнем на диком западе, то в лучшем случае вы в 0, но скорее всего в минусе. Сложно признаться, что акционеры в этом году неудачники. Посмотрите кто больше всех топит за акции? Правильно, парни у которых акций забито по самые уши. Посмотрите на людей у которых более диверсифицированный подход — никто не говорит, что тарим акции на все.

«Максимальный размер доходов в виде процентов, не облагаемый НДФЛ, определяется как произведение одного миллиона рублей и максимального значения ключевой ставки ЦБ из действовавших по состоянию на 1-е число каждого месяца года, в котором получены такие доходы», — напомнили формулу в пресс-службе Минфина.

Бакс будет 130, а депозитчики естественно в пролетеДобрый день. Думаю курс доллара в конце 2025 года будет в районе 130 руб. Почему я так с...

Max, Так с банкнотами то что?

Max, Тогда почему банки предъявляют

НЕОПРАВДАННО жёсткие требования к 100 долларовым купюрам

отказываются принимать при малейшей помарке на...

Ахаха, какие вклады. Полагаю, что банкам эти деньги уже девать некуда и они тупо покупают кэш валют и хранят в своих сейфиках, что-то зная. ...

На фоне драматической волны постов про заморозят или не заморозят депозиты, и как жить дальше, хочу поделиться своим взглядом на связь депозитов и фондового рынка. Я лицо заинтересованное, как сотрудник проф участника смотрю на эту историю немного иначе чем рядовой обыватель, кажется что риски и возможности тоже осознаю более четко.

В своих выводах я буду основываться на продуктах БКС, но это не реклама, просто я очень хорошо знаю как они работают, а про другие знаю похуже

Тезис 1

Люди охотнее несут средства в депозиты, но игнорируют фондовый рынок, потому что фондовый рынок это риск, а там гарантированы до 24% годовых С текущей волной девальвации депозиты не справились, и те люди которые на выходе получат свои +10-11% к инвестициям уже отдали честных 15% на девале и чуть меньше уже на инфляции.

Альтернативы конечно есть, и навскидку назову две простых:

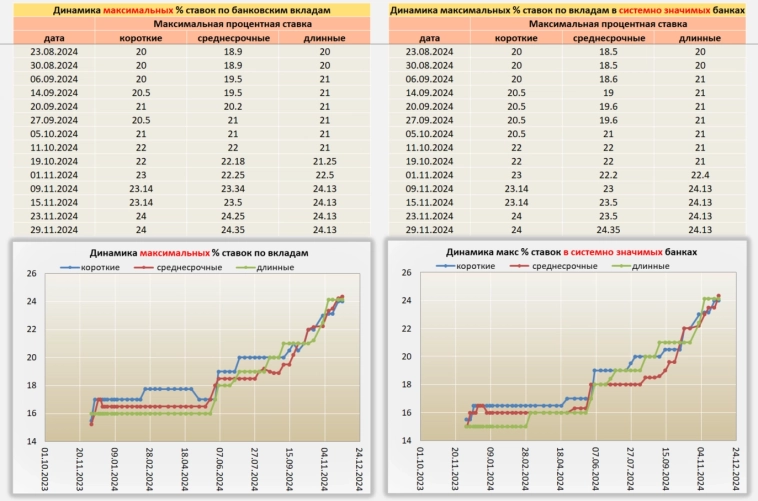

На конец рабочей недели 29.11.24, ситуация следующая:

- Рост ставок по сберегательным продуктам замедлился. До заседания ЦБ РФ каких то значительных изменений можно не ожидать

— Из позитивного, на этой неделе, в экономики ничего не происходило

— Из негативного: Рубль штормит всю неделю, к сожалению, скорее всего девальвация продолжиться. Если не обяжут экспортёров подавать валютную выручку в обязательном порядке. Эскалация конфликта продолжается. Инфляция по отчету Росстата, не падает.

Вывод. Ключевую ставку, 20.12.2024 скорее всего повысят на 1-2%. Если не произойдет чудо…

Ссылка на таблицы актуальных банковских вкладов

Курс рубля к доллару упал с начала месяца на 13%, уважаемые эксперты в интернетах с новой силой принялись рассказывать о грядущих неминуемых заморозках денег населения на банковских депозитах. В этой статье мы попробуем разобраться, откуда взялись эти прогнозы, и что про них думать.

Обстановка в Твиттере выглядит примерно так

Откуда изначально взялись эти слухи? В начале ноября Алексей Зубец в интервью на радио обозначил такую возможность. Зубец – ну это тот, который еще месяцем ранее сообщал о срочной необходимости ввода налога на бездетность в размере 30 тыс. руб. в месяц (просто, чтобы вы понимали масштаб мысли гражданина).

Сбережения россиян в банках по итогам ноября достигнут отметки в 50 трлн рублей, такую оценку дает банк ВТБ.

«По итогам одиннадцати месяцев общерыночный объем розничных пассивов в рублях вырастет на 21% и достигнет 50 трлн рублей. ВТБ традиционно растет быстрее рынка — банк нарастил портфель розничных сбережений в национальной валюте более чем на 44%, до 8,9 трлн рублей», — говорится в пресс-релизе банка.

По оценке ВТБ, общерыночный объем розничных пассивов в рублях в ноябре вырастет на 2,1% или на 1 трлн рублей. «По итогам 2024 года рынок розничных сбережений в России вырастет на рекордные 26% и достигнет 56,4 трлн рублей», — считают эксперты ВТБ.

Источник: tass.ru/ekonomika/22530747

ЦЭП Газпромбанка (ГПБ) заявил, что рост депозитов населения не приведет к резкому перетоку средств в потребление и не вызовет «вторую волну инфляции». Аналитики объясняют это равномерным накоплением депозитов в течение года, увеличением срочности вкладов и негативным эффектом возможных ограничений на вывод средств.

В 2024 году вкладчики постепенно переходили от депозитов сроком 6–12 месяцев к вкладам на более длительные сроки. Такие изменения, по мнению ЦЭП ГПБ, минимизируют риск одномоментного снятия средств. Кроме того, ограничения на снятие депозитов, как отмечают аналитики, подорвут доверие к этой форме сбережений, что приведет к перераспределению средств в недвижимость или потребление, усиливая инфляцию.

Статистика ЦБ подтверждает стабильный рост депозитов: в октябре они увеличились на 0,7 трлн руб. (+1,3% за месяц и +26,9% за год). Срочные рублевые вклады особенно востребованы, их прирост составил 1,44 трлн руб. (+4,4% за месяц). Средние ставки по вкладам в ноябре достигли 21,6%, что стимулирует дальнейшее накопление. Однако ослабление рубля может спровоцировать переток средств в потребление, если инфляционные ожидания ухудшатся.

Вклады — это финансовые инструменты, с помощью которых физические и юридические лица размещают средства в банках под фиксированный процент на определенный срок. Основные виды вкладов делятся на краткосрочные и долгосрочные, отличающиеся сроками размещения и условиями.

Подробное описание

Вклады можно классифицировать на краткосрочные и долгосрочные в зависимости от периода, на который средства размещаются в банке.

1. Краткосрочные вклады

— Срок: Обычно от нескольких месяцев до одного года.

— Процентные ставки: Как правило, выше по сравнению с долгосрочными вкладами, но могут быть менее стабильными.

— Особенности: Подходят для тех, кто планирует использовать средства в ближайшем будущем или хочет воспользоваться текущими высокими процентными ставками. Часто такие вклады имеют гибкие условия по пополнению и частичному снятию средств.

2. Долгосрочные вклады

— Срок: Обычно от одного года до нескольких лет.

— Процентные ставки: Обычно ниже, чем у краткосрочных вкладов, но могут быть фиксированными на весь срок размещения, что обеспечивает стабильность дохода.

— Особенности: Подходят для тех, кто может позволить себе не трогать средства в течение длительного времени и хочет получить гарантированный доход. Долгосрочные вклады часто имеют ограниченные условия по досрочному снятию средств.

Анализ и применение

При выборе между краткосрочными и долгосрочными вкладами важно учитывать несколько факторов:

— Цели инвестирования: Если деньги нужны в ближайшем будущем, лучше выбрать краткосрочные вклады. Если цель — накопление средств на более длительный срок, долгосрочные вклады могут обеспечить более стабильный доход.

— Процентные ставки: Краткосрочные ставки могут меняться, в то время как долгосрочные вклады фиксируют ставку на весь срок размещения, что может быть выгодно в условиях низких или стабильных ставок.

— Потребность в ликвидности: Краткосрочные вклады дают возможность быстрее получить доступ к средствам, тогда как долгосрочные могут иметь штрафы за досрочное снятие.

Связанные термины

— Процентная ставка

— Депозитный сертификат

— Капитализация процентов

Выбор между краткосрочными и долгосрочными вкладами зависит от ваших финансовых целей, потребностей в ликвидности и желаемого уровня доходности. Краткосрочные вклады предоставляют гибкость и возможность быстрой адаптации к изменениям на финансовом рынке, в то время как долгосрочные предлагают стабильный доход и защиту от колебаний ставок. Знание этих различий поможет вам сделать более осознанный выбор в управлении своими финансами.