вэлью

Сканер Вэлью Компаний Грэхема. ProValue Analytics

- 04 ноября 2015, 16:52

- |

Он стремился купить много акций по цене ниже ликвидационной стоимости, т.е. «продажи с молотка» если у компании пойдет что-то не так.

Поскольку на качество бизнеса компаний, Грэхем не смотрел, а только на количественные показатели.

Для успешного воплощения стиля Грэхема вам надо иметь портфель не менее чем из 100 акций для хорошей диверсификации.

Основным критерием поиска компаний Грэхема является Число Грэхема (Graham Number).

Graham Number — это формула внутренней стоимости компании, которую вывели его последователи на основании его подхода, хотя Грэхем в книге «Разумный инвестор», эту формулу не приводит. Подход Грэхема в выборе акций, заключался в том, чтобы найти компании, рыночная стоимость акций которых ниже их балансовой стоимости, причем ниже более чем на 30%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

отрабатываю инвестидею - покупать "заляпанное скандалом"

- 23 октября 2015, 15:07

- |

Для опытных трейдеров это, вероятно, вчерашний день, посему — прошу громко не смеяться.

Периодически в каждой отрасли происходит громкий негатив и толпа начинает нелюбить отрасль.

В результате падают все компании отрасли, вне зависимости от фундаментала.

Последных 2 ярких примера: коррекция уолмарт уронила весь офлайн ритейл.

Скандал по VRX и речь Клинтон про цену таблеток уронил всю медицину, даже госпитали и пыпускающих безобидные кардиостимуляторы.

Новости по сигейту/слиянию вестерна и сандиска, ЕМС и делла произвело ужасный эффект на производителей носителей информации.

На таких события я выбираю компании с хорошей базой и покупаю.

Время покажет, например, была ли оправдана вчера покупка госпиталей со скидкой 5-30%

мои критерии отбора бумаг в долгосрок

- 11 октября 2015, 18:01

- |

В трейдинге недавно, но результат более менее для новичка. Сначала проигрывал, сейчас наконец обогнал сп500 с начала инвестирования (помогли рос бумаги, купленные неделю назад и давшие +10..20% в ДОЛЛАРАХ). Ошибки делал просто все возможные.

Работаю в долгосрок, но маневрирую по ситуации — продаю резко выстрелившие бумаги, плавно усредняюсь по вечным во временном даунтренде (как JNJ но не как IBM).

Доработал дисципину и создал таблицу, по которой тестирую бумагу перед покупкой.

После ответов на все вопросы мне трезво понятно зачем я покупаю эту бумагу.

Таблица (не вставляется аккуратно) такова:

эмитент инвестидея УТП срок риск место в отрасли стоп тейкпрофит фундаментал ТА топ10 у ХФ ХФ брокеры сентимент вывод

( Читать дальше )

Calpine Corp (CPN) - компания из списка Trophy-20

- 09 сентября 2015, 11:11

- |

Компания из списка Trophy-20 (ссылка на список в комментариях для внимательных).

Компания из списка Trophy-20 (ссылка на список в комментариях для внимательных).Резюме — CPN — интересная компания — независимый генератор электричества в наиболее зарегулированных и энергодефицитных регионах США.

Имеет большой парк современных эффективных газотурбинных и геотермальных станций, входит в топ-10 генераторов США. Менеджмент опытный, но достаточно крепко сидит в финансовых инструментах (у компании большие долги, деривативы, деривативы на долги — всё в ходу), что может стать проблемой для финансирования развития в дальнейшем. Компания уже переживала поход к банкротству в 2005 году опять же из-за чрезмерной закредитованности (было 22млрд долга, котировки упали с 50 долларов до 0,30), но после смены руководства выползла к 2008 году.

Сейчас CPN торгуется чуть выше стоимости ее станций, если бы их можно было продать на распродаже, и совокупного долга — по 15 долларов за акцию, что делает её интересным кандидатом как на покупку, так и на игру с опционами — любые изменения ставки, погоды в Калифорнии/Техасе/Северо-Востоке, цен на газ или налоговые маневры достаточно сильно шатают показатели компании и котировки.

( Читать дальше )

CYBR - CyberArk Software Ltd - Кандидат на Падение?

- 04 июня 2015, 17:35

- |

Иван мне скинул несколько тикеров. Буду выкладывать по компании в новой статье с перечислением красных флагов и сильных сторон. Все компании я анализировал в Provalue Analytics, которая доступна уже членам сообщества и набирает базу.

CYBR — CyberArk Software Ltd техническая компания, продающая готовые решения в области безопасности для предприятий. Компания очень переоценена по всем метрикам. Классический пример Анти-Вэлью компании.

НО! Технические и фармацевтические компании могут надуваться как пузыри только на одних ожиданиях нового революционного продукта. Поэтому шортить их надо очень аккуратно.

( Читать дальше )

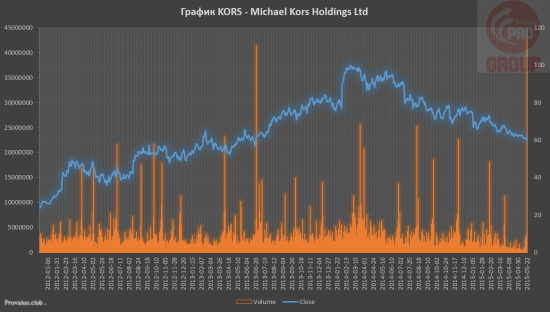

Michael Kors (KORS) уже не акция роста, но еще и не Вэлью

- 23 мая 2015, 22:24

- |

Проблема в том, что такая брендовая компания, продающая дорогие вещи и растущая такими быстрыми темпами может скомпрометировать свой бренд. Ведь дорогие и модные вещи тем и ценятся, что должны быть не у всех.

Поэтому инвесторы сомневаются, сможет ли Майкл Корс продолжать в том же духе.

P/E 15 и P/B 5.8 еще далеко не пол для компании, хотя это не лучший кандидат для игры «в короткую».

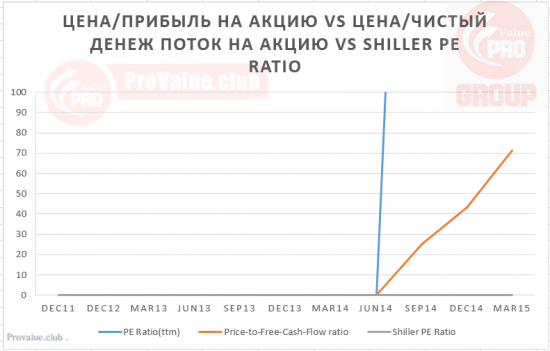

Зайдя в Provalue Analytics, я нашел следующие интересные моменты:

Тревожные звоночки у Корса — это отставание чистого денежного потока от заявленных прибылей.

( Читать дальше )

Количественный анализ компании "Магнит". Часть 2

- 11 марта 2015, 22:23

- |

Сегодня мы публикуем вторую часть — Количественный анализ компании:

Какие опционные стратегии применять для Мелкого Вэлью Инвестора?

- 17 января 2015, 12:52

- |

- Использовать умную спекуляцию с применением опционов можно со счетами от 500-1000 долларов на примере компании-десятикратника EBIX.

- Более менее удобный портфель — 10000-20000$

- Полная свобода — портфель свыше 300 000$.

То Что от Нас Скрывали — Невидимая Инфляция в Действии на Примере Panera Bread (PNRA)

- 28 декабря 2014, 19:27

- |

Проводя анализ сети ресторанов fast-casual питания, это нечто среднее между быстрым перекусом и полноценным сервисом, я пришел к очередному подтверждению опасений некоторых экономистов по поводу скрытой инфляции.

Растущий курс доллара, обвал цен на нефть и падающее золото, официальная инфляция и намерения ФРС повысить процентные ставки, а также заявления американского правительства о том что инфляция находится под контролем и даже, более того, есть угроза дефляции (процесс обратный инфляции) — разбиваются о борт реальных фактов на примере сети ресторанов быстрого питания с ограниченным набором услуг.

Речь пойдет о Panera Bread (PNRA)

Почему же упала маржа чистой прибыли одной из крупнейших сети ресторанов в США и Канаде?

Чистая прибыль в последнем квартальном отчете составила $39.2 млн, что на 8,3% меньше по сравнению с тем же периодом в прошлом году. И если взглянуть на график, можно четко увидеть плавную тенденцию снижения чистой маржи прибыли на фоне почти стабильной самой чистой прибыли

( Читать дальше )

Эти Важные Мелочи и Недопонимания в Вэлью Подходе

- 13 октября 2014, 18:10

- |

Вэлью инвестирование (Value Investing) очень часто путают с долгосрочным или среднесрочным подходом. На самом деле здесь есть очень важная мелочь, без которой нельзя получить ключ к успешному инвестированию.

Я не сторонник технического анализа графиков акций и совершенно против технических стоп-лоссов. Посмотрите, например, на график GT Advanced Technologies Inc (GTAT), у которой Apple собиралась покупать комплектующие, 6 октября открылась на 90% ниже, после того как подала на банкротство. Если бы вы торговали с плечом, полагаясь на стоп-лосс, потери для портфеля были бы колоссальны.

Так вот, вэлью подход часто путают с тем самым техническим подходом, но просто разнесенным по времени. С дневных графиков на недельные или месячные. Вэлью подход к этому не имеет совершенно никакого отношения.

Подход Вэлью Инвестора

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал