xlu

Апдейт модели LQI за Октябрь'19

- 02 ноября 2019, 02:04

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за октябрь (результаты за прошлый месяц: https://smart-lab.ru/blog/565313.php). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

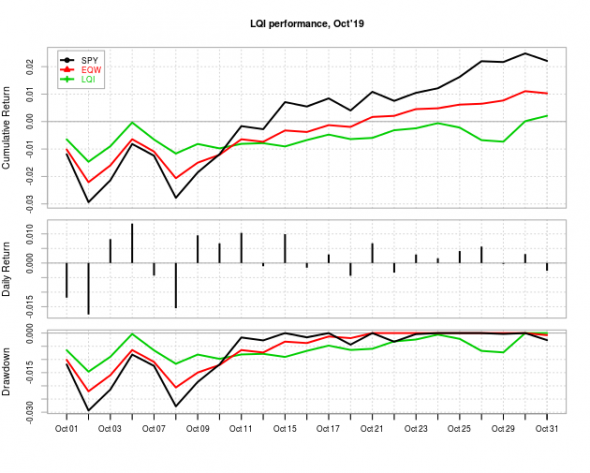

weight monthly.ret XLY 0.184 0.12 XLP 0.067 -0.42 XLE 0.000 -2.09 XLF 0.000 2.50 XLV 0.000 5.13 XLI 0.205 1.13 XLB 0.000 -0.02 XLK 0.000 3.90 XLU 0.170 -0.76 IYZ 0.000 2.05 VNQ 0.000 1.13 SHY 0.000 0.31 TLT 0.202 -1.11 GLD 0.171 2.56В октябре продолжился рост индекса S&P, и модель, имевшая большую аллокацию в защитных активах (XLY, XLU, TLT, GLD), снова от него отстала: SPY +2.21% vs. LQI +0.21%; модель также отстала и от другого бенчмарка — EQW (equal-weighted портфель из торгуемых тикеров) +1.03%. Максимальная просадка у модели получилась в 2 раза ниже, чем у индекса: 1.5% LQI vs. 3.0% SPY. Покупка защитного добра в этом месяце снова не оправдалась, но зато в следующем месяце аллокация выглядит более ориентированной на рост.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Апдейт модели LQI за Сентябрь'19

- 03 октября 2019, 00:38

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за сентябрь (результаты за прошлый месяц: smart-lab.ru/blog/559544.php). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.111 1.28

XLP 0.113 1.75

XLE 0.000 3.93

XLF 0.000 4.55

XLV 0.083 -0.11

XLI 0.137 3.01

XLB 0.000 3.18

XLK 0.000 1.58

XLU 0.178 4.25

IYZ 0.000 3.40

VNQ 0.033 1.93

SHY 0.000 -0.13

TLT 0.246 -2.68

GLD 0.099 -3.39

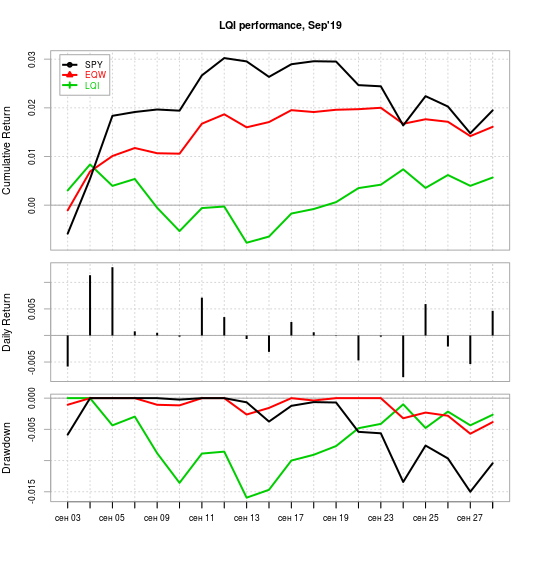

В сентябре индекс S&P не без приключений вырос, и модель, имевшая большую аллокацию в защитных активах (TLT, GLD) и недоинвестировавшая в «секторы роста» (XLE, XLF, XLB), существенно от него отстала: SPY +1.95% vs. LQI +0.57%, модель также отстала и от другого бенчмарка — EQW (equal-weighted портфель из торгуемых тикеров) +1.61%. При этом максимальная просадка у LQI оказалась на уровне индекса — 1.6%. Покупка защитного добра в этом месяце не оправдалась, но я уже совершенно потерялся в трэше последнего времени на рынках, поэтому жую попкорн и наблюдаю.

Вот позиции модели на начало октября (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

weight

XLY 0.184

XLP 0.067

XLE 0.000

XLF 0.000

XLV 0.000

XLI 0.205

XLB 0.000

XLK 0.000

XLU 0.170

IYZ 0.000

VNQ 0.000

SHY 0.000

TLT 0.202

GLD 0.171

Рекомендуемая аллокация на следующий месяц получилась чуть менее консервативной, чем ранее: модель разместила примерно 60% капитала в защитных активах (XLP, XLU, TLT, GLD) и примерно 40% — в секторах, ориентированных на рост (XLY, XLI). Учитывая текущую неопределенность на рынках — не вижу причин, почему бы это не держать. Единственное, что смущает — это концентрация, фактически весь капитал оказался в 6-ти тикерах.

( Читать дальше )

Апдейт модели LQI за Август'19

- 03 сентября 2019, 01:43

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за август. Давно про нее не писал, последний раз в феврале за январь (https://smart-lab.ru/blog/520054.php). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.111 -0.94

XLP 0.141 2.17

XLE 0.000 -8.33

XLF 0.086 -4.71

XLV 0.090 -0.59

XLI 0.093 -2.65

XLB 0.000 -2.83

XLK 0.000 -1.54

XLU 0.148 5.09

IYZ 0.000 -5.27

VNQ 0.000 3.75

SHY 0.000 0.78

TLT 0.234 11.04

GLD 0.097 7.91

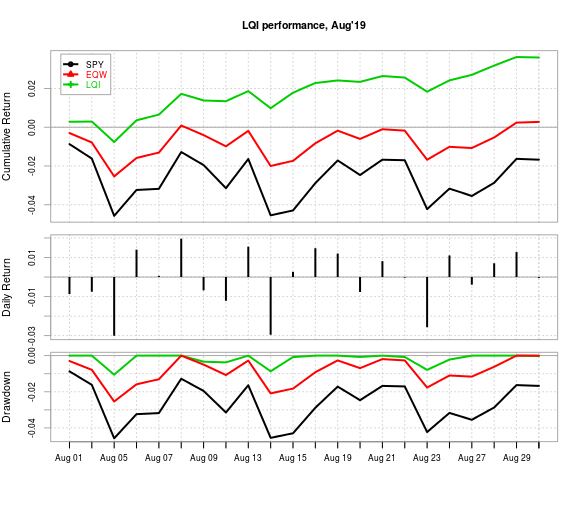

В отличие от января, по итогам которого модель дико отстала он S&P, это был воистину «месяц Бэкхэма»: самые большие веса оказались в практически единственно выросших активах (XLP, XLU, TLT, GLD), не захвачен из сильно выросших оказался только VNQ, и модель сложила несильно большую долю (менее 40%) в упавшие активы.

В результате модели удалось сильно обогнать рынок: SPY -1.67%, EQW (equal-weighted портфель из торгуемых тикеров) +0.28%, LQI +3.6%. По рискам (в терминах максимальной просадки) результат еще приятнее: 1% LQI vs. 2.5% EQW vs. 4.5% SPY. Покупка защитного добра (а на этот раз его было около двух третей портфеля — XLP, XLV, XLU, TLT, GLD ~ 70%) наконец-то принесла свои плоды.

( Читать дальше )

Апдейт модели LQI за Январь'19

- 03 февраля 2019, 03:09

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за январь (результаты за прошлый месяц: smart-lab.ru/blog/514243.php). После 3-х предыдущих месяцев обгона S&P, в январе модель жестко от него отстала. Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.000 9.87

XLP 0.000 5.14

XLE 0.000 11.21

XLF 0.000 8.90

XLV 0.095 4.81

XLI 0.000 11.43

XLB 0.000 5.60

XLK 0.000 6.94

XLU 0.111 3.48

IYZ 0.000 6.41

VNQ 0.000 11.85

SHY 0.550 0.25

TLT 0.244 0.38

GLD 0.000 2.89

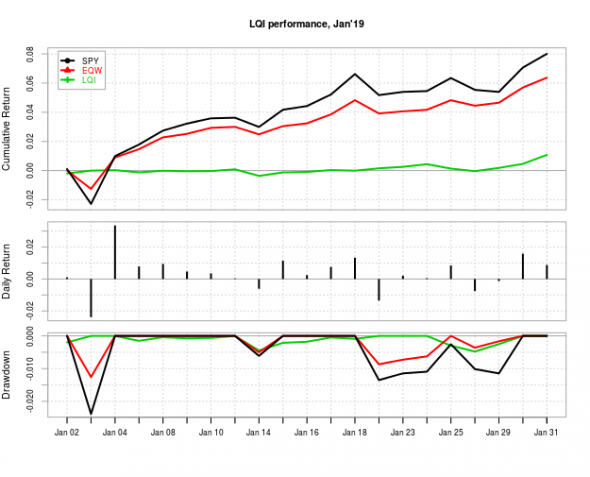

Если коротко, то результат получился плохим из-за того, что рынок резко развернулся, и выросло все, а модель «проспала» это движение: SPY +8.0%, EQW (equal-weighted портфель из торгуемых тикеров) +6.4%, LQI +1.1%. К сожалению, такова плата моментуму за сохранность капитала, которую он предоставляет. На этот раз это был просто не день Бэкхема, ну, будет новая битва — там посмотрим.

( Читать дальше )

Апдейт модели LQI за Декабрь'18

- 02 января 2019, 02:02

- |

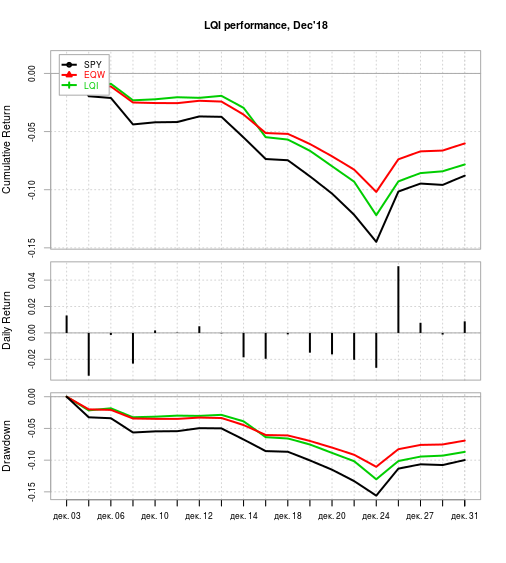

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за декабрь (результаты за прошлый месяц: smart-lab.ru/blog/508343.php). Модель третий месяц подряд обгоняет SPY, но учитывая динамику индекса за последний месяц это не очень-то вселяет оптимизм. Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.048 -7.95

XLP 0.221 -8.91

XLE 0.000 -12.43

XLF 0.000 -11.12

XLV 0.000 -9.35

XLI 0.196 -10.65

XLB 0.000 -6.88

XLK 0.000 -8.36

XLU 0.210 -3.99

IYZ 0.214 -8.22

VNQ 0.112 -7.96

SHY 0.000 0.76

TLT 0.000 5.85

GLD 0.000 4.92

В среднем перформанс выбранных секторов оказался чуть лучше, чем у SPY, за счет этого удалось примерно на 1% обогнать индекс, однако из-за отсутствия в портфеле из-за предыдущего несходящего тренда защитных активов — золота и трежерей — модель проиграла EQW (equal-weighted портфель торгуемых тикеров): (-8.8%) SPY vs (-7.8%) LQI vs. (-6.0%) EQW. В терминах максимальной просадки в течение месяца модель также обогнала SPY и оказалась хуже EQW: 12.6% LQI vs. 15.4% SPY vs. 11.1% EQW. Что немного радует: в течение месяца я активно управлял реальным счетом (сливая портфель по ходу углубления просадки), так что результат получился чуть лучше — наверное, где-то на уровне EQW, однако этот результат все равно удручающий.

( Читать дальше )

Апдейт модели LQI за Ноябрь'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 декабря 2018, 16:42

- |

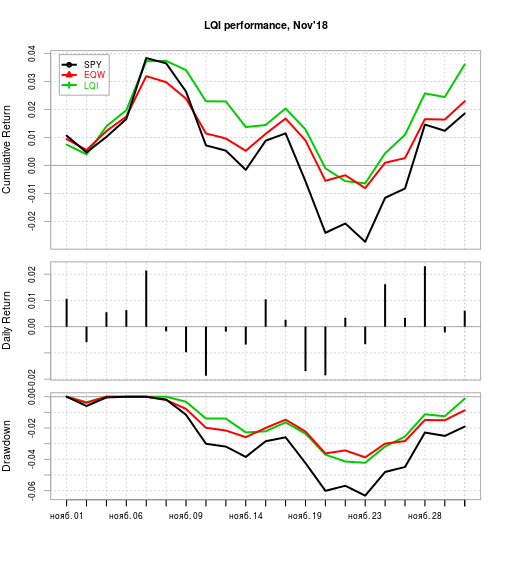

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за ноябрь (результаты за прошлый месяц: smart-lab.ru/blog/502576.php). Модель зашла в белую полосу аутперформанса и второй месяц подряд существенно обгоняет SPY. Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.206 2.48

XLP 0.213 2.27

XLE 0.000 -1.56

XLF 0.104 2.63

XLV 0.174 8.08

XLI 0.000 3.81

XLB 0.000 3.80

XLK 0.025 -1.96

XLU 0.278 3.54

IYZ 0.000 1.81

VNQ 0.000 4.67

SHY 0.000 0.38

TLT 0.000 1.79

GLD 0.000 0.34

За счет того, что модель сидела в наиболее выросших секторах и не сидела в сливших — удалось обогнать и SPY и EQW (equal-weighted портфель торгуемых тикеров): +1.85% SPY vs +3.61% LQI vs. 2.3% EQW. В терминах максимальной просадки в течение месяца модель также обогнала SPY и оказалась на уровне с EQW: 4.1% LQI vs. 6.2% SPY vs. 3.9% EQW.

Вот позиции модели на начало декабря (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

weight

XLY 0.048

XLP 0.221

XLE 0.000

XLF 0.000

XLV 0.000

XLI 0.196

XLB 0.000

XLK 0.000

XLU 0.210

IYZ 0.214

VNQ 0.112

SHY 0.000

TLT 0.000

GLD 0.000

( Читать дальше )

Апдейт модели LQI за Октябрь'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 ноября 2018, 01:44

- |

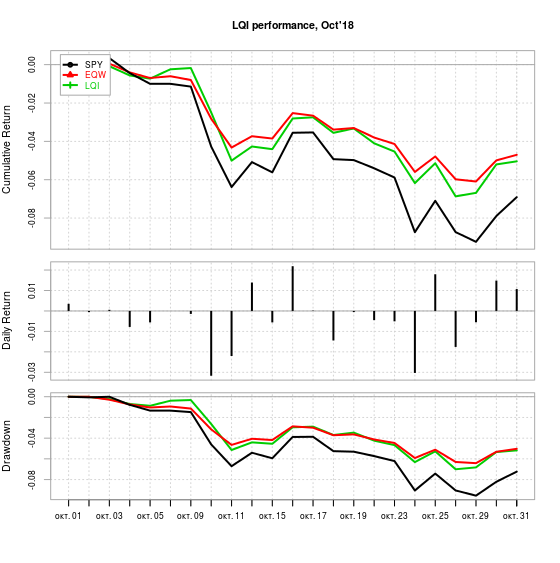

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за октябрь (результаты за прошлый месяц: smart-lab.ru/blog/497297.php). Думаю, рассказывать о прошедшем месяце много не надо, и для модели он также выдался ужасным, однако за счет более грамотной аллокации в защитные активы и ухода из самых кислотных — модель наконец-то аутперформила SPY, причем довольно существенно. Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.161 -10.10

XLP 0.181 2.02

XLE 0.144 -11.37

XLF 0.122 -4.75

XLV 0.171 -6.78

XLI 0.000 -10.87

XLB 0.000 -9.18

XLK 0.000 -8.00

XLU 0.078 1.98

IYZ 0.062 -5.18

VNQ 0.081 -2.93

SHY 0.000 0.15

TLT 0.000 -2.93

GLD 0.000 2.12

За сачет того, что модель не залезла в часть особенно сливших секторов (XLI, XLB, XLK) — удалось обогнать SPY: (-6.9)% SPY vs (-5.0)% LQI vs. (-4.7)% EQW. В терминах максимальной просадки в течение месяца модель также обогнала SPY и оказалась чуть хуже EQW: 6.9% LQI vs. 9.7% SPY vs. 6.3% EQW.

( Читать дальше )

ETF - стратегии и принципы управления структурой состава биржевых фондов.

- 26 октября 2018, 15:17

- |

В этой статье мы рассмотрим некоторые особенности подбора и управления активами, составляющими структуру биржевых фондов (ETF).

Для начала кратко напомню о том, что же такое ETF, как они устроены и о том, где и как они торгуются. ETF – сокращенно Exchange Traded Funds, биржевой инвестиционный фонд. Такой фонд состоит из различных активов – акций, облигаций, производных инструментов, товаров, недвижимости, валюты…подобранных по определенному принципу. Компания-провайдер фонда выпускает свои ценные бумаги на такой фонд (паи, если проводить аналогию с российскими паевыми инвестиционными фондами, ПИФ). Приобретая такую бумагу, вы приобретаете соответствующую часть, пай, диверсифицированного портфеля, лежащего в основе фонда. Теоритически различных ETF может быть бесконечное множество, ведь в мире существует огромное разнообразие активов, которые можно собрать в различных пропорциях. Каждый ETF имеет свои уникальные название и тикер, соответствующие коды и документацию, регулируются на государственном уровне наряду с акциями публичных компаний, информация раскрывается на сайте провайдера фонда. ETF являются открытыми инвестиционными фондами, которые торгуются по всему миру на фондовых биржах и в OTC системах, обладают высокой ликвидностью. Приобрести их возможно, как и акции, через привычные системы интернет-трейдинга брокера. Чаще всего ETF отслеживают индексы, которые формируются с учетом рыночной капитализации или же по неким фундаментальным критериям. Есть и затратная часть владения ETF – необходимо платить компании-провайдеру, выпустившей бумагу, за управление активами, входящими в структуру данного ETF. Но эти расходы малы, и составляют как правило десятые и сотые процента от номинала в год, существуют фонды даже с отрицательной платой за управление. Биржевые игроки и инвесторы, использующие ETF, в своих торговых стратегиях получают выгоды от высокой ликвидности и гибкости этих инструментов при торговле на различных временных горизонтах. В биржевые фонды по всему миру вложены триллионы долларов.

( Читать дальше )

Идеи и мысли об американском рынке

- 22 октября 2018, 15:00

- |

Привет, Друзья!

После слабого закрытия прошлой торговой недели, стоит осторожней подбирать торговые идеи, зажимать риски и держать побольше свободного кэша.

Поэтому, прежде чем разбирать конкретные торговые идеи, давайте посмотрим, где рынок сейчас и куда вероятно будет идти дальше, и за графиками каких активов стоит наблюдать более внимательно.

В отличие от февральской коррекции, сейчас мы находимся в совершенно иных рыночных условиях и хотя основные макроэкономические данные по-прежнему кажутся мне сильными, рыночный сантимент на следующей неделе может ухудшиться. Я не считаю, что бычий тренд подходит к завершению, но я готов к тому, что рынок вполне может показать дальнейшее снижение ниже минимумов позапрошлой недели (около 270 по SPY), но и суетиться с открытыми позициями я тоже не буду, а буду терпеливо ждать большей ясности на следующей неделе, т.к почти все наши позиции очень быстро восстанавливались во время позитива на рынке.

( Читать дальше )

Апдейт модели LQI за Сентябрь'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 октября 2018, 21:42

- |

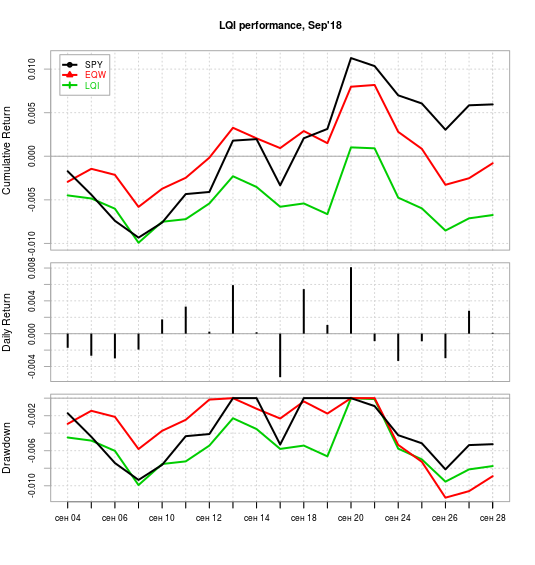

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за сентябрь (результаты за прошлый месяц: smart-lab.ru/blog/491995.php). Модель продолжает андерперформить SPY и EQW, поскольку широкий рынок продолжает бычий рост, а защитные активы падают из-за роста процентных ставок, в том время как примерно половину капитала модель держит в защитных активах. Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.082 0.0053

XLP 0.118 0.0099

XLE 0.070 0.0244

XLF 0.133 -0.0221

XLV 0.069 0.0295

XLI 0.036 0.0217

XLB 0.000 -0.0179

XLK 0.093 -0.0002

XLU 0.000 -0.0065

IYZ 0.061 0.0077

VNQ 0.119 -0.0264

SHY 0.000 -0.0014

TLT 0.218 -0.0286

GLD 0.000 -0.0066

Корреляция между весами и ретурнами отрицательная — (-0.32), вследствие чего модель отстала от своих бенчмарков: (-0.57)% LQI vs +0.59% SPY vs. (-0.08)% EQW. Отставание вызвано тем, что существенную долю капитала модель вложила в реагирующие на ставки активы VNQ, TLT & XLP, а также по непонятной причине сливший финсектор XLF (обычно при росте ставок и падении трежерей он растет, но этом месяце это правило не работает). В терминах максимальной просадки в течение месяца модель где-то между SPY и EQW: 1.0% LQI vs. 0.8% SPY vs. 1.2% EQW.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал