SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

QE3

Рынки бурно отреагировали на комментарии ФРС США

- 22 мая 2013, 10:41

- |

- Разместил(а) AF Markets, Май 22, 2013

- Просмотр блога

Акции выросли — индексы Dow и S&P 500 закрылись на новых максимумах — на фоне свежих комментариев от Федрезерва, которые несколько ослабили страхи рынка насчет скорого сокращения программы количественного смягчения — QE3 — по материалам AForex.

Акции выросли — индексы Dow и S&P 500 закрылись на новых максимумах — на фоне свежих комментариев от Федрезерва, которые несколько ослабили страхи рынка насчет скорого сокращения программы количественного смягчения — QE3 — по материалам AForex.Индекс Dow Jones industrial average вырос на 52.30 пункта, или 0.34%, и закрылся на рекордной отметке 15387.58. Индекс Standard & Poor's 500 вырос на 2.87 пунктов, или 0.17%, и закрылся на 1669.16. Nasdaq Composite Index подрос на 5.69 пунктов, или 0.16%, до 3502.12 — максимум с октября 2000 года.

Индекс Dow коснулся абсолютного внутридневного максимума на отметке 15434.50, индекс S&P 500 не остался в накладе и смог коснуться внутри дня до исторического рекорда в 1674.93.

«Все хорошо понимают, что давно пришло время для ФРС сжать программу монетарного стимулирования с текущего ежемесячного объема в $85 млрд.То, что мы услышали от представителей ФЕДа вчера, дало новый краткосрочный заряд энергии для рынка — все поняли, что акции будут расти и дальше какое-то время», — как выразился Рик Мерклер, президент хедж-фонда LibertyView Capital (Нью-Джерси).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Когда конец QE3?

- 20 мая 2013, 11:48

- |

- Разместил(а) AF Markets, Май 20, 2013

- Просмотр блога

Индекс доллара US Dollar Index закрылся на максимуме с июля 2012 года. Факторы в пользу будущего роста — слухи на тему того, что Федрезерв может свернуть свою программу количественного смягчения, плюс плохая статистика из зоны Евро — по материалам AForex.

Индекс доллара US Dollar Index закрылся на максимуме с июля 2012 года. Факторы в пользу будущего роста — слухи на тему того, что Федрезерв может свернуть свою программу количественного смягчения, плюс плохая статистика из зоны Евро — по материалам AForex. По мнению большинства игроков рынка, несмотря на то, что у доллара есть хорошая техническая поддержка для будущего роста — USD в настоящее время всецело зависит от Федрезерва и Бена Бернанке.

В общей сложности показатели рынка труда технически улучшились на все 50% с момента запуска первого раунда монетарного стимулирования. По словам Джона Вильямса, президента ФРБ Сан-Франциско, ФЕД может сильно сократить объемы ежемесячных скупок активов с рынка уже, начиная с середины июня. Следующая встреча центробанкиров состоится 18-19 июня. Возможно, именно на этой встрече будет объявлении о снижении объемов QE3. Правда, большинство экономистов не верит в то, что ФЕД сожмет QE3 до конца 2013 года.

( Читать дальше )

WSJ: Регуляторы ФРС просчитывают варианты выхода из QE3

- 13 мая 2013, 11:30

- |

- Разместил(а) AF Markets, Май 13, 2013

- Просмотр блога

По данным Wall Street Journal, представители Федрезерва США уже теоретически решили, каким образом они могут начать сворачивать программу «количественного смягчения» (QE). Собственно, новость на эту тему была опубликована, не много не мало, на заглавной странице субботней газеты WSJ (и ее электронной версии) — по материалам AForex.

По данным Wall Street Journal, представители Федрезерва США уже теоретически решили, каким образом они могут начать сворачивать программу «количественного смягчения» (QE). Собственно, новость на эту тему была опубликована, не много не мало, на заглавной странице субботней газеты WSJ (и ее электронной версии) — по материалам AForex.В данный момент третий раунд количественного смягчения QE3 представляет собой ежемесячную скупку казначейских бондов и ипотечных долговых деривативов с рынка объемом $85 млрд в месяц.

Регуляторы ФРС планируют выходить из программы монетарного стимулирования не резко, но постепенно, последовательно сокращая объемы ежемесячной скупки долговых активов. Главные факторы в поддержку сворачивания QE3 — положительная статистика по рынку труда и отсутствие ярко выраженной инфляции. Что на эту тему думают рынки? Рынки обеспокоены. Потому, что большая часть инвесторов убеждена, что весь позитив, который выражается в конкретных экономических показателях (их росте), достигался по настоящий момент исключительно за счет постоянной подпитки наличностью Федрезерва. Именно регулярное стимулирование ФЕДа являлось главным драйвером индекса S&P500. Именно QE3 являлось триггером, который побуждал инвесторов брать на себя больше риска, инвестируя в рисковые высокодоходные активы. Что будет тогда, когда QE не будет?

( Читать дальше )

Привязка QE3 к безработице - неправильная модель

- 07 мая 2013, 11:52

- |

07.05.2013, Москва — Во второй половине 2012 года в Америке произошла существенная корректировка в монетарной политике: стимулирование от ФРС США (объемом $85 млрд в месяц) оказалось привязанным к 6.5%-ому уровню безработицы — по материаламAForex.

07.05.2013, Москва — Во второй половине 2012 года в Америке произошла существенная корректировка в монетарной политике: стимулирование от ФРС США (объемом $85 млрд в месяц) оказалось привязанным к 6.5%-ому уровню безработицы — по материаламAForex.Goldman Sachs утверждает, что привязка экономических стратегий к уровню безработицы — неправильный шаг. Безработица, формально снижающаяся, не является таковой в реальности — так как она снижается исключительно за счет того, что люди, отчаявшиеся найти работу, из категории «безработные» смещаются в категорию «неактивные». Последняя категория выпадает из статистического класса «рабочая сила» и не учитывается Департаментом труда. C начала рецессии в 2007 году по настоящий момент трудовая сила сократилась в объеме на 2.7%.

( Читать дальше )

Reuters: Совокупный объем скупки активов от ФРС США прогнозируется на отметке $1.25 трлн

- 06 мая 2013, 11:00

- |

06.05.2013, Москва – Эксперты Уолл-Стрит (первичные дилеры фондового рынка) прогнозируют, что ФРС США в рамках третьего раунда количественного «смягчения» скупит с рынка в общей сложности порядка $1.25 трлн активов, как показывают свежие пятничные опросы аналитиковReuters – по материалам AForex.

06.05.2013, Москва – Эксперты Уолл-Стрит (первичные дилеры фондового рынка) прогнозируют, что ФРС США в рамках третьего раунда количественного «смягчения» скупит с рынка в общей сложности порядка $1.25 трлн активов, как показывают свежие пятничные опросы аналитиковReuters – по материалам AForex.Предварительные опросы от 8 марта показывали чуть меньший прогноз – на уровне $1 трлн. В предыдущие два раунда QE было куплено $2.3 трлн ипотечного и казначейского долга.

11 из 15 экспертов-респондентов полагают, что ФРС будет продолжать скупать активы и вбрасывать в рынок доллары вплоть до середины 2014 года. Только 4 эксперта считают, что ФЕД закончит QE3 в 2013 году. Интересно, что предыдущий мартовский опрос показал меньшее число опрошенных (9 из 15), которые верят в пролонгацию стимулирования в 2014 году. При этом все 15 респондентов убеждены, что ФРС будет сокращать объемы QE3 ближе к сроку окончания программы.

( Читать дальше )

BlackRock: «Федрезерв может сжать QE3»

- 10 апреля 2013, 13:24

- |

- Разместил(а) AF Markets, Апрель 10, 2013

- Просмотр блога

BlackRock, крупнейший фонд с активами на уровне $3.79 трлн в управлении, предупреждает инвестсообщество о том, что ФРС США может в ближайшее время существенно сжать в размерах программу монетарного «смягчения» — по материалам AForex.

BlackRock, крупнейший фонд с активами на уровне $3.79 трлн в управлении, предупреждает инвестсообщество о том, что ФРС США может в ближайшее время существенно сжать в размерах программу монетарного «смягчения» — по материалам AForex.По словам Рика Ридера, управляющего директора фонда, изменение условий QE станет критическим событием для рынков, т.к. именно массированное стимулирование ($85 млрд в месяц, «выбрасываемых» в рынок) определяло и определяет фактическое положение дел – ценовую динамику биржевых активов, а также инвестстратегии по аллокированию капитала.

Собственно, сворачивание QE3 спровоцирует взрыв рыночных «пузырей» (активы, которые сегодня на искусственных максимумах) – соответственно, многие активы резко обвалятся. Например, 10-летние казначейские бонды, по словам Ридера, торгуются сегодня на 1% ниже, чем должны, если анализировать фундаментальную сторону вопроса. Причина кроется именно в монетарном стимулировании.

Ридер полагает, что ФЕД может сжать QE3 до уровня $40-45 млрд в месяц. Есть риск, что сворачивание QE3 (и последующее поднятие процентных ставок) приведет к резким потерям для многих инвесторов.

Второй квартал - начало и его перспективы

- 03 апреля 2013, 16:18

- |

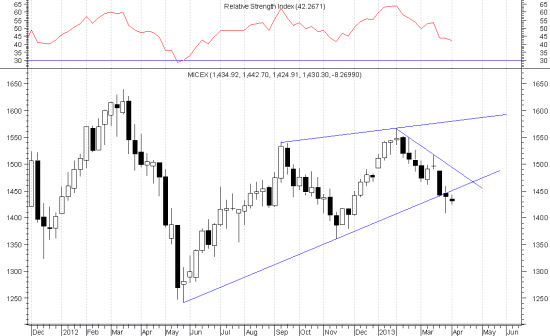

1.Каковы перспективы российского рынка во втором квартале?

Как и в 2012г, российский рынок встретил второй квартал в даунтренде. Масштаб коррекции в первом квартале не уступает 2012г, хотя год назад она носила более быстрый характер. Специфику этому кварталу придал киприотский кризис, который привел к замораживанию немалых российских средств в этом оффшоре, что практически задавило отскок рынка в самом начале апреля. По большому счету, кипрская ситуация является продолжением европейского кризиса, который обеспечивал распродажу российских активов и весной 2012года. Есть надежда, что в апреле в дивидендный сезон российскому рынку удастся консолидироваться выше 1400-1410 ММВБ. Однако это не избавляет от рисков традиционной майской коррекции, которая стимулируется как закрытием реестров акционеров для дивидендов, так и сезонной коррекцией в США. Судя по поведению срочного рынка, масштабы этой коррекции обещают быть меньше, чем в 2012году, а потому июнь скорее представит восстановление рынка до уровней порядка 1450 ММВБ. Это довольно консервативный прогноз. Восстановление в июне может быть и больше. В конце концов, М. Драги обещал восстановление экономики еврозоны со второго полугодия.

( Читать дальше )

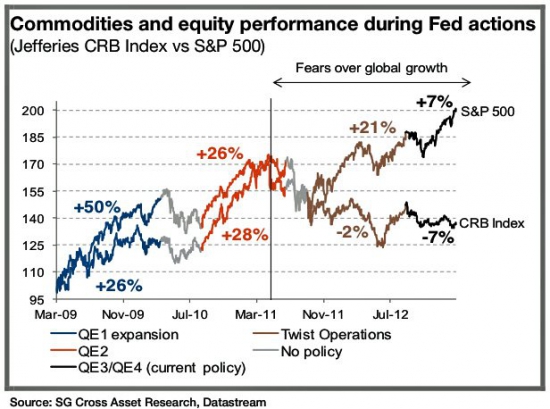

QE3 не оказалало эффекта на сырье. Выиграли только DM equity

- 19 марта 2013, 10:55

- |

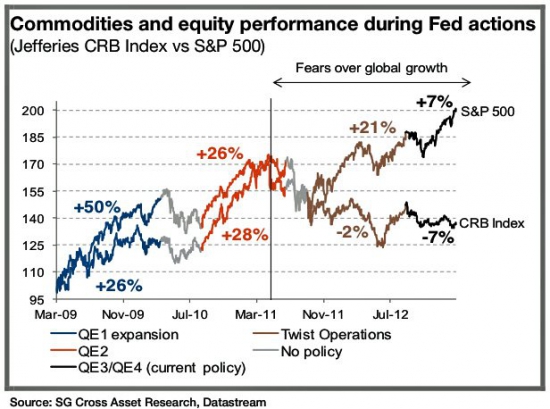

В этом графике собственно и ответ, почему Россия сейчас не в фаворе.

Вчера я отмечал, что россия против СП500 упала до минимальных уровней с 2009 года.

Индекс S&P500 и индекс CRB разошлись после старта QE3 на 14%!

Societe Generale пишут, что осн. драйвер сырья — это фаза экономического цикла, а не «печатный станок» (золото — исключение).

По сути, единственный класс активов, который выиграл от QE3 — это рынок акций развитых стран.

Кстати говоря Александр Варюшкин как раз последнее время говорил, что сырье underweight потому что дно экономического цикла не пройдено, поэтому взгляд негативный. Оказался прав!

Вчера я отмечал, что россия против СП500 упала до минимальных уровней с 2009 года.

Индекс S&P500 и индекс CRB разошлись после старта QE3 на 14%!

Societe Generale пишут, что осн. драйвер сырья — это фаза экономического цикла, а не «печатный станок» (золото — исключение).

По сути, единственный класс активов, который выиграл от QE3 — это рынок акций развитых стран.

Кстати говоря Александр Варюшкин как раз последнее время говорил, что сырье underweight потому что дно экономического цикла не пройдено, поэтому взгляд негативный. Оказался прав!

QEternity. Трилогия. Часть 2. QE3

- 19 декабря 2012, 15:55

- |

LSAP3 или сужение спрэда между ставками на первичном и вторичном ипотечном рынке США

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

Рынок суверенного долга на текущей неделе

- 17 декабря 2012, 13:40

- |

В четверг решение по ставке принимает Банк Японии, кроме этого на рынке госдолга Японии: понедельник и четверг – дни крупных расчетов (оплат/погашений). Понедельник – день расчетов и в США (погашаются длинные бумаги и внеплановые билли), а также снова (вторую неделю подряд) размещается вместе с коротким и длинный долг (с оплатой 31.12). Кроме того, ФРС дважды на неделе проведет оплату выкупленных с рынка MBS в рамках программы QE3. На неделе резко упадет количество размещаемых австралийских бумаг. Также стоит отметить большие европейские выплаты в начале недели.

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Календарь размещений и погашений государственных облигаций, уточняется и дополняется ежедневно.

Debtcalendar.net – информация, полезная для торговли. Для получения полного доступа ко всем материалам сайта необходима регистрация.

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Календарь размещений и погашений государственных облигаций, уточняется и дополняется ежедневно.

Debtcalendar.net – информация, полезная для торговли. Для получения полного доступа ко всем материалам сайта необходима регистрация.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал