SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

OptionSmile

Действительно ли пут-опционы переоценены?

- 08 июня 2017, 16:47

- |

Этот пост посвящен одному феномену, который присутствует в пут-опционах на широких индексах акций, по крайней мере акций американских. А именно, хронической переоцененности пут-опционов в среднем.

Есть довольно много академических исследований, именующих этот феномен не иначе как «overpriced puts puzzle» или «put anomaly». Примеры можно посмотреть, например, здесь, здесь, здесь и еще много в каких источниках. Биржа CBOE также уже довольно давно публикует индексы стратегий продажи опционов вроде PutWrite для продажи путов и BuyWrite для продажи колов. Почти все они показывают результаты лучше простой пассивной покупки индекса, выступающего базовым активом(S&P 500, Russell 2000). На сайте CBOE есть довольно много исследований на эту тему, кто интересуется, полная библиография

( Читать дальше )

Есть довольно много академических исследований, именующих этот феномен не иначе как «overpriced puts puzzle» или «put anomaly». Примеры можно посмотреть, например, здесь, здесь, здесь и еще много в каких источниках. Биржа CBOE также уже довольно давно публикует индексы стратегий продажи опционов вроде PutWrite для продажи путов и BuyWrite для продажи колов. Почти все они показывают результаты лучше простой пассивной покупки индекса, выступающего базовым активом(S&P 500, Russell 2000). На сайте CBOE есть довольно много исследований на эту тему, кто интересуется, полная библиография

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 10 )

Ловим падающий нож на S&P500

- 19 мая 2017, 12:10

- |

Вчера индикатор RSI(14) показал перепроданность по S&P500. OptionSmile идентифицировала хорошую возможность продажи кредитового пут-спреда. Это немного страшновато, т.к. ловля падающего ножа требует железных… нервов. Но запас за ошибку очень большой и с правильным money management-ом вполне прибыльно.

Вчера на открытии вошел в позицию. Читайте всю раскладку в блоге.

Вчера на открытии вошел в позицию. Читайте всю раскладку в блоге.

Дрифтless. Повесть о ненастоящем распределении.

- 15 мая 2017, 12:17

- |

Известно, что прибыльно торговать опционами можно только направленно. Либо направленно по дельте, угадывая движение базового актива (БА), либо по волатильности, угадывая ее движение, а точнее предполагая несоответствие рыночной цены опциона в терминах implied volatility той волатильности, которая фактически реализуется в будущем. Одно от другого изолируется либо дельта-хеджированием, либо вега-хеджированием.

В системе OptionSmile мы используем фактическое эмпирическое распределение для оценки справедливой стоимости опционов, а затем, считая разницу с рыночной ценой, делаем вывод об их пере- или недооцененности рынком. Очевидно, что в этой разнице заложены оба фактора, упомянутые выше: направление движения БА (дрифт) и неверная оценка рынком ожидаемой волатильности.

Представляю новую функциональность в платформе — расчет Fair Value опционов без учета дрифта БА. Назовем это Driftless Fair Value, которая считается на базе распределения доходностей БА с исключенным дрифтом. Арифметика проста: для отфильтрованного сегмента (filter bin) считается средняя доходность БА (µ) и вычитается из всех доходностей, попавших в этот бин. Все распределение сдвигается на этот дрифт влево, если дрифт положительный, или вправо, если отрицательный. Схематично это выглядит так:

( Читать дальше )

В системе OptionSmile мы используем фактическое эмпирическое распределение для оценки справедливой стоимости опционов, а затем, считая разницу с рыночной ценой, делаем вывод об их пере- или недооцененности рынком. Очевидно, что в этой разнице заложены оба фактора, упомянутые выше: направление движения БА (дрифт) и неверная оценка рынком ожидаемой волатильности.

Представляю новую функциональность в платформе — расчет Fair Value опционов без учета дрифта БА. Назовем это Driftless Fair Value, которая считается на базе распределения доходностей БА с исключенным дрифтом. Арифметика проста: для отфильтрованного сегмента (filter bin) считается средняя доходность БА (µ) и вычитается из всех доходностей, попавших в этот бин. Все распределение сдвигается на этот дрифт влево, если дрифт положительный, или вправо, если отрицательный. Схематично это выглядит так:

( Читать дальше )

Эмпирический пут-колл паритет или как ломается модель Блэка-Шоузла

- 10 мая 2017, 10:17

- |

Благодаря поступающим комментариям к платформе OptionSmile (спасибо, Кирилл Браулов) выяснилась одна интересная вещь с эмпирическим непараметрическим подходом, который лежит в ее основе. А именно, как соблюдается пут-колл паритет в оценках Fair Value опционов. Напомню, что суть его в том, что разница между ценой пута и кола должна быть равна разнице между страйком и ценой баз.актива. Если это равенство не соблюдается, то возникает арбитраж.

Например, купив пут и продав колл на одном страйке, можно создать короткую позицию по БА. Если не соблюдается пут-колл паритет, то можно теперь захеджироваться, купив базовый актив и получить доходность без риска. В риск-нейтральном мире, в котором работает модель Блэка-Шоулза, вы всегда должны такой комбинацией зарабатывать безрисковую процентную ставку. Поэтому точная формула пут-колл паритета выглядит так:

( Читать дальше )

Например, купив пут и продав колл на одном страйке, можно создать короткую позицию по БА. Если не соблюдается пут-колл паритет, то можно теперь захеджироваться, купив базовый актив и получить доходность без риска. В риск-нейтральном мире, в котором работает модель Блэка-Шоулза, вы всегда должны такой комбинацией зарабатывать безрисковую процентную ставку. Поэтому точная формула пут-колл паритета выглядит так:

P-C = X*e-rt-S

( Читать дальше )

Платформа OptionSmile. Часть 6. Анализ исторического распределения базового актива (для не-опционщиков)

- 05 мая 2017, 10:13

- |

Добрый день.

Это шестой пост о возможностях системы OptionSmile.

Предыдущие посты:

- Анонс системы

- Часть 1. Методика оценки справедливой стоимости опционов

- Часть 2. Расчет исторических рыночных цен

- Часть 3. Фильтрация рыночных режимов

- Часть 4. Доверительные интервалы справедливой стоимости

- Часть 5. Матрицы опционных стратегий (экспресс-бэктест)

( Читать дальше )

Вертикальный credit put spread на QQQ

- 04 мая 2017, 08:50

- |

Появилась торговая возможность в QQQ (ETF на Nasdaq-100). В последнюю неделю сформировался краткосрочный аптренд после пробоя сопротивления на уровне 133. Там же проходит и линия восходящего тренда с 9 ноября, т.е. с победы Трампа. Там же примерно 50-дневная SMA.

В этом режиме краткосрочного uptrend'a путы переоценены несмотря на крайне низкую волатильность: VXN для Nasdaq-100 на исторчических минимумах.

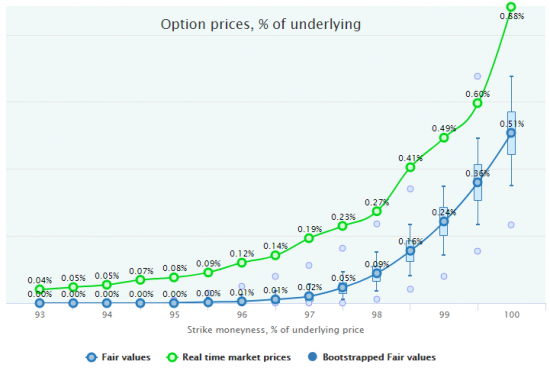

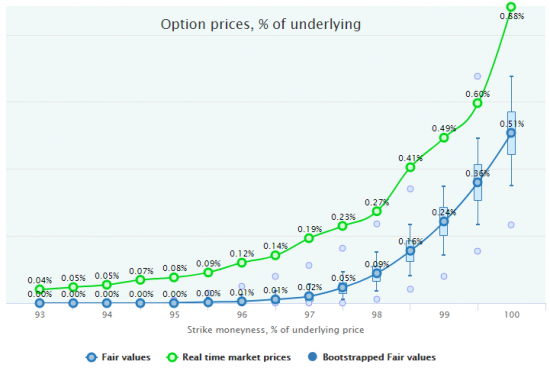

Вот что видно в OptionSmile:

Дальше OTM бокс-плоты не только верхними усами, но и максимумами не достают до рыночных цен. Эту ситуацию я описывал для SPY в примере в видео-презентации на этой секунде.

Подробнее с цифрами и скриншотами — в отдельном посте.

Кто не знаком с платформой, вся информация на русском языке собрана на www.optionsmile.ru.

Присоединяйтесь к группе на Facebook, там уже идут обсуждения.

В этом режиме краткосрочного uptrend'a путы переоценены несмотря на крайне низкую волатильность: VXN для Nasdaq-100 на исторчических минимумах.

Вот что видно в OptionSmile:

Дальше OTM бокс-плоты не только верхними усами, но и максимумами не достают до рыночных цен. Эту ситуацию я описывал для SPY в примере в видео-презентации на этой секунде.

Подробнее с цифрами и скриншотами — в отдельном посте.

Кто не знаком с платформой, вся информация на русском языке собрана на www.optionsmile.ru.

Присоединяйтесь к группе на Facebook, там уже идут обсуждения.

Платформа OptionSmile Часть 5. Матрицы опционных стратегий (экспресс-бэктест)

- 25 апреля 2017, 13:13

- |

Добрый день.

Это пятый пост о возможностях системы OptionSmile.

Предыдущие посты:

- Анонс системы

- Часть 1. Методика оценки справедливой стоимости опционов

- Часть 2. Расчет исторических рыночных цен

- Часть 3. Фильтрация рыночных режимов

- Часть 4. Доверительные интервалы справедливой стоимости

Итак, предыдущие разделы были посвящены оценке справедливой стоимости опционных контрактов и сравнению ее с рыночными ценами для выявления рыночной неэффективности в текущем моменте (для текущих рыночных цен) или в прошлом (для

( Читать дальше )

Я тоже выступаю на мероприятии 27 апреля. Презентую OptionSmile

- 25 апреля 2017, 09:05

- |

Вот Тимофей включил меня, наконец, в опционщики на смартлабе.

Могу теперь сюда написать и тоже сообщить, что выступаю на мероприятии Алины Ананьевой 27 апреля https://nok6.timepad.ru/event/479616/.

Будет краткий обзор платформы OptionSmile.

Кто не читал мои посты и не смотрел видео, есть возможность послушать лично и задать вопросы.

Билеты, вроде еще остались, но не уверен, что много.

Могу теперь сюда написать и тоже сообщить, что выступаю на мероприятии Алины Ананьевой 27 апреля https://nok6.timepad.ru/event/479616/.

Будет краткий обзор платформы OptionSmile.

Кто не читал мои посты и не смотрел видео, есть возможность послушать лично и задать вопросы.

Билеты, вроде еще остались, но не уверен, что много.

Платформа OptionSmile Часть 4.Доверительные интервалы справедливой стоимости опционов

- 24 апреля 2017, 14:17

- |

Добрый день.

Это четвертый пост о возможностях системы OptionSmile.

Предыдущие посты:

- Анонс системы

- Часть 1. Методика оценки справедливой стоимости опционов

- Часть 2. Расчет исторических рыночных цен

- Часть 3. Фильтрация рыночных режимов

В первой части я рассказал, как система рассчитывает справедливые цены опционов. Рекомендую еще раз вернуться, чтобы понятнее была логика, представленная ниже.

Сначала немного теории по традиции.

Итак, мы получили формулу для расчета справедливой стоимости опциона, как произведение вероятности экспирации «в деньгах» (ITM) на ожидаемую стоимость опциона в случае такой экспирации, приведенное к текущему периоду:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал