Nasdaq Composite

Индекс высокотехнологичных компаний Nasdaq показал в январе лучшую динамику с 2001 года

- 01 февраля 2023, 13:24

- |

Подробнее – в материале «Ъ»

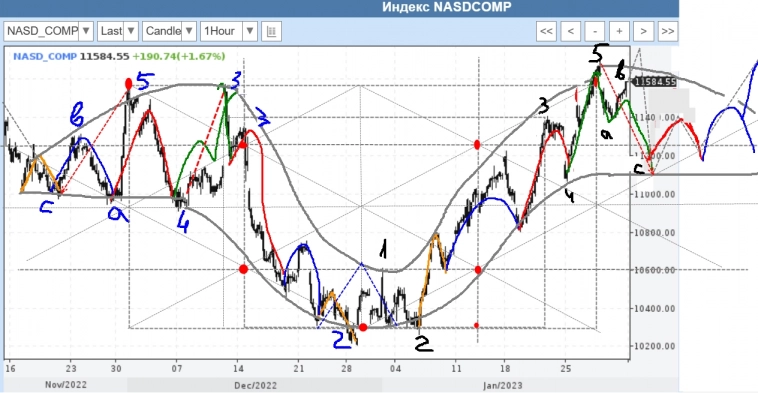

ФОНДОВЫЙ РЫНОК США! ВАЖНЫЕ СОБЫТИЯ НА ПРЕДСТОЯЩЕЙ НЕДЕЛЕ! Чего стоит ожидать от него и какие торговые идеи!

- 11 января 2023, 13:49

- |

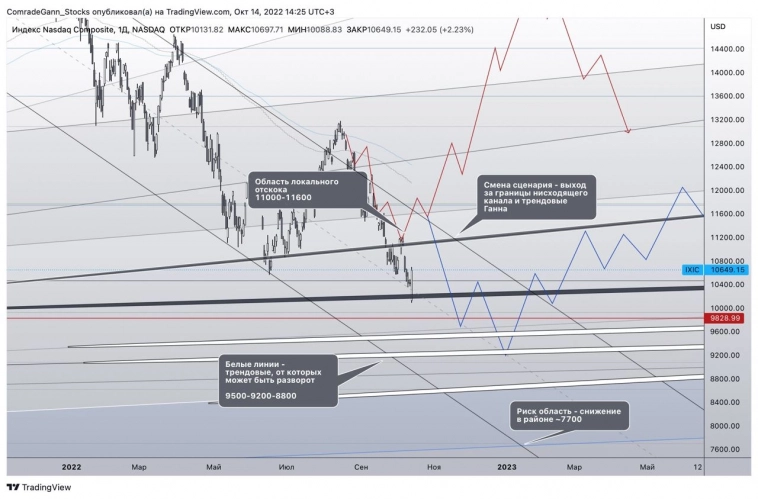

Ну теперь то разворот?

- 14 октября 2022, 14:34

- |

#STOCKS #NASDAQ

Ну теперь то разворот?

На текущей неделе вышли данные по промышленной и, следом, по потребительской инфляции. Данные оказались хуже ожиданий:

◾PPI (Producer Price Index) 8,5% (при ожиданиях 8,4%);

◾CPI (Consumer price index) 8,2% (при ожиданиях 8,1%).

К слову, производственная инфляция впоследствии перекладывается на потребителей.

Но, после выхода данных, рынки растут! С одной стороны странно, но, с другой, мы видим затяжное падение фондового рынка и уже «понятную» динамику инфляции (она продолжает расти). Все это заставляет рынок прогнозировать по сформировавшемуся паттерну (плохие данные — продолжение снижения) и вставать в короткие позиции. Но, как мы поняли, не все так просто!

Технически, индекс Nasdaq пришел в ранее обозначенную область. Я пока не могу сказать, что это разворот, но появляется ощущение, что он уже близко. Но, пока, расцениваю текущий рост как очередной технический отскок с целью в диапазон 11000-11500. Также, на графике выделил возможные точки разворота (белые линии), которые станут актуальны, если будет пробой текущей трендовой поддержки (черная линия на уровне 10200).

*Данный пост не является инвестиционной и торговой рекомендацией

Телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

Ежемесячный обзор портфеля: акции TPI Composites взлетели на 85%

- 26 августа 2022, 10:50

- |

Ежемесячный обзор по нашему портфелю акций. Макроэкономическая картина, результаты по отдельным секторам и компаниям. Разбираем период с 18.07.2022 по 18.08.2022. Обзор за предыдущий месяц можете почитать по ссылке.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. Согласно предварительным данным, ВВП во 2 квартале 2022 г. (2Q22) снизился на 0,9% в годовом выражении, экономисты ожидали рост на 0,5%. ВВП падает второй квартал подряд, что технически подразумевает рецессию. Индекс потребительских цен (ИПЦ) замедлился в июле до 8,5% в годовом выражении, ожидалось 8,7%. Объём розничных продаж в июле не изменился по сравнению с июнем, тогда как рынок ожидал рост на 0,1%. В годовом выражении розничные продажи выросли на 10%.

В прошлый четверг были опубликованы данные по количеству первичных заявок на пособие по безработице — 250 тыс. против ожидавшихся 265 тыс. Общее число, получающих пособие по безработице, составило 1,44 млн человек. Это совпало с ожиданиями аналитиков. В прошлом месяце было 1,43 млн, а в начале июня 1,3 млн. В июле число занятых в несельскохозяйственном секторе выросло на 528 тыс., аналитики в среднем прогнозировали 250 тыс. Безработица в июле снизилась до 3,5%, экономисты ожидали 3,6%.

( Читать дальше )

Nasdaq упал на 25% с начала года, пузырь лопнул. Что будет дальше?

- 26 июня 2022, 21:04

- |

( Читать дальше )

S&P500, NASDAQ, DOW

- 10 мая 2022, 17:17

- |

Итоги недели

- 18 марта 2022, 19:58

- |

На этой неделе было много активности. Большая часть нисходящей активности пришлась на короткие всплески в понедельник и среду. Остаток недели прошел под влиянием позитивного настроя.

Сегодня, в день истечения квартальных опционов, Nasdaq Composite вырос на 6,0% за неделю (и на 8,5% выше минимумов понедельника), а S&P 500 вырос на 4,9% (и на 6,0% выше минимумов понедельника).

Катализаторы этого ралли были многочисленными и спорными. Они включали:

Оптимизм в отношении того, что Россия и Украина могут в ближайшее время достичь соглашения о прекращении огня.

Резкое падение цен на нефть (нефть WTI упала ниже 94,00 долларов за баррель в какой-то момент после достижения 130,50 долларов за баррель на прошлой неделе).

Сообщается, что китайские официальные лица делают попытки поддержать китайский рынок, экономику и сектор недвижимости.

( Читать дальше )

Число подключенных устройств Apple превысило 1,8 млрд по итогам 2021 г.

- 13 февраля 2022, 16:46

- |

Apple (AAPL) опубликовала отчёт за 1 квартал фискального 2022 г. (1Q FY22), закончившийся 25 декабря. Выручка выросла на 11,2% до $124 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (diluted EPS) составила $2,1 против $1,68 в 1Q FY21. Результаты превзошли ожидания рынка. Аналитики, опрошенные Refinitiv, в среднем ожидали, что выручка будет $118,7 млрд и diluted EPS $1,89.

Валовая рентабельность (Gross margin) 43,8% против 38,2% годом ранее. Денежный поток от операционной деятельности подскочил на 21,2% до $47 млрд. Денежные средства и эквиваленты, а также к/с фин.вложения составили $64 млрд на конец квартала. Чистый долг сократился с $62 млрд до $59 млрд. “Чистый долг / EBITDA” < 1.

Image: apple.com

Выручка от продаж айфонов выросла на 9,2% до $71,6 млрд. Аналитики прогнозировали $68,34 млрд. Компания связывает результаты с большим спросом на линейку новых продуктов и отмечает улучшение ситуации с дефицитом комплектующих. Доходы от сервисов подскочили на 23,8% и составили $19,5 млрд. Рынок ожидал $18,6 млрд. Gross margin сервисов 72,4% против 70,5% годом ранее. Выручка сегмента «носимые устройства, товары для дома и аксессуары» (wearables, home and accessories) выросла на 13% до $14,7 млрд.

Динамика за последние 12 мес. (LTM). Выручка по продуктам и сервисам( Читать дальше )

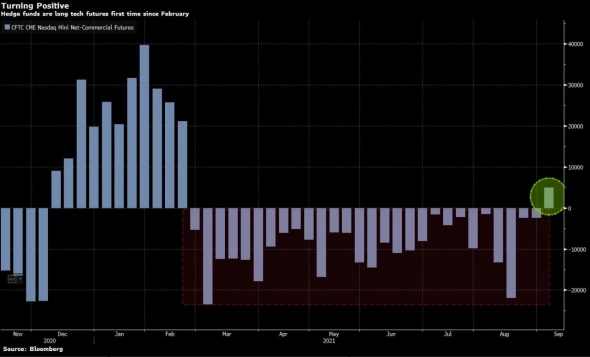

Впервые за 28 недель, хедж-фонды перешли из net-short в net-long во фьючерсах на Nasdaq100

- 13 сентября 2021, 21:40

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал