JNK

Высокодоходные облигации, или «доходность для дураков»

- 19 июля 2022, 08:53

- |

В продолжение вчерашнего поста про высокодоходные облигации – хорошее исследование по теме от Verdad, которое вышло в 2019 году. Оно короткое, рекомендую прочесть полностью. Ниже – совсем уж сжатая тезисная выжимка.

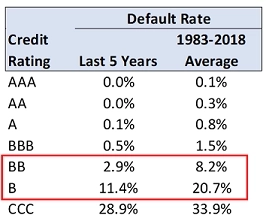

1. Доля дефолтов по мере ухудшения кредитного рейтинга облигаций растет нелинейно. Бумаги с рейтингом BBB (нижняя граница инвестиционного рейтинга) за 5 лет в среднем дефолтятся в 1,5% случаев, а вот BB (это уже «мусорные» облигации) – в 8,2%. Бумаги же категории B (двачеры, молчать!) вообще не платят в 20,7% случаев.

2. Показатель YTM (Yield to Maturity – доходность к погашению), на который обычно ориентируются при приобретении отдельных бондов или облигационных фондов, рассчитывается без учета дефолтов и предполагает полное выполнение обязательств эмитентом. Соответственно, «привлекательная» доходность к погашению высокодоходных облигаций на самом деле, скажем так, несколько завышена.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 30 )

Высокодоходные облигации как часть пассивного портфеля

- 18 июля 2022, 17:23

- |

Вадим спрашивает: «Павел, добрый день, что думаете по поводу ETF JNK в качестве облигационного инструмента портфеля?»

Как правило, облигационная часть портфеля призвана служить эдаким консервативным «балластом», который, может быть, и не обещает принести наибольшую доходность – но зато страхует портфель от самых неприятных просадок и несколько снижает желание полностью самовыпилиться из рынка, когда на нем повсеместно течет кровь.

Полное название фонда, о котором вы спрашиваете, звучит как «SPDR Bloomberg High Yield Bond ETF» – то есть, это ETF на высокодоходные облигации. Но тикер JNK как бы намекает, что даже более адекватной характеристикой для начинки этого фонда будет наименование «мусорные облигации» (бумаги с кредитным рейтингом ниже инвестиционного).

На мой взгляд, в пассивном портфеле облигации такого типа – это «ни рыба, ни мясо». Инвестор берет на себя риски достаточно существенных просадок, при этом часто подписываясь на не слишком уж аппетитную доходность.

( Читать дальше )

Среднесрочная перспектива для рисковых активов (snp 500, РТС, bitcoin)

- 17 июля 2019, 11:19

- |

Доброго времени суток!

По большому счёту все финансовые инструменты можно выделить в две группы: защитные и рисковые. Как принято выражаться: " время RISK ON или RISK OFF"

Так вот, первое полугодие прошло явно в формате risk ON. Исторические максимумы обновил американский фондовый рынок, российский… спрос на активы развивающихся стран, даже криптовалютный рынок не остался в стороне, курс биткоина в моменте поднимался более чем в 4 раза от минимумов года!

Одно из наиболее ожидаемых событий ближайшего времени — заседание ФРС США, 31 июля. Вполне вероятно, что впервые за долгие годы ставка будет снижена. Вот теперь вопрос, а что было, когда ФРС переходила к циклу снижения ключевой ставки?

Начался период снижения фондового рынка США, завершив фазу роста с 2002-2003гг. В связи с этим, видится диапазон 3050-3100пп интересным для сделки SHORT, со среднесрочной перспективой увидеть 2100 по snp 500 (примерно от куда начали расти в 2016 году когда Д. Трамп стал президентом США)

( Читать дальше )

Облигационные ETF. А именно JNK и LQD.

- 21 мая 2019, 16:04

- |

Кредитный рейтинг JNK (от англ. Junk — мусор) равен В и ВВ.

Кредитный рейтинг LQD (от англ. Liquid — текучий) равен ВВ, А, АА.

etfdb.com/etf/JNK/

etfdb.com/etf/LQD/

Купон каждый месяц.

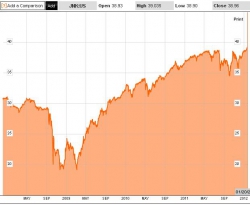

Как долго продлится эйфория, или сколько осталось JNK?

- 27 февраля 2017, 16:33

- |

Дамы и господа, перед Вами джанки. Думаю многие из вас знают, что это за зверь и почему за ним нужно пристально следить… Согласно волновой теории эллиотта окончание волны 4 никогда не заходит на территорию волны 1. Уровень 37,75 соответствует 0,618 коррекции по Фибо. Не знаю как вам, а лично мне страшно.

Вопрос остается только в том, сколько еще эта мировая эйфория продлится.

Путем несложных математических операций (арифметическая прогрессия начиная с 14 ноября 2016 года) определяем примерный временной период до назначенной цели — 29 дней, т.е. 24 марта 2017г.

Кто что думает по данному поводу?

Продолжит ли RTS свою восходящую волну

- 03 мая 2016, 18:51

- |

Если смотреть технически (рис. 1), то, пробив линию 2, по индексу открывается диапазон в районе 1100.

Кстати, этот уровень определяется двумя важными линиями (1 и 3), а точнее, их взаимным пересечением.

Однако, определенный интерес может представлять и потенциальное сопротивление на линии 4. В случае

отработки этого положения, локальным максимумом по РТС может быть значение 1000.

Очевидность сопротивления на данной линии представляется менее очевидной и более туманной.

В любом случае имеем вилку неопределенности.

( Читать дальше )

Тревожные звоночки

- 12 июня 2013, 01:34

- |

И в Европе

The cost of insuring against losses on European high-yield corporate debt rose to the highest in two months after Bank of Japan policy makers refrained from increasing monetary stimulus. The Markit iTraxx Crossover Index of credit-default swaps on 50 companies with mostly junk credit ratings rose for a second day, jumping as much as 29 basis points to 477,the highest since April 5. The gauge was trading at 473 at 11:01 a.m. in London. The Markit iTraxx Europe Index of credit-default swaps linked to 125 companies with investment-grade ratings rose as much as seven basis points to 113,the highest since April 19. An increase signals deterioration in perceptions of credit quality. The Markit iTraxx Financial Index linked to senior debt of 25 banks and insurers climbed nine basis points to 167 and the subordinated index rose 12 basis points to 242.

( Читать дальше )

Мусорные облигации JNK достигли минимальной эффективности доходности за 20 лет(ниже2007года)графики

- 04 июня 2013, 13:41

- |

( Читать дальше )

На вершине

- 08 августа 2012, 00:58

- |

Количество шортов в 2х самых крупных фондах на американские акции (SPY — на сипи, и QQQ — на Nasdaq) — на многолетних минимумах. (это снова к вопросу о том, что все, якобы, медведят). Интересно, что если в сипи еще какие-то шорты видать, то в QQQ шортов минимум с 2000 г. (помните, тот самый пузырь доткомов? а теперь второй).

( Читать дальше )

ETF JNK на максимумах!

- 25 января 2012, 21:34

- |

Копался в закладках и наткнулся на «Джанк» (ETF высокодоходных облигаций, значения которого отождествляются со склонностью инвесторов к покупке рисковых активов), которыйй давно не смотрел. Оказывается теперь он на максимумах. Шорты… шортами… но не придется ли пересматривать конъюктуру на рынке в целом? Последнюю (покрайней мере с конца прошлого года) можно было рассматривать, как «армагедец в марте», «долговой кризис» и т.д. Чего тока стоят видео Василия о том, что он не представляет откуда возьмутся триллионы на покупку размещаемых гос. облигаций Европы (это не упрек в его сторону-сам так думал). Уже январь на исходе и чего мы видим?

1) Доходности по Италии (и не только) на «лоях».

2) 3-х месячный EUR BASIS SWAP на отметке -75 (был -150)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал