Dow Jones и S&P 500

Вот почему Баффет в состоянии делать прибыль на финансовых рынках, а обычные трейдеры, в том числе и я — не могут?

- 21 января 2023, 00:13

- |

Причём тут Баффет? Да в том, что он не делает секрета из своей стратегии. Она заключается в тупом покупании акции и следовании за индексом sp500. А индекс sp500 только растёт, как известно. Поэтому работу Баффета можно сравнить с прокачкой финансовой «мышцы» — он тупо покупает акции и всё его напряжение состоит в том, чтобы высиживать просадки(которые бывают редко и они маленькие).

В то время как большинство трейдеров мало того, что не торгуют на старших таймфреймах, не торгуют акции, которыми торгует Баффет, так ещё и вынуждены постоянно думать о том в какую сделку войти. То есть манёвров у обычных трейдеров море, вводных параметров море — куда войти и в какую сторону войти — в лонг или шорт. В то время как Баффет торгует строго в одном направлении(лонг) и строго по одному инструменту — широкому американскому рынку, который только растёт. Это его магистральный тренд на многие столетия вперёд.

- комментировать

- Комментарии ( 27 )

Немного Американской статистики по утру

- 12 декабря 2022, 06:52

- |

- Фьючерсы на американские акции в начале недели снижаются, в ожидании данных по инфляции.

- Фьючерсы на промышленный индекс Доу-Джонса потеряли 50 пунктов, или около 0,2%. Для S&P 500 и Nasdaq 100 они составили 0,2% и 0,3% соответственно.

- Все 11 секторов были отрицательными за неделю, что привело к снижению по энергетике.

- 4 часа назад Dan Niles сказал, что S&P 500 достигнет «нового минимума» в 2023 году.

- Согласно отчету Morning Consult, несмотря на неспокойный год компания, Meta (META) является самым быстрорастущим брендом среди всех взрослых брендов в США.

Не очень приятный сюрприз CPI

- 11 мая 2022, 19:07

- |

Вчера фондовый рынок отработал не так хорошо, как ожидалось, но и не так плохо, как опасались. Были покупки, затем были продажи, а затем снова были покупки, прежде чем продать перед закрытием. Конечным результатом стал рост Nasdaq Composite на 1,0%, рост S&P 500 на 0,3% и убыток на 0,3% индекса Dow Jones Industrial Average.

Ключевым моментом, который можно почерпнуть из вчерашней торговли, является относительная сила акций мега-капитализации. Если более широкий рынок собирается предпринять значимые усилия по восстановлению, эти акции должны занять лидирующие позиции.

Одна из самых больших проблем фондового рынка в этом году заключается в том, что именно эти акции сильно отстают. Еще одной серьезной проблемой для фондового рынка стал быстрый рост рыночных ставок, который последовал за быстрыми изменениями в риторике ФРС по денежно-кредитной политике и ускорением темпов инфляции.

( Читать дальше )

Ожидается снижение, но могло быть и хуже

- 29 апреля 2022, 19:46

- |

В настоящее время фьючерсы на S&P 500 упали на 41 пункт и торгуются на 0,8% ниже справедливой стоимости, фьючерсы на Nasdaq 100 упали на 165 пунктов и торгуются на 1,2% ниже справедливой стоимости, а фьючерсы на Dow Jones Industrial Average упали на 133 пункта и торгуются на 0,1% ниже справедливой стоимости.

Учитывая все обстоятельства, это совсем не плохо. На самом деле, можно даже сказать, что это обнадеживает.

Если бы мы сказали вам, что Amazon.com (AMZN) упал на 10,1% после отчета о доходах, а Apple (AAPL) упал на 1,2% после отчета о доходах, вы бы подумали, что фьючерсы на S&P 500 были бы всего на 0,8% ниже справедливого уровня? ценность? Это не то, чего мы ожидали, но это реальность.

Все могло быть хуже. В конце концов, и Exxon (XOM), и Chevron (CVX) потеряли 0,5-0,8% после своих отчетов о доходах, цены на нефть выросли, индекс потребительских цен еврозоны поднялся до нового рекордного максимума в апреле (+7,5). % в год), а рынок фьючерсов на федеральные фонды, согласно инструменту CME FedWatch, оценивает с вероятностью 94,5% повышение ставки на 75 базисных пунктов на июньском заседании FOMC в дополнение к ожидаемому повышению ставке на 50 базисных пунктов на заседании FOMC на следующей неделе.

( Читать дальше )

Проверка реальности

- 06 апреля 2022, 19:36

- |

Фондовый рынок вчера снял шоры, и ему не понравилось то, что он увидел, а именно быстрый рост процентных ставок. Скачок рыночных ставок подорвал попытки фондового рынка к восстановлению, и сегодня он продолжает двигаться вниз.

В настоящее время фьючерсы на S&P 500 упали на 42 пункта и торгуются на 0,8% ниже справедливой стоимости, фьючерсы на Nasdaq 100 упали на 231 пункт и торгуются на 1,6% ниже справедливой стоимости, а фьючерсы на Dow Jones Industrial Average упали на 249 пунктов и торгуются на 0,4% ниже справедливой стоимости.

Доходность 10-летних облигаций, составляющая сейчас 2,62%, превысила 2,65% внутри дня торговле.

Казначейские облигации вчера упали после того, как глава ФРС Брейнард признала, что, по ее мнению, усилия по сокращению баланса будут осуществляться гораздо более быстрыми темпами и это начнется уже в мае, в связи с повышением ключевой ставки.

( Читать дальше )

Акции падают на фоне опасений по поводу повышения ставок

- 11 февраля 2022, 12:34

- |

Dow -526,47 до 35241,59, Nasdaq -304,73 до 14185,64, S&P -83,10 до 4504,08.

S&P 500 упал на 1,8% в четверг, так как опасения по поводу повышения ставки были вызваны ростом индексом потребительских цен (CPI) за январь и комментариями президента ФРБ Сент-Луиса Булларда (имеет право голоса в FOMC). Nasdaq Composite (-2,1%), Dow Jones Industrial Average (-1,5%) и Russell 2000 (-1,6%) также понесли крутые потери.

Все 11 секторов S&P 500 закрылись снижением, при этом восемь секторов потеряли не менее 1,0%. Секторы информационных технологий (-2,8%) и недвижимости (-2,9%) показали снижение, в то время как секторы материалов (-0,6%) и энергетики (-0,7%) продемонстрировали умеренное снижение. Акции энергетических компаний получили компенсирующую поддержку от повышения цен на нефть (89,84 доллара, +0,19, +0,2%).

Общий ИПЦ увеличился на 0,6% по сравнению с предыдущим месяцем в январе, а также базовый ИПЦ, который не включает продукты питания и энергию. В годовом исчислении они были на самом высоком уровне с 1982 года — 7,5% и 6,0% соответственно.

( Читать дальше )

Dow Jones, фрактальная структура (тайм-фрейм 1 час / 25.01.2022).

- 26 января 2022, 20:58

- |

Dow Jones, фрактальная структура (тайм-фрейм 1 час / 25.01.2022).

С учётом сложившейся фрактальной структуры на графике индекса Dow Jones, построенного с тайм-фреймом 1 час, можно предположить, что нисходящая динамика значений продолжится в рамках формирования 3-го сегмента фрактала, который обозначен на графике красным цветом.

1-ый сегмент красного фрактала, обозначенный фракталом меньшего порядка розового цвета, и 2-ой сегмент в виде моно-сегмента завершены.

Составной частью 3-го сегмента красного фрактала является фрактал меньшего порядка, который обозначен на графике фиолетовым цветом.

В свою очередь можно предположить, что 1-ым сегментом фрактала фиолетового цвета является фрактал, который обозначен голубым цветом. В таком случае, 2-ым сегментом фиолетового фрактала будет фрактал, который обозначен зелёным цветом. И тогда предстоящая динамика будет проходить в рамках формирования 3-го сегмента фрактала фиолетового цвета, то есть вниз.

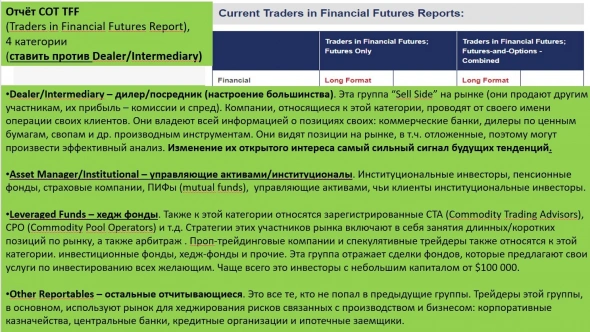

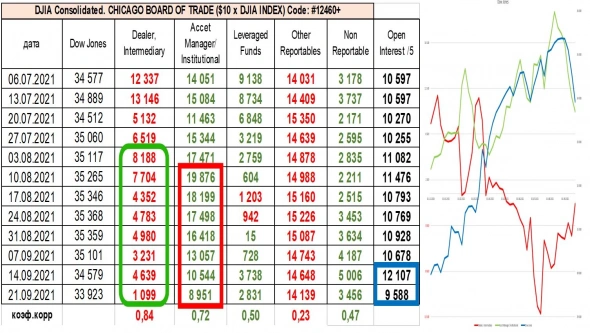

Куда уходят деньги. Разбор отчётов СОТ и других инструментов.

- 26 сентября 2021, 08:20

- |

В таблицах — чистые позиции участников рынка (лонг минус шорт).

Если цифры зелёные, то лонг большо=е шорта.

Если цифры красные, то шорт больше лонга.

Чтобы лучше понять мысли, немного теории.

Графики на слайдах — с 01 12 2020.

Цифры в таблице за последние 3 месяца (если цифр будет много, то они станут мелкими и не читаемыми).

За неделю количество контрактов (ОИ) на американские индексы упало более чем на 20%, но страха на рынках нет.

Dow Jones:

( Читать дальше )

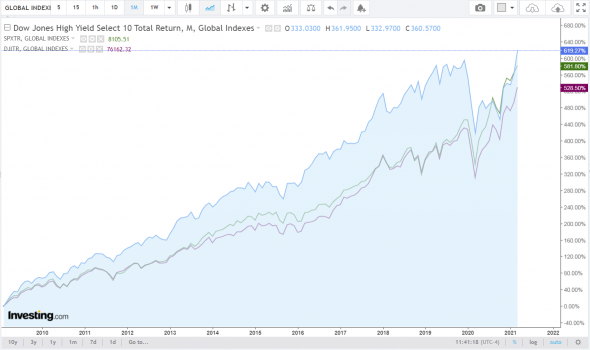

Простой дивидендный индекс, обгоняющий S&P 500 по доходности (Dow Jones High Yeld Select 10 Index (MUT))

- 26 марта 2021, 18:59

- |

Разбирался с индексами и ETF. Хотелось найти что-то довольно простое и эффективное на рынок США, что можно было бы не сложно собрать на долгосрок неквалу, и что создавало бы денежный поток. Конечно, в первую очередь в голову приходят ЕТФы на SP500 (FXUS, VTBA), и индекс Dow Jones Industial Average. Но ЕТФы не платят дивиденды и имеют комиссию, собрать DJI на СПБ теперь возможно, но будет стоить около 5000$ (или 4500$ на 90% индекса).

Нашел интересное ответвление индекса Dow Jones, основанное на выборке из 10 компаний «Dow Jones High Yeld Select 10 Index», тикер MUT (price) и MUTR (total return).

Состав индекса найти не удалось, но по открытой документации можно рассчитать какие в нем находятся компании. Что и будет сделано в топике.

Страница индекса:

www.spglobal.com/spdji/en/indices/strategy/dow-jones-high-yield-select-10-index/#overview

Сравнение динамики total return с SPXTR и DJITR после мирового кризиса 2008 года

Неплохо! Всего лишь 10 акций, которые значительно обгоняют SP500!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал