ребалансировка портфеля

Весеннее обновление Что продал что купил почему Мосбиржа МТС ММК СевСталь Сургут преф Сильные тренды

- 27 марта 2024, 18:32

- |

Друзья,

в этом видео

про то, какие ребалансировки делал в этом году в своих портфелях и почему.

Стараюсь держать акции, у которых и фундамент сильный, и тренд.

В этом году участники рынка перестали обращать внимание на незакрытые дивидендные гэпы (Роснефть, Газпромнефть, Совкомфлот и многие другие акции).

В этом году некоторые акции, которые были лидерами роста в 2023г.,

стали хуже рынка, поэтому пришлось продать

Совкомфлот (заработал за год 150%, но месяц назад пришлось продать),

Газпромнефть

Роснефть.

Докупал в этом году

Мосбиржу

СевСталь

ММК

НЛМК

Сургутнефтегаз пр.

Рассказываю, какие акции в портфеле и почему.

Логика принятия решений.

ИДЕИ.

Среднесрочно, лучшими считаю

Нефтянка (Лукойл, Сургут преф, Башнефть пр.)

Финансы (Сбер, БСП, Мосбиржа)

Металлургия и другие сектора (рассказываю в ролике, слушайте).

ММК: может пройти путь, который уже прошла СевСталь (урегулировать претензии ФАС о завышении цен в 2021г. и начать платить дивиденды), на этом может быть рост.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

👨💻Ребалансировка инвестиционного портфеля

- 12 марта 2024, 15:09

- |

Этим термином обозначают процесс изменения состава портфеля.

На основе текущей цены, новостей и прогнозов аналитиков, часть акций продается, а какие то новые закупаются.

Чем чаще вы пересматриваете свой портфель, тем лучше, единственным исключением тут могут быть долгосрочные стратегии рассчитанные на покупку и удержание акций в течение года или более. Но даже в этом случае желательно хотя бы раз в несколько месяцев просматривать свежие прогнозы аналитиков и важные новости.

Стоит так же упомянуть, что чем чаще пересматривается портфель, тем выше будет его потенциальная годовая доходность, при грамотном управлении 💰💰💰

А как часто это делаете вы? 🧐

На случай падения акций: как защитить свой портфель

- 11 марта 2024, 16:07

- |

Российские индексы обновили годовые максимумы. За целый год уже +55% с учётом дивидендов. Но дальнейший рост не гарантирован. Разберём способы защиты на случай, если инвестор опасается разворота рынка вниз.

1. Продать слабые акции

Это классическая стратегия хедж-фондов. Их успех во многом связан с тем, что они имеют в портфелях и длинные (лонг), и короткие (шорт) позиции, а значит, готовы как к росту, так и к падению рынка.

Сильные акции, чаще всего из числа голубых фишек, на подъёме рынка растут с опережением. А слабые, обычно аутсайдеры сезонов отчётов, — падают быстрее, когда индексы разворачиваются вниз.

Примеры кандидатов на шорт:

- РУСАЛ. -20% за полгода, недостаточно драйверов.

- Сегежа. -40% с августа, высокий долг и стоимость его обслуживания.

- ФСК-Россети. -10% за полгода, преобладает негатив.

2. Ребалансировать портфель

Ещё одна стратегия управления портфелем, проверенная временем: заранее сокращать долю наиболее перегретых в моменте акций и докупать отстающие с прицелом на то, что они будут догонять.

( Читать дальше )

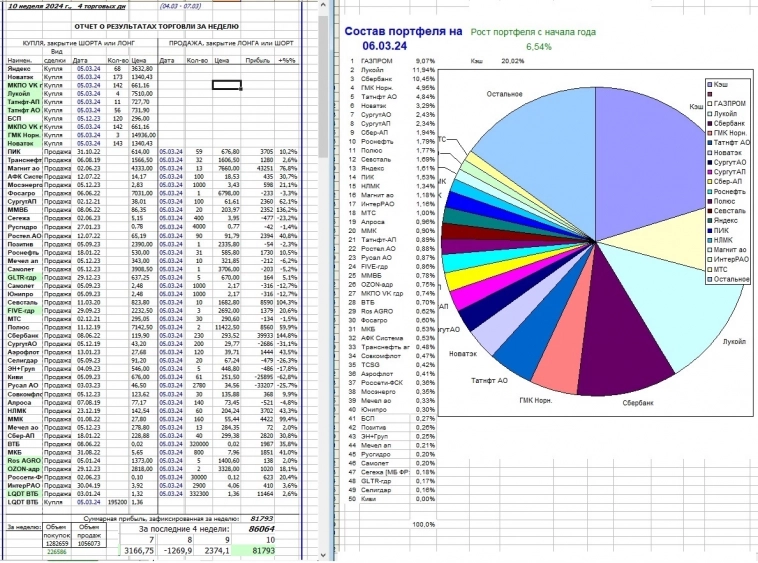

Плановая перебалансировка портфеля

- 06 марта 2024, 11:21

- |

При этом зафиксировано прибыли 81793 р. и заведено в бумаги дополнительно 226586 р.:

Всем успехов в торгах

в новой реальности

Ребалансировка инвестиционного портфеля: Ключ к Финансовому Успеху

- 07 ноября 2023, 01:09

- |

Ребалансировка инвестиционного портфеля — это мощный инструмент, который помогает инвесторам добиваться устойчивого роста капитала и минимизировать риски. В сегодняшней статье мы расскажем вам о важности ребалансировки портфеля, как это сделать и почему она может быть ключом к вашей финансовой успешности.

Почему ребалансировка так важна?

Инвестиционный портфель — это набор различных активов, таких как акции, облигации, недвижимость и другие инвестиции. Со временем стоимость этих активов может изменяться из-за различных факторов, таких как изменения на рынке, экономические события и т. д. Эти изменения могут привести к дисбалансу в вашем портфеле, что может увеличить риски и снизить доходность.

Ребалансировка портфеля — это процесс приведения веса каждого актива в портфеле к желаемым целевым значениям. Это позволяет сохранить сбалансированность портфеля и поддерживать желаемое соотношение риска и доходности.

Как ребалансировать инвестиционный портфель?

Ребалансировка портфеля — это несложный процесс, но требующий внимательности и планирования. Вот шаги, которые помогут вам реализовать его успешно:

( Читать дальше )

Инвестиции сегодня: Ваш путь к финансовой независимости

- 07 ноября 2023, 00:58

- |

В мире, насыщенном разнообразными возможностями для инвестирования, правильное решение может привести к значительному росту вашего капитала. Инвестиции стали неотъемлемой частью нашей финансовой жизни, и они предоставляют возможности, которые просто не могут быть проигнорированы. Эта статья призвана провести вас через мир инвестиций сегодня и предоставить вам информацию, которая поможет вам принимать осознанные решения для достижения вашей финансовой независимости.

Разнообразие возможностей инвестированияВ наше время существует множество способов инвестирования, и выбор зависит от ваших финансовых целей и уровня риска, который вы готовы принимать. Давайте рассмотрим некоторые из наиболее популярных вариантов:

1. Акции

Инвестирование в акции компаний — это один из наиболее распространенных способов участия в финансовых рынках. Это позволяет вам стать собственником части компании и, таким образом, получать дивиденды и возможность получения прибыли от роста стоимости акций.

2. Облигации

( Читать дальше )

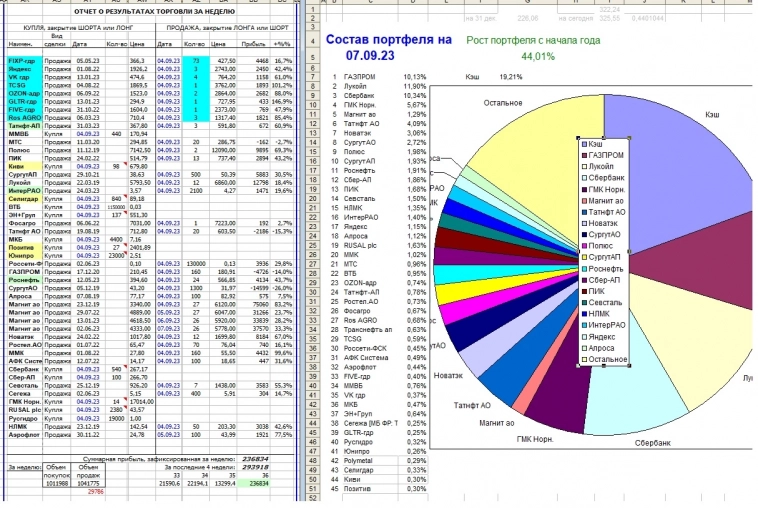

Перебалансировка

- 07 сентября 2023, 19:10

- |

Всем успехов в торгах

в новой реальности

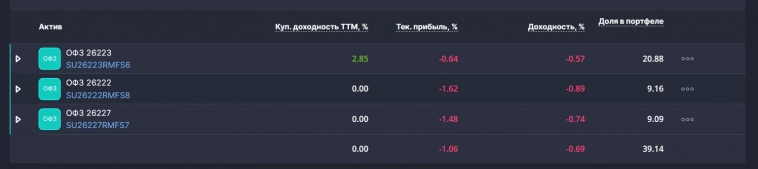

Классика портфельного инвестирования портфель 60/40. Сентябрь

- 05 сентября 2023, 08:00

- |

В августе добавил в линейку публичных портфелей — портфель 60/40.

Большая часть инвестируется в акции и остальное в облигации. Недавно уже была статья посвященная такому классическому и простому распределению активов, с которого лучше начинать новичку знакомство с инвестициями, после изучения базовых терминов.

Портфель полностью закупил только ко второй половине августа. Поэтому больших расхождений по классам активов не наблюдается. Однако общая тенденция видна: акции растут, стоимость облигаций снижается. До пятого сентября отбалансирую портфель к нужному соотношению долей. По облигациям покупать буду ОФЗ 26223. Это самый короткий выпуск с постоянным купоном. Ключевая ставка вполне вероятно вырастет еще или останется прежней, поэтому лучше всего не уходить по облигациям в длинный горизонт.

( Читать дальше )

🔄 Ребалансировка: что это и какими способами лучше всего делать?

- 30 августа 2023, 01:50

- |

Допустим, за этот год акции принесли +100%, облигации +40%, а золото -20%. Тогда получим новые пропорции в абсолютном выражении — 12000/4200/800, то есть всего у нас будет 17000 рублей — портфель вырос на 70%. Но если раньше доли классов активов составляли 60/30/10, то теперь они изменились и стали 71/24/5.

Таким образом, нам нужно восстановить пропорции активов до изначального уровня, так как акций стало намного больше и риск увеличился. Этот процесс и называется ребалансировкой. Выполнить её можно разными способами.

👍 Чисто классический вариант

В этом случае мы продаём сильно выросшее и докупаем упавшее. Если в новом портфеле денег стало не 10000, а 17000 рублей, тогда акций должно быть 17000*60% = 10200 рублей, облигаций 5100, а золота 1700.

( Читать дальше )

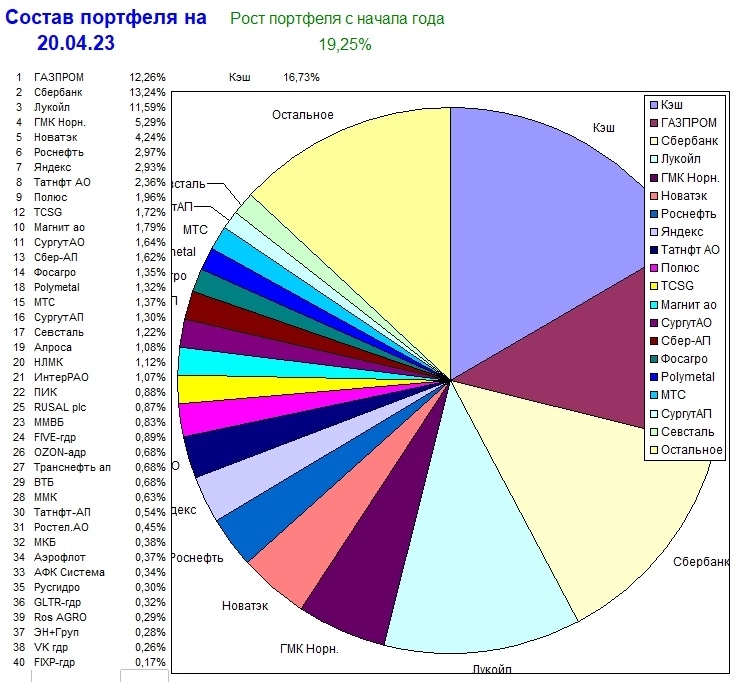

Пора на выход

- 20 апреля 2023, 10:49

- |

За три дня начиная с понедельника по сигналам торговой системы вывел из бумаг в кэш 548 тыр.

Всем успехов в торгах

в новой реальности.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал