SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы идеи

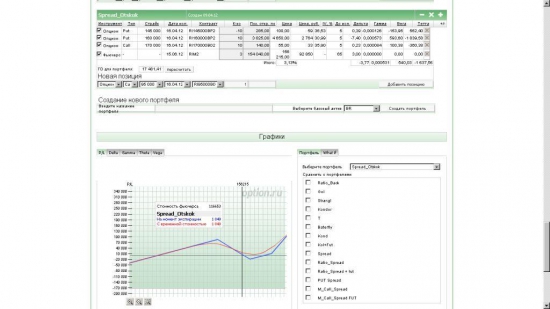

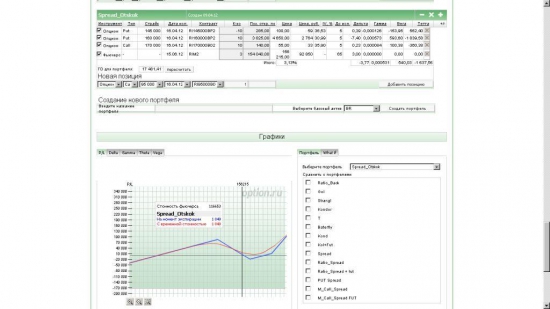

Конструкция

- 14 ноября 2012, 00:17

- |

Декабрь

www.option.ru/analysis/option?shportf=99e605ed56368b45d61b1b049959950d#position

( Читать дальше )

www.option.ru/analysis/option?shportf=99e605ed56368b45d61b1b049959950d#position

( Читать дальше )

- комментировать

- Комментарии ( 0 )

RTSVX 25.57; сентябрьские PUT'ы 140 страйка по 650...

- 07 сентября 2012, 12:54

- |

Шорт трансформировал в опционы, ибо риск/ревард/ГО здесь сейчас гораздо лучше.

Опционная позиция: рассчет был верный.

- 09 мая 2012, 20:01

- |

Изначально была открыта 09 апреля при 155100 как пут спред, но потом «завернул» в ратио. ГО 110000. Риск — доходность 1 к 4. Причина «ремонта» — не устраивала риск — доходность. Рассчет оправдался. Есть что-то добавить?

( Читать дальше )

( Читать дальше )

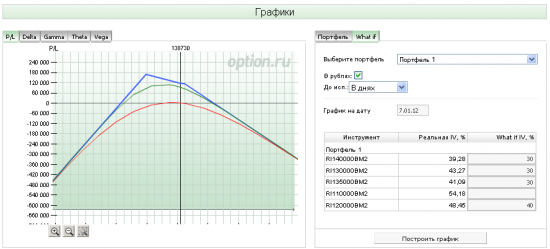

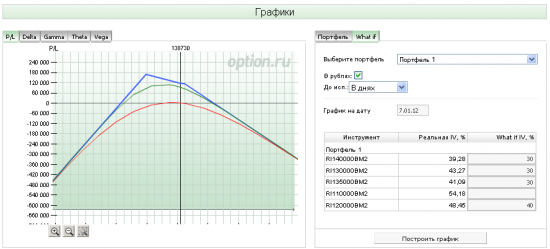

Идеальный опционный профиль позиции

- 11 апреля 2012, 21:25

- |

Изобретая опционные профили в этот раз получилось очень даже неплохо. Начиналось с простого медвежьего пут спреда, далее доработал до практически полностью безубыточного профиля. Решил поделиться, может кому и подскажет чего — либо!

Отдельное спасибо Головину Евгению, именно с его последней позиции я немного прозрел (ещё приобрёл практики) в построении удачного профиля под прогнозируемое движение БА.

Отдельное спасибо Головину Евгению, именно с его последней позиции я немного прозрел (ещё приобрёл практики) в построении удачного профиля под прогнозируемое движение БА.

Отдельное спасибо Головину Евгению, именно с его последней позиции я немного прозрел (ещё приобрёл практики) в построении удачного профиля под прогнозируемое движение БА.

Отдельное спасибо Головину Евгению, именно с его последней позиции я немного прозрел (ещё приобрёл практики) в построении удачного профиля под прогнозируемое движение БА.Риски при торговле опционами. Часть 2.

- 02 февраля 2012, 23:39

- |

Итак, в прошлом посте http://smart-lab.ru/blog/37582.php я предложил систему расчета лимитов при тоговле опционами.

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

Опционная позиция на вялом рынке

- 23 декабря 2011, 14:51

- |

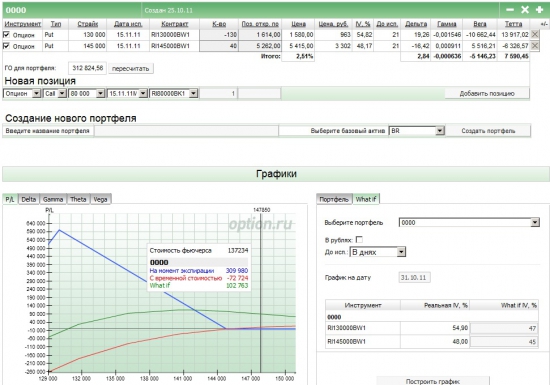

С учетом того что HV снизилась резко, а IV еще высокая, решил открыть следующую позицию в расчете на вялотекущий характер торгов до 7 января, ради примера построил похожий вариант, см. на картинке:

дельта чуть отрицательна, на тот случай если коррекция будет к уровням 132-135, таргет по доходности прогнозировать пока сложно, может вынести и на 145, закрытие позиции при достижении 30% профита (к депо), либо в период 30.12- 7.01, ГО 60%, на случай, если на НГ будут повышать ГО.

дельта чуть отрицательна, на тот случай если коррекция будет к уровням 132-135, таргет по доходности прогнозировать пока сложно, может вынести и на 145, закрытие позиции при достижении 30% профита (к депо), либо в период 30.12- 7.01, ГО 60%, на случай, если на НГ будут повышать ГО.

Опционная позиция

- 25 ноября 2011, 12:29

- |

Подумал-подумал и решил открыть небольшую позицию по опционам на текущих уровнях.

Идея: экспирация на уровнях 145-155, фиксированный убыток в случае отмены идеи.

Объем небольшой, онли фо фан:) Роллирование предусмотрено (ну мало ли что:))

Итак:

Получаем

Хочется послушать критику со стороны опционных гуру и простых смертных)

Идея: экспирация на уровнях 145-155, фиксированный убыток в случае отмены идеи.

Объем небольшой, онли фо фан:) Роллирование предусмотрено (ну мало ли что:))

Итак:

Получаем

Хочется послушать критику со стороны опционных гуру и простых смертных)

Опционные стратегии за 2-3 дня до экспирации

- 11 ноября 2011, 10:30

- |

Всем доброго утра!

Принимайте в свои ряды новичка. На сайте на мой взгляд имеется недостаток обсуждения опционных стратегий. Раньше Дмитрий Солодин публиковал онлайн интересные мысли. Буду выгладывать свое видение по рынку и стратегии которые применяю. На ЛЧИ торгую под ником johnson773. На начало вечерки был на 23 месте по %, но в вечерку нашортился и результат в районе 40го… Идею которую реализовал вчера вечером-сегодня утром это купил ноябрьские колы 20 шт со страйком 150 по цене 4115 п и на утреннем выносе вверх вшортил 20к фьюча по цене 153980. Что имеем_синтетический пут, риск по позиции до вторника 2020 рублей, прибыль неограничена. Кому интересно, с удовольствием отвечу на вопросы по данной стратегии.

UPD: ВЫ торопях не написал что по рынку смотрю вниз, но не исключал выноса вверх, эту идею и отработал в данной конструкции.

UPD2: Как писал ниже по 151700 откупал шорт, сейчас перезашел по 152645. После которого позиция выведена +9500 на момент экспирации. Картинка верхняя. Реальность сделок можно проверить в разделе статистика конкурса ЛЧИ 2011.

( Читать дальше )

Принимайте в свои ряды новичка. На сайте на мой взгляд имеется недостаток обсуждения опционных стратегий. Раньше Дмитрий Солодин публиковал онлайн интересные мысли. Буду выгладывать свое видение по рынку и стратегии которые применяю. На ЛЧИ торгую под ником johnson773. На начало вечерки был на 23 месте по %, но в вечерку нашортился и результат в районе 40го… Идею которую реализовал вчера вечером-сегодня утром это купил ноябрьские колы 20 шт со страйком 150 по цене 4115 п и на утреннем выносе вверх вшортил 20к фьюча по цене 153980. Что имеем_синтетический пут, риск по позиции до вторника 2020 рублей, прибыль неограничена. Кому интересно, с удовольствием отвечу на вопросы по данной стратегии.

UPD: ВЫ торопях не написал что по рынку смотрю вниз, но не исключал выноса вверх, эту идею и отработал в данной конструкции.

UPD2: Как писал ниже по 151700 откупал шорт, сейчас перезашел по 152645. После которого позиция выведена +9500 на момент экспирации. Картинка верхняя. Реальность сделок можно проверить в разделе статистика конкурса ЛЧИ 2011.

( Читать дальше )

Put-back spread - позволит заработать на умеренной коррекции или на росте с падением волатильности

- 25 октября 2011, 20:40

- |

Буквально он-лайн трейд =)

Буквально он-лайн трейд =)Открываю такую вот позишн:

http://www.option.ru/analysis/option?shportf=ead0f81d9ba745f27199a4dc9d2f49da#position

Идеи такие,

1) Все хорошо, расем вола падает, берем 3-10% го на веге и росте и все тут

2) Все не очень хорошо но не критично, рост волы коррекция на уровень пониже 145 000, может придется начать хеджировать, если вола не вырастет то при получении дохода 10-15% сворачиваем

3) Все очень плохо валимся вниз как в августе:

тут два варианта для активных борцов и для спокойных (есть еще один сдаться и закрыть все с лосем)

3.1 Для активных начинаем хедж при достижении волы 60% и индекса не ниже 143 000

3.2 Делаем то же самое но просто крутим слева спрэд покупая, скажем 120 000 путы в пропорции 1:1,5, начиная с 142 000 подключаем фьюч!

Успехов, хэв гуд профит!

На что рассчитывают? У кого какие мысли?

- 12 сентября 2011, 13:32

- |

Смотрю доску опционов по фРТС 12.11. Кто-то открыл 8002 контракта колл с исполнением 15.12.2011 в 135 страйке глубоко в деньгах! Сложилась интересная картина по открытым контрактам. Что бы это значило? На что рассчитывают? У кого какие мысли?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал