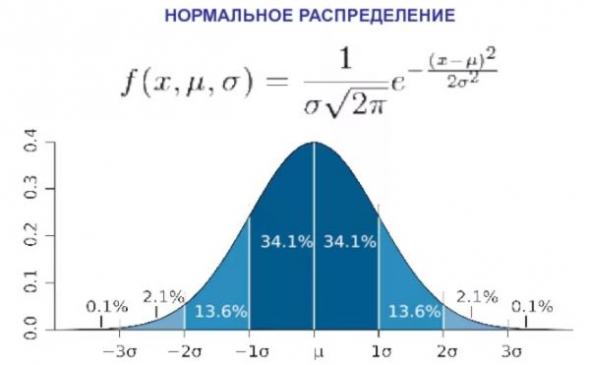

нормальное распределение

Парочка статей про рынок

- 23 ноября 2023, 07:33

- |

1) Основы теории аукционов (Нобелевская премия по экономике 2020 года)

https://disk.yandex.ru/i/peaeqIw_5d_Z0Q

2) Изменение цен: случайное блуждание или хаотический процесс? (Акции ММВБ, 2011)

https://disk.yandex.ru/i/83YhXZh0BK29wg

3) R/S Анализ на фондовом рынке (DJIA, MICEX, Shanghai Inc, 2012)

https://disk.yandex.ru/i/S2vCwrYKYkongQ

4) Моделирование волатильности: от условной гетероскедастичности к каскадам на множественных горизонтах (2009)

https://disk.yandex.ru/i/hyRruOX580G4LQ

5) Эффективен ли российский фондовый рынок хотя бы в слабой форме?

https://disk.yandex.ru/d/KeAwjhw75cwehg

6) Testing the Weak Form of Efficiency in Moscow Exchange (2020)

https://disk.yandex.ru/i/kx1dNg6YpKJBVg

7) The Use of Runs Test in Amman Stock Exchange (2012)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Когда уже S&P 500 упадёт?

- 05 апреля 2021, 18:41

- |

Почему? Задаст вопрос простой обыватель.

Да очень просто, у нормального распределения всегда есть симметричность на рост/падение, он выглядит куполообразно:

( Читать дальше )

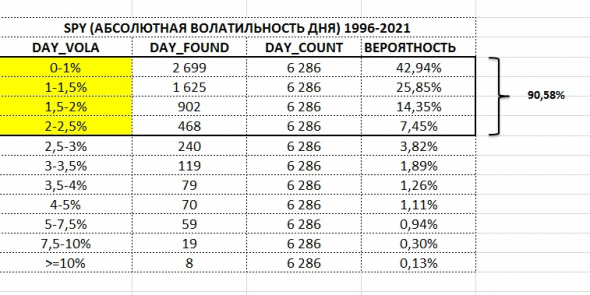

Нормализованная дневная волатильность S&P500 (SPY) 1996-2021

- 18 января 2021, 16:07

- |

Вероятность того, что дневной диапазон (HIGH-LOW) по SPY не выйдет за рамки 2,5% составляет 90,58%.

А вот кривая этого распределения:

( Читать дальше )

Трендовые ТС или "усреднялки"? Кто кого?

- 09 августа 2019, 03:57

- |

Здравствуйте, дамы и господа!

За крайне редкими исключениями, авторы книг и статей по биржевой торговле рекомендуют торговлю «по тренду» и предостерегают от контртрендовых стратегий, но никто из них не утруждает себя аргументацией и объяснениями причин такого предпочтения. «Торгуйте в направлении тренда», «тренд — твой друг» и т.п. Без объяснений почему. Хочется думать, что предпочтения авторов основываются на статистическом анализе практической результативности различных торговых систем (далее -ТС), как трендовых, так и контртрендовых, так сказать, «по факту». Однако, самих статистических данных, к сожалению, никто не приводит.

А ведь это странно. Трендовые ТС, по определению, не позволяют покупать финансовые инструменты дешево и продавать их дорого: чтобы стала заметна новая тенденция на рынке, цена уже должна пройти определенный путь – вырасти при формировании восходящего тренда или снизится при формировании нисходящего. То есть купить дешево, а продать дорого, работая «по тренду» нельзя. Только контртрендовые ТС позволяют покупать на локальных минимумах и продавать на локальных максимумах (или около них). Но несмотря на то, что топы рейтингов на различных сервисах мониторинга счетов или трансляции торговых сигналов заняты именно контртрендовыми ТС, в большинстве своем различными «усреднялками» и «сеточниками», народная трейдерская мудрость гласит: «Не с…, пардон, не плюй против тренда!» А еще: «Усреднение против тренда сгубило больше евреев, чем Гитлер!»

( Читать дальше )

Задачка Монти Холла - для любителей нормального распределения.

- 10 апреля 2019, 01:12

- |

И беда в том, что и кандидаты и доктора наук этим тоже часто страдают.

Но чтобы не было споров, предлагаю вам, господа решить 2 простых случая из ФИЗИЧЕСКОЙ РЕАЛЬНОСТИ.

1.Очень простая для разогрева. Её решить не составит труда. Идем в казино, смотрим на игральную кость с 6 гранями и ждем 100000 бросков. Сколько будет каждой стороны?

2.Вторая посложнее. Итак, реальное шоу «Let’s Make a Deal» с ведущим Монти Холлом. Как обычно, три двери, за одной приз. две пустые. ведущий просит участника выбрать дверь, потом открывает пустую дверь из двух оставшихся и просит участника подтвердить выбор. Ваше решение?

спойлер, решения не так то просты, на youtube вы их вряд ли найдете, но уповаю на ваш здравый смысл и научное звание ( если оно есть ).

( Читать дальше )

Небольшая заметка (первая статья)): что моделировать цены или доходность (простую или логарифмическую)? Какое распределение учитывать?

- 06 февраля 2019, 18:32

- |

Всем привет!

Недавно искал информацию по моделированию цен или доходности. Знаю, что это базовые вещи. Однако, на форуме как и на Яндексе (на Гугле искал только англоязычные статьи)) почти нет структурированной информации по данному вопросу. Собственно, поэтому решил поделиться своими мыслями на этот счет. К тому же давно хотел написать пост на смартлабе. Надеюсь информация будет полезна начинающим или студентам. Кратко. Взгляд со стороны «отдела риска».

Итак,

Чтобы оценить риски портфеля (в т.ч. посчитать VAR), мы должны принять для себя решение что мы будем моделировать. Выбор у нас небольшой: цены (prices) или доходность (returns).

Ответ: моделировать надо доходности. Почему?

Мы можем не уходить в глубины эконометрики, т.к. ребята с этой области занимаются продвинутым анализом в этой области, но мы со стороны рисков должны понимать, что

- Цены – не стационарны

- Доходности – стационарны (как минимум должна быть стационарна)

Кратко о стационарности рядов: в общим виде это значит, что ряд неизменен во времени (неизменны его общие постоянные характеристики), т.е:

- Математическое ожидание (оно же среднее) не имеет тенденции расти или убывать. Оно остается на одном уровне. Т.е. применительно к доходности, мы ожидает ее на уровне 0%.

- Дисперсия постоянна, т.е. колебания ряда во времени, что год назад, что сегодня примерно одинаковы.

- Ковариация между первым и вторым членом ряда такая же как ковариация между вторым и третьим членом ряда и т.д.

( Читать дальше )

Есть ли смысл в синтетических инструментах и портфелях ценных бумаг?

- 27 октября 2016, 21:42

- |

Аннотация

Пишу эту статью в надежде понять, где я не прав. Может быть я чего-то упускаю, не понимаю… Буду благодарен за конструктивные наводки. Если хорошо разбираетесь в торговле или в математике, напишите что-нибудь ценное, прошу вас.

Все тесты из этой статьи также были проведены на реальных биржевых данных примерно с тем же результатом и теми же выводами. В статье используется модель рынка на основе случайной величины с нормальным распределением. Я прекрасно знаю, что распределение в реальных данных отличается от нормального. Смысл в том, чтобы показать что происходит ДАЖЕ с нормальным распределением.

Также для исследования используется один из самых интересных и перспективных на сегодняшний день язык программирования R. И соответствующая среда RStudio.

На что способны случайные числа?

В языке R можно ввести такую команду:

plot(diffinv(rnorm(1000)), type="l")

( Читать дальше )

Танцы с бубном: статистика в оценке рисков

- 03 ноября 2015, 22:58

- |

Раз уж всем так понравилось про риск-менеджмент, вспомню одно из заседаний комитета по рискам одной компании. Докладывался очередной убойный проект менеджмента «как застраховать риски падения цены на продукцию». По всему выходило, что эта страховка будет стоить десятки миллионов. Не рублей. Причем дело происходило на уверенно растущем рынке и страховать риск падения цены, сами понимаете, было очень перспективно. Как обычно, для обоснования на «потратить» нужно оценить риски, для этого на заседание комитета был вызван риск-менеджер. Так сказать, покажи барину, чему тебя там учили.

Одернув сюртучок и откашлявшись, он начал свой танец с бубном. Приплясывая вокруг флип-чарта, изображая на нем замысловатые знаки — «формулы» и искоса поглядывая на почтенных вождей-старейшин (верят-не верят?). Сквозь монотонное бормотание отчетливо слышались вскрики «VaR», «Доверительный интервал», «Исторический ряд».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал