недвижимость в США

Кризис коммерческой недвижимости в США продолжает раскручиваться медленно, но верно

- 26 февраля 2024, 22:28

- |

Сектор коммерческой недвижимости в США переживает тяжелые времена. С весны 2022 года, периода, когда ФРС начала повышать ставку рефинансирования, индекс цен на офисные и складские помещения оказался в отрицательной зоне, упав на 11%. Такого никогда не происходило прежде. В предыдущие периоды роста ставок цены в этой отрасли могли расти, могли стагнировать или даже немного снижаться, но никогда еще их падение не было двузначным.

Частично это объясняется особенно резким повышением ставок, но здесь в игре не только циклический, но и структурный фактор. А именно резкое сокращение присутствия работников в офисе, оформившееся еще в период пандемии. С тех пор некоторые компании вернули сотрудников, другие перешли на гибридный режим, третьи разрешили значительной части персонала работать удаленно, а четвертые вообще сделали ставку на аутсорсинг.

Кроме того, по сектору ударили трудности компаний хай-тека. С 2022 года отрасль находится в затяжном кризисе, успех сопутствует только сильнейшим игрокам.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Пузыри стоимости рынка недвижимости США росли до середины 2022 года

- 15 ноября 2023, 14:33

- |

Пузыри стоимости рынка недвижимости США росли до середины 2022 года.

Пузыри стоимости на рынке недвижимости мегаполисов США в конце 2020 года.

Основы для начала. Двумя наиболее важными факторами стоимости недвижимости являются 1) рост доходов и 2) рост населения. Не нужна степень доктора экономических наук, чтобы знать, что эти факторы имеют значение.

Рост доходов. Более высокие доходы дают домохозяйствам больше денег, которые они могут потратить на аренду и выплаты по ипотечным кредитам. Это делает рост доходов очень сильным фактором роста стоимости.

Большинство людей предпочитают тратить на жилье меньше, а не больше. Что может заставить тратить свой рост доходов на рост расходов на жилье, кроме того что людям недостаточно, чтобы было хорошо, а хочется, чтобы было лучше, чем у других?

Рост населения. Если население близлежащих районов растет быстрыми темпами, и предложение жилья не поддерживает темпы роста, то это увеличивает спрос на жилье и оказывает давление для роста стоимости жилья.

( Читать дальше )

Беспрецедентный рост ставок по ипотеке в США. Владельцы не хотят продавать свои дома.

- 22 октября 2023, 19:38

- |

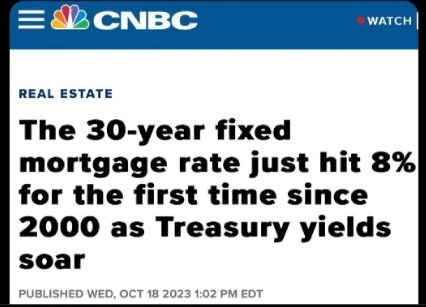

Впервые с 2000 года в Америке фиксированные ставки по ипотеке достигли 8% (на 30 лет).

Итог: самые низкое количество обращений за ипотекой за 27 лет, минимальное количество сделок за 25 лет. Владельцы домов не хотят их продавать. Ведь еще 1.5 года назад ставка была 3% и при продаже дома ты ее потеряешь. А по новой придется платить 8%. Кстати, у некоторых ставка была еще ниже 3%, например 2% (меньше я не нашел). В Европе были еще меньше, например 1.2% на 25 лет. Как долго это продлится пока неясно.

А что у нас? На прошедшей неделе были две сделки по вторичке с ипотекой Сбера и Альфы. Ставка выше 14%. Говорят, что +1% в ставке по ипотеке это -10% покупателей. Но пока это не ощущается.

t.me/mosstart

В чем заключается финансовый риск, показано на 12 графиках

- 25 апреля 2023, 17:59

- |

Статья перевод с сайта The Wall Street Journal. После банкротства нескольких банков в марте, ситуация на некоторое время стабилизировалась, удалось избежать «цепной реакции» . Однако проблемы никуда не делись. Одна из основных, которая скорее всего и станет катализатором мирового кризиса — это коммерческая недвижимость и ипотека, а также ценные бумаги с ними связанные. На данный момент уже есть огромные убытки, они пока unrealized (незафиксированные), но с продолжением повышения ставок и дальнейшим падением цен на недвижимость, потери будут только увеличиваться и в какой-то момент их придется фиксировать, как это было с Silicon Valley Bank. На графиках в статье можно оценить масштаб происходящего.

Больше графиков и небольших заметок. .

twitter: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

__________________________________________________________________________

Данные показывают тревожные тенденции в сфере недвижимости, банков и частных рынков

( Читать дальше )

Индексные фонды на любые инвестиционные идеи! (часть 3)

- 07 марта 2023, 16:25

- |

До этого я рассказывал про ETF, которые можно использовать в активных инвестициях, если нет желания или навыков выбора отдельных акций.

Теперь мы рассмотрим остальные классы активов, то есть облигации, золото и недвижимость.

• Глобальные 🌎

Облигации всего мира — BNDW;

Облигации США и других стран с долларовым хеджированием — BNDX;

Государственные и корпоративные облигации развивающихся стран — VWOB;

Среднесрочные корпоративные гособлигации США и других стран — VCIT.

• Немного по США 🇺🇸

Долгосрочные гособлигации США (> 20 лет) — TLT;

Краткосрочные казначейские облигации США (1-3 года) — SHY;

Индексируемые на размер инфляции казначейские облигации США — TIP;

Корпоративные и государственные облигации США — BND;

Фонд смешанных облигаций США — AGG;

Мусорные облигации США — HYG.

• Золото 🔱

Физическое золото — GLD / IAU / SGOL;

Синтетические фонды — не советую их брать!

• Недвижимость 🏡

США — VNQ;

Развитые страны без США — VNQI.

( Читать дальше )

2023, кризис на рынке недвижимости в США. часть 2

- 05 марта 2023, 17:19

- |

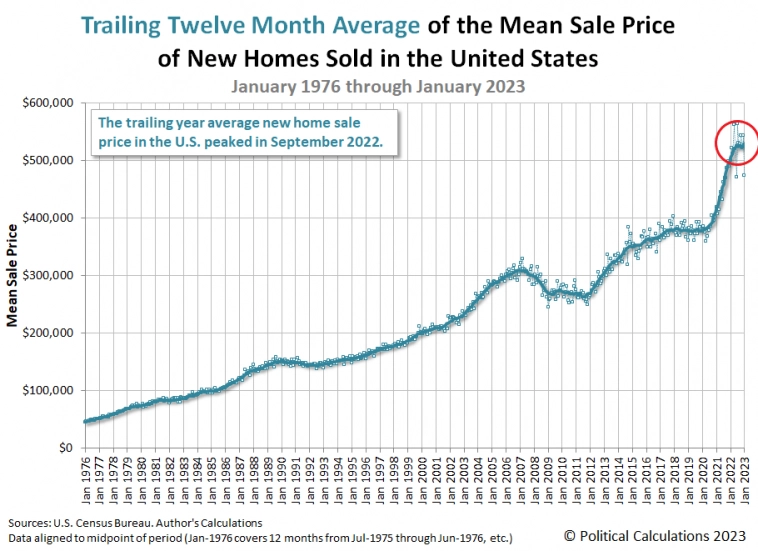

За последние пол года ситуация на рынке недвижимости США никак не изменилась и продолжает выглядеть как «пузырь».Несмотря на остановку роста цен на новые дома, продажи оных продолжают снижаться.

средняя стоимость проданного дома (первичный рынок):

количество проданных в месяц домов:

( Читать дальше )

Продажи жилья на вторичном рынке США в январе снизились вопреки ожиданиям роста от аналитиков — на 0,7%

- 22 февраля 2023, 07:37

- |

Количество сделок купли-продажи жилья на вторичном рынке США в январе снизилось на 0,7% по сравнению с показателем декабря – до 4 миллионов, говорится в докладе Национальной ассоциации риелторов (NAR).

Аналитики, опрошенные порталом DailyFX, напротив, ожидали роста — до 4,1 миллиона сделок.

Источник: https://1prime.ru/world/20230221/839879740.html

30-летняя фиксированная ипотечная ставка в США превысила 7%, достигнув максимума с 2001 года!

- 28 октября 2022, 12:22

- |

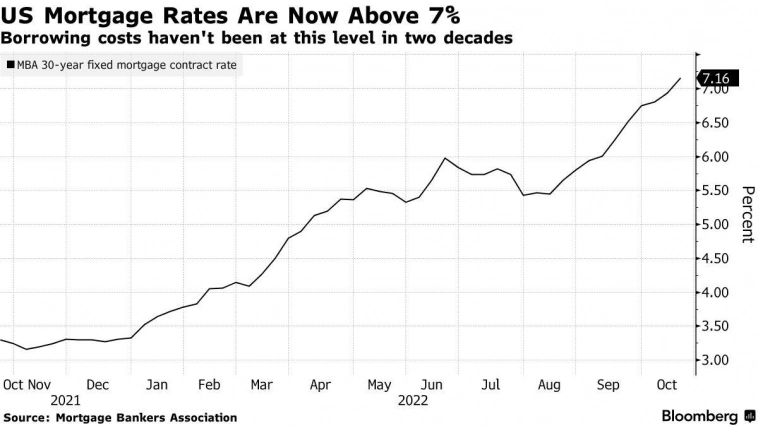

🇺🇸🏗 30-летняя фиксированная ипотечная ставка в США превысила 7%, достигнув максимума с 2001 года (кто бы мог подумать, что у нас ставка по ипотеке будет ниже, чем в Америке). Количество заявок на MBA снова упало до самого низкого уровня с 1997 года.

Исходя из текущей ставки 30-летней ипотеки при покупке среднего по стоимости дома с первоначальным взносом 20% заемщики сейчас должны будут ежемесячно выплачивать банку проценты в размере $2,259 тыс. Это на 75% превышает показатель годом ранее.

Главной причиной повышения стоимости ипотеки — рост базовой ставки ФРС. За последние месяцы американский финрегулятор трижды повышал ее для борьбы с инфляцией. Сейчас ставка ФРС составляет 3 — 3,25%. А самое интересное, что накачивать экономику свежепечатанными долларами сейчас нельзя, ибо тогда инфляция ускориться ещё большими темпами, поэтому мы с вами наблюдаем сокращение баланса Федерального резерва.

( Читать дальше )

5 признаков того, что жилищный кризис нарастает намного быстрее, чем ожидали многие эксперты

- 24 октября 2022, 18:10

- |

В данной статье с сайта zerohedge.com рассматривается ситуация на рынке недвижимости США. Как известно, положение дел в этом секторе является важным индикатором как текущего состояния экономики, так и будущих перспектив. Можно хотя бы вспомнить кризис 2007-2008, его называют ещё «ипотечным», триггером которого был лопнувший пузырь на рынке недвижимости США. История снова повторяется и схлопывание нового пузыря явно не пройдёт незамеченным рынками, тем более ФРС не собирается прекращать ужесточение ДКП.

Рынок жилья в США находится в абсолютном упадке, но никто не должен удивляться. На самом деле, нас заранее предупредили, что это произойдет. Когда Федеральная резервная система сказала нам, что они будут агрессивно повышать процентные ставки, мы все знали, что это сделает с пузырем на рынке жилья. Было очевидно, что цены на жилье упадут, продажи жилья резко упадут, а строители жилья окажутся совершенно раздавленными. К сожалению, именно это мы и наблюдаем. Но вместо того, чтобы изменить курс после того, как они стали свидетелями всего ущерба, который они причинили, чиновники ФРС настаивают на необходимости еще большего повышения ставок. Так что, как бы плохо ни обстояли дела сейчас, правда в том, что в ближайшие месяцы они станут еще хуже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал