мани-менеджмент

Давно и успешно торгую интрадей на Мосбирже, мой фин рез улучшает:

- 29 июля 2022, 14:38

- |

Давно и успешно торгую интрадей на Мосбирже, мой фин рез улучшает:

- комментировать

- Комментарии ( 14 )

Риск-обман, как стоп -30% это -42% депо без fee и проскальзываний. Bitmex.

- 12 декабря 2019, 18:38

- |

Занимаюсь писаниной тестера для откатов на реверсе, сделал всю логику, заполнение, расчеты, выходы, статистику и т.д но только для 1 буфера т.е. одновременно может быть только 1 позиция. Дальше буду расширять, но перед этим столкнулся с одной не очевидной для меня вещью.

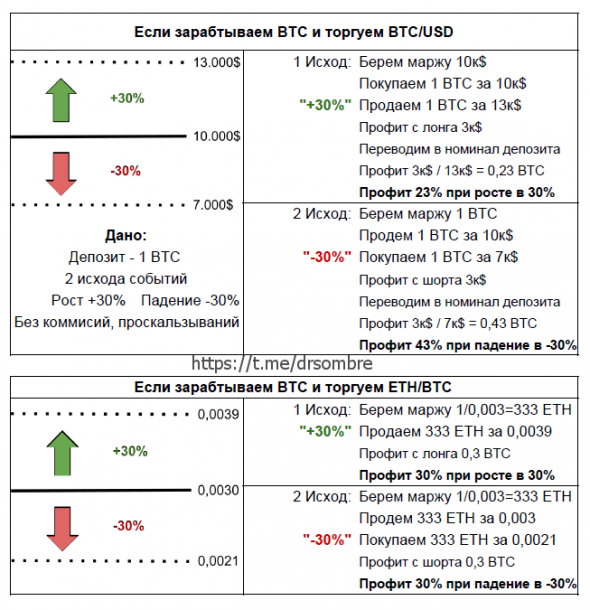

Торгуя в номинале BTC, пару BTCUSD расчет риска и p/l считается не так как для любой пары по типу ETHBTC ( BTC не вначале, а в конце названия).

Дело в обесценивание или переоценке актива номинала депозита в данном случае. Привожу пример на картинке.

Т.е. выводы, рост цены на +30%, если на всю котлетку, то это не фига не +30%, а 23% к депо.

Если ставим риск, что в -30% при лонге закроемся и хотим потерять 30% от баланса, потеряем 43%. И это без комиссий и проскальзываний!

И чем больше размеры %, тем больше погрешность. на -1%/+2% это не так заметно.

Т.е. при таких раскладах, торговать шорт BTCUSD менее рискованно, за счет смещённости мат.ожидания, а в лонг лучше не лезть с большими стопами. В шорте так же не нужно юзать маржу, что делает длинную позицию еще гораздо опаснее.

( Читать дальше )

Помогите разобраться с рисками

- 26 мая 2017, 14:45

- |

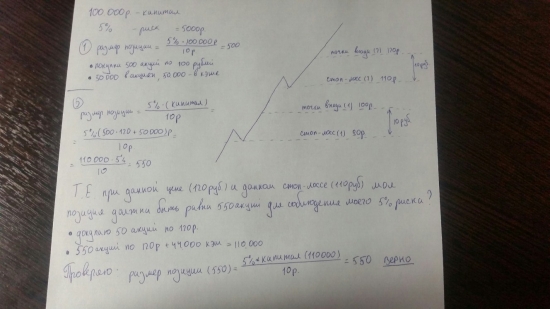

Есть какой-то капитал, есть какой-то допустимый риск на этот капитал, есть стоп. Сам риск я регулирую лотом (то есть если риск 5%, а стоп стоит ниже цены открытия на 10% — я открываю позицию на половину капитала и получаю совместный риск кэша и позиции = 5%)

Дальше происходит вот что: цена идет куда надо, я решаю передвигать стоп наверх, и вот на этом месте все риски ломаются и мне надо пересчитывать все заново, чтобы знать наращивать позицию или сокращать?

На бумажке попробовал смоделировать эту ситуацию. Скажите, ход мыслей у меня верный или я где-то делаю какую-то ошибку?

И еще такой вопрос: средняя цена акции вообще нигде не участвует?

Не уверен в том, что рассчитываю капитал как среднюю цену + бумажную прибыль + кэш, хотя вроде когда проверяешь, то получается верно. И вообще, чем надо руководствоваться при наращивании позиции в направлении тренда? То есть моя логика такая, что если индикаторы показывают сильный тренд, то надо увеличивать позицию настолько, насколько возможно (вот эти расчеты с процентом будут выступать как раз максимальная доля капитала в сделке). Ну а если стоп стоит меньше, чем за 5% от цены, то имею право на все средства закупаться/шортить (все средства на данный инструмент в смысле*, диверсификация все дела)

Пс. хочу торговать на часовиках. На таком таймфрейме же стопы будут располагаться довольно близко к цене (кроме форс-мажоров) и могу сразу работать со всем капиталом, без ограничения на лот?

Надеюсь, что хотя бы половину из мною написанного можно понять)

Главное в трейдинге. Почему тритон?

- 30 декабря 2016, 18:09

- |

Был промежуток времени, когда у меня уже стало все более менее получаться, прибыльные сделки, учет рисков и все такое, прибыль есть, но как это бывало наверно у многих кто работает с плечами, неделя две просадка, или работа с переменным успехом смотришь — а где результат? А прибыли нет. Понял, что с этим нужно, что то делать, естественно периодически выводить часть прибыли. А то что это за работа, когда нет зарплаты. Это одно из основных, на мой взгляд, не заработать на сделках( это так или иначе у всех получается) а СИСТЕМАТИЧЕСКИ получать доход, зарплату. Но почти сразу столкнулся с проблемой, что систематический вывод денег не возможен, из-за работы с большим плечом и моей агрессивный манеры торговать( что только не делал с собой, у каждого бывает то, что исправить нельзя, можно только подстроиться) тем более что риск

( Читать дальше )

Действительно ли так просто убыточно торговать?

- 26 октября 2015, 20:23

- |

Я думаю многие, особенно кто не первый год на рынке считают, что торговать на рынке прибыльно не просто. И уж точно торговать убыточно гораздо проще, чем прибыльно. Но вся ирония в том, что торговать убыточно (со стат. значимостью) также сложно, как и прибыльно. И здесь для чистоты примера мы не берем риск-менеджмент.

Ведь если вы можете с легкостью торговать в убыток, то просто перевернув свои входы вы начнете торговать в плюс. Но этого не происходит.

Если провести конкурс (с учетом жесткого ММ, кол-во сделок и вход лимитами), где победитель будет тот, кто сольет больше всего, счастливчиков будет не больше, чем если бы побеждали те, кто зарабатывал.

Талеб о Неро и Джоне.

- 30 августа 2015, 23:54

- |

В начале книги «Одураченные случайностью» Талеб приводит рассказ о двух трейдерах-соседях: Неро и Джоне.

Умный и сверхосторожный Неро, глупый и удачливый до поры до времени Джон.

Так и хочется добавить к ним в компанию третьего соседа — оптимального трейдера Тома, который (упрощенно говоря) делит свой капитал на две половины, одной половиной управляет как Неро, второй — как Джон (но чуть дальновиднее Джона).

В большинстве возможных сценариев Том обыгрывает и Неро, и Джона.

Правильная капитализация.

- 11 апреля 2015, 17:19

- |

Многие из вас следуют стандартной модели риск менеджмента при которой, риск в одной сделке равен какому-либо проценту от депозита. Давайте рассмотрим, насколько эффективна эта модель.

Предположим у нас соотношение прибыли к убытку 1:1 и риск в 1 сделке 5% при депозите в 1000$. Мы заключили одну прибыльную сделку, соответственно депозит будет равен 1050$, затем мы получили стоп, т.е 1050 — 52,5(5% от 1050) получаем депозит 997,5, то есть мы при риске 1:1 и заключении 2х сделок, одной прибыльной, другой убыточной, вместо нулевого прироста прибыли получили 2,5$ убытка, и теперь наша прибыль в следующей сделке будет уже равна примерно 49,9$ что на 10 центов меньше чем прибыль с первой сделки. Депозит же будет равен не 1050$, а 1047,4$. Таким образом мы получаем обратную капитализацию, т.е уменьшение прибыли в процентном соотношении, которая замедляет как отбитие просадки, так и прирост прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал