итоги полугодия

Подвожу итоги полугодия. Сколько мой портфель принес дивидендов за 6 месяцев 2023 года.

- 01 июля 2023, 17:57

- |

Пролетел первый месяц лета Июнь, а с ним прошла и половина 2023 года. Пришло время подвести промежуточные итоги моей инвестиционной деятельности.

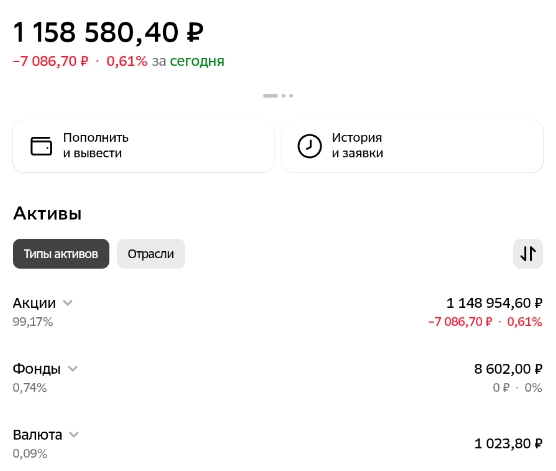

Стоимость портфеля

Начну с общей стоимости моего портфеля, как видите по скрину выше, за 3 года и 4 месяца общая капитализация моего портфеля составляет 1 158 580 рублей.

На данный момент портфель находится в плюсе с учетом выплаченных и реинвестированных дивидендов:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Заработал на бирже 10% доходности за первое полугодие 💰🤓🎰

- 17 июля 2021, 12:23

- |

Отличный результат для меня: с заработанного могу жить в Москве, хоть и скромно. Эту публикацию готовил для непосвящённых в тему в Инстаграм и Фейсбук — не взыщите за упрощения и краткость. Если появятся вопросы, с удовольствием на них отвечу. И ещё: я новичок на бирже, где–то мог ошибиться — можно смело указывать на неточности.

Отличный результат для меня: с заработанного могу жить в Москве, хоть и скромно. Эту публикацию готовил для непосвящённых в тему в Инстаграм и Фейсбук — не взыщите за упрощения и краткость. Если появятся вопросы, с удовольствием на них отвечу. И ещё: я новичок на бирже, где–то мог ошибиться — можно смело указывать на неточности.

( Читать дальше )

Криптоэкономика ощущает влияние глобального кризиса, но продолжает набирать обороты

- 02 сентября 2020, 19:14

- |

Аналитики криптобиржи CEX.IO подвели итоги работы за первое полугодие 2020 года. В продолжение предыдущего поста, в котором были описаны статистика биржи и некоторые из факторов роста популярности цифровых валют в России, Дмитрий Волков, технический директор CEX.IO, высказал позицию биржи в условиях развивающегося рынка.

Криптоэкономика ощущает влияние глобального кризиса, но не настолько сильное и не настолько очевидное, как традиционная экономика. Аналитики нашей биржи отметили ряд важных причин, по которым трейдинг криптовалют на территории России набирает популярность. Среди них: наличие услуг эквайринга, банковских переводов и электронных платежей, а также наличие поддержки на русском языке.

У CEX.IO есть цель и настрой развивать российский рынок. Здесь недостаточно принимать рубль или верифицировать пользователей из России. Необходимо понимать, какие сервисы востребованы в конкретной стране, понимать потребности аудитории и тонкости регуляций. Многие компании в нашей сфере сталкиваются со сложностями при прохождении комплаенс-контроля: так, именно по этой причине в феврале прекратила работу платежная система ePayments. Мы серьезно подошли к вопросу соответствия законодательству. У наших специалистов большой опыт взаимодействия с регуляторами, они отлично разбираются в специфике подтверждающих документов и отчетности.

( Читать дальше )

Объемы депозитов россиян на бирже CEX.IO выросли почти в 5 раз в первом полугодии 2020

- 01 сентября 2020, 16:54

- |

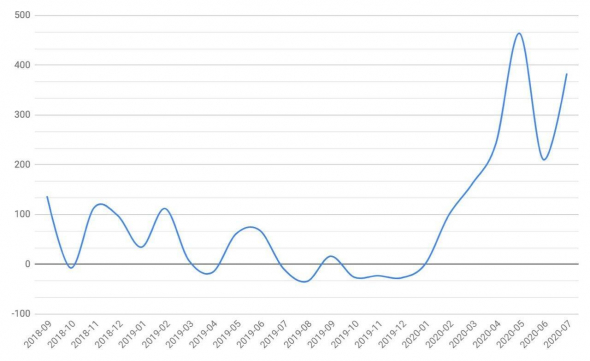

Аналитики CEX.IO опубликовали итоги работы биржи в России за первое полугодие 2020 года. Результаты показали, что, в период с января по июнь, сумма месячных депозитов российских пользователей на платформе выросла почти в 5 раз.

Несмотря на коронавирусную пандемию и последовавший за ней экономический кризис, криптовалютный трейдинг продолжает укреплять позиции среди российских трейдеров.

Оборот по всем валютным парам показал рост: пережив кратковременное падение в июне, он продолжил увеличиваться, почти в 5 раз относительно показателей января. При этом, доля рубля в общем обороте становится более существенной. Так, за неделю с 3 до 9 августа пара BTC/RUB стала третьей по дневному обороту на бирже, уступив только парам BTC/USD и ETH/USD.

Прирост торгового оборота пользователей из России по месяцам в процентах по сравнению с январем 2020

Биткоин остается самой торгуемой монетой. На протяжении всей пандемии, с февраля по конец мая, его обороты стабильно росли. За последние 2 года доля клиентов CEX.IO с минимум 1 операцией на платформе с BTC возросла с 50% до 83%. На втором месте – эфириум.

( Читать дальше )

Пандемия и криптовалюты: 66% от общего числа трейдеров биржи торгуют в плюс

- 26 августа 2020, 15:44

- |

Биржа CEX.IO, вошедшая в июле в ТОП-10 криптобирж по рейтингу CryptoCompare, подвела итоги первого полугодия 2020 года. Во второй части отчета мы расскажем про деятельность трейдеров на платформе, и то, какие криптовалюты были наиболее популярны среди пользователей.

В первом полугодии CEX.IO зафиксировал рост активности трейдеров. Например, в июне среднее время между выставлением ордера и его закрытием составило примерно 20 секунд. Для сравнения, год назад этот показатель составлял 5 минут. Это свидетельствует об уменьшении доминирования долгосрочных лимитных ордеров. Это означает, что рыночные ордера и ордера, размещенные с помощью алгоритмов автоматической торговли, начинают преобладать.

66% от общего числа трейдеров биржи торгуют в плюс. Для тех же трейдеров, которые активны 70% рабочих часов, средний процент успеха поднимается до 73%. Также было отмечено, что 95% новых клиентов CEX делают первый ордер на платформе в тот же день, что и первый депозит.

( Читать дальше )

Пандемия и криптовалюты: за последние полгода число пользователей на бирже значительно выросло

- 25 августа 2020, 16:44

- |

Биржа CEX.IO, вошедшая в июле в ТОП-10 криптобирж по рейтингу CryptoCompare, подвела итоги первого полугодия 2020 года. Сегодня, в первой части отчета, мы расскажем про то, как пользователи отреагировали на пандемию, серьезно пошатнувшую мировую экономику, и насколько были активны трейдеры в первые шесть месяцев.

По данным аналитического отдела CEX.IO, 12 марта 2020 года количество уникальных пользователей на платформе достигло годового максимума. Произошло резкое падение курса биткоина c $8000 до $5000 после обвала рынка акций, а днем ранее ВОЗ объявила, что вспышка COVID-19 приобрела характер пандемии. Последовавший экономический кризис привел к значительному повышению интереса к криптовалютам.

С февраля по май число новых пользователей на CEX.IO непрерывно росло, и в мае в 1.5 раза превзошло аналогичный показатель в январе. В целом, число регистраций в месяц с января по июнь увеличилось на 80%. Также наблюдался стабильный рост среднего дневного оборота, в то время как на протяжении всего 2019 года его объемы оставались примерно на одном и том же уровне.

( Читать дальше )

Сбернефть - путин российского фондового рынка!

- 28 декабря 2017, 15:00

- |

Завтра последний торговый день и можно нырять в оливье, и я хотел бы сказать об одном явлении.

Очень любопытно расслоился наш рынок внутри нефтегазового сектора за последние полгода.

Напомню, с уровней 44 в середине июня, когда и наш рынок показал лои года по индексу ММВБ, нефть выросла на +50%, до 67.

Как же среагировали российские нефтяные акции на эти +50% по нефти?

Еще раз: +50% по нефти марки Брент всего за полгода!

Роснефть никак не выросла - сегодня она ровно на лоях июня, 290. Чудо? А то, это вам не вино из воды делать. Проигнорить +50% по нефти – это надо быть настоящим нефтяным шапокляком, каким мистер Се Чин и является.

Газпром вырос с лоев июня на +17% (сегодня 130.5). При цене в 360 господин Миллер на всю страну говорил о капитализации в триллион (и о цене акции в 1000 рублей). Миллер и ныне в Газпроме, думаю, он ничего не теряет в своих годовых доходах, а вот его Газпром тонет.

Лукойл +30% — если уже прибавить выплаченные в декабре дивиденды 85 рублей. С учетом бурного роста прошлого года – неплохо, акционеры следят за своей папиркой.

( Читать дальше )

Полугодие закончено не ах!

- 05 июля 2016, 18:52

- |

smart-lab.ru/blog/331212.php

В июне совершена сделка в разрез собственной системе!

Сделка принесла убыток в размере 3,25% от начального депо(уменьшила прибыль)

Вывод: Следовать системе

Получены дивиденды в 2016г:

ДД указана за минусом НДФЛ

Лукойл с прошлого года, ДД +2,45%(позиция ликвидирована)

ЛСР по итогам 2015, ДД +10,83%( с момента покупки бумага в бумажном плюсе)

НКНХ ап, ДД+13,59%( с момента покупки бумага в бумажном плюсе)

Черкизово, ДД+1,92%( с момента покупки бумага в бумажном минусе)

Скрытый эмитент, ДД +10,72%( с момента покупки бумага в бумажном плюсе)

Скрытый эмитент, ДД +3,11%( с момента покупки бумага в бумажном минусе)

Скрытый эмитент, ДД +1,66%( с момента покупки бумага в бумажном минусе)

Ждем поступлений дивидендов,

Не учтены валютные поступления

ДД на весь счет 2,39%

Свободные средства (минус) -2,71%

Итоги по закрытым сделкам(+ДД) +10,8825%(за минусом НДФЛ)

Текущий бумажный доход/убыток +12,75%(уже с частичным учетом НДФЛ)

( Читать дальше )

Время подвести итоги полугодия по портфелю акций.

- 04 июля 2016, 17:28

- |

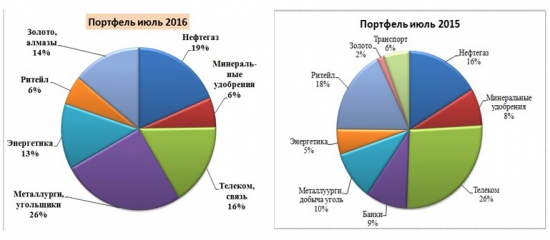

Диаграмма показывает распределение (в процентах) средств в портфеле по отраслям инвестиций.

Видно, что за год произошли существенные изменения. Во-первых, сократилось число эмитентов с 21 до 14. В конце года я распрощался с некоторыми эмитентами, продав ДВМП, ТГК-1, Аэрофлот, Сбербанк, Татнефть, Возрождение и пр. Сейчас я думаю, что 10-12 бумаг – оптимальное количество в портфеле.

На данный момент у меня нет банковских бумаг, сократилось кол-во ритейла (кроме Мвидео), продал транспортников, успел купил и продать акции Русагро, докупал Распадскую и т.д.

Четверть портфеля уже занимают металлурги, откровенно говоря, больше наращивать их долю не собираюсь. Пока не построил диаграмму, это не было так вызывающе очевидно.

Энергетика приросла, за счет ФСК. Алроса также уже показала хороший результат.

Из неудач – падение МТС в последние недели в связи со странными законами Яровой и стоящий на месте Мечел. Если бы тому и другому удалось подпрыгнуть – результат мог бы быть лучше. Не поверил в ИнтерРао, а идея там выстрелила. Также сожалею, что не купил Мосбиржу по привлекательной цене. Хотелось бы ее иметь в портфеле.

( Читать дальше )

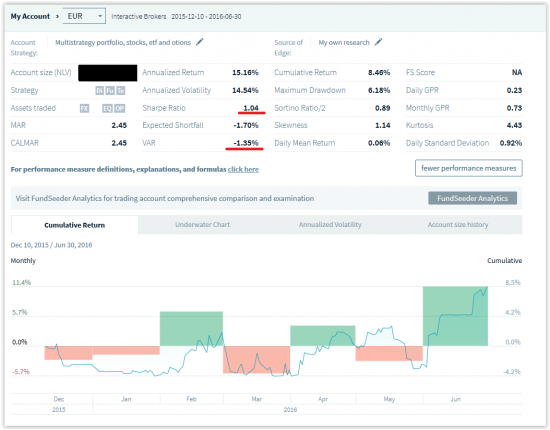

1 полугодие 2016 - мои результаты, радоваться или плакать?

- 04 июля 2016, 16:32

- |

Для управления большим портфелем такой подход — оптимальный, процентов 30 даже в такой сложный год выйдет, а возможно гораздо больше за счет присутствия ассиметричных возможнстей вроде брексита, потенциального обвала фонды и тд. Но весь смысл такой торговли — в оптимальном управлении большим портфелем, сбалансировав риск разными активами и выравнивая все по возможности по бете. Беда в другом — как ни хорошо бы такой трейдинг выглядел, если этот портфель не реально велик (как и подразумевается), то жить таким образом практически не возможно. Сайз до 150-200к $ просто не позволяет таргетировать оптимальной доходнестью никаких жизненных и бизнес расходов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал