вэб

ВЭБ в 1кв 2024г заработал для «молчунов» доходность чуть ниже инфляции — Frank Media

- 12 апреля 2024, 15:25

- |

Доходность по находящимся в управлении ВЭБ.РФ крупнейшим портфелям пенсионных накоплений Социального фонда России (СФР) – расширенному (РП) и государственных ценных бумаг (ГЦБ) – в первом квартале составила 7% и 8,4% годовых соответственно, следует из сообщения государственной управляющей компании (ГУК).

То есть неаннуализированная доходность за три месяца по РП была на уровне 1,8%, а по ГЦБ – 2,1%. Инфляция же в России в январе – марте составила 1,9%. Таким образом, по расширенному портфелю ВЭБ.РФ не удалось переиграть рост цен, а по портфелю государственных ценных бумаг превышение доходности составило лишь на незначительные 0,2 процентных пункта (п.п.).

«Доходы в первом квартале 2024 года преимущественно были обеспечены купонными выплатами по облигациям и поступлениями от размещения средств на денежном рынке. Рыночная конъюнктура для консервативных инвесторов была не самой благоприятной, но портфели накоплений будущих пенсионеров и выплатные портфели продемонстрировали прирост, в разы выше консервативного индекса накоплений Мосбиржи», — приводятся в пресс-релизе слова руководителя блока управления пенсионными накоплениями ВЭБ Александра Попова.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ВЭБ 4 апреля проведет сбор заявок на облигации объемом от 50 млрд.рублей

- 02 апреля 2024, 18:29

- |

ВЭБ.РФ — институт развития, выполняющий в соответствии с определенным законом мандатом уникальную функцию финансирования стратегически значимых инвестиционных проектов, которую в силу повышенного уровня риска и фактора регулирования не могут выполнять коммерческие банки. Масштаб операций ВЭБ.РФ является существенным в рамках российской экономики.

Сбор заявок 4 апреля

(размещение 9 апреля)

- Наименование: ВЭБ-ПБО-002Р-40

- Рейтинг: ААА (АКРА, прогноз «Стабильный»)

- Купон: RUONIA+150 б.п. (квартальный)

- Срок обращения: 8 лет

- Объем: от 50 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ₽

- Организатор: Локо-Банк, МКБ, Совкомбанк, Промсвязьбанк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Аппетит к риску на рынке ОФЗ может восстановиться - Промсвязьбанк

- 26 февраля 2024, 11:15

- |

В целом рынок классических ОФЗ после прошедшего заседания ЦБ 16 февраля испытывает дефицит идей – снижение ключевой ставки ранее середины года инвесторам ждать, скорее всего, не стоит. В результате, на горизонте 4-5 месяцев по-прежнему рекомендуем основной объем облигационного портфеля держать в корпоративных флоатерах (МЕТАЛИН1P6, Газпнф3P7R, ВЭБP-37, АФБАНК1Р11, РСЭКСМБ2Р4).

Негативный сценарий по новым санкциям на выходных не реализовался, что локально может поддержать рублевые активы и рынок ОФЗ, в частности. Вместе с тем, кардинально картину рынка госбумаг это не изменит — в отсутствии явных сигналов торможения инфляции котировки ОФЗ продолжат находиться в боковике.Грицкевич Дмитрий

( Читать дальше )

Котировки ОФЗ продолжат дрейфовать вблизи текущих уровней в ближайшие 2-3 месяца - Промсвязьбанк

- 21 февраля 2024, 11:27

- |

Ожидаем, что котировки классических госбумаг продолжат дрейфовать вблизи текущих уровней в ближайшие 2-3 месяца в отсутствие сигналов по снижению инфляции и ключевой ставки. Таким образом, корпоративные флоатеры пока по-прежнему остаются топ идеей на российском долговом рынке. На вторичном рынке рекомендуем обратить внимание на выпуски МЕТАЛИН1P6, Газпнф3P7R, ВЭБP-37, АФБАНК1Р11, РСЭКСМБ2Р4, купоны которых привязаны к ключевой ставке или RUONIA с премией 110-250 б.п. Достаточно интересно выглядит сегодняшнее размещение выпуска Газпром нефть с ориентиром купона RUONIA + 150 б.п.Грицкевич Дмитрий

( Читать дальше )

ВЭБ получил разрешение не замещать евробонды-2025

- 29 декабря 2023, 12:50

- |

Правительственная комиссия по иностранным инвестициям выдала ВЭБу разрешение не осуществлять замещение выпуска евробондов на $1 млрд с погашением в 2025 году, сообщила госкорпорация.

Решение датировано 15 декабря.

ВЭБ продолжит исполнение обязательств перед держателями еврооблигаций в порядке, установленном указом президента РФ от 5 марта 2022 г № 95 «О временном порядке исполнения обязательств перед некоторыми иностранными кредиторами», говорится в сообщении.

Госкорпорация напоминает, что в соответствии с этим порядком держателям перечисляется рублевый эквивалент стоимости обязательств в иностранной валюте, рассчитанный по курсу ЦБ РФ на дату платежа.

Обязательства перед резидентами РФ и дружественных стран, ценные бумаги которых учитываются на счетах депо в российских депозитариях, исполняются путем перечисления средств в рублях через российские депозитарии.

www.interfax.ru/business/938504

ВЭБ1P-23В (USD). Очередной купон. Сколько это будет в рублях?

- 20 декабря 2023, 14:39

- |

Напомню, что купон номинирован в долларах США и составляет 16,21 недружественных долларов. Для выплаты в рублях требуется умножить на курс ЦБ на последний день купонного периода.

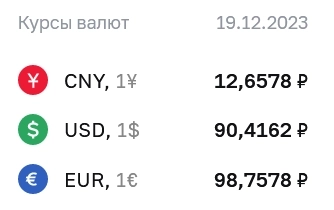

Вчера этот коэффициент составил 90,4162.

Путем не сложных математических расчетов 16,21*90,4162 и округления до второго знака после запятой получим искомое значение 1465,65 руб.

Что полностью подтверждается размещенной на НРД информацией:

( Читать дальше )

Норникель начинает выпуск ЗО - Ренессанс Капитал

- 05 декабря 2023, 17:08

- |

Так же, как и в обмениваемые евробонды, в выпуск ЗО вставлен «3-месячный колл» – право эмитента погасить выпуск в любую дату за 3 месяца для планового погашения (с 11 июня 2025 года). Иных опционов в ЗО нет.

Поскольку бумаги относительно короткие и продолжают рассчитываться в Euroclear, можно ожидать «замещения» достаточно большого объёма бумаг (50% и более от выпуска еврооблигаций). На вторичном рынке доходность ЗО будет, вероятно, соответствовать доходности выпуска Фосагро ЗО25 (около 3,7%)

Напомним, что Норникель – одно из немногих российских юрлиц «с о

( Читать дальше )

ВЭБ выпустил повторное обращение к держателям еврооблигаций ВЭБ-25$ - Ренессанс Капитал

- 23 ноября 2023, 16:41

- |

В отличие от вторых опросов НЛМК и Норникеля, второй опрос ВЭБа сформулирован довольно нечётко. Банк уточняет, что при первом опросе (проходившем 11–25 сентября), который не содержал прямого вопроса о целесообразности выпуска ЗО, именно она и имелась в виду, и, соответственно, предлагает держателям, которые хотят обменять свои бумаги на ЗО, заполнить «форму волеизъявления» (форма новая, отличается от заполнявшейся в первой итерации).

Непредоставление формы будут считаться изъявлением желания сохранить существующий формат выплат (через НРД по раскрытию). Отправить оригинал «формы волеизъявления» и комплект подтверждающих документов предлагается в офис ВЭБа до 28 ноября. Дата отсечки по владению сохранена – 11 сентября 2023 года.Булгаков Алексей

( Читать дальше )

Длинные ОФЗ приостановили рост – инвесторы ждут результатов аукциона Минфина - Промсвязьбанк

- 22 ноября 2023, 10:47

- |

Отметим, что с января-февраля потребности Минфина в госзаимствованиях увеличатся, что будет являться сдерживающим фактором для снижения доходностей длинных госбумаг. Впрочем, сегодня ожидаем сохранения спроса на госбумаги на аукционе, который последние 3 недели превышал 100 млрд руб. по ОФЗ-ПД.

Флоатеры пока должны оставаться основой облигационных портфелей инвесторов – ожидаем сохранения ключевой ставки на высоком уровне в ближайшие 6 месяцев. Сегодня рекомендуем обратить внимание на размещение выпуска ВЭБ.РФ (ААА/–) с плавающим купоном RUONIA + 160 б.п.Грицкевич Дмитрий

«Промсвязьбанк»

Также до 30% портфеля можно аллоцировать на корпоративные бумаги с фиксированным купоном сроком до 3 лет – на этой неделе ждем объявления ориентира по купону и размещения выпуска Газпромбанка (AA+/АА+).

22 ноября ВЭБ проведет сбор заявок на "зеленые" бонды объемом до 40 млрд.рублей

- 21 ноября 2023, 13:35

- |

«ВЭБ.РФ» — российская государственная корпорация, финансирующая проекты, способствующие долгосрочному экономическому развитию страны. Это крупнейший российский финансовый институт, который на 100% принадлежит Правительству РФ.

- Наименование: ВЭБ-ПБО-002Р-39

- Рейтинг: ААА (АКРА, прогноз «Стабильный»)

- Купон: Ruonia + премия не более 160 б.п. (квартальный)

- Срок обращения: 6.5 лет

- Объем: до 40 млрд.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: ВБРР, Московский кредитный банк, Совкомбанк и Промсвязьбанк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал