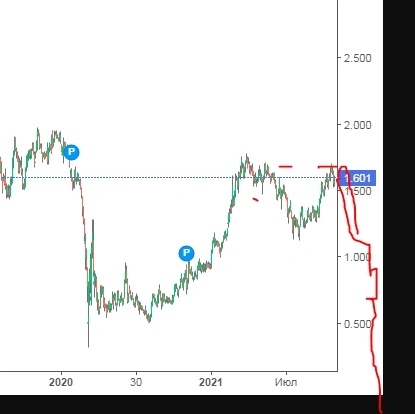

варианты

Варианты для Рубля

- 19 августа 2022, 07:47

- |

Вариант Синий: подтянут соплю на тест линии пробоя

Вариант Красный: Слив 17 августа в годовщину дефолта был ложным, выход на верхнюю полку

Вариант Черный: Формирование нового флажка с шортом целью 55.5756

Вариант Кислотный: Слив доллара до 45 рублей.

- комментировать

- Комментарии ( 1 )

Десятилетние2. Горе мистера США

- 29 октября 2021, 15:40

- |

Десятилетки США разворачиваются.

Та техническая структура оказала на график катастрофическое влияние. Никаких инфляционных ожиданий как не было.

Блеф ФРС вскрылся и доходность облигаций улетает в отрицательную зону вплоть до 2027 года.

Никакие стимулы кроме отрицательных ставок уже не помогали наркоману.

Весь рост сырья оказался обманом. Люди не смогли расстаться со стратегиями накопления денег. Все розданные деньги они предпочли сохранить под своими матрасами манхеттена. До лучших времён, скрепя веревкой для поддержания штанов.

Везде пооставляли ГЭПов, а это значит вернёмся очень скоро к минимумам понедельника

- 20 июля 2021, 10:36

- |

Сценарий 2, флэт от недели в узком диапазоне у текущих, тогда вернёмся к максимумам и даже выше.

Инфляция в США и ее последствия

- 15 июля 2021, 15:25

- |

По инфляции в США вышли данные, которые оказались намного выше экспертных оценок. За июнь совокупный рост цен составил 5,4% г/г, при прогнозе 4,9%. Что тут можно сказать?

Высокие данные за май 2021, которые составили 5,0% г/г, были достаточно предсказуемы. Было понятно, что инфляция будет выше, чем в апреле, потому как в мае 2020 была самая низкая база. Тогда рост ИПЦ в США составил всего 0,1% к показателю 2019 года, следовательно, данные в 2021 в 5% в мае были как 5,1% (5,0%+0,1%) к маю 2019 (за 2 года, следовательно, средняя инфляция была всего 2,5%, что не так страшно).

В июне же 2020 инфляция была уже 0,6%, поэтому, если добавить 5,4% в 2021, то получаем среднюю инфляцию за 2 года 3%, что уже достаточно высоко, особенно для режима нулевых ставок.

🇺🇸 Сейчас в американской экономике действует несколько стимулирующих режимов, основные из них – программа количественного смягчения и режим низких процентных ставок.

Такой разгон инфляции говорит о том, что экономика уже достаточно разогрелась, поэтому можно притормозить с подливанием топлива в виде количественного смягчения от ФРС.

( Читать дальше )

Варианты развития ситуации на текущей неделе.

- 25 февраля 2019, 07:30

- |

Всем удачи, спокойствия и уверенности в своих решениях.

Глобальное потепление произойдет быстрее, чем мы думаем

- 06 декабря 2018, 20:32

- |

Готовьтесь к «новым ненормальным» явлениям, было сказано губернатором Калифорнии Джерри Браун прокомментировавшего журналистам в прошлом месяце смертельные лесные пожары, которые преследовали штат в этом году. Он прав. Последний кризис в Калифорнии основан на годах рекордной жары и засухи. В Отсчете по вопросам здоровья и изменения климата, изданном на прошлой неделе, говорится что численность подверглись воздействию жары в 2017 году на 157 миллионов человек больше, по сравнению с 2000 годом.

Такие экологические катастрофы будут только усиливаться. Правительства, по праву, хотят знать, что делать. Тем не менее, климатическое сообщество изо всех сил пытается дать полезные ответы.

В октябре Межправительственной группы экспертов по изменению климата (МГЭИК) опубликовала доклад с изложением

( Читать дальше )

IPO Saudi Aramco могут отложить до 2019 г.

- 17 октября 2017, 12:19

- |

Причиной отсрочки публичного размещения акций (IPO) может стать низкий уровень нефтяных котировок на рынке и юридические сложности, непосредственно связанные с размещением.

Как известно, Саудовская Аравия упорно не хочет раскрывать информацию по нефтяным запасам своей государственной нефтедобывающей компании. Это вызывает проблемы с внесением акций Saudi Aramco в реестр котируемых ценных бумаг на международных биржах, прежде всего, на Нью-Йоркской фондовой бирже (NYSE). Поэтому саудиты сейчас рассматривают все возможные варианты размещения. Например, вместо проведения IPO доли в компании по частям могут быть проданы частным инвесторам и суверенным инвестиционным фондам. Рассматривается несколько вариантов, включая «домашнее» IPO на саудовской фондовой бирже (Tadawul). Возможен и двухэтапный вариант, при котором международный листинг может последовать за частным размещением. Но такие сложные схемы можно реализовать не ранее 2019 года. О возможности различных схем могут свидетельствовать подковерные контакты саудитов с Китаем и Индией, а также недавний неожиданный визит короля Залмана в Москву.

( Читать дальше )

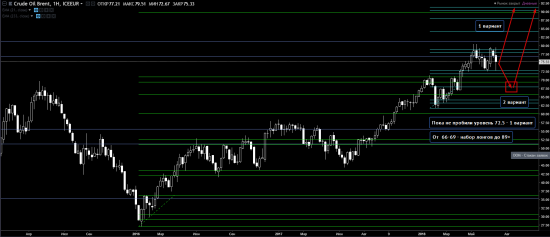

Ориентируемся по WTI. Опасно, могут быть резкие движения.

- 21 августа 2017, 13:08

- |

Цель роста после такого падения, к 45 — 45,5$ по WTI, скорее всего будет диапазон: 52,5 — 53$ по котировкам нефти WTI.

Так что скальпить до среды нефть очень опасно, могут быть резкие движения.

Предпочитаю подождать:

1. Результата теста 48,8 — 49$ WTI.

1.1 В случае закрепления выше покупать с целями: 49,5 / 50 / 50,5 / 51.

1.2 В случае отскока вниз продавать с целями: 46,5 / 46 / 45,5 / 45.

2. Завершения падения к диапазону 45 — 45,5$.

2.1 На отскоке вверх от диапазона: 45 — 45,5$ покупать с целями: 51,5 / 52 / 52,5 / 53.

2.2 На пробое ниже диапазона: 45 — 45,5$ (маловероятно), ожидаю в диапазоне 42 — 44$.

Еще раз внимание! В этом блоге все числовые данные относятся к котировкам Light Crude Oil (WTI), а не как обычно к котировкам BRENT.

С наилучшими пожеланиями! Удачи!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал