Отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Нижнекамскшина - есть ли потенциал?

- 23 апреля 2024, 16:37

- |

Нижнекамскшина (Нижнекамский шинный завод) — крупнейшее предприятие по производству автомобильных шин в Российской Федерации и странах СНГ.

Компания вызывает интерес хотя бы тем, что ее котировки в 2023 выросли почти в 4 раза.

Один из бенефициаров затяжного СВО. Причина можно увидеть на картинке ниже.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Arenadata отчиталась по МСФО за 2023 год

- 23 апреля 2024, 11:49

- |

👉Консолидированная выручка за год выросла на 58% до 4 млрд. рублей.

👉Чистая прибыль также показала рост на 50% до 1,5 млрд. рублей.

Компания известна тем, что занимается разработкой программного обеспечения для анализа и хранения данных. В холдинг входят пять компаний. Среди клиентов Arenadata крупнейшие компании России, а в число наших партнёров входят ведущие ИТ-компании, облачные провайдеры и интеграторы.В СМИ уже начала просачиваться информация о возможном IPO компании в краткосрочной перспективе, тем более, что финансовая отчетность открывает окно возможностей для выхода на рынок.

Еще больше полезной информации по своему опыту в инвестициях, фондовому рынку и регулярных покупках в инвестиционный портфель можно прочитать у меня в телеграм-канале. Буду рад вас там видеть.

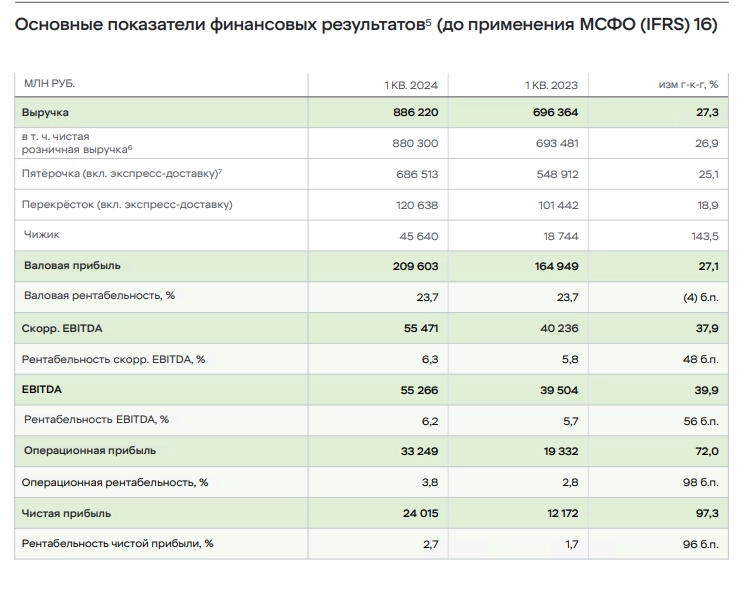

Чистая прибыль X5 Group по МСФО в 1 квартале выросла на 97,3%, до 24,015 млрд руб — Отчёт

- 22 апреля 2024, 10:10

- |

👉 Скорректированная EBITDA X5 Retail Group в I квартале 2024 года увеличилась по сравнению с аналогичным периодом прошлого года на 37,9%

👉 Рентабельность по показателю составила 6,3% против 5,8% в I квартале 2023 года.

👉 Чистая прибыль выросла на 97,3%, до 24,015 млрд руб

www.x5.ru/wp-content/uploads/2024/04/x5_q1_2024_financial_results_rus-1.pdf

Саратовский НПЗ: внучка Роснефти с прибыльным и дивидендным прошлым, но есть один нюанс

- 20 апреля 2024, 20:40

- |

Акции Саратовского НПЗ достаточно интересны с точки зрения анализа (с точки зрения инвестиций на длительный промежуток времени сомнительно). Но разобраться в любом случае полезно!

Введение

Саратовский НПЗ был построен в 1934 году, проектная мощность на сегодняшний день составляет 7 млн тонн нефти в год

НПЗ достался Роснефти “в нагрузку”, после покупки ТНК ВР в 2013 году. По сообщениям экспертов — НПЗ достаточно старый, не каждая нефть ему подходит (вообще перерабатывают конденсат) + НПЗ имеет достаточно низкий Индекс Нельсона (нет гидрокрекинга и маленький выход светлых нефтепродуктов). Модернизаций давно не было и не планируется

НПЗ находится на расстоянии в 800 км до линии фронта (сейчас это важный показатель из-за периодических атак на НПЗ)

( Читать дальше )

ЦБ запретит доступ неквалифицированным инвесторам к половине акций РФ

- 17 апреля 2024, 19:24

- |

Подписывайтесь на телеграм-канал: там все самые важные новости, свежие обзоры, качественная аналитика и инвест-юмор.

История вопроса

📑У инвесторов в российский фондовый рынок с 2022 года есть большая проблема (помимо всех остальных проблем): многие эмитенты либо частично, либо полностью не раскрывают свои финансовые показатели. Сделано это было в рамках послабления ЦБ для тех компаний, которые хотели обезопасить часть бизнеса и своих контрагентов в условиях санкций.💡Правда, таким правом почему-то радостно воспользовалось большинство эмитентов, среди которых было множество компании без санкционных рисков. За прошедшие 2 года далеко не все эмитенты стали снова публиковать нормальную полноценную отчетность, что существенно усложняет анализ компаний для инвестора.

( Читать дальше )

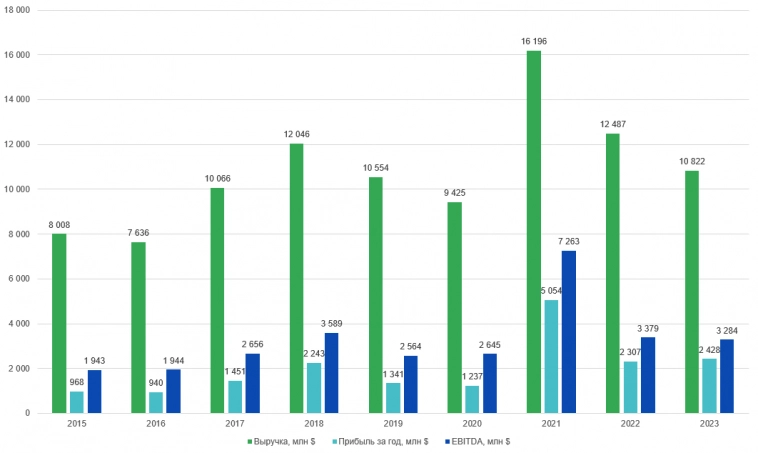

НЛМК опубликовал отчётность по МСФО за 2023 год, пора покупать акции?

- 17 апреля 2024, 11:56

- |

Чистая прибыль выросла на 5,2% и составила 2 428 млн $ по сравнению с 2 307 млн $ в 2022 году. Выручка группы за отчетный период уменьшилась на 13,3% по сравнению с 2022 годом и составила 10 822 млн $. На снижение выручки не в последнюю очередь повлияло снижение цен на металлопродукцию👉

( Читать дальше )

Выручка НЛМК по МСФО в 2023г увеличилась на 3,6% г/г и составила 933,435 млрд руб. Чистая прибыль увеличилась на 25,8% г/г, до 209,373 млрд руб. - Интерфакс

- 16 апреля 2024, 07:11

- |

Чистая прибыль группы «НЛМК» в 2023 году достигла 209,373 млрд рублей, увеличившись на 25,8% по сравнению с предыдущим годом. Выручка компании также выросла на 3,6%, достигнув 933,435 млрд рублей. Валовая прибыль увеличилась на 9,3%, составив 379,741 млрд рублей. Общий долг группы на конец 2023 года составил 92,5 млрд рублей.

Нераспределенная прибыль компании на конец 2023 года составила 673,48 млрд рублей. Совет директоров НЛМК рекомендовал выплатить дивиденды в размере 25,43 руб. на акцию, что составит 152,408 млрд рублей. Компания не выплачивала дивиденды с конца 2021 года.

Группа НЛМК — вертикально интегрированная металлургическая компания с производственными активами в России, Европе и США. Основным конечным бенефициаром компании (79,3%) является Владимир Лисин.

Источник: www.interfax.ru/business/956022

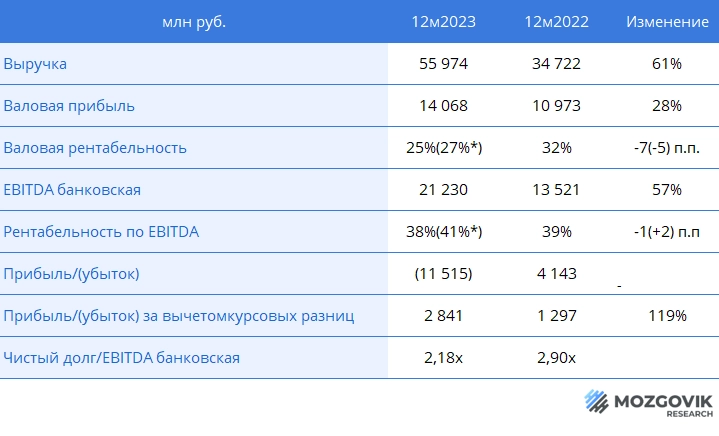

Селигдар опубликовал отчетность, как поменялся потенциал акций?

- 15 апреля 2024, 16:27

- |

Консолидированная выручка выросла на 61% год-к-году и составила 56,0 млрд рублей. EBITDA по итогам 12 месяцев 2023 года увеличился на 57% год-к-году и составила 18,5 млрд рублей. Реализация золота по итогам 12 месяцев выросла на 23% и составила 8881 кг.

Далее посмотрим на динамику финансовых показателей 👉

( Читать дальше )

НОВАТЭК всё ещё интересен, но на долгосрок

- 15 апреля 2024, 14:45

- |

Результаты за l квартал:

Добыча газа: +1,2% (21 млрд куб. м.)

Добыча ЖУВ: +12,2% (3,46 млн т.)

Реализация газа, включая СПГ, составила 21,47 млрд куб. м. (-3,8% г/г). Важно, что добыча ЖУВ выросла, несмотря на падение переработки как на Пуровском ЗПК

на 2,8%, (3,3 млн т.), так и в Усть-Луге на 23,4%, (1,4 млн т.) из-за внешнего воздействия. При этом реализация сократилась незначительно и от «высокой базы» прошлого года, когда НОВАТЭК на 60% нарастил поставки СПГ на международные рынки.

Бумаги НОВАТЭКа зависят от успеха реализации амбициозных СПГ-проектов, кроме уже действующего Ямал СПГ. Речь идет о Мурманском СПГ и Арктик СПГ-2, который должен был быть запущен еще в конце прошлого года, но подпал под санкции США. Пока у компании решается вопрос с танкерами ледового класса Arc7, отгрузки не могут начаться, что оказало давление на бумаги компании (-10% с начала года).

Однако НОВАТЭК может пока «переключиться» на более крупный и менее уязвимый за счет отсутствия необходимости в танкерах ледового класса проект Мурманского СПГ.

( Читать дальше )

Сбербанк: траектория прибыли прошлого года сохраняется

- 15 апреля 2024, 14:34

- |

Сбербанк в марте 2024 г. заработал 128 млрд руб. (+3% к марту 2023 г.); за 3 месяца 2024 г. – 364 млрд руб. (4% г/г). По итогам 3 месяцев прирост опердохода (+12% г/г) компенсируется ростом ОРЕХ на 21% г/г и повышенным резервированием на фоне опережающего роста розничного кредитования (COR 1,8% против 0,9% годом ранее).

Кредитная активность остается высокой, несмотря на жесткую политику ЦБ РФ – объем выдач кредитов ЮЛ в марте был на 29% выше марта 2023 г., потребкредитов — ниже марта прошлого года только на 5%, а портфель кредитных карт прибавил 4,0% за месяц. Под давлением остаются только выдачи ипотеки, объем которых снизился на 37% г/г. В целом портфель кредитов ЮЛ в марте показал рост на 1,3% и 1% — по ФЛ.

Сбербанк удерживает прибыль вблизи уровня прошлого года — подтверждаем наш прогноз по прибыли банка в размере 1,4-1,5 трлн руб. на 2024 г. Сохраняем рекомендацию «покупать» акции Сбербанка с целевой ценой обыкновенных акций на ближайшие 12 мес. на уровне 342 руб. Краткосрочно видим потенциал роста котировок акций Сбербанка до 330 руб., сохраняем эти бумаги в модельном портфеле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал