SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

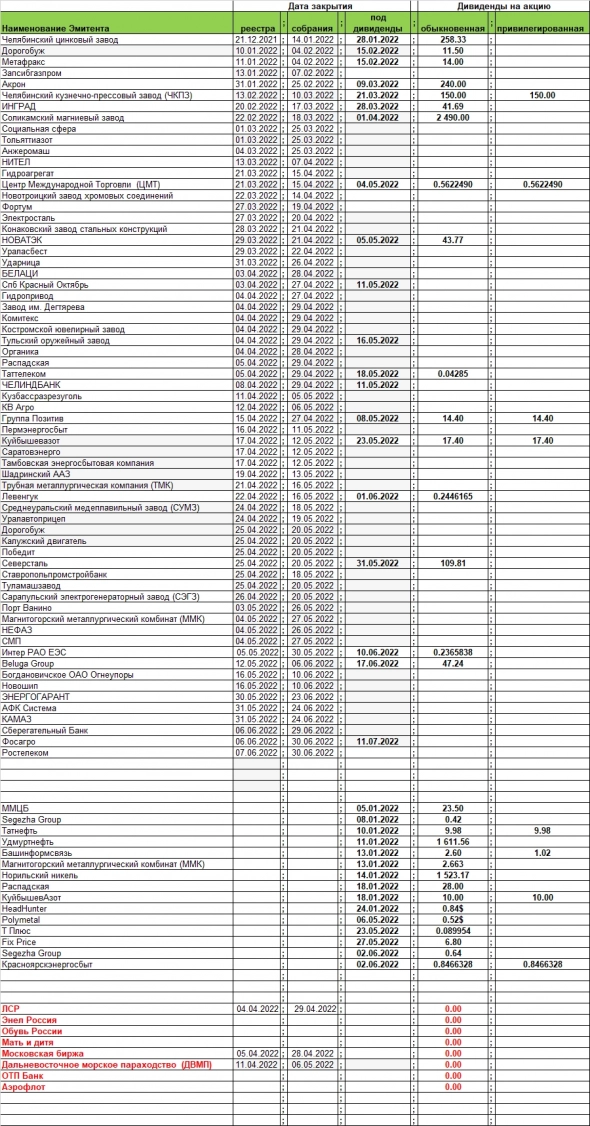

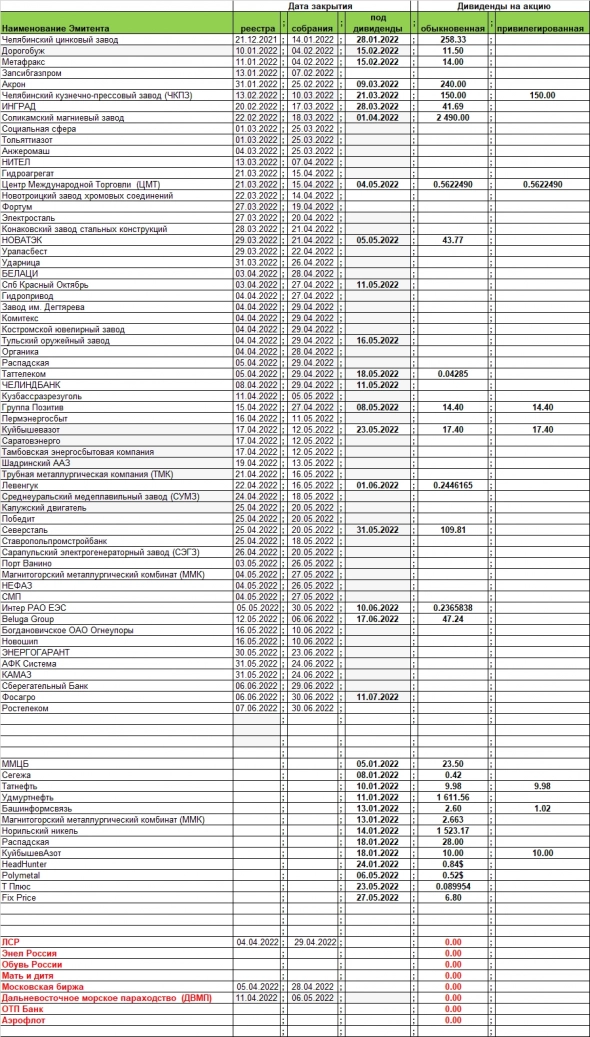

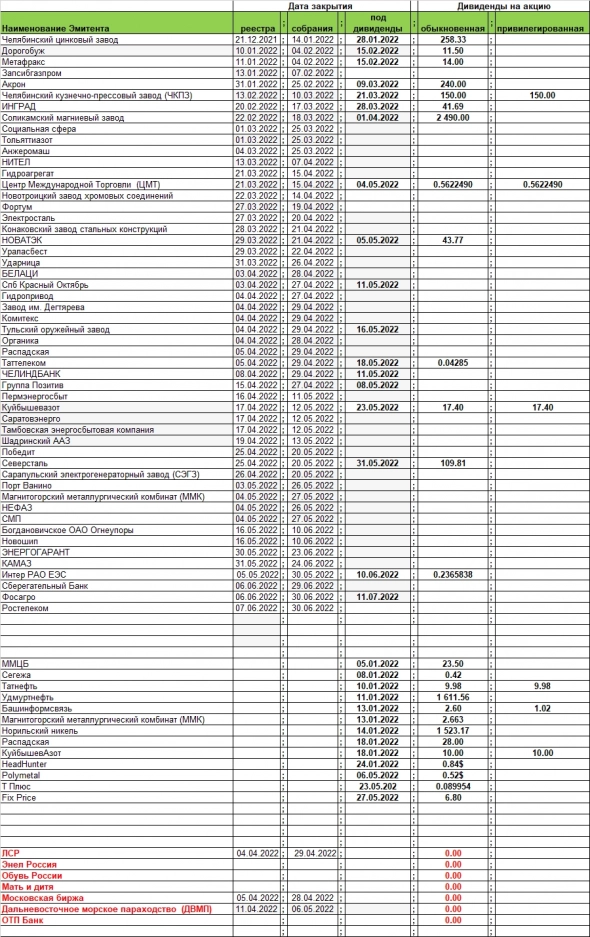

Закрытия реестров

Закрытие реестров или отсечка под дивиденды

- 05 апреля 2022, 18:25

- |

Совет директоров «Аэрофлота» в пятницу обсудит распределение прибыли-2021

Совет директоров «Аэрофлота» обсудит подход к распределению чистой прибыли/убытков за 2021 год, говорится в сообщении компании.

Заседание совета директоров состоится 8 апреля.

ir.aeroflot.ru/fileadmin/user_upload/files/rus/infortmation_disclosure/adhoc_rus/2022/04/Sushchfakt_sozyv_SD_AFL_08.04.2022.pdf

Рынкам напомнили, что «мелкие» социальные сети оценены неадекватно

- 16 июля 2014, 09:29

- |

Во вторник банковский и нефтегазовый сектора и рынок в целом завершил день на минорной ноте. Индекс ММВБ за день снизился на 0,52%, а индекс РТС потерял 0,72%. В течение дня в лидерах роста были акции Мечела (+8,1%), предприятия которого договорились с ВТБ о пролонгации сроков погашения кредитов в общем объеме 15,8 млрд. рублей. (Хотя помним, что все больше людей считающих банкротство Мечела вариантом решения его долговых проблем, и в этом ключе вчера высказался министр финансов). За счет роста цен акций Мечела металлургический сектор оказался в плюсе. Динамику лучше рынка демонстрировали бумаги МРСК Центра (+4,4%), Аптечной сети 36,6 (+3,1%), Фармстандарта (+2,8%), ММК (+2,3%), НОВАТЭКа (+2%). Но впечатления от снижения цен перевешивали. Особенно выразительным было снижение цен привилегированных акций Сургутнефтегаза. Игроки вычитали из цен предвкушение (Т+2) от сегодняшнего закрытия реестра акционеров по выплате дивидендов у компаний Сургутнефтегаз, Татнефть, ФСК ЕЭС. Сегодня рынок с утра ждет проседание акций Газпрома, для которого закрытие реестра состоится 17 июля. Еще 17 июля закрывается реестр у АФК Система и КАМАЗа. К концу среды инвесторам нужно подумать о предстоящем 18 июля завершающем «страду» закрытии реестра АЛРОСы и Лензолото.

( Читать дальше )

( Читать дальше )

Итоги дня. Медленное сползание вниз

- 14 июля 2014, 18:50

- |

Новостной фон текущего дня был довольно насыщенным, но не принес сильных неожиданностей. Ведь не стоит считать неожиданностью, например то, что Медведев огласил перечень организаций, которым предоставлено право по экспорту СПГ. Как и ожидалось, ими стали «Газпром» и его дочерний «Газпром экспорт», а также Роснефть и «Ямал СПГ». На неделе заметными событиями станут выступления глав ведущих центробанков (ожидаются выступления главы ЕЦБ М. Драги главы Банка Англии М. Карни, а также главы ФРС Джанет Йеллен), которые помогут сформировать мнение дальнейшем проведении ими монетарной политики. Интересными будут вести от саммита БРИКС.

День на рынке получился слегка отрицательным. К завершению торгов в понедельник только потребительский сектор сумел показать уверенный плюс, а рынок в целом (ММВБ) в минусе на процент. (Потери РТС около полутора процентов). Чуть более выразительным является снижение энергетики и нефтегазового сектора. Немалую роль здесь сыграли акции ЛУКОЙЛа, цены которых похудели на выплачиваемые дивиденды и по итогам дня оказались на 4% дешевле, чем на закрытие в пятницу. Во вторник без дивидендов начнут торговаться Сургутнефтегаз, Татнефть, ФСК ЕЭС, ОМЗ, МРСК Урала, ИРКУТ. Наибольших впечатлений естественно ожидать от акций Сургутнефтегаза и Татнефти.

( Читать дальше )

День на рынке получился слегка отрицательным. К завершению торгов в понедельник только потребительский сектор сумел показать уверенный плюс, а рынок в целом (ММВБ) в минусе на процент. (Потери РТС около полутора процентов). Чуть более выразительным является снижение энергетики и нефтегазового сектора. Немалую роль здесь сыграли акции ЛУКОЙЛа, цены которых похудели на выплачиваемые дивиденды и по итогам дня оказались на 4% дешевле, чем на закрытие в пятницу. Во вторник без дивидендов начнут торговаться Сургутнефтегаз, Татнефть, ФСК ЕЭС, ОМЗ, МРСК Урала, ИРКУТ. Наибольших впечатлений естественно ожидать от акций Сургутнефтегаза и Татнефти.

( Читать дальше )

Тенденции. Рынок приближается к пику закрытий реестров

- 30 июня 2014, 13:11

- |

Российский фондовый рынок, несмотря на все более проявляющуюся слабость, по итогам прошедшей недели выглядел сильнее многих рынков развитых стран, где наблюдалась заминка роста (например, в Германии индекс фондового рынка DAX за неделю потерял 1,7%, а в США индекс S&P 500 закончил неделю вблизи нулевых отметок). В отличие от них индекс РТС за неделю прибавил полтора процента. Правда, сыгравшее свою роль перемирие на Украине принесло лишь худой мир с сохранявшимися атрибутами войны, а надежды на умиротворение ситуации были довольно хрупкими, чтобы стать надежной основой продолжения роста рынка.

Развитию оптимизма препятствовала и развивающаяся коррекция нефтяных цен. По итогам недели цены на черное золото по обе стороны Атлантики потеряли около 1%. Напомним, что в средине июня, после стремительного обострения ситуации в Ираке, цены на нефть стремительно взмыли вверх. Но некоторая заминка в дальнейшем наступлении сил оппозиции и демонстрация правительством Ирака способности к самозащите несколько сбавили накал панических настроений. Да и Иран выразил готовность компенсировать выпадающие поставки нефти из Ирака. В результате нефтяные цены понемногу откатились вниз и проявляют склонность к дальнейшему сползанию.

( Читать дальше )

Развитию оптимизма препятствовала и развивающаяся коррекция нефтяных цен. По итогам недели цены на черное золото по обе стороны Атлантики потеряли около 1%. Напомним, что в средине июня, после стремительного обострения ситуации в Ираке, цены на нефть стремительно взмыли вверх. Но некоторая заминка в дальнейшем наступлении сил оппозиции и демонстрация правительством Ирака способности к самозащите несколько сбавили накал панических настроений. Да и Иран выразил готовность компенсировать выпадающие поставки нефти из Ирака. В результате нефтяные цены понемногу откатились вниз и проявляют склонность к дальнейшему сползанию.

( Читать дальше )

Дивидендные выплаты. Номинальная и накопленная стоимость акций

- 24 июня 2014, 10:59

- |

Привлекательность и значимость дивидендных выплат можно проиллюстрировать на примере обыкновенных и привилегированных акций компании Сургутнефтегаз. Стоит обратить внимание на рекордную величину дивидендных выплат для привилегированных акций по итогам 2013 года. Однако дивиденды в 2014 году акционерам еще не выплачены (дата закрытия реестра акционеров для получения дивидендных выплат по акциям компании установлена на 16 июля, а перечисление дивидендов может происходить до 10 августа) и для нашего анализа не будут играть роли. А вот историю дивидендных выплат начиная с 2000 года (выплаты за 1999 год) и далее обработаем двумя способами.

В первом варианте полагаем, что все полученные дивидендные доходы по акциям направлялись на покупку новых акций. Для простоты считаем, что покупка новых акций производилась на день закрытия реестра акционеров. (Реальные выплаты запаздывали на несколько месяцев против указанной даты, однако принципиально это не изменяет описываемой картинки). При такой схеме действий, за счет покупок на дивидендные выплаты акционер за прошедшие 14 лет имел бы уже дополнительных около 207 обыкновенных акций на каждую тысячу вложенных обыкновенных акций. А на каждую тысячу вложенных привилегированных акций получил бы дополнительно 744 новых привилегированных акций. В результате, сегодняшняя стоимость инвестиций возрастала бы за счет дивидендных выплат в 1,207 раза для обыкновенных и в 1,744 для привилегированных акций. Предлагаемый вариант действий наглядно демонстрирует значимость дивидендных выплат на большом интервале времени.

( Читать дальше )

В первом варианте полагаем, что все полученные дивидендные доходы по акциям направлялись на покупку новых акций. Для простоты считаем, что покупка новых акций производилась на день закрытия реестра акционеров. (Реальные выплаты запаздывали на несколько месяцев против указанной даты, однако принципиально это не изменяет описываемой картинки). При такой схеме действий, за счет покупок на дивидендные выплаты акционер за прошедшие 14 лет имел бы уже дополнительных около 207 обыкновенных акций на каждую тысячу вложенных обыкновенных акций. А на каждую тысячу вложенных привилегированных акций получил бы дополнительно 744 новых привилегированных акций. В результате, сегодняшняя стоимость инвестиций возрастала бы за счет дивидендных выплат в 1,207 раза для обыкновенных и в 1,744 для привилегированных акций. Предлагаемый вариант действий наглядно демонстрирует значимость дивидендных выплат на большом интервале времени.

( Читать дальше )

Очевидный мотив призыва «май продай» ограничен в действии, но спешить с покупками тоже не стоит

- 05 мая 2014, 12:44

- |

Прошедшая короткая неделя не принесла на рынок сильных движений. Индекс ММВБ «залип» вблизи отметки 1300 пунктов. Можно полагать, что многие выходившие в пятидневку важные данные и происходившие события не успели отразиться в ценах на нашем рынке, поскольку происходили уже за рамками короткой торговой недели. В том числе рынок пока не полностью отразил многие отчетные данные и реакцию на выход данных на рынках США и Европы. Держатели акций уходили на длинные выходные со значительной обеспокоенностью, не зная очередных решений Комитета по открытым рынкам ФРС США, заседание которого завершилось поздно вечером 30 апреля. На заседании ФРС программа выкупа облигаций была сокращена на дополнительные 10 млрд. долларов. С мая 2014 г. объем ежемесячных покупок трежерис снижается с $30 млрд. до $25 млрд. Объем покупок ценных бумаг, обеспеченных ипотечными облигациями, выкупаемых ежемесячно со стороны ФРС, сократился с $25 млрд. до $20 млрд.

Наиболее важный раздражающий фактор – ухудшающая ситуация на Украине до майских праздников представляла медленный дрейф от плохого состояния к худшему, но качественных скачков там не происходило. Начало мая с кровавой трагедией в Одессе и карательными рейдами в Донецкой и Луганской областях дополнительно обострило ситуацию, все более подвигая страну к состоянию гражданской войны. Скорость обрушения украинского государства нарастает. Вместе с этим растут неопределенности и угрозы для России. Намеченные на май выборы и проведение 11 мая референдума в Донецке и Луганске гарантированно будут способствовать дальнейшему роста градуса напряженности. Даже без прямого вовлечения России в конфликт на Украине воздействие на нашу экономику будет все более зримым. Будут замораживаться и слабеть связи с предприятиями восточной Украины. Несмотря на кажущуюся смехотворность санкций к России со стороны развитых стран постепенно начнет сказываться их воздействие и на отдельные предприятия и на общие показатели экономики. Продолжат ухудшаться показатели инвестиционного климата. А вместе с растущей слабостью экономики это грозит новым витком снижения на фондовом рынке. Под давлением будет находиться и рубль.

( Читать дальше )

Наиболее важный раздражающий фактор – ухудшающая ситуация на Украине до майских праздников представляла медленный дрейф от плохого состояния к худшему, но качественных скачков там не происходило. Начало мая с кровавой трагедией в Одессе и карательными рейдами в Донецкой и Луганской областях дополнительно обострило ситуацию, все более подвигая страну к состоянию гражданской войны. Скорость обрушения украинского государства нарастает. Вместе с этим растут неопределенности и угрозы для России. Намеченные на май выборы и проведение 11 мая референдума в Донецке и Луганске гарантированно будут способствовать дальнейшему роста градуса напряженности. Даже без прямого вовлечения России в конфликт на Украине воздействие на нашу экономику будет все более зримым. Будут замораживаться и слабеть связи с предприятиями восточной Украины. Несмотря на кажущуюся смехотворность санкций к России со стороны развитых стран постепенно начнет сказываться их воздействие и на отдельные предприятия и на общие показатели экономики. Продолжат ухудшаться показатели инвестиционного климата. А вместе с растущей слабостью экономики это грозит новым витком снижения на фондовом рынке. Под давлением будет находиться и рубль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал