SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера web2trade

5 миллиардов для Кипра? Это 75 кубических метров денег

- 28 марта 2013, 17:36

- |

А потом позвонил Крокодил

И со слезами просил: -

Мой милый, хороший, Пришли мне калоши, И мне, и жене, и Тотоше.

Постой, не тебе ли На прошлой неделе Я выслал две пары Отличных калош?

— Ах, те, что ты выслал На прошлой неделе, Мы давно уже съели

И ждём не дождёмся, Когда же ты снова пришлёшь

К нашему ужину Дюжину Новых и сладких калош!

___________________________________________________________

Население Кипра 1 к 700 от европейского. Киприотам прислали 5 миллиардов евро — это примерно 75 кубов денег по 100 еврокупюрам — это примерно 5 КАМАЗОВ. Непонятно как это поместилось в один самолет.

Всего в обороте в ЕС 600 наличных миллиардов евро. Небольшой Кипр выбирает практически 1% всей наличности Европы. При том, что население кипра 0,07% от европейского. Если все захотят снять деньги наличные как киприоты, то снять успеет только часть населения. Наличных денег просто нет. Кстати ЕЦБ не сможет видимо собрать и 10 миллиардов наличных средств, так как большая часть из 600 миллиардов разбросана по всему свету и не контролируется ЕЦБ.

Фактически Киприоты могут стать самыми богатыми людьми в мире, если им сейчас достанется реальный кеш, а уже если рухнет следующая страна типа Италии, то просто введут запрет на снятие наличных денег — так как наличных денег к электронным возможно даже не 1 к 50, а 1 к 200.

И со слезами просил: -

Мой милый, хороший, Пришли мне калоши, И мне, и жене, и Тотоше.

Постой, не тебе ли На прошлой неделе Я выслал две пары Отличных калош?

— Ах, те, что ты выслал На прошлой неделе, Мы давно уже съели

И ждём не дождёмся, Когда же ты снова пришлёшь

К нашему ужину Дюжину Новых и сладких калош!

___________________________________________________________

Население Кипра 1 к 700 от европейского. Киприотам прислали 5 миллиардов евро — это примерно 75 кубов денег по 100 еврокупюрам — это примерно 5 КАМАЗОВ. Непонятно как это поместилось в один самолет.

Всего в обороте в ЕС 600 наличных миллиардов евро. Небольшой Кипр выбирает практически 1% всей наличности Европы. При том, что население кипра 0,07% от европейского. Если все захотят снять деньги наличные как киприоты, то снять успеет только часть населения. Наличных денег просто нет. Кстати ЕЦБ не сможет видимо собрать и 10 миллиардов наличных средств, так как большая часть из 600 миллиардов разбросана по всему свету и не контролируется ЕЦБ.

Фактически Киприоты могут стать самыми богатыми людьми в мире, если им сейчас достанется реальный кеш, а уже если рухнет следующая страна типа Италии, то просто введут запрет на снятие наличных денег — так как наличных денег к электронным возможно даже не 1 к 50, а 1 к 200.

- комментировать

- ★2

- Комментарии ( 20 )

Япония. Какова же истинная цель японских монетаристов?

- 28 марта 2013, 17:20

- |

Давайте немного сменим тему с несчастной старушки Европы, которая с каждым днем чувствует себя все хуже и хуже на лучшую развитую экономику мира — Японию, которая, как и пионер, всем ребятам пример. Меня очень веселят заявления японских политиков, когда они говорят, что цель их ультра-мягкой политики победить дефляцию и достичь уровня инфляции в 2%. Очевидно, что достичь любого уровня инфляции вполне возможно, но только не операциями в финансовом секторе. Хотите инфляцию — направьте свои стимулирующие усилия на социальный сектор. Даже с учетом японского менталитета (отнюдь не потребительского) и высокого уровня жизни японцев есть тот объем ликвидности, который позволит в кратчайшие сроки установить любой уровень инфляции, вплоть до гипер-инфляции (если захотеть). Ведь если обеспечить населению доступ к бесконечной ликвидности (без необходимости возврата), то гиперинфляция случится моментально. Если ничего не делать, то Япония останется со своей дефляцией. Значит любому значению инфляции будет соответствовать некий объем ликвидности симулирующий социальный сектор, который этот уровень инфляции обеспечит. А закачка денег в финансовый сектор на инфляцию не влияет. Это прекрасно видно по США после 2008 года. А уж японцы знают об этом давно. Они давно поняли, что госдолг — не угроза экономике и не стеснялись проводить мягкую монетарную политику. Так что же на самом деле хотят власти Японии? И почему они маскируют истинную цель своей политики?

( Читать дальше )

( Читать дальше )

«Даже золото не спасет вас от надвигающейся бури» (Марк Фабер)

- 28 марта 2013, 16:08

- |

- Разместил(а) AF Markets, Март 28, 2013

- Просмотр блога

Популярный экномист, колумнист и блогер Марк Фабер, известный на Уолл-Стрит своим ультрамедвежьим взглядам и глубокой привязанностью к золоту, делится своими мыслями на фоне текущей ситуации в мировой экономике – по материалам AForex.

Популярный экномист, колумнист и блогер Марк Фабер, известный на Уолл-Стрит своим ультрамедвежьим взглядам и глубокой привязанностью к золоту, делится своими мыслями на фоне текущей ситуации в мировой экономике – по материалам AForex.Пол Кругман: «Когда вы печатаете деньги, они не вливаются непосредственно в реальную экономику, но остаются внутри финансового сектора, который помогает увеличить благосостояние небольшой группки людей. Напечатанные деньги могут периодически круто поднимать

( Читать дальше )

Кто есть кто среди "ГУРУ".

- 28 марта 2013, 15:57

- |

Итак, все нижесказанное является моим персональным обоснованным мнением. Критика приветствуется.

1) Герчик.

Часто хвастался своими аудированными результатами, которые почему-то пропали после введения гибридного рынка.

Все видели достопамятную екселевскую табличку с 200-300% годовыми результатами. Даже если отбросить абсурд верования в экселевскую табличку, там есть сноска что все делалось в пропе, который дает 20-е плечо, и не капитал, а так называемую покупательную способность. Собственно если перевести этот термин в капитал то тов Герчик делал скромные 10-15% годовых вджобывая каждый день.

С введением гибридного рынка на найс, аудированные результаты исчесли. И по чистой случайности именно в это время лучший дейтрейдер америки (в америке о нем вообще никто не слышал

, почитайте зарубежные форумы тот же www.elitetrader.com/)с какого-то перепугу решил переехать в Россию и начать злостно семинарить. По мимо прочего сменил несколько мест работы и в итоге осел в финаме, конторе с самой плохой репутацией, о их кидалове в ДУ (где кстати и работает тов Герчик), написано не мало.

( Читать дальше )

1) Герчик.

Часто хвастался своими аудированными результатами, которые почему-то пропали после введения гибридного рынка.

Все видели достопамятную екселевскую табличку с 200-300% годовыми результатами. Даже если отбросить абсурд верования в экселевскую табличку, там есть сноска что все делалось в пропе, который дает 20-е плечо, и не капитал, а так называемую покупательную способность. Собственно если перевести этот термин в капитал то тов Герчик делал скромные 10-15% годовых вджобывая каждый день.

С введением гибридного рынка на найс, аудированные результаты исчесли. И по чистой случайности именно в это время лучший дейтрейдер америки (в америке о нем вообще никто не слышал

, почитайте зарубежные форумы тот же www.elitetrader.com/)с какого-то перепугу решил переехать в Россию и начать злостно семинарить. По мимо прочего сменил несколько мест работы и в итоге осел в финаме, конторе с самой плохой репутацией, о их кидалове в ДУ (где кстати и работает тов Герчик), написано не мало.

( Читать дальше )

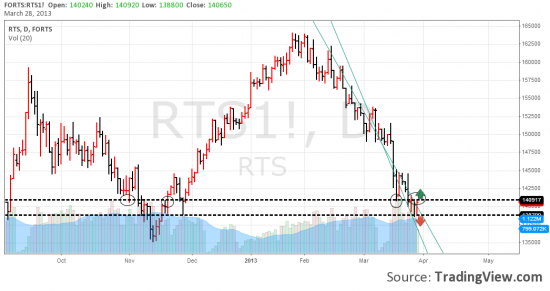

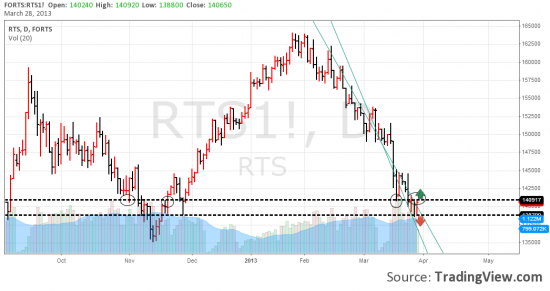

Пробой или отбой - торгуем по А.М.Герчику

- 28 марта 2013, 15:37

- |

Итак, на рынке сложилась очень интересная ситуация. Мы находимся между сильным уровнем сопротивления и поддержки. Причем сопротивление стало зеркальным, что по идее усиливает его значение. Мое мнение, либо нас до экспиры опционов деражат в этом боковике, либо уходим чуть ниже уровня 138500 в район 136500-137000, откуда крупный игрок начнет добирать свою позицию. Данный отскок считаю ложным. Долгосрочные покупки по РТС только от 137000 или после 142000. По акциям — ожидаю уход сбера в район 92,3, Газпром вообще не рассматриваю к покупке, и держу Русгидро.

Bloomberg найдется все !!! http://bsym.bloomberg.com/sym/

- 28 марта 2013, 15:27

- |

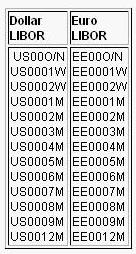

Многие, наверное, сталкивались ситуацией, когда нужно найти инструмент для анализа, а найти не представляется возможным, так как все инструменты информационной системы Bloomberg написаны тикером или символом (ticker symbol) кодом применимых, к различным финансовым инструментам.

Ticker symbol на примере 3-month Dollarlibor \ Eurolibor (ожидаемый уровень процентных ставок на трехмесячный депозит в долларах США и евро)

( Читать дальше )

Гугенот о переносе стопов в БУ: терминология, целесообразность, осуществление. сопровождение...

- 28 марта 2013, 14:58

- |

Как и было мною вчера обещано в предыдущем моём топике о стопах,

поскольку означенный топик набрал к настоящему моменту 110 плюсиков

(за что всем плюсовавшим — моя глубочайшая благодарность !), —

публикую здесь несколько разрозненных собственных мыслей

о «переносе стопов в БУ»:

1. Терминология:

Откровенно говоря, термин «БУ» (безубыток) мне ни в малейшей степени не симпатичен… Видимо, сказывается ассоциативная связь с другой аббревиатурой «б/у» («бывший в употреблении»), что, согласитесь, «где-то, как-то» «некомильфо» :)))...

Посему я — для себя — ввёл в употребление иную терминологию:

вместо «переноса стопа в БУ» — «постановка ЗАЩИТНО-ПРОФИТНОГО СТОП-ЛОССА» (в дальнейшем — ЗПСЛ);

2. Целесообразность постановки ЗПСЛ персонально для меня вполне очевидна — разумеется, с учётом того, что я торгую на срочке в режиме дейтрейдинга наиболее ликвидными контрактами

(сейчас — Si, ранее — RI). К примеру, целесообразность постановки ЗПСЛ при открытии позиций в контрактах на платину и — уж тем более - палладий — для меня вовсе не столь очевидна :)));

( Читать дальше )

поскольку означенный топик набрал к настоящему моменту 110 плюсиков

(за что всем плюсовавшим — моя глубочайшая благодарность !), —

публикую здесь несколько разрозненных собственных мыслей

о «переносе стопов в БУ»:

1. Терминология:

Откровенно говоря, термин «БУ» (безубыток) мне ни в малейшей степени не симпатичен… Видимо, сказывается ассоциативная связь с другой аббревиатурой «б/у» («бывший в употреблении»), что, согласитесь, «где-то, как-то» «некомильфо» :)))...

Посему я — для себя — ввёл в употребление иную терминологию:

вместо «переноса стопа в БУ» — «постановка ЗАЩИТНО-ПРОФИТНОГО СТОП-ЛОССА» (в дальнейшем — ЗПСЛ);

2. Целесообразность постановки ЗПСЛ персонально для меня вполне очевидна — разумеется, с учётом того, что я торгую на срочке в режиме дейтрейдинга наиболее ликвидными контрактами

(сейчас — Si, ранее — RI). К примеру, целесообразность постановки ЗПСЛ при открытии позиций в контрактах на платину и — уж тем более - палладий — для меня вовсе не столь очевидна :)));

( Читать дальше )

Я видел кукла

- 28 марта 2013, 11:08

- |

Смартлаб тревожится. Гадают есть кукл или нет? Понимаю так что никто из устроителей торгов сейчас не комментирует подобные топики. Видимо у них серьезная подписка о неразглашении. Так как у большинства подписка или страх очутиться в Москве реке, то расскажу как я видел кула.

В Балтии в 1995 году куклом был NCH Holding. Эта компания, которая взяла систему американских торгов и по франшизе (точней даже за долю прибыли, так как официально франшизы на торги не существует), открыла офисы в странах Балтии и в ВЕ. Кажется в Болгарии, еще. Возможно в Венгрии и Чехии.

Их задача была нагнать позитива в новые капиталистические страны, заставить всех стать акционерами новых экономик и забрать с рынка все свободные деньги. Потом обрушить рынок на несколько лет. Тогда такого понятия как шорт не сущестовало в ВЕ. Поэтому позитивили и гнали рынок в верх. Смотрели сколько денег входит в рынок. Потом старались уже после 1997 года делать резкие заливы в низ, чтобы инвесторы оставались с акциями в минусах. И после заливов в низ — делали ПР компании в прессе, что якобы сейчас рынок пойдет в верх — это временная коррекция. В итоге большинство покупало на продажах и оставались с акциями выше рынка. В итоге за полтора года они распродали все что можно, оставив весь народ с акциями, которые ничего не стоили. Потом наступил кризис российский, народ от безденежья по нолям скинул свои акции обратно. Кукл посчитал, что нормальный инвестор не может выдержать в нолях и минусах более 3-4 лет — для простого человека эта вечность, поэтому все акции со временем по нолям откупили.

Вот так примерно действует кукл и я был с ним знаком.

В Балтии в 1995 году куклом был NCH Holding. Эта компания, которая взяла систему американских торгов и по франшизе (точней даже за долю прибыли, так как официально франшизы на торги не существует), открыла офисы в странах Балтии и в ВЕ. Кажется в Болгарии, еще. Возможно в Венгрии и Чехии.

Их задача была нагнать позитива в новые капиталистические страны, заставить всех стать акционерами новых экономик и забрать с рынка все свободные деньги. Потом обрушить рынок на несколько лет. Тогда такого понятия как шорт не сущестовало в ВЕ. Поэтому позитивили и гнали рынок в верх. Смотрели сколько денег входит в рынок. Потом старались уже после 1997 года делать резкие заливы в низ, чтобы инвесторы оставались с акциями в минусах. И после заливов в низ — делали ПР компании в прессе, что якобы сейчас рынок пойдет в верх — это временная коррекция. В итоге большинство покупало на продажах и оставались с акциями выше рынка. В итоге за полтора года они распродали все что можно, оставив весь народ с акциями, которые ничего не стоили. Потом наступил кризис российский, народ от безденежья по нолям скинул свои акции обратно. Кукл посчитал, что нормальный инвестор не может выдержать в нолях и минусах более 3-4 лет — для простого человека эта вечность, поэтому все акции со временем по нолям откупили.

Вот так примерно действует кукл и я был с ним знаком.

Британские банки завышали капитал

- 28 марта 2013, 09:50

- |

Банк Англии выявил дефицит капитала в 25 млрд фунтов у британских банков, которые они должны покрыть до конца года. Финансовые институты занижали потенциальные потери по кредитам и возможные штрафы, а также недооценивали уровень риска на ближайшие три года, выяснили в ЦБ. Проводить допэмиссии британским банкам не придется — дефицит будет покрыт через сокращение активов, полагают эксперты.

Британские банки завысили свой капитал в общей сложности более чем на 50 млрд фунтов, сообщил Комитет по финансовой политике Банка Англии, созданный для анализа угроз стабильности финансовой системы и экономики в целом. Регулятор провел аналог европейских и американских стресс-тестов, чтобы понять, смогут ли банки обеспечить достаточность основного капитала на уровне требуемых «Безелем III» 7%. «Мы не сможем восстановить экономику так хорошо, как нам хотелось бы, если наши банки не справятся с ущербом», — заявил недавно зампред центробанка Пол Такер.

В частности, потери по банковским кредитам могут превысить уже сформированные резервы на 30 млрд фунтов. Возможные выплаты штрафов в связи с громкими скандалами, вроде навязывания страховок заемщикам или манипулирования Libor, британские банки недооценили на 10 млрд фунтов. Еще 12 млрд фунтов — это неадекватный расчет рисков по своим активам финансовыми институтами. Тем не менее общее завышение своего капитала оказалось ниже 60 млрд фунтов, которые Банк Англии ожидал в ноябре прошлого года.

( Читать дальше )

Британские банки завысили свой капитал в общей сложности более чем на 50 млрд фунтов, сообщил Комитет по финансовой политике Банка Англии, созданный для анализа угроз стабильности финансовой системы и экономики в целом. Регулятор провел аналог европейских и американских стресс-тестов, чтобы понять, смогут ли банки обеспечить достаточность основного капитала на уровне требуемых «Безелем III» 7%. «Мы не сможем восстановить экономику так хорошо, как нам хотелось бы, если наши банки не справятся с ущербом», — заявил недавно зампред центробанка Пол Такер.

В частности, потери по банковским кредитам могут превысить уже сформированные резервы на 30 млрд фунтов. Возможные выплаты штрафов в связи с громкими скандалами, вроде навязывания страховок заемщикам или манипулирования Libor, британские банки недооценили на 10 млрд фунтов. Еще 12 млрд фунтов — это неадекватный расчет рисков по своим активам финансовыми институтами. Тем не менее общее завышение своего капитала оказалось ниже 60 млрд фунтов, которые Банк Англии ожидал в ноябре прошлого года.

( Читать дальше )

Политический кризис в Италии

- 28 марта 2013, 00:26

- |

Новости из Италии, на какое-то время выпавшей из поля зрения инвесторов, снова оказались в центре внимания. После досрочных парламентских выборов, которые прошли в конце февраля, в стране сложилась патовая ситуация: партии, набравшие наибольшее число голосов, не хотят сотрудничать друг с другом.

Президент Италии Джорджо Наполитано в прошлую пятницу получил лидеру левоцентристской партии Пьеру Луиджи Берсани сформировать новое правительство страны, и Берсани заявил, что “готов вести диалог со всеми партиями и социальными силами”.

Беппе Грилло, лидер “Движения пяти звезд”, не намерен сотрудничать с Пьером Луиджи Берсани

Однако, как выяснилось, партии не готовы к такому диалогу. Партия “Движение пяти звезд”, которая заняла третье место на выборах с 25,5% голосов, отказалась формировать коалиционное правительство во главе с Берсани.

При этом сам Берсани на встрече с делегатами партии “Движение пяти звезд” заявил, что он “никогда не станет сотрудничать с правоцентристами во главе с Сильвио Берлускони” (партия Берлускони заняла второе место на парламентских выборах, набрав 37,4%).

( Читать дальше )

Президент Италии Джорджо Наполитано в прошлую пятницу получил лидеру левоцентристской партии Пьеру Луиджи Берсани сформировать новое правительство страны, и Берсани заявил, что “готов вести диалог со всеми партиями и социальными силами”.

Беппе Грилло, лидер “Движения пяти звезд”, не намерен сотрудничать с Пьером Луиджи Берсани

Однако, как выяснилось, партии не готовы к такому диалогу. Партия “Движение пяти звезд”, которая заняла третье место на выборах с 25,5% голосов, отказалась формировать коалиционное правительство во главе с Берсани.

При этом сам Берсани на встрече с делегатами партии “Движение пяти звезд” заявил, что он “никогда не станет сотрудничать с правоцентристами во главе с Сильвио Берлускони” (партия Берлускони заняла второе место на парламентских выборах, набрав 37,4%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал