Избранное трейдера Алексей Каленкович

Синтез торгового алгоритма методом генетического программирования

- 29 января 2016, 19:39

- |

Метод ГП по своим свойствам потенциально мог бы являться универсальным методом поиска алгоритма оптимизирующего заданную целевую функцию. И я как любитель эволюционной оптимизации не мог пройти мимо такой заманчивой идеи.

Торговый алгоритм ищу в виде набора элементарных функционалов. Каждый функционал может иметь любое количество входов и по крайней мере один выход. Вход и выход характеризуется типом данных. Выход одного функционала может быть подан на вход другого при условии, что тип данных входа и выхода совпадает.

Например, функционал вычисления минимума/максимума в заданном окне получает на вход интересующую величину и значение размера окна, а также имеет 4 выхода: минимум/максимум, позиция точки минимума/максимума в окне.

ГП должен подобрать функционалы и связать их входы и выходы так, чтобы в итоге получился единственный выход типа сигнал (сигнал есть либо нет), который и будет являться сигналом на покупку/продажу. Связанные функционалы с общем случае образуют граф. Целевой функцией является критерий Шарпа с поправкой — наказанием за информационную сложность алгоритма.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 14 )

Один народ, одна история!

- 31 декабря 2015, 15:44

- |

Наша сила в единстве! Не дадим в следующем году нас разобщить.

Украина в 2016 году вернется (мой прогноз).

http://we-are-one.ru/

Они пытаются нас разделить с тех пор, как мы им (всем) наваляли в 41-45!

При завоевании Франции, фашистов меньше погибло, чем при взятии «Дома Павлова» в Сталинграде!

При этом Францию поставили раком, а «Дом Павлова» НЕ ВЗЯЛИ!!!

ПыСы: Сам на 50% хохол (не окраинец) и по 25% поляк и белорус.

Родился и вырос в РСФСР (отец военный, покатались, хотя он родом с Украины)!!!!!

Еще одно тестирование алгоритма Маркет Мэйкера

- 10 июля 2015, 09:42

- |

Продолжая тему тестирования алгоритма Маркет Мэйкера, поделюсь своими результатами и мыслями по его работе:

1. Основной режим работы алгоритма — это маркетмэйкинг (он же арбитраж ликвидности, он же торговля спредом). И конечно же, прибыльность этой стратегии сильно зависит от рыночных условий, скорости получения данных и работы системы исполнения. Средняя прибыль на сделку даже и при идеальном исполнении не будет превышать значение спреда (2-5 пунктов по Si в среднем). А в период сильной волатильности, когда стакан бросает из стороны в сторону на 10-30 пунктов, несмотря на большое количество положительных сделок ( около 70%), алгоритм становится убыточным. В основном из-за комиссий, конечно.

2. Да, математические формулы сильно ограничили многих желание понять, как устроен алгоритм. Но на самом деле, если вдумчиво посмотреть картинки (карты политик), получается все ясно и просто. А будет еще проще, если посмотреть картинки графиков из других статей, лежащих в основе алгоритма (например Guilbaud, Fabien, and Huyen Pham, 2013, Optimal high-frequency trading with limit and market orders). Забудем на минутку про дисбаланс бид/акс объемов и построим карту политик для открытой позиции при разных значениях спреда:

( Читать дальше )

Россия не побеждена, напротив - она очень усилилась ! Буш-старший о распаде Союза в 1992 году !

- 17 марта 2014, 12:53

- |

Буш-старший о распаде Союза

Интервью с уходящим президентом Джорджем Бушем в декабре 1992 года. Он там не стеснялся и отжег откровенно таким напалмом напоследок, что до сих пор земля дымится:— Господин Президент, Вы считаете, что потеря Украины — благо для русских, но вот бывший Советник по национальной Безопасности...

— Вы про Бжезинского? Деревенский дурачок Джимми в политике не мог отличить яблока от коровьей лепешки и поэтому слушал идиотов и клоунов. Я добровольно ушел с поста Директора ЦРУ, чтобы имя мое к этому балагану не имело потом отношения. Бжезинский писал, что без Украины Россия никогда не станет Империей. Так оно и было в те времена. Но это правило 20-го века, а мы будем жить в 21-ом.

Знаете, зачем русским была нужна Украина? Затем, что там прирост населения выше, чем в самой России. Русским в прошлых войнах нужны были украинцы, чтобы было кого бросать с гранатами под немецкие танки. И — только. Но как только у них появилось ядерное оружие и ракеты, смысл содержания такого количества голодных ртов — стал отрицательным. Русским проще повысить уровень жизни своего русского населения, и чтобы украинцы на них работали так же, как у нас и на нас работают мексиканцы. Все равно воевать с винтовкою и гранатами в современной войне — не придется. А стало быть, становится не нужна им военная присяга украинцев...

( Читать дальше )

Гайд по биржевой торговле на мамбе...

- 14 декабря 2013, 09:03

- |

20 лет как владею акциями. Пошел 9ый год активной торговли. ИМХО...

Приятные стороны биржевой торговли

1 один из редких видов бизнеса которым можно рулить и в 80лет

2 масштабируем т.е нет разницы между 1, 10 и 100 лямами

3 легко передается по наследству

4 льготное налогообложение 13% ндфл и все… да и вообще торгуя в америке мало кто налоги платит в россии

5 нет ни чиновников, нет ни начальников, есть свобода

( Читать дальше )

Презентации c конференции частных инвесторов 12.09.2013

- 16 сентября 2013, 23:10

- |

LINK 200 — Тимофей Мартынов, Построение МФЦ

LINK 199 — Презентация по отчету Московской Биржи за 2 квартал

LINK 198 — Презентация Московской биржи. Сентябрь 2013

LINK 197 — Статистика по Форексу в России

LINK 196 — Видео: Анатолий Гавриленко на РБК. Как реанимировать российский рынок?

LINK 195 — Роман Горюнов, Презентация Best Execution

LINK 194 — Антон Медведев, Стратегия Фронтраннига, фьючерс РТС

LINK 193 — Вадим Писчиков. Программа дискуссии Global Macro.

LINK 192 — Алексей Капускин. Денежный рынок.

LINK 191 — Московская Биржа. Валерий Скотников и Роман Сульжик.

LINK 190 — Давид Серебренников. Стратегия хедж-фонда ROSSMIX

LINK 189 — Коровин Илья. Торговля временем

LINK 188 — Алексей Каленкович. Файлик Excel.

LINK 187 — Антон Клевцов. Парный трейдинг.

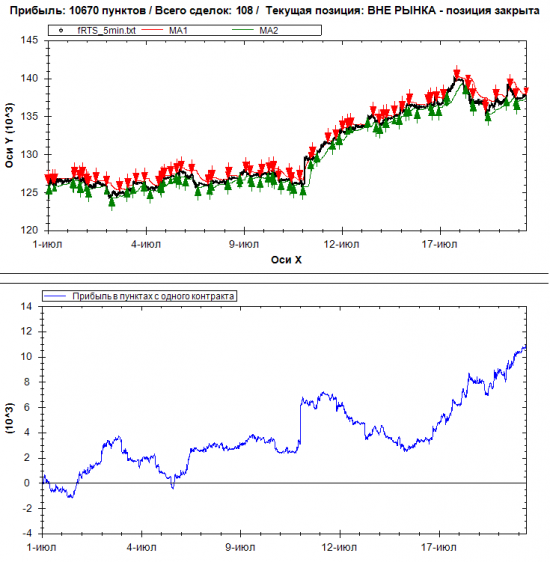

Интрадей система для fRTS - две недели спустя. И как в Питере работают карманники =)

- 21 июля 2013, 00:46

- |

Дне недели назад я рассказал тут про свою новую контр-трендовую систему: http://smart-lab.ru/blog/128828.php

(там самая нижняя картинка)

Запустил её вживую с начала месяца, и вот что получилось:

( Читать дальше )

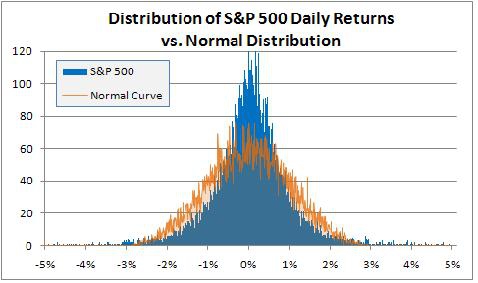

Толстые хвосты и эмпирические распределения

- 06 июня 2013, 15:15

- |

Часто можно услышать, как толстые хвосты назначают главной причиной возникновения улыбки волатильности. На недавно прошедшей НОК одним из наиболее интересных выступлений была презентация Виталия Курбаковского о причинах появления улыбки волатильности. Уважаемый мэтр строил улыбку на основе эмпирического распределения.

Проверим сами, как влияют толстые хвосты на форму улыбки. Построим модель движения фьючерса РТС на основе данных о ежедневной доходности close to close основной сессии. Возьмем ряд ежедневных приращений склеенного фьючерса с января 2010г. по февраль 2013г. Конечное значение цены близко к начальному, но, чтобы совсем исключить тренд, последнее значение цены фьючерса примем равным первому, а именно 157090 п. Период модели – 100 дней. Каждый день актив прыгает на величину, случайно выбранную из ряда прошлых значений. В конце траектории посчитаем стоимость опционов. Повторим опыт миллион раз. Усредним результаты каждого опыта и получим ожидаемую стоимость опционов в финальной точке. Она совпадает со справедливой стоимостью опционов в начальной точке, ведь ставка равна нулю. Результат моделирования в терминах волатильности представлен ниже

( Читать дальше )

"Гном", или как трейдер обанкротил банк. Часть 2.

- 27 мая 2013, 14:27

- |

Часть первая. Гном.

… В мае 2008 мы начали делать очередную квартальную перекладку на сентябрь. Продажа путов ОТМ давала уже 8й прибыльный квартал подряд, и светил приличный полугодовой бонус.

Лимиты за последний год увеличивали 4 раза, и сейчас мы были готовы продать до ХХХХХХ путов на Ри.

Стратегия была предельно простая:

продажа ОТМ пута в 70% случаев давала простую экспирацию без денег. Еще в 25% случаев цена припадала, и мы перекладывались на пут пониже (иногда более крупным сайзом). Тогда экспирация была верняком вне денег.

Ну и бывали моменты, когда чтобы, покрыть лось, надо было продать слишком много более далеких ОТМ, и тогда продавались опции следующих серий. Такое роллирование было нашей козырной картой, при объяснении стратегии начальству.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал