Избранное трейдера Pavel Romanof

Время становиться миллионером (вот прямо сейчас, да)

- 08 августа 2018, 07:28

- |

Вот вам информационные сигналы, на которые я обратил внимание:

- Каждый второй у нас сегодня блогер и стартапер. Все только и говорят о том, как сделать второй Гугл или Эппл (желательно силами команды, которая возьмется из ниоткуда). Работать никто не хочет. Дутые блогеры с Ютуба, которые всю прибыль вкладывают в тачки и хайп — у нас теперь образец предпринимателя, на который равняется молодежь. Я вот тоже предпримиатель, но что-то не думаю, что взять Феррари в лизинг на будущие доходы — это хорошая идея.

- Реальные предприниматели в это же время жалуются на стоимость кликов по контекстной рекламе, которая стала настолько высока, что заработать уже невозможно практически. В тоже время, я по роду деятельности нахожусь на другой стороне — занимаюсь созданием рекламных площадок — и не сказать, чтобы шикую. Львиную долю забирают провайдеры рекламы, маржинальность рекламных площадок очень сильно снизилась, а сложность их создания выросла, об этом же

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 61 )

Почему растут цены на бензин?

- 04 июня 2018, 11:04

- |

Для начала я напомню вам, сколько стоит нефть в рублях:

https://ru.tradingview.com/chart/JGrlzs4y/

Наши власти доблестно отчитались, что покупки баксов минфином в кубышку привели к сдвигу этой величины вверх (до рекордной величины в 5000 рублей за баррель). Покупки минфина были не единственным фактором, из-за которого снизился рубль, но существенным

Высокая цена нефти в рублях — это очень хорошо для экспортеров, шикарно для нашего бюджета и с точки зрения долгосрочной макроэкономической стабильности создаваемый валютный резерв — это отличный спасительный буфер от будущего валютного кризиса а-ля 2014.

Только у такой политики есть и обратные эффекты, естественно. Стрельнувшая в цене бензишка — один из них.

Нефть в рублях — это главный элемент себестоимости бензина.

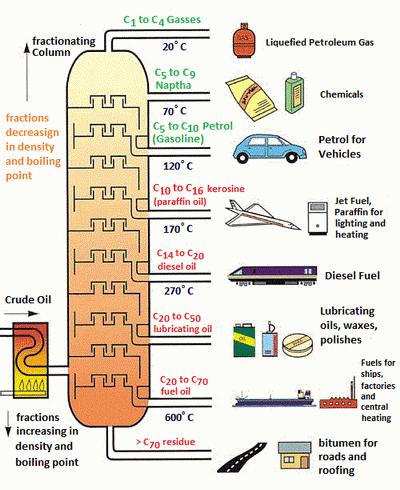

Во-первых, посмотрим, что происходит с баррелем нефти во время нефтепереработки

Из одного барреля получается не только бензин но еще и куча продуктов.

Представим, что баррель стоит $70 то есть при курсе 62 руб бочка стоит 4340 руб.

В этом месте я могу ошибиться, но если не платишь экспортную пошлину, то надо платить акциз на нефть и НДС, который потом уходит вверх в цену бензина. Я посмотрел оптовые цены на нефть в интернете, получилось где-то в районе $50.

Эту цену и возьмем 3100 руб за баррель.

Из 1 барреля нефти выходит около 100 л бензина и ещё всякой шняги (дизеля, мазута, газа и даже моторного топлива) на 60 литров примерно (см. картинку наверху). Разделим 3100 руб на 100 л получим, что нефть для производства 1 литра бензина стоит 31 рубль/литр.

Если грубо весь остальной шлак (который тоже можно продать) будем считать за бензин, то 3100/160 = 20 руб за литр.

В реальности я думаю получается себестоимость где-то посередине, в районе 25 руб за литр при такой цене.

Вы такие смотрите, и думаете, ага! Так бензин же не 25 рублей стоит! Куда делись еще почти 20 рублей? Очень просто. Акциз на бензин повысили с начала года на 10% до 11,2 тыс руб/т. Это 8,4 рубля на литр. Ахаха. И не забываем про НДС 18%!!! НДС при цене 45 руб составляет около 8 руб. Итого получили

25 руб себестоимость только нефти

8 руб акциз

8 руб НДС

уже 41 рубль

А надо еще себестоимость производства и операционные издержки отбить (я их прикинул грубо на примере Саратовского НПЗ, получилось около 1 руб на литр), а ведь еще надо инвестиции на строительство и модернизацию НПЗ как-то отработать.

И не забываем, что НПЗ — это одна маржа, а в рознице мы видим бензин с наценкой сети АЗС, которая еще может составлять 10-15%. То есть 4-7 руб может быть надбавка розницы. Если ее еще добавить, то получится даже по самой минимальной планке 46 руб за литр без учета возврата на инвестиции.

Так что в итоге получается, что при такой цене рублебочки и таких «низких» ценах бензина на наших АЗС рентабельность продаж на внутреннем рынке у наших НПЗ вообще едва ли положительная.

И да, я напомню, что в этом году ситуация существенно усугубилась = нефть в рублях подросла за год более чем на 60%(см. график наверху), что и убило напрочь всю маржу нефтепереработки.

Чтобы спастись, НПЗ гонят бензишку на экспорт.

( Читать дальше )

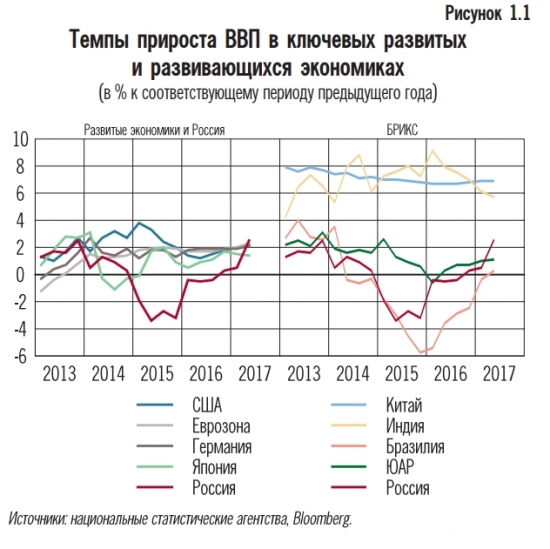

Центробанк о денежно-кредитной политике

- 18 сентября 2017, 22:29

- |

Вот свеженький.

www.cbr.ru/publ/ddcp/2017_03_ddcp.pdf

Коротко самое интересное.

---

---

( Читать дальше )

Про Quik, про карман, про лимитные и стоп-заявки

- 06 сентября 2017, 10:22

- |

Хочу поделиться с вами классной штукой в квике под названием «Карман».

Уверен, что не все знают про эту функцию.

Для чего нужен карман?

Представьте, что вы хотите купить ценную бумагу по определенной цене. Пусть это будет всеми известный Газпром. Вы хотите купить акцию Газпрома по цене 100р. Текущая цена болтается в ценовом коридоре 120-130.

Вы выставляете рыночную заявку на покупку в стакан по цене 100р. Так как за весь день цена не доходит до уровня 100р, то на следующее утро ваша заявка снимается. И так повторяется изо дня в день, т.к. Вы упорный и терпеливый и вот уже полгода ждете свой Газпром по 100.

А теперь представьте, что таких заявок у вас несколько. У меня, например, более 30. Каждое утро выставлять лимитированные заявки вручную утомительно. Нужен другой выход.

( Читать дальше )

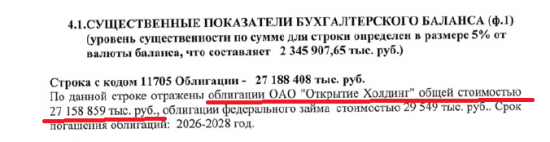

Брокер Открытие - разбор баланса....

- 07 августа 2017, 16:09

- |

Я не большой эксперт в области анализа балансов брокеров, тем более официальная (публичная квартальная отчетность) слишком свернута для детального анализа, но вот что я увидел, и чем готов поделиться c сообществом:

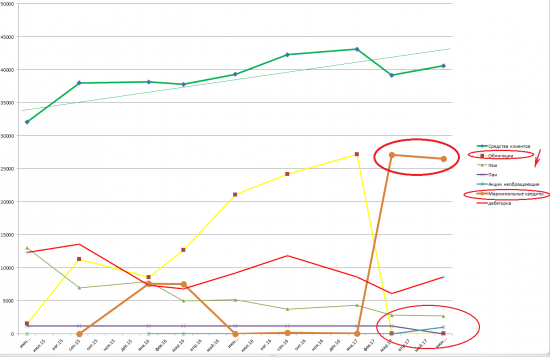

Динамика и структура основных строк баланса АО «Открытие Брокер» (взято отсюда)

Средства клиентов (то, что брокер должен Вам) довольно стабильны (зеленая линия сверху) и составляют чуть больше 40 млрд на 01.07

Активы же Брокера (то, куда брокер временно размещает Ваши средства) изменяются довольно резко:

В последние две отчетных даты брокер полностью вышел из облигаций, ранее составлявших бОльшую долю активов

( Читать дальше )

Бэнкинг по-Русски: Банк Кольцо-Урала. Работа над ошибками...

- 31 июля 2017, 01:28

- |

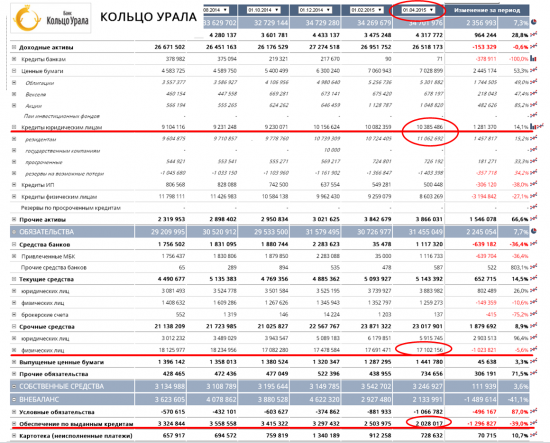

Там при разборе различных паттернов был негативно оценен баланс банка Кольцо Урала по следующими причинам:

Доля кредитов юридическим лицам, выданных без залогов с низким уровнем резервирования за счет депозитов физлиц в 2015 году, была слишком высока и угрожала банку крахом....

Совсем недавно в комменте по югре меня упрекнули :

( Читать дальше )

Уведомления по дивидендам российских компаний

- 04 июля 2017, 20:00

- |

дивидендам российских компаний" title="Уведомления по дивидендам российских компаний" />

дивидендам российских компаний" title="Уведомления по дивидендам российских компаний" />

( Читать дальше )

Инвестиционные стратегии для российского рынка акций

- 27 июня 2017, 11:09

- |

Инвестиционные стратегии на основе фундаментальных индикаторов, на первый взгляд, являются простым способом отбора акций. Во-первых, они относительно легки и интуитивно понятны в расчётах, во-вторых, они доказали свою эффективность, о чем можно прочитать в исследованиях, приведенных в книгах Stocks for the Long Run и What Works on Wall Street.

Такие стратегии называются активными. Их задача — получать доходность в среднем выше рынка (например, индекса ММВБ) с помощью выбора структуры портфеля (отбора бумаг), отличных от фондовых индексов. В противоположность этому пассивные стратегии предполагают инвестирование в индексные фонды. Но как и пассивные стратегии, активные также требуют широкой диверсификации и периодическую ребалансировку.

Пассивные стратегии на долгосрочном инвестиционном горизонте, как правило, обыгрывают активные, однако часто несут в себе и более высокие риски. Волатильность многих активных стратегий может быть ниже рыночной при большей краткосрочной/среднесрочной доходности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал