Константин Манулов

Результат по ИИС за 2020 год и 3 года.

- 29 декабря 2020, 11:41

- |

Счет в этом году не пополнялся. Вообще думаю, как быть с ним дальше. Вроде и три года закончились и вычеты получены. Но так как они получены, то при закрытии счета меня ждет уплата налога, который оказывается выше, чем полученные за три года вычеты. При открытии ИИС я рассчитывал на 10-15% в год.

В начале года подумаю о будущем счета. А действует ли льгота на владение акцией больше трех лет на счете ИИС? Если да — то нужно просто держать дальше и снимать дивы. Все акции, которые находятся в портфеле на 2021 год мне нравятся. Выходить в кеш и держать на вкладе под 3% считаю сейчас не интересно. Посмотрим, что будет к концу 21 года.

Основные действия по ИИС в этом году:

— Проданы целиком Детский мир, ТКС и большая часть Яндекса ( частично откуплен вновь), частично продажа Системы.

— Покупка внутри года и продажа Mail.ru без прибыли.

— Покупка и продажа Распадской.

— Покупка в конце года ММК под дивиденды и возвращение в индекс.

под 30 операций на счете.

Доходность за 2020: 55 %

Доходность за 3 года: 197 %

- комментировать

- Комментарии ( 27 )

Система - еще одна акция выросла на 100% в моем портфеле.

- 12 ноября 2020, 09:13

- |

Брал еще в 18 году. Как обычно, мне не хватало смелости и ума предполагать такой рост, какой по факту произойдет к 20-му году, но по 8-9 рублей Система была привлекательна. Наличие таких крепких активов вроде МТС, Озон, Медси, Сегежы и др. не могли не стоить каких-то денег. И вот теперь рынок поверил. С одной стороны (в отличии от Яндекса, где мне был не совсем понятен резкий рост стоимости акций) тут впереди ipo Озона и возможно Сегежи или Степи, т.е. вроде рост сильный, и как обычно рука чешется зафиксироваться, но в случае реализации всех позитивных событий весьма вероятен рост как минимум до 40 рублей.

Вернусь сюда через годик посмотреть, был ли я прав )

Яндекс - еще одна акция выросла на 100% в моем портфеле.

- 26 августа 2020, 15:07

- |

К сожалению, такой рост случается не очень часто. Быстрая переоценка акций на 100% для меня скорее неожиданность, ибо если бы я знал это с какой-то приемлемой вероятность, то мог бы вложить гораздо более существенные суммы.

А так, Яндекс был куплен в прошлом году (2019), на «эффекте Горелкина». Я планировал держать его долгие годы, видел интересный бизнесс и хорошую цену. Но тот рост, что идет сейчас (более чем на 100% за год) вынудил меня временно продать акции, зафиксировав прибыль. Постараюсь войти попозже, надеюсь по более низкой цене. Еще несколько лет назад я бы переживал, думал бы: " А не зря я продаю? не пропускаю ли я рост"

А теперь я просто думаю: «Классная сделка, мужик! Берем деньги и пошли искать следующую.»

Вероятно буду присматриваться к нефтянке, алросе, русагро, фосагро.

Эмиль Золя - «Деньги».

- 03 февраля 2020, 17:21

- |

Роман Э.Золя написан в 1881 году.

Центральные события развиваются в 1860-ые годы на Парижской фондовой бирже.

Образованный во благо человечества, во имя процветания народов и укрепления культурных связей с Ближним Востоком «Всемирный банк», обладающий авторитетными учредителями и прекрасной газетной репутацией, должен будет обогатить своих акционеров и вкладчиков. Его стремительный рост оказался ярким событиям того безмятежного времени расцвета экономики Франции. Капитал банка быстро увеличивался, как и стоимость акций. Все больше людей приходили на биржу с желанием скорее обогатиться, получить часть громадных обещанных прибылей. Тысячи мечтателей, от придворных аристократов до мелких лавочников включились в гонку за миллионами. Старухи потащили сюда приданое дочерей, а отставные военные свои жалкие пенсии.

Но ведь всегда есть люди, готовые поставить судьбы тысяч других под угрозу краха в безудержной гонке за собственным возвеличиванием, ради желания возвыситься над толпой. Они страстно желают покорять и властвовать, не считаясь с количеством жертв на своем пути.

( Читать дальше )

Биржа приносит деньги. Шестой год инвестирования с положительным результатом.

- 27 декабря 2019, 12:29

- |

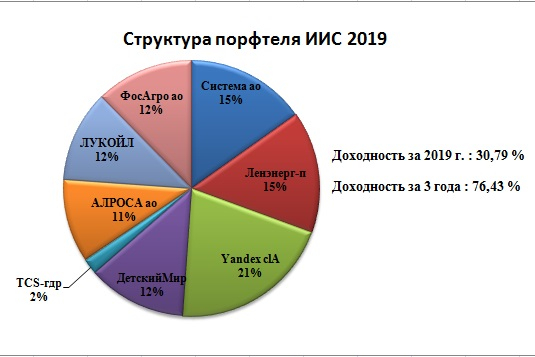

Безусловно, год для долгосрочных инвесторов в акции выдался хорошим. Индекс ММВБ неоднократно переписывал максимумы,

дивиденды во многих бумагах повысились. Удалось поучаствовать в росте таких бумаг, как Газпром, Система, Яндекс, даже ФСК с МТС, много лет находящиеся в портфеле показали отличный рост + к див.доходности.

Продавать пришлось в основном металлургов. Причем выйти из ММК, Мечел пр, частично Распадской и Русала в первой половине года оказалось хорошей идеей.

Хотел запечатлить на память рост Газпрома в портфеле на 100%, но получилось только 99% на пике года у 270 рублей.

Мы не будем путать бычий рынок со своей гениальностью, но порадоваться инвесторы, получившие хороший результат могут.

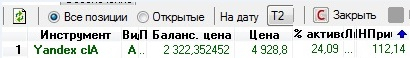

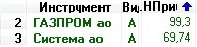

Сперва цифры.

Портфель ИИС существует уже три года, состав отражен на диаграмме:

( Читать дальше )

Итоги 18 года по портфелю акций.

- 29 декабря 2018, 10:26

- |

Но в в итоге все равно это уже пятый подряд год с положительным результатом.

Единственное отличие, что я впервые перестал пополнять свой основной счет, а все регулярные пополнения происходят теперь на счет ИИС.

В связи с этим разделяю итоги на два счета.

В портфелях только акции.

Основной счет показал в этом году скромные, но все равно приятные +8,1 %. (первый год когда не пополнял, а даже снял немного средств)

Счет ИИС в этом году + 9,75 %

ИИС за два года существования +45,85%

Состав портфеля ИИС выглядит следующим образом.

Тут ничего не продавал.

А по основному счету наибольшие убытки приносят Магнит и Мечел.

Закрыл с убытком Аэрофлот для уменьшения НДФЛ. В итоге получил убыток и при этом снял немного средств без НДФЛ, вознаградив себя за старания :)

( Читать дальше )

Газпромнефть - еще одна акция выросла на 100% в моем портфеле.

- 27 сентября 2018, 19:00

- |

В этот раз пришлось ждать больше 3-ех лет. Ожидания скрашивались небольшими дивидендами.

Приятно осознавать, что сделал правильный выбор и получил хороший результат.

Ведь в акциях тяжело рассчитывать на такой большой рост.

Это не первые акции показавшие рост > 100% — в памяти останутся Акрон, Лензолото ( с которыми уже попрощался) и ММК, Мечел и Распадская.

Как я уже писал себе — дело не только в том, вырастет бумага на 100% или нет, но и в том — досидишь ли ты в ней и каким объемом.

Как правильно считать дивидендный % по акциям в портфеле?

- 07 августа 2018, 12:29

- |

Я редко занимаюсь спекуляциями, в основном держу позиции по акциям больше нескольких лет. Решил проанализировать денежный дивидендный поток на счет от эмитентов. И у меня возникло недопонимание, как же правильно считать доходность?

Вот что я имею ввиду – для примера можно взять бумаги Алросы, Мечела или НЛМК.

В точных цифрах могут быть неточности, не перепроверяю. Данные беру с сайта Доход.

НЛМК куплены в 16 году по 80 рублей — Див.Доходность за 16 год = 6.59 руб. или 8,24%

(https://www.dohod.ru/ik/analytics/dividend/nlmk )

Но с тех пор и стоимость акций выросла и выплаты.

На сегодняшний день стоимость акций – 162 рубля – Див.Доходность за 18 год = 14,22 руб или 8,78 %.

Но ведь к моей цене покупки это 17,78%. Правильно ли считать ДД 17,78% ведь и стоимость изменилась и два года прошло? Фактически же я получаю 17% на те деньги, которые вложил два года назад. Тут конечно нужны специализированные экономические знания: )

( Читать дальше )

Докупка Полюса

- 03 августа 2018, 11:55

- |

И вот сегодня удачно падает Полюс на новостях об уменьшении прибыли. Считаю хорошая идея — докупить его до 15% от портфеля.

Средняя цена теперь 4008 руб.

EBITDA растет, производство выросло, дивы тоже будут выше в ближайший год.

Вторая цель — начинать покупать префы Сбербанка.

Пол Мейсон "Посткапитализм. Путеводитель по нашему будущему"

- 22 января 2017, 19:20

- |

Попробую показать на некоторых тезисах.

Современный мир оказался в неустойчивом положении, о чем свидетельствуют финансовые и политические кризисы по всему земному шару. На этом фоне человечество переживает небывалый расцвет социальных сетей и доступности информации, на ряду с грандиозным увеличением вычислительных мощностей машин.

Автор уверен, что мы на пороге нового типа экономики, который можно назвать «посткапитализм».

В книге приведен краткий разбор экономических теорий капитализма прошлого. Разбираются на примерах и датах экономические циклы Кондратьева, теории его современников и других специалистов. Затем следует разбор основных тезисов работы Карла Маркса, его идеи понимание развития капитализма, разбор теории рабочего класса. Капитализм — всегда угнетение рабочего. Здесь описано развитие и смерть борьбы рабочего класса за свои права, угасание профсоюзного движения.

( Читать дальше )

теги блога Константин Манулов

- Brent

- mmvb

- MSCI Russia

- mvid

- RASP

- ROST

- rtkm

- SNGSP

- VZRZ

- акции

- АФК Система

- вклады

- Возрождение

- Вся кремлевская рать

- второй эшелон

- выкуп

- выкуп акций

- газ

- Газпром

- газпромнефть

- греф

- деньги

- депозиты

- дивиденды

- Дорожная карта

- ивестиции

- иис

- Инвестиции

- инвестор

- итоги

- итоги 2018

- итоги полугодия

- книга

- Книги

- лензолото

- лукойл

- мвидео

- мечел

- ммвб

- ММВБ Акции

- ММВБ акции

- мостотрест

- МРСК Холдинг

- нефтегазовый сектор

- новатэк

- ОГК-2

- Полюс Золото

- портфель

- порфтель

- посткапитализм

- профит

- распадская

- результат

- рецензия

- рецензия на книгу

- сбербанк

- система

- смартлаб конкурс

- ставки

- татнефть

- уголь

- финансовая пирамида

- Фосагро

- цб

- чтпз

- энергетика

- яндекс