SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dhong

Делистинг Мечела

- 28 февраля 2014, 11:56

- |

Акции Мечела достигли 32 рублей при том, что за океаном стоят около 70. По облигациям ничего не происходит. Это либо дисконтируемый делистинг, либо отличные возможности для спреда.

- комментировать

- Комментарии ( 12 )

Голая продажа опционов живет и побеждает

- 17 января 2014, 19:03

- |

Управляющие, которые к индексу РТС во втором полугодии продавали колл каждый месяц, опередили на 20% тех, кто колл не продавал. Просто тупо каждый месяц ролл и все. Но судя по статистике, таких почти не было.

Газпром проведет допэмиссию

- 04 декабря 2013, 18:28

- |

Москва. 4 декабря. ИНТЕРФАКС-АГИ — Премьер-министр РФ Дмитрий

Медведев распорядился представить предложения о проведении допэмиссии акций ОАО «Газпром» (MOEX: GAZP) для получения в собственность олимпийских объектов, принадлежащих РФ. Согласно распоряжению от 2 декабря 2013 года N2243-р, опубликованному в базе данных нормативно-правовых документов, ряд олимпийских объектов, построенных за счет средств ГК «Олимпстрой», безвозмездно передаются в государственную и муниципальную собственность РФ.

После того, как РФ получит в собственность перечисленные объекты, «Газпрому» планируется передать в безвозмездное пользование газопровод среднего давления к горнолыжному курорту «Роза Хутор» (строил «Интеррос») и сети водоснабжения и водоотведения до совмещенного лыжного и биатлонного комплекса на хребте Псехако (построил «Газпром»).

Пилите, Шура, пилите.

Медведев распорядился представить предложения о проведении допэмиссии акций ОАО «Газпром» (MOEX: GAZP) для получения в собственность олимпийских объектов, принадлежащих РФ. Согласно распоряжению от 2 декабря 2013 года N2243-р, опубликованному в базе данных нормативно-правовых документов, ряд олимпийских объектов, построенных за счет средств ГК «Олимпстрой», безвозмездно передаются в государственную и муниципальную собственность РФ.

После того, как РФ получит в собственность перечисленные объекты, «Газпрому» планируется передать в безвозмездное пользование газопровод среднего давления к горнолыжному курорту «Роза Хутор» (строил «Интеррос») и сети водоснабжения и водоотведения до совмещенного лыжного и биатлонного комплекса на хребте Псехако (построил «Газпром»).

Пилите, Шура, пилите.

Как заработать на ситуации с Мечелом?

- 14 ноября 2013, 13:18

- |

Upd. (15 ноября, 18:31) — 10 рублей арбитраж до сих пор висит.

Upd.2: (15 ноября, 0:50) — разница уже 5 рублей.

Вчерашняя ситуация с Мечелом напомнила «лучшие» дни 2008 года. В такие дни больше всего хочется вглядываться в минутный график (который не случайно начал падать после 17:00, когда биржа уже не останавливает торги по новым правилам) и пропадает тяга к активным действиям.

Кто-то докупает на отскок, рискуя «просесть» еще сильнее.

Но реальная возможность лежит или на опционах, или на арбитраже.

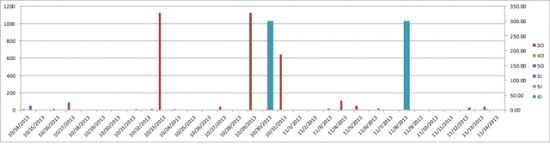

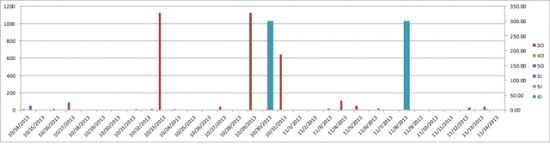

Итак, мониторим инсайдеров на опционах в Нью-Йорке. Купив опцион на страйке 3$ по 6 центов неделю назад и по 3 позавчера, вчера его можно было бы отдать за 60 центов.

Но судя по объемам, никто этой ситуацией не воспользовался.

Средний спред между АДР Мечела в США и акцией на ММВБ с учетом курса доллара достаточно сильно колебался за год вокруг 0.

( Читать дальше )

Upd.2: (15 ноября, 0:50) — разница уже 5 рублей.

Вчерашняя ситуация с Мечелом напомнила «лучшие» дни 2008 года. В такие дни больше всего хочется вглядываться в минутный график (который не случайно начал падать после 17:00, когда биржа уже не останавливает торги по новым правилам) и пропадает тяга к активным действиям.

Кто-то докупает на отскок, рискуя «просесть» еще сильнее.

Но реальная возможность лежит или на опционах, или на арбитраже.

Итак, мониторим инсайдеров на опционах в Нью-Йорке. Купив опцион на страйке 3$ по 6 центов неделю назад и по 3 позавчера, вчера его можно было бы отдать за 60 центов.

Но судя по объемам, никто этой ситуацией не воспользовался.

Средний спред между АДР Мечела в США и акцией на ММВБ с учетом курса доллара достаточно сильно колебался за год вокруг 0.

( Читать дальше )

Как знающие зарабатывают на опционах миллионы долларов (и евро)

- 03 сентября 2013, 14:08

- |

Анализ объемов по опционам — вещь нудная, но иногда приносит жемчужины.

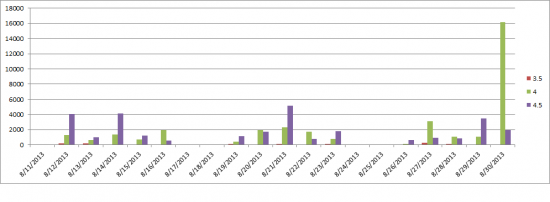

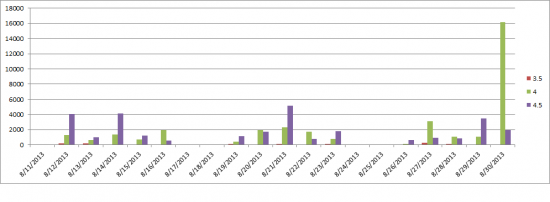

Смотрим динамику ближних опционов по NOK US. Кто-то вероятно знал о сделке за несколько дней до объявления слияния Nokia и Microsoft. Акции взлетели с 3 до 4 евро, а опционы 130% подорожали более, чем в 14 раз. Неизвестные гении, вложив в опционы на деньгах (4$) $123000, заработали $1.6 млн. Этот спайк выглядит явно неестественно, если посмотреть объемы за 2-3 предыдущие месяца. Они также незнакомы с гаммой, иначе брали бы 5-ю серию)).

Динамика объемов по наиболее активным сериям NOK в штатах.

Впрочем, в Европе споррадические всплески по 20000 контрактов встречались в течение всего лета и к явному росту не вели. Последняя покупка была на страйке 3.4 евро 29 августа. Опционы подорожали в этом случае в 70 раз (а 20 тыс. евро превратились в 1.4 млн. евро).

Все это конечно говорит о том, на чем зарабатывают продавцы премии — одного такого дня с проданным стренглом достаточно, чтобы отобрать двухлетнюю прибыль. Продажа ближней гаммы на акциях часто приводит к подобным последствиям.

Смотрим динамику ближних опционов по NOK US. Кто-то вероятно знал о сделке за несколько дней до объявления слияния Nokia и Microsoft. Акции взлетели с 3 до 4 евро, а опционы 130% подорожали более, чем в 14 раз. Неизвестные гении, вложив в опционы на деньгах (4$) $123000, заработали $1.6 млн. Этот спайк выглядит явно неестественно, если посмотреть объемы за 2-3 предыдущие месяца. Они также незнакомы с гаммой, иначе брали бы 5-ю серию)).

Динамика объемов по наиболее активным сериям NOK в штатах.

Впрочем, в Европе споррадические всплески по 20000 контрактов встречались в течение всего лета и к явному росту не вели. Последняя покупка была на страйке 3.4 евро 29 августа. Опционы подорожали в этом случае в 70 раз (а 20 тыс. евро превратились в 1.4 млн. евро).

Все это конечно говорит о том, на чем зарабатывают продавцы премии — одного такого дня с проданным стренглом достаточно, чтобы отобрать двухлетнюю прибыль. Продажа ближней гаммы на акциях часто приводит к подобным последствиям.

Goldman Sachs - сбой на опционах

- 22 августа 2013, 13:26

- |

20 августа активные трейдеры на рынке опционов США могли наблюдать, как по десяткам инструментов цены начали меняться хаотически, опционы торговались то выше, то ниже справедливой стоимости.

Сбой технологической системы GS обошелся банку, по различным оценкам, в несколько сотен миллионов долларов. Часть сделок биржи отменили, но значительная часть прибыли все же осталась трейдерам, которые поймали момент.

Опционы на индекс Russell справедливой стоимостью 1$ торговались по 29$.

Специальная система защиты от аварий не сработала. И, как всегда, найдутся бараны, которые скажут — вот, к чему приводят ваши роботы.

А я скажу — вот к чему приводит отсутствие роботов))

Сбой технологической системы GS обошелся банку, по различным оценкам, в несколько сотен миллионов долларов. Часть сделок биржи отменили, но значительная часть прибыли все же осталась трейдерам, которые поймали момент.

Опционы на индекс Russell справедливой стоимостью 1$ торговались по 29$.

Специальная система защиты от аварий не сработала. И, как всегда, найдутся бараны, которые скажут — вот, к чему приводят ваши роботы.

А я скажу — вот к чему приводит отсутствие роботов))

Как найти альфу на фондовом рынке США

- 20 августа 2013, 23:08

- |

Легкий перепост уже старого топика, который ждет продолжение. Чем хорош фондовый рынок, так это тем, что на нем как в бане — все равны. Более того, каждый, кто мнит себя гением, быстро возвращается к реальности, понимая, что в сущности он ничем не отличается от того Васи, что купил ГП по 360 рублей. Но тем не менее, большое количество неизвестных позволяет на рынке уживаться множеству концепций, которые именно тем хороши, что непроверяемы. А рыночному большинству нужен драйв и эмоции.

Есть теория, что рынок в принципе несет полезность именно в силу своей принадлежности к индустрии развлечений. Участники платят премию за вход и выход, ну и конечно за сам процесс.

Но это все лирика. На практике же на рынке нужны устойчивые модели. Ну или относительно устойчивые. Факторный подход позволяет по крайней мере разделить доходность акции на различные составляющие. Основоположниками его были Фама-Френч, которые удивительным образом обнаружили, что изменение цены — на 90% функция ценовых коэффициентов.

Идиосинкратический (т.е. индивидуальный риск) акции совсем невелик, до такой степени, что им можно пренебречь. Набирая факторные корзины, можно пытаться обгонять рынок. Ведь поведение их более режимно (то есть трендово или флетово), а логика их вполне понятна.

( Читать дальше )

Есть теория, что рынок в принципе несет полезность именно в силу своей принадлежности к индустрии развлечений. Участники платят премию за вход и выход, ну и конечно за сам процесс.

Но это все лирика. На практике же на рынке нужны устойчивые модели. Ну или относительно устойчивые. Факторный подход позволяет по крайней мере разделить доходность акции на различные составляющие. Основоположниками его были Фама-Френч, которые удивительным образом обнаружили, что изменение цены — на 90% функция ценовых коэффициентов.

Идиосинкратический (т.е. индивидуальный риск) акции совсем невелик, до такой степени, что им можно пренебречь. Набирая факторные корзины, можно пытаться обгонять рынок. Ведь поведение их более режимно (то есть трендово или флетово), а логика их вполне понятна.

( Читать дальше )

Мысли по парам

- 23 февраля 2013, 20:04

- |

За 10 месяцев работы по 10 активным парам можно сделать несколько предварительных выводов:

1. Работа с парами сродни торговле волатильностью — в части скрытых рисков. Если нет автостоппера внутри дня, то риски возрастают многократно.

2. Прибыли с лихвой окупают те убытки, которые были из-за проскока стопа. Лучшие пары — GOOG-FISV, ITW-GE — работают уже 3-4 года.

3. Подключение факторных моделей является отличным фильтром выбора.

1. Работа с парами сродни торговле волатильностью — в части скрытых рисков. Если нет автостоппера внутри дня, то риски возрастают многократно.

2. Прибыли с лихвой окупают те убытки, которые были из-за проскока стопа. Лучшие пары — GOOG-FISV, ITW-GE — работают уже 3-4 года.

3. Подключение факторных моделей является отличным фильтром выбора.

Лучший фактор для селекции акций в нефтегазовом секторе

- 18 февраля 2013, 14:36

- |

Итак, вопрос — какие акции последние 30 дней вели себя лучше всего в европейском нефтегазовом секторе?

То есть, какой фактор был однозначно лучшим с точки зрения набора акций, у которых по нему есть экспозиция?

!) Выс. дивиденд

2) Низкие коэф-ты

3) Хорошие ден. потоки

4) Высокий/низкий риск

5) Показатели роста прибыли и выручки (прошлые и прогноз будущих)

6) Относительное положение по коэффициентам к истории

7) Размер

8) Перцентиль по волатильности

9) Перцентиль по изгибу ухмылки (т.е. аппетит к хеджированию).

То есть, какой фактор был однозначно лучшим с точки зрения набора акций, у которых по нему есть экспозиция?

!) Выс. дивиденд

2) Низкие коэф-ты

3) Хорошие ден. потоки

4) Высокий/низкий риск

5) Показатели роста прибыли и выручки (прошлые и прогноз будущих)

6) Относительное положение по коэффициентам к истории

7) Размер

8) Перцентиль по волатильности

9) Перцентиль по изгибу ухмылки (т.е. аппетит к хеджированию).

Портфели в США и Европе

- 08 февраля 2013, 23:38

- |

В последние 2 недели по настоящему порадовала Tesoro (+20%). Парадоксально, при одной и той же модели формирования портфелей на США их эффективность значительно выше. Т.е. рынок в Европе как бы эффективней. А может просто историй меньше. Так или иначе мне лично очевидно преимущество мультифакторных моделей и ребалансировки при работе с портфелями в 15-20 акций.

Кто нибудь вообще портфелит в штатах по нормальному, без дрочинга интрадей?

Кто нибудь вообще портфелит в штатах по нормальному, без дрочинга интрадей?

теги блога dhong

- AAPL

- Apple

- Excel

- goldman sachs

- Iphone

- NYSE

- options

- pair trading

- S&P500

- XETRA

- акции

- акции США

- алготрейдинг

- американский рынок

- аналитика

- арбитраж

- бонды

- валютный рынок

- волатильность

- волновой анализ

- Волны Эллиотта

- Газпром

- гамма

- делистинг

- Демура

- денежный рынок

- дивиденды

- доллар

- занимательное

- золото

- Индекс РТС

- индексный фонд

- Испания

- копирайт

- Мечел

- ммвб

- модельный портфель

- невезение

- недооценка

- неэффективности

- обзор рынка

- опрос

- опционы

- отчетность

- парный трейдинг

- покрытый колл

- портфель акций

- пре-маркет США

- прогноз

- просьба

- пузыри

- ралли

- распил

- риск менеджмент

- Роснефть

- рынки

- рынок акций

- рынок США

- спреды

- сша

- технический анализ

- торговые идеи

- удача

- финансовый супермаркет

- ФОРТС

- фьючерсы

- экономика