| Число акций ао | 272 млн |

| Номинал ао | — |

| Капит-я | 0,0 млрд |

| Выручка | 3 529,3 млрд |

| EBITDA | 226,0 млрд |

| Прибыль | 107,8 млрд |

| P/E | 0,0 |

| P/S | 0,0 |

| P/BV | 0,0 |

| EV/EBITDA | 0,8 |

| X5 Retail Group Календарь Акционеров | |

| 09/01 Мосбиржа допустит к торгам акции ПАО "Корпоративный центр ИКС 5" | |

| Прошедшие события Добавить событие | |

X5 Retail Group акции

-

Это вам не «Пятак»

Это вам не «Пятак»

Х5 отчиталась за 1 кв 2023 года – звезды сошлись чтобы ее посмотреть.

За Х5 скрываются привычные нам Пятерочки и Перекрестки. Не так давно были Карусели, но компания отказалась от гипермаркетов в пользу Чижиков – жестких дискаунтеров. Тренд последнего времени – переход от гипермаркетов к магазинам малого формата и он-лайн продажам. В этом ключе и действует Х5 – наращивает магазины малых форматов, закрывает крупные форматы.

Пятерочка – основной актив ритейлера. Магазины у дома генерируют 79% всей выручки. Сама выручка в данном сегменте выросла на 18.4% год к году. Рентабельность Ebitda – 8%. Сопоставимые продажи выросли на 7%. Рост числа покупателей на 8.9%. По итогам 1 квартала количество магазинов такого типа увеличилось до 19549 – почти на 400 штук стало больше.

Перекресток – 15% выручки. Здесь уже идет рост выручки в 10% год к году, а маржинальность Ebitda составила 7.3%. Сопоставимые продажи +4.1%, а число покупателей +1.7% — теперь вы понимаете почему Х5 приветствует магазины у дома. За первый квартал количество супермаркетов сократилось на 15 штук до 956. Все в рамках стратегии компании.

Авто-репост. Читать в блоге >>> Х 5 Retail Group остается фаворитом в отрасли - Атон

Х 5 Retail Group остается фаворитом в отрасли - Атон

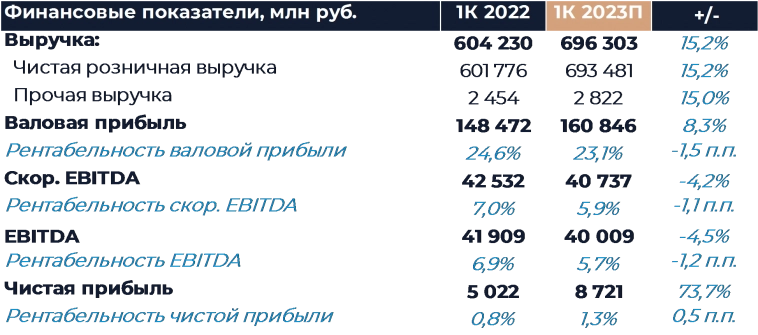

X5 Retail Group – Финансовые результаты за 1К23

Выручка группы увеличилась на 15.2% г/г до 696.4 млрд руб. (LfL-продажи: +6.5%, рост торговой площади: +7.9%), оба показателя соответствуют ранее опубликованной операционной отчетности. Валовая прибыль по МСБУ 17 выросла на 11.1% г/г до 164.9 млрд руб., при этом валовая рентабельность снизилась на 0.9 пп г/г до 23.7% вследствие более агрессивной ценовой политики в ключевом формате Пятерочка и активного развития формата жесткого дискаунтера Чижик.

Показатель EBITDA снизился на 5.4% г/г до 40.2 млрд руб., рентабельность EBITDA составила 5.8% (-1.3 пп г/г) вследствие роста как себестоимости реализации (COGS, +16.6% г/г), так и коммерческих, общехозяйственных и административных расходов (SG &A, +16.0% г/г). В последнем случае самым значительным фактором роста стало повышение расходов на персонал (+22.2% г/г) и оплату коммунальных услуг (+21.6% г/г).

Чистая прибыль выросла на 142.5% г/г до 12.2 млрд руб., а рентабельность чистой прибыли составила 1.7% (+0.9 пп г/г) в результате сокращения расходов на амортизацию (D &A, -18.7% г/г), чистых финансовых расходов (-45.6% г/г), чистого убытка от курсовых разниц (-68.1% г/г) и расходов по налогу на прибыль (-17.7% г/г).

Авто-репост. Читать в блоге >>> Отчетный четверг ☝️ Сегодня будет насыщенный день на корп.события с тз отчетностей 😉

Отчетный четверг ☝️ Сегодня будет насыщенный день на корп.события с тз отчетностей 😉

X5 Group опубликовала финансовые результаты по МСФО за 1 квартал 2023 г.

👉 Выручка +15,2% г/г

👉 Скорректированная EBITDA +1,1% г/г

👉 Чистая прибыль +288% г/г 🚀

Немного просела EBITDA, но это на фоне расширения бизнеса, прежде всего за счет открытий Чижика. ⚡️ При этом стратегия дискаунтеров обеспечила прирост чистой прибыли в разы 💪

🤫 Будущий результат, может быть уже не столь радужным тк из последнего опер.отчета рост показателей среднего чека и трафика снизился 🤷♂️

Тем временем по технике, X5 подошла к важному уровню сопротивлений, при этом темпы роста развития, накопления средств, и ряд индикаторов показывают вероятность выхода к 2000 за расписку 🔥🔥

Не исключайте риск расписок, но бумага заслуживает внимания как представитель защитного сектора 😉

🧲 С учетом этого, похожие результаты традиционно показывал Магнит, при выходе отчета, может быть схожая динамика 😉

🔥- X5

🐳- Магнит

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Авто-репост. Читать в блоге >>> Акции X5 пока не интересны из-за отсутствия планов по редомициляции - Солид

Акции X5 пока не интересны из-за отсутствия планов по редомициляции - Солид

X5 объявляет о результатах за 1 кв. 2023 по МСФО. Выручка компании выросла на 15,2% до 696 млрд. рублей. Валовая маржа составила 23,7% снизившись по сравнению с 2022 годом на 88 б.п. Скорректированная EBITDA упала на 5,4% за счет роста расходов на персонал. Чистая прибыль выросла на 142% до 12,1 млрд. рублей за счет меньших расходов на обслуживание долга, амортизацию и на фоне низкой базы прошлого года. Чистый долг вырос до 208 млрд. рублей с 191 млрд. рублей на фоне отрицательного свободного денежного потока.

На наш взгляд, отчет всё равно сильный. Безусловно, в связи с новыми ускоренными открытиями Чижиков маржинальность должна снижаться, т.к. магазины ещё не вышли на полную мощность, а расходы по ним такие же как по зрелым магазинам. Также X5 поглотила красноярские «Красный Яр» и «Слата», что в моменте негативно сказалось на марже, пока процессы ещё полностью не перестроены.

Результаты X5 сильно контрастируют с результатами Ленты, где компания стала убыточной на операционном уровне, ссылаясь на рыночную конъюнктуру.

Авто-репост. Читать в блоге >>> Финансовые результаты X5 Group оказались на уровне ожиданий - Синара

Финансовые результаты X5 Group оказались на уровне ожиданий - Синара

X5 Retail Group раскрыла финансовые результаты за 1К23 по МСФО; показатель EBITDA оказался на уровне консенсус-прогноза. Общие чистые продажи выросли на 15% г/г до 696 млрд руб., соответствуя ранее опубликованным операционным результатам.

Валовая прибыль по МСФО (IAS) 17 увеличилась на 11% г/г до 165 млрд руб., а рентабельность по данному показателю снизилась на 0,9 п. п. в годовом сопоставлении до 23,7%. EBITDA по МСФО (IAS) 17 потеряла 6% г/г, составив 40 млрд руб. (на уровне ожиданий рынка). Рентабельность по EBITDA уменьшилась на 1,2 п. п. в годовом сопоставлении до 5,7%. Снижение прибыльности в целом ожидалось и отражает активное расширение сети жестких дискаунтеров «Чижик».

Совокупный долг X5 на конец 1К23 составлял 247 млрд руб., из которых 60% приходилось на долгосрочный долг. Коэффициент чистый долг / EBITDA за 12 месяцев по МСФО (IAS) 17 составлял 1,1.

Представленные X5 Retail Group результаты оказались в целом на уровне ожиданий, поэтому мы оцениваем публикацию отчетности как нейтральный для котировок фактор. Некоторое ухудшение показателей прибыльности стало следствием стремления компании к увеличению рыночной доли и развития сети «Чижик», что мы считаем вполне обоснованной стратегией в сегодняшних условиях. По акциям эмитента подтверждаем рейтинг «Покупать».

Белов Константин

Авто-репост. Читать в блоге >>> Финансовые результаты X5 за первый квартал 2023 года

Финансовые результаты X5 за первый квартал 2023 года

Привет!

На прошлой неделе мы рассказали об операционных результатах за первый квартал 2023 года, сегодня поделимся финансовыми итогами за три первых месяца этого года.

Компания сохранила фокус на:

- обеспечении широкого ассортимента товаров;

- расширении бизнеса (запуск новых форматов, выход в регионы и развитие онлайн-бизнеса);

- сохранении устойчивого финансового положения за счет закрытия низкомаржинальных магазинов;

- улучшении клиентского опыта.

Рост выручки составил 15,2% г/г на фоне 7,9%-ного роста торговых площадей и росту LFL-продаж на 6,5%.

Мы показали достойные результаты во многом за счет:

- Сильного роста форматов «у дома» и «жестких» дискаунтеров: выручка «Пятерочки» увеличилась на 12,2% г/г до 549 млрд рублей, а выручка «Чижика» выросла в 5 раз г/г и составила почти 19 млрд рублей. С учетом непростой макроэкономической ситуации и их операционной эффективности развитие данных форматов остается ключевым приоритетом для компании

Авто-репост. Читать в блоге >>> Чистая прибыль X5 Group по МСФО в 1 квартале 2023 года выросла в 2,4 раза

Чистая прибыль X5 Group по МСФО в 1 квартале 2023 года выросла в 2,4 разаВыручка X5 Group по МСФО в 1 квартале 2023 года выросла на 15,2% в годовом сопоставлении, следует из сообщения компании.

Скорректированная EBITDA за период снизилась на 5,4% — до 40,24 млрд рублей.

Чистая прибыль увеличилась в 2,4 раза, до 12,17 млрд рублей до применения IFRS 16. Показатель чистой прибыли после применения IFRS вырос в 3,9 раза — до 9,696 млрд рублей.

Авто-репост. Читать в блоге >>>

EBITDA X5 Group по итогам 1 квартала может составить 36,1 млрд рублей - Финам

EBITDA X5 Group по итогам 1 квартала может составить 36,1 млрд рублей - Финам

Завтра, 27 апреля, X5 Group раскроет финансовые результаты за 1 кв. 2023 года. Как мы уже писали ранее, выручка за первые три месяца года выросла на 15% г/г до 695,4 млрд руб. Материнская компания сетей «Пятерочка» и «Перекрёсток» улучшила продажи существующих магазинов (LFL продажи +6,5% г/г) и продолжила открывать новые магазины «у дома» и дискаунтеры, расширив общую площадь по группе на 7,9% г/г.

Мы ожидаем, что по итогам 1 квартала 2023 года X5 Group могла получить порядка 36,1 млрд руб. EBITDA, что дает рентабельность EBITDA 5,2% (IAS 17).

По итогам прошло года рентабельность по EBITDA по IAS 17 составила 7,2% по сравнению с 7,3% годом ранее. При этом, маржа ослабла в конце года: в 1П22 темпы повышения отпускных цен в целом совпадали с инфляцией себестоимости и рентабельность по EBITDAв 1П22 составила 8,3% при валовой рентабельности в 25%. В 2П22 из-за опережающего роста себестоимости валовая маржа сократилась на 1,8 п.п. до 23,2%, рентабельность EBITDA – на 1 п.п. до 6,2%.

Авто-репост. Читать в блоге >>> X5 Retail Group: Прогноз финансовых результатов (1К23 МСФО)

X5 Retail Group: Прогноз финансовых результатов (1К23 МСФО)

Группа X5 представит свои финансовые результаты за 1К 2023 г. в четверг, 27 апреля. Мы полагаем, что рентабельность бизнеса находилась под давлением как и в прошлом отчетном периоде. Основной негативный эффект на маржу могли оказать инвестиции в цены для улучшения динамики трафика магазинов. Вероятно, X5 удалось как и ранее частично компенсировать потери валовой маржи за счет снижения SG&A в процентах от выручки. Рентабельность EBITDA, по нашим расчетам, составила 5,7%, что на 1,2 п.п. ниже показателя сопоставимого периода прошлого года, но несколько выше, чем в 4К. Наша рекомендация для расписок X5 — «Покупать» с целевой ценой 2 624 руб. за бумагу.

Подробнее: https://veles-capital.ru/analytics/article/x5_retail_..

Не является индивидуальной инвестиционной рекомендацией.

Подписаться на аналитику: https://veles-capital.ru/analytics/#subscription

Авто-репост. Читать в блоге >>> В отчетности X5 за 1 квартал 2023 года возможно ухудшение показателей рентабельности - Синара

В отчетности X5 за 1 квартал 2023 года возможно ухудшение показателей рентабельности - Синара

На завтра (27 апреля) запланирована публикация финансовых результатов X5 Group за 1К23 по МСФО. Ретейлер на прошлой неделе уже представил операционные результаты за квартал, показав вполне приемлемый рост выручки. Однако давление на показатели рентабельности, по нашей оценке, в 1К23 сохранилось ввиду принимаемых компанией мер по привлечению покупателей, а также серьезных вложений в развитие сети «Чижик», работающей в формате «жестких дискаунтеров».

Мы прогнозируем увеличение валовой прибыли на 7% г/г до 159 млрд руб. и рентабельность по валовой прибыли на уровне 22,9%, на 1,7 п. п. ниже, чем в 1К22.

Показатель EBITDA (МСФО 17) снизится, по нашей оценке, на 10% г/г до 38 млрд руб., а рентабельность по нему составит 5,5% (-1,5 п. п. по отношению к 1К22).

Хотя мы предполагаем ухудшение показателей рентабельности X5 Retail Group в 1К23 в годовом сопоставлении, стратегия ретейлера, нацеленная на наращивание трафика и рыночной доли, нам представляется обоснованной.

Белов Константин

Авто-репост. Читать в блоге >>> Х5 опубликует 27 апреля финансовые результаты за 1кв23 – делимся ожиданиями

Х5 опубликует 27 апреля финансовые результаты за 1кв23 – делимся ожиданиями

📈 Компания уже раскрыла (https://t.me/omyinvestments/5859) операционные данные, которые удивили сильным ростом в 15%, несмотря на высокую базу (+26% в марте 2022).

📌 Рентабельность окажется под давлением как из-за рыночных факторов (слабее покупатель, ажиотажный спрос в 2022), так и из-за корпоративных (рост «Чижика», консолидация купленных сетей). Прогнозируем падение валовой маржи на 120 б.п. до 23.4%.

✂️ Ждем сокращение рентабельности EBITDA на 140 б.п. до 5.5%. Начало 2023 стало сложным для сектора и тренд на сокращение рентабельности на 1-2% применим для продуктовых сетей.

💼 Чистый долг Х5 сократился на 30% за 2022г. до 191млрд руб. Сокращение процентных расходов, позволит нарастить скорректированную чистую прибыль на 39% до 10 млрд руб.

✋ Расписки Х5 выросли на 5% с начала года, заметно отставая от рынка (+22%). Несмотря на низкие мультипликаторы (2023П EV/EBITDA 2.7x), мы сохраняем осторожный взгляд и ожидаем улучшение динамики акции не раньше 2П23.

©️Мария Колбина, Николай Ковалев

Авто-репост. Читать в блоге >>> Таргет для акций X5 — 1 900 руб./акцию.

Таргет для акций X5 — 1 900 руб./акцию.

У X5 продолжает замедляться рост выручки и LFL-продаж (до +15,3% и +6,5% г/г соответственно в 1 кв. 2023-го).

Это связано с ослаблением роста трафика и среднего чека (в т.ч. на фоне слабой инфляции), а также из-за высокой базы начала 2022-го (всплеск потребительского спроса из-за экономической неопределенности). При этом в течение последнего года X5 уверенно обходил Ленту и О’кей по росту LFL-продаж и трафика. Конкуренцию мог составить только Магнит, который в первой половине 2022-го быстрее всех наращивал LFL- продажи, но с 3 кв. он не публикует отчеты.

Ждем, что в этом году X5 c Магнитом продолжат расти быстрее остальных. Обоим будет помогать быстрорастущий сегмент магазинов «у дома», а X5 еще и жесткие дискаунтеры (по нашим подсчетам, 1 дискаунтер «Чижик» за квартал приносит больше выручки, чем 1 магазин «Пятерочка»). Магнит тоже собирается в этот сегмент (в феврале заявил о запуске дискаунтеров «Первый выбор»).

Сохраняем таргет для акций X5 — 1 900 руб./акцию. Потенциал роста +23%.

Авто-репост. Читать в блоге >>> Опубликованные операционные результаты Х5 за 1 квартал нейтральны - Атон

Опубликованные операционные результаты Х5 за 1 квартал нейтральны - Атон

X5 опубликовала операционные результаты за 1К23

Общие чистые продажи выросли на 15.3% г/г до 695.4 млрд руб., при этом рост преимущественно был обеспечен магазинами Пятерочка (+11.3% г/г до 537.9 млрд руб.) и новым форматом жестких дискаунтеров Чижик (5x г/г до 18.7 млрд руб.), в то время как Перекресток показал рост всего на 2.7% г/г до 93.7 млрд руб., а магазины Карусель были практически все закрыты, в соответствии со стратегией Группы (631 млн руб. против 5.4 млрд руб. в прошлом году). Сопоставимые продажи Группы увеличились на 6.5% г/г (трафик +3.6%, корзина +2.8%), а торговые площади выросли на 7.9% г/г. В течение квартала X5 открыла 437 магазинов нетто, в том числе, 385 магазинов Пятерочка и 74 магазина Чижик, и закрыла 15 магазинов Перекресток и 12 магазинов Карусель. Онлайн-продажи выросли на 35.9% г/г до 25.6 млрд руб.

Мы считаем результаты нейтральными. Тренды 1К23 в целом были схожими с 4К22 — более умеренный рост LfL-продаж (+6.5% г/г в 1К23 против 7.9% в 4К22 и 12.4% в 3К22) на фоне замедления инфляции (7.

Авто-репост. Читать в блоге >>>

✅Five

✅FiveТройной зигзаг закончилии начинается разгон в рамках волны (3). При этом рост сопровождается хорошими объемами покупок. Целите же.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Авто-репост. Читать в блоге >>> Какие то, Первомайские лозунги, сегодня !)))

Какие то, Первомайские лозунги, сегодня !)))

А по факту -депозитарные расписки иностранного эмитента на акции (FIVE) -это " боль и скорбь " инвестора Х5 демонстрирует хорошие результаты уже почти 10 лет

Х5 демонстрирует хорошие результаты уже почти 10 лет

Х5 опубликовал операционные результаты за 1-ый квартал, выручка все еще растет двузначными темпами.

Сопоставимые продажи были последний раз отрицательные почти 10 лет назад.

Авто-репост. Читать в блоге >>> X5 Retail Group. Свежий Отчет!

X5 Retail Group. Свежий Отчет!

Коллеги, добрый день!👨💻

📊Сегодня компания X5 Retail Group опубликовала операционный отчет за 1 кв. 2023:

✅Выручка выросла на +15.3% до 695.37 млрд руб.,

✅Выручка сети магазинов Пятерочка увеличилась на +11.3% до 537.94 млрд руб.,

✅Выручка сети супермаркетов Перекресток выросла на +2.7% до 93.74 млрд рублей.

✅Выручка сети жестких дискаунтеров Чижик выросла в 5 раз и составила 18.74 млрд руб.!

✅Сопоставимые продажи (LFL) выросли на +6,5%,

✅Трафик вырос на +3.6%,

✅Средний чек вырос на +2.8%.

⚡️Кроме этого, X5 Group открыла производство готовой еды в Санкт-Петербурге!💥

Это должно позволить компании сократить сроки доставки и количество ручного труда.👍

❗️Также X5 Group приобретает 100% ООО «Тамерлан», владеющего сетями «Покупочка» и «ПокупАлко» и «Га-Га», что положительно скажется на экспансии в регионы!🔥🆒

♨️Вывод:

Отчет радует инвесторов!🔥

В отличие от своего конкурента Магнита, X5 публикует результаты, что добавляет плюс в копилку компании!🤓

Акции компании сегодня неплохо растут на выходе отчета, но тем не менее отстают от рынка в связи с невозможностью пока платить дивиденды.💩

Авто-репост. Читать в блоге >>> X5 Group и O’Key: все ли окей?

X5 Group и O’Key: все ли окей?

Сегодня X5 Group и O’Key опубликовали операционные результаты за I квартал 2023 года. При этом расписки первого ритейлера растут, а второй торговой сети снижаются. Почему? Отвечает аналитик «Финама» (в конце бонус – инвестидея Ozon).X5 Group сегодня раскрыл хорошие операционные данные за I квартал 2023 года, в особенности учитывая высокую базу прошлого года на фоне разгона инфляции и ажиотажного спроса на продукты питания в I квартала прошлого года.

Выручка в I квартале выросла на 15,3% (г/г) до 695 млрд руб. за счет улучшения показателей существующих магазинов и расширения торговых площадей. В прошедшем квартале LFL-продажи выросли на 6,5% (г/г), при этом LFL-трафик улучшился на 3,6% (г/г), средний чек – на 2,8% (г/г). Такой рост продаж немного меньше, чем продовольственная инфляция в I квартале – 7,2% (г/г). Годом ранее выручка выросла на 19% (г/г) при двузначных темпах инфляции (13,5% в годовом выражении).

За год общая торговая площадь выросла на 7,9% по сравнению с IV квартала 2022 года – на 1%.

Авто-репост. Читать в блоге >>> В свете замедления продуктовой инфляции рост выручки X5 в первом квартале выглядит весьма хорошим - Синара

В свете замедления продуктовой инфляции рост выручки X5 в первом квартале выглядит весьма хорошим - Синара

Объявленные сегодня операционные результаты X5 Retail Group за 1К23 свидетельствуют о некотором замедлении роста выручки из-за снижения уровня продуктовой инфляции и эффекта высокой базы (в марте прошлого года население активно запасалось продовольственными товарами). Чистая выручка от реализации увеличилась на 15,1% г/г до 704 млрд руб. (кварталом ранее рост составил 16,3% г/г), причем внутри квартала также наблюдалось замедление роста выручки — с 19,0% в январе к февральским 18,5% и до всего лишь 9,5% в марте. По LfL-продажам компания по итогам квартала прибавила 6,5% г/г.

В магазинах «Пятерочка» выручка увеличилась на 11,3% г/г (до 538 млрд руб.), в «Перекрестках» — на 3% г/г (до 94 млрд руб.), а продажи в «Чижиках» достигли 18,7 млрд руб., что предполагает сразу пятикратный рост. Общая чистая выручка от реализации через цифровые каналы составила 26 млрд руб. (+36% г/г). Количество магазинов всех форматов за квартал возросло на 437 и достигло 21 760, включая 19 549 «Пятерочек», 956 «Перекрестков» и 591 «Чижик». Суммарная торговая площадь увеличилась на 8% г/г до 9 203 000 м2.

Авто-репост. Читать в блоге >>> X5 Group будет расширяться и улучшать долговой профиль, но о дивидендах пока думать не приходится - Солид

X5 Group будет расширяться и улучшать долговой профиль, но о дивидендах пока думать не приходится - Солид

X5 Group продолжает экспансию с ростом чистой выручки на 15,3% в 1 квартале 2023 года.

Общая выручка компании выросла на 15,3%, что является следствием роста количества магазинов, а также ростом сопоставимых продаж. В очередной раз отметим, что сопоставимые продажи у X5 по большей части растут за счет роста трафика. В текущих конкурентных условиях это великолепный результат. LFL-продажи выросли на 6,5%, а вклад трафика 3,6%. Также обратим внимание, что первые два месяца квартала темпы роста выручки держались на уровне 18,5-19%, а в марте на фоне высокой базы прошлого года темпы снизились до 9,6%. Тем не менее, мы ожидаем нормализации динамики уже во втором квартале. Среди форматов наибольший прирост у Чижиков (в 5 раз), а гипермаркеты Карусель были окончательно закрыты. Традиционная Пятерочка прибавила 12,2%.

Результаты X5, безусловно, сильные. Компания за счет правильной стратегии может поддерживать высокие темпы роста бизнеса и при этом расти в качестве. Хромают только онлайн продажи, но их влияние на выручку несильное.

Авто-репост. Читать в блоге >>> Операционные результаты X5 за первый квартал 2023 года

Операционные результаты X5 за первый квартал 2023 годаВсем привет!

Сегодня X5 Group представляет операционные результаты за 1 квартал 2023 года.

Вызовы 2022 года продолжают оказывать влияние на российский ритейл и потребителей и в нынешнем году. С одной стороны, население стало еще более чувствительным к цене. С другой, высокая база для сопоставления с 1 кв 2022, сформировавшаяся на фоне аномально высокого спроса на ряд товаров в конце февраля-марте прошлого года.

Несмотря на подобные обстоятельства, по итогам первого квартала 2023 мы смогли продемонстрировать уверенные результаты, что стало возможным благодаря:

📌 непрекращающейся работе над ассортиментом и его адаптации под актуальные запросы потребителей

📌 развитию приоритетных форматов «у дома» и «жестких» дискаунтеров, а также сегмента онлайн-бизнеса

📌 непрерывной работе по дальнейшему расширению бизнеса и экспансии в регионах;

📌 последовательным шагам, направленным на рост операционной эффективности (в том числе закрытие низкомаржинальных магазинов и окончательное сворачивание формата гипермаркетов)

Авто-репост. Читать в блоге >>>

X5 Retail Group - факторы роста и падения акций

- Обогнали Магнит по всем показателям: прибыль, выручка, EBITDA, свободный денежный поток. Долговая нагрузка относительно EBITDA ниже, но стоят на 30% дешевле. (29.08.2022)

- Растут быстрее конкурентов, будучи самой крупной сетью в стране (17.10.2023)

- В условиях блокирующих санкций совершенно не ясно, как российские акционеры Голландской могут реализовать свои права. Перспектив редомициляции тоже нет. (08.07.2022)

- Основные акционеры под санкциями, компания все еще иностранная (Нидерланды) (17.10.2023)

X5 Retail Group - описание компании

X5 Retail Group — 2-я по величине продуктовая розничная сеть в России.Магазины X5 включают следующие бренды:

- Пятерочка — магазины у дома 7787 магазинов, 77% всех продаж

- Перекресток — 503 супермаркетов, 15% продаж

- Карусель — 90 гипермаркетов, 8% продаж

То есть цена акции в 4 раза выше, чем 1 расписка.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций