| Число акций ао | 838 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 943,4 млрд |

| Выручка | 990,0 млрд |

| EBITDA | 341,3 млрд |

| Прибыль | 171,9 млрд |

| Дивиденд ао | 309,93 |

| P/E | 5,5 |

| P/S | 1,0 |

| P/BV | 2,0 |

| EV/EBITDA | 2,6 |

| Див.доход ао | 27,5% |

| Северсталь Календарь Акционеров | |

| 06/12 ВОСА по дивидендам за 3 кв 2024 года в размере 49,06 руб/акция | |

| 16/12 CHMF: последний день с дивидендом 49,06 руб | |

| 17/12 CHMF: закрытие реестра по дивидендам 49,06 руб | |

| Прошедшие события Добавить событие | |

Северсталь акции

-

Давай малышка, настал час икс

сегодня ещё совещание с металлургами, могут и пошлины ввести на экспорт

Центурио́н, на крепнущем рубле и возможном регулировании цен на металл госами?

MoonKOT, таки да, на противоходе

ну я довольно низко зашёл, сейчас думаю, держать буду или нет, до лета

Центурио́н, смотри, Бабуин выпороть может за самоволку

MoonKOT, я не смог устоять, 100% роста и 4 раза икры по 5%

Центурио́н, ты только перед ним не хвастай, а то его легион терпит бедствие по всем трем фронтам, а ты сбежал

Давай малышка, настал час икс

сегодня ещё совещание с металлургами, могут и пошлины ввести на экспорт

Центурио́н, на крепнущем рубле и возможном регулировании цен на металл госами?

MoonKOT, таки да, на противоходе

ну я довольно низко зашёл, сейчас думаю, держать буду или нет, до лета

Центурио́н, смотри, Бабуин выпороть может за самоволку

MoonKOT, я не смог устоять, 100% роста и 4 раза икры по 5%

Давай малышка, настал час икс

сегодня ещё совещание с металлургами, могут и пошлины ввести на экспорт

Центурио́н, на крепнущем рубле и возможном регулировании цен на металл госами?

MoonKOT, таки да, на противоходе

ну я довольно низко зашёл, сейчас думаю, держать буду или нет, до лета

Центурио́н, смотри, Бабуин выпороть может за самоволку

Давай малышка, настал час икс

сегодня ещё совещание с металлургами, могут и пошлины ввести на экспорт

Центурио́н, на крепнущем рубле и возможном регулировании цен на металл госами?

MoonKOT, таки да, на противоходе

ну я довольно низко зашёл, сейчас думаю, держать буду или нет, до лета

Давай малышка, настал час икс

Давай малышка, настал час икс

сегодня ещё совещание с металлургами, могут и пошлины ввести на экспорт Северсталь поставит более 2,7 тыс т металлопроката для ветропарка Энел Россия

Северсталь поставит более 2,7 тыс т металлопроката для ветропарка Энел Россия

Компания Северсталь Дистрибуция (входит в дистрибуционную сеть дивизиона Северсталь Российская сталь) поставляет металлопрокат на заливку фундамента под турбины Кольской ветроэлектростанции, ветропарка Энел Россия в Мурманской области мощностью 201 МВт.

На объект уже доставлены 1,22 тыс. тонн металлопродукции, ещё 1,5 тыс. тонн будут отгружены.

Всего на территории Кольской ВЭС будет расположено 57 ветроэнергетических установок, что позволит производить 750 ГВтч электроэнергии в год и сократить выбросы углекислого газа в атмосферу.

Завершение всех этапов работы и ввод ветропарка в промышленную эксплуатацию запланированы на декабрь 2021 года.

сообщение

Авто-репост. Читать в блоге >>>

Cеверсталь Дистрибуция поставляет металлопрокат для строительства самого крупного ветропарка за полярным кругом.

Cеверсталь Дистрибуция поставляет металлопрокат для строительства самого крупного ветропарка за полярным кругом.

www.metalinfo.ru/ru/news/122612

🔸 Дилеры и посредники также увеличили наценку на металлопродукцию, что вызвало недовольство девелоперов, которые в декабре обратились в Федеральную антимонопольную службу и Минпромторг.

Козлов Юрий, а как цены на недвижку поднять после запуска госпрограммы субсидирования покупки жилья, так это как так и надо! Дивидендная доходность акций Северстали может составить 2,5% - Sberbank CIB

Дивидендная доходность акций Северстали может составить 2,5% - Sberbank CIB

Согласно операционным результатам «Северстали» за 4К20, объемы продаж стальной продукции были меньше, чем ожидалось, а средняя цена реализации значительно отставала от индикативной экспортной цены горячекатаного проката на фоне низких экспортных продаж. По нашим прогнозам, в 4К20 EBITDA «Северстали» умеренно выросла относительно предыдущего квартала — на 7% до $700 млн. При этом свободные денежные потоки, по нашим оценкам, составили всего $180 млн, а их доходность была на уровне 1,2%. При этом дивиденды должны быть значительными: $350-400 млн (при доходности 2,5%). Отчетность Северстали за 4К20 по МСФО выйдет 4 февраля.

Мы полагаем, что в дальнейшем компания выиграет от недавнего роста цен на сталелитейную продукцию в 1П21. При этом с учетом спотовых цен на сталь и сырье для ее производства акции «Северстали» сейчас котируются с очень высокой доходностью свободных денежных потоков — 21% с учетом прогнозов на 2021 год. По нашим расчетам, для возвращения доходности свободных денежных потоков к исторически нормальным уровням 10-11% при текущей рыночной капитализации потребуется, чтобы цены на стальную продукцию компании снизились на 28-30%. При этом мы ожидаем, что в 2021 году цены снизятся значительно менее существенно и подтверждаем рекомендацию «покупать».

Авто-репост. Читать в блоге >>> На чём зарабатывает компания Северсталь?

На чём зарабатывает компания Северсталь?Северсталь — российская вертикально интегрированная сталелитейная и горнодобывающая компания, традиционно входит в тройку лидеров предприятий черной металлургии России. Активы компании находятся в России, Украине, Латвии, Польше, Италии и Либерии.

Производимая продукция компании:

1.Горячекатный лист

2.Оцинкованный лист

3.Железорудные окатыши и концентрат

4.Метизная продукция

5.Прочие стальные трубы, стальные гнутые профиля

6.Холоднокатный лист

7.Лист с полимерным покрытием

8.Сортовый прокат

9.Полуфабрикаты

10.Трубы большого диаметра

Рынки сбыта продукции компании:1.Россия

2.Европа

3.СНГ

4.Ближний Восток

5.Африка

6.Юго-Восточная Азия

7.Центральная и Южная Азия

8.Китай и Средняя Азия

9.Северная Америка

Авто-репост. Читать в блоге >>> Операционные результаты Северстали оказались близки к ожиданиям - Газпромбанк

Операционные результаты Северстали оказались близки к ожиданиям - Газпромбанк

«Северсталь» объявила операционные результаты за 4К20. Производство стали снизилось на 4% кв/кв до 2,8 млн тонн из-за краткосрочных ремонтных работ на конвертере №2.

Продажи стальной продукции составили 2,5 млн тонн, снизившись на 18% кв/кв в основном за счет высокой базы 3К20. В годовом сопоставлении продажи уменьшились на 8% в результате снижения экспортных поставок (-21% г/г), тогда как продажи на внутреннем рынке продемонстрировали небольшой рост (+2% г/г).

Доля продаж на внутреннем рынке продолжила расти, достигнув 65% в 4К20 (63% в 3К20). Доля продукции с высокой добавленной стоимостью увеличилась на 4 п.п. кв/кв до 53%.

Публикация финансовой отчетности за 4К20 запланирована на 4 февраля.

Эффект на компанию/акции. Операционные результаты Северстали за 4К20 оказались близки к нашим ожиданиям, мы расцениваем их нейтральными для котировок акций компании.

Шевелева Наталья

Мартынова Мария

«Газпромбанк»

Авто-репост. Читать в блоге >>>

Привлекательная бизнес-модель Северстали делает акции компании привлекательными - Атон

Привлекательная бизнес-модель Северстали делает акции компании привлекательными - Атон

Северсталь: производство стали в 4К20 упало на 4% кв/кв

Общие продажи стальной продукции в 4К20 составили 2.5 млн т (-18% кв/кв) за счет эффекта высокой базы 3К20, а за весь год продажи достигли 10.8 млн т (-4% г/г). Цены на сталь колебались в основном в «зеленой» зоне (средневзвешенная цена +8% кв/кв) на фоне позитивной динамики экспортных бенчмарков и роста доли ПДС в ассортименте. Производство угля увеличилось до 1.6 млн т (+3% кв/кв), в результате чего годовой показатель достиг 5.9 млн т (-1% г/г). Производство железной руды осталось неизменным кв/кв (4.6 млн т), а объемы за весь 2020 выросли на 4% г/г до 18.0 млн т.

Показатель продаж за 2020 совпал с ожиданиями рынка, на наш взгляд, учитывая продажу сортового завода Балаково, которая оказала влияние на результаты. В связи с этим мы не видим большой проблемы в объявленном снижении продаж стальной продукции на 18% кв/кв в 4К20. Компания отмечает, что положительная динамика цен на сталь и сырье в ноябре-декабре 2020 окажет благоприятное влияние на результаты за 1К21. Мы подтверждаем наш позитивный взгляд на Северсталь, учитывая ее привлекательную бизнес-модель, основанную на вертикальной интеграции, и гибкость продаж. Северсталь торгуется с мультипликатором EV/EBITDA 2021П 5.2x, что предполагает дисконт 17% к НЛМК (6.3x).

Атон

Авто-репост. Читать в блоге >>> Северсталь. Обзор операционных показателей за 4-й квартал 2020 года. Прогноз финансовых показателей и дивидендов

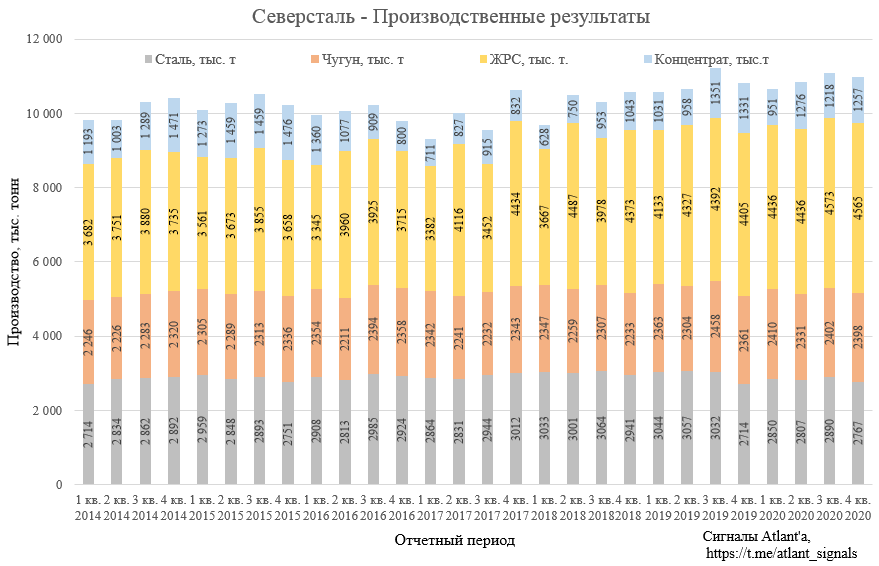

Северсталь. Обзор операционных показателей за 4-й квартал 2020 года. Прогноз финансовых показателей и дивидендовСеверсталь представила операционные результаты за 4-й квартал 2020 года.

Объем производства чугуна сохранился на уровне предыдущего квартала и составил 2.40 млн. тонн в 4 кв. 2020 (3 кв. 2020: 2.40 млн. тонн).

Производство стали сократилось на 4% и составило 2.77 млн. тонн (3 кв. 2020: 2.89 млн. тонн) из-за краткосрочных ремонтных работ на конвертере #2.

Производство концентрата коксующегося угля выросло на 3,2% относительно прошлого квартала и снизилось на 5,6% относительно прошлого года.

Производство железорудного сырья снизилось на 0,2% относительно прошлого квартала и выросло на 3,6% относительно прошлого года.

Средневзвешенная цена реализации 1-й тонны стальной продукции выросла с 510 долларов США до 552 по сравнению с 3-м кварталом 2020 года, то есть на 8,2%. По сравнению с 4-м кварталом 2019 года цена в долларах выросла на 0,2%. Однако основной рост долларовых цен пришелся на конец квартала, следовательно, это мы ощутим уже по результатам 1-го квартала 2021 года. На графике хорошо видно, как трейдеры резко взвинтили свою маржу, на что и были жалобы девелоперов.

Авто-репост. Читать в блоге >>> Новости акций: Северсталь, X5 Retail Group, Детский мир

Новости акций: Северсталь, X5 Retail Group, Детский мир

Операционные результаты Северстали за 2020 г. Производство стали сократилось по итогам года на 4% по сравнению с 2019 г. – до 11,3 млн тонн, в основном из-за снижения объёмов выплавки электростали после продажи сортового завода Балаково в 2019 г. А вот производство чугуна увеличилось на 1% – до 9,5 млн тонн.Продажи стальной продукции аналогично снизились на 4% за 2020 г. – до 10,7 млн тонн. При этом, доля продукции с высокой добавленной стоимостью увеличилась до 47%, экспорт продукции увеличился до 65%. Акции Северстали на операционных отчёт отреагировали нейтрально. #CHMF

Altus собирается увеличить долю в Детском мире. Стало известно, что Gulf Investments Limited, суб-фонд Altus Capital подаст новое ходатайство в ФАС об увеличении доли в ритейлере детский товаров до 29,9%.

Финансировать покупку будет менеджмент Полюса, в частности генеральный директор Павел Грачёв и его заместитель Михаил Стискин. Они станут крупнейшими акционерами Gulf Investments Limited, таким образом через фонд они будут владеть блокирующем пакетом акций Детского мира. #DSKY

Авто-репост. Читать в блоге >>> Череповецкий МК Северстали в 20-21 г обновит парк спецподвижного состава на 2,5 млрд рублей

Череповецкий МК Северстали в 20-21 г обновит парк спецподвижного состава на 2,5 млрд рублей

Череповецкий металлургический комбинат (входит в Северсталь) в 2020-2021 гг. инвестирует в обновление парка локомотивов и спецподвижного состава более 2,5 млрд рублей.

Программа по обновлению локомотивов и спецподвижного состав рассчитана на 10 лет. До 2030 года будет закуплено 73 современных локомотива и 183 единицы спецподвижного состава.

Кроме того, продолжается большая ремонтная программа железнодорожной инфраструктуры. Всего за 2020-2021гг. планируется отремонтировать порядка 35 км ж/д путей, порядка 180 комплектов стрелочных переводов на сумму более 900 млн рублей. Из них уже отремонтировано 15 км путей и 91 комплект стрелочных переводов.

сообщение

Авто-репост. Читать в блоге >>> Производство стали у Северстали за 20 г -4%, чугуна +1% г/г

Производство стали у Северстали за 20 г -4%, чугуна +1% г/г- Объем производства чугуна вырос за 2020 год на 1% к 2019 году и составил 9.54 млн. тонн (2019: 9.49 млн. тонн). Производство стали и продажи стальной продукции сократились на 4% в 2020 году в основном за счёт снижения объемов выплавки электростали после продажи сортового завода Балаково в 2019 году.

- Доля продукции с высокой добавленной стоимостью увеличилась за 2020 год на 2 п.п. до 47%. Доля продаж на внутреннем рынке составила 60%, что ниже показателя 2019 года (2019: 65%). Это связано с ослаблением спроса на внутреннем рынке в 2020 году, а также с продажей сортового завода Балаково, который был в основном ориентирован на продажи российским клиентам.

- Средневзвешенная цена реализации стальной продукции снизилась в 2020 году на 12% под влиянием неблагоприятной ценовой конъюнктуры по сравнению с 2019 годом.

- Объем продаж железорудного концентрата увеличился на 13% относительно прошлого года и составил 7.07 млн. тонн (2019: 6.26 млн. тонн) на фоне роста объемов добычи на «Карельском окатыше» и Яковлевском руднике.

- Объем продаж концентрата коксующегося угля на «Воркутауголь» увеличился на 1% относительно предыдущего года.

Авто-репост. Читать в блоге >>> Ежемесячный обзор стали от ММК

Ежемесячный обзор стали от ММК

⚒ ММК опубликовал ежемесячный обзор рынка стали, основные тезисы которого я предлагаю вашему вниманию:

🔸 Ажиотажный спрос на металлопрокат в декабре на мировом рынке спровоцировал сильный рост цен на металлопродукцию.

🔸 Основная причина столь быстрого роста цен — хроническое превышение спроса над предложением, что объясняется позитивными настроениями на рынке металлопроката и сырья в Китае в последние несколько месяцев.

🔸 Согласно базовому прогнозу, ММК ожидает снижения цен на металлопрокат в первом квартале на 10%.

🔸 На внутреннем рынке также наблюдается существенный рост цен. Отечественные металлурги заключили январские контракты с существенной премией к декабрю.

🔸 Дилеры и посредники также увеличили наценку на металлопродукцию, что вызвало недовольство девелоперов, которые в декабре обратились в Федеральную антимонопольную службу и Минпромторг.

🔸 Возможные ограничения со стороны Правительства РФ будут способствовать коррекции цен на внутреннем рынке.

Авто-репост. Читать в блоге >>> От ужесточения мер ЕК пострадают в первую очередь европейские потребители стали - Промсвязьбанк

От ужесточения мер ЕК пострадают в первую очередь европейские потребители стали - Промсвязьбанк

Еврокомиссия начинает расследование в отношении стальной продукции «Северстали». Инициатором расследования, которое касается периода с 1 января по 31 декабря 2020 года, выступает Европейская ассоциация сталелитейной промышленности (Eurofer). Для «Северстали» действует фиксированная пошлина на г/к прокат в размере 17,6 евро за тонну ($19,35). Eurofer полагает, что она может быть утроена, поскольку, исходя из анализа данных с апреля 2019 года по март 2020 года, избыточная демпинговая маржа на 9-17% выше установленной пошлины.

Компания намерена доказать отсутствие демпинга. «Северсталь» также отмечает тот факт, что на рынке ЕС происходит взрывной рост цен и наблюдается дефицит горячекатаного проката. В текущих условиях от ужесточения мер пострадают в первую очередь европейские потребители стали. Мы сохраняем нейтральный взгляд на динамику акций компании.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Северсталь Стальные Решения изготовили металлоконструкции для флагмана целлюлозно-бумажной отрасли России.

Северсталь Стальные Решения изготовили металлоконструкции для флагмана целлюлозно-бумажной отрасли России.

www.metalinfo.ru/ru/news/122443

Северсталь - факторы роста и падения акций

- У Северстали самая высокая степень интеграции сырьевой базы: железной руды и каменного угля, близкая к 100%, как следствие, рекордно низкая себестоимость (20.11.2024)

- У Северстали самая большая доля продукции с выс добавленной стоимостью среди металлургов РФ (20.11.2024)

- Возможно, что мировой (китайский) рынок стали в 2024 пройдет свое дно, т.к. 100% всех производителей в Китае убыточны при текущем уровне цен (20.11.2024)

- Стратегия 2028 планирует зарабатывать +150 млрд EBITDA к уровню 2023 года, то есть всего около 410 млрд EBITDA (или +2,6 млн т металлопродукции) (20.11.2024)

- Дополнительные налоги съедают прибыль (17.10.2023)

- Снижение цен на сталь в Китае, отсутствие свободных продаж на экспорт (20.11.2024)

- Из-за высокой ставки в 2025 году стройка в РФ накроется медным тазом, отрасль скорее всего покажет худший результат, чем в 2024 году (20.11.2024)

- Пик капитальных затрат в 2025 году ~170 млрд руб (20.11.2024)

Северсталь - описание компании

ПАО "Северсталь" (ИНН 3528000597) — международная горно-металлургическая компания — концентрирует своё производство на продуктах с высокой добавленной стоимостью. Компания имеет опыт приобретения и интеграции активов в Северной Америке и Европе. Ей также принадлежат горнодобывающие предприятия в России, обеспечивающие сырьём производства компании. Акции компании котируются на российских торговых площадках РТС и ММВБ, глобальные депозитарные расписки представлены на Лондонской фондовой бирже.

Выручка Группы выросла на 4.0% по сравнению с предыдущим кварталом и составила $2,259 млн. (1 кв. 2018: $2,173 млн.) в основном благодаря росту объемов реализации дивизиона «Северсталь Ресурс» во втором квартале 2018 года;

Групповой показатель EBITDA значительно увеличился на 23.8% по сравнению с предыдущим кварталом и достиг $874 млн. (1 кв. 2018: $706 млн.) на фоне роста выручки Группы и снижения себестоимости продаж дивизиона «Северсталь Российская Сталь». Показатель рентабельности EBITDA увеличился на 6.2 п.п. и достиг рекордного уровня в 38.7% (1 кв. 2018: 32.5%). При этом показатель рентабельности Группы остается одним из самых высоких в отрасли;

Свободный денежный поток составил $598 млн. (1 кв. 2018: $289 млн.), отражая эффект от снижения чистого оборотного капитала на фоне снижения балансов дебиторской задолженности и складских запасов. Стабильный свободный денежный поток остается одним из ключевых стратегических приоритетов Компании;

Чистая прибыль составила $557 млн. (1 кв. 2018: $461 млн.), в том числе убыток по курсовым разницам в размере $56 млн. Без учета данного фактора неденежного характера чистая прибыль «Северстали» во 2 кв. 2018 года составила бы $613 млн. (1 кв. 2018: $449 млн.);

Денежные потоки на капитальные инвестиции возросли на 17.6% по сравнению с предыдущим кварталом (1 кв. 2018: $136 млн.), и составили $160 млн., что было обусловлено факторами сезонного характера. Ожидается, что программа капитальных инвестиций Группы на 2018 г. останется на уровне 49.5 млрд руб. и большей частью затронет инвестиции в коксоаглодоменное производство.

Чистый долг снизился на 80.5% до $153 млн. на конец 2 кв. 2018 (1 кв. 2018: $785 млн.), что отражает рост баланса денежных средств на конец отчетного периода ввиду генерации свободного денежного потока за квартал. Долг Компании представлен Еврооблигациями со сроками погашения в 2021, 2022 годах, а также конвертируемыми облигациями со сроками погашения в 2021 и 2022 годах;

Рекомендованные дивиденды за три месяца, завершившихся 30 июня 2018 года, составляют 45.94 рублей на акцию.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций