Во многих случаях, коэффициент Сортино является лучшим выбором, особенно когда оцениваются и сравниваются результаты и стратегии управляющих с положительной асимметрией распределений результатов. Коэффициент Сортино является модификацией коэффициента Шарпа, использующей в качестве меры риска отрицательное отклонение вместо стандартного отклонения, то есть только те результаты, которые находятся ниже заданной пользователем цели (бенчмарка).

Интересно отметить, что даже нобелевский лауреат Гарри Марковиц (Harry Markowitz), когда он разработал Современную Теорию Портфеля (Modern Portfolio Theory, MPT) в 1959 году, признал, что, поскольку для инвесторов имеет значение только отклонения результатов вниз, использование их для измерения риска было бы более уместным, чем стандартное отклонение. Однако он все же использовал вариацию (корень из стандартного отклонения) в своей теории, поскольку оптимизации с использованием отрицательного отклонения были в его время непрактичными с вычислительной точки зрения.

В ранних 90-х, доктор Фрэнк Сортино (Frank Sortino) провел исследования и вывел улучшенную меру для приведенных к риску результатов. Согласно Сортино, это была идея Brian Rom из Investment Technologies назвать новую мерой коэффициентом Сортино. Первая ссылка на коэффициент была в журнале Financial Executive Magazine (август 1980), а первые высисления были опубликованы в серии статей в журнале Journal of Risk Management(сентябрь 1981).

Пример расчета коэффициента Сортино

В этом примере, мы рассчитает годовой коэффициент Сортино для гипотетической торговой стратегии с положительной ассиметрией и следующим набором годовых результатов:

2%, 1%, –1%, 18%, 8%,–2%, 1%, –1%

Целевую доходность будем полагать равной 0%

Хотя в этом примере мы используем целевую доходность в 0%, любое значение может быть выбрано, в зависимости от цели управляющего. Конечно, разные значения цели приведут к разным значениям отклонений отрицательных значений. Если вы сравниваете управляющих или торговые системы, вы должны понимать, какое значение цели вам нужно использовать.

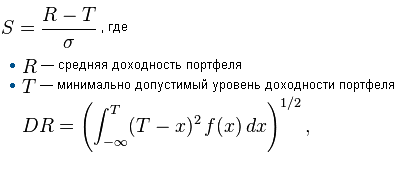

Сначала, посчитаем числитель в формуле для коэффициента Сортино:

Средний годовой результат – цель = 3.25% — 0% = 3.25%

Затем посчитаем TDD:

1) Для каждого элемента данных посчитаем разность между этим элементом данных и целевым уровнем. В нашем случае вычитать нечего и данные не изменятся.

2) Возведем каждый элемент данных в квадрат.

3) Посчитаем среднее значение для всех квадратов. Заметьте, что мы не «выбрасываем» нулевые значения:

Среднее = (0% + 0% + 0.01% + 0% + 0% + 0.04% + 0% + 0.01%) / 8 = 0.0075%

4) Возьмите квадратный корень из полученного в пункте 3 результата. Это TDD, знаменатель для формулы коэффициента Сортино.

TDD = sqrt(0.0075%) = 0.866%

Наконец, коэффициент Сортино = 3.25% / 0.866% = 3.75

Это довольно сильный результат. Вычисление коэффициента Шарпа для наших данных дало бы 0.52, довольно посредственное значение, где мы были наказаны за то, что в результатах содержится сильный положительный выброс.

Сортино против Сортино

Часто в литературе по трейдингу и в торговых программах мы видели коэффициент Сортино, который вычисляется неправильно. Чаще всего TDD вычисляется выбрасыванием всех нулевых элементов и взятием стандартного отклонения от оставшихся отрицательных элементов. Мы надеемся, что после чтения этой статьи вы видите, каким образом это неправильно.

Коэффициент Сортино учитывает и частоту результатов ниже цели, и их величину. Выбрасывая положительные элементы данных убирает чувствительность коэффициента к частоте отрицательных значений. Посмотрите следующие потоки сделок: [0, 0, 0, –10] и [–10, –10, –10, –10]. Выбросив нулевые значения из результатов мы получим одинаковые TDD для обоих потоков, но очевидно, что первый поток имеет гораздо меньший негативный риск, чем второй.

Источник.