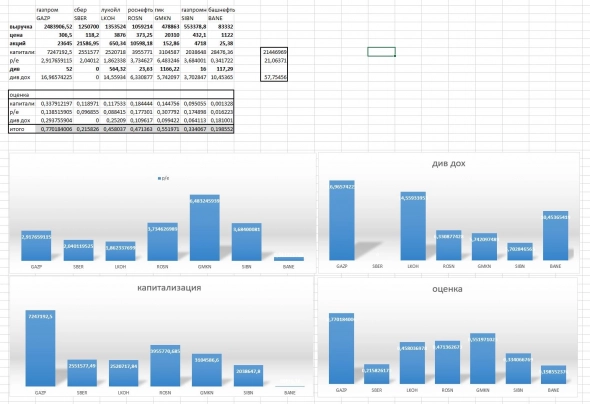

Фундаментальный анализ компании ДВМП (FESH)

Никаких рассказов руководства, никаких красив карт с маршрутами, никаких красивых фотографий судов и поездов, только сухие цифры, а точнее анализ фактов.

Просто дилетантский разбор финансовых отчетов за последние 10 лет.

Ниже личное мнение автора, никаких рекомендаций.

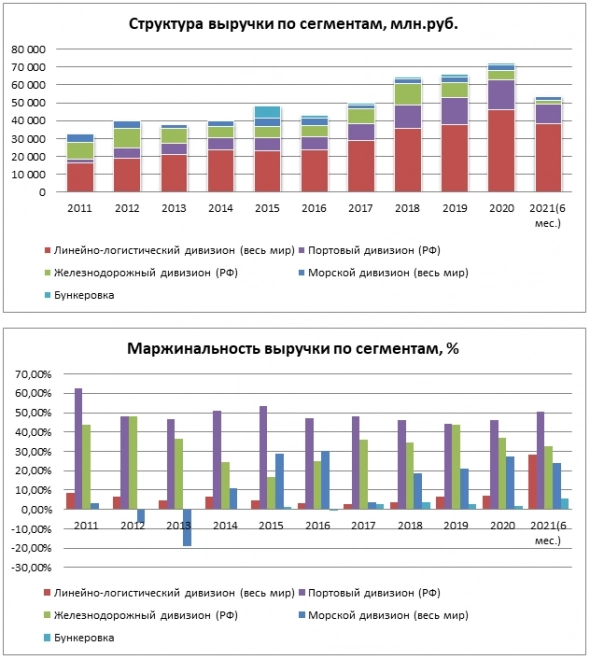

Анализ выручки.

Анализ без учета данных за 6 мес. 2021 года:

Из структуры видно, что преобладают линейные перевозки и транспортно-экспедиционное обслуживание как контейнерных, так и навалочных грузов, в то же время средняя маржинальность этого вида деятельности 5,5%. Начиная с 2016 года, доля выручки от портовой деятельности растет, при этом этот вид деятельности является самым маржинальным (среднее 49%). Доля сегмента железнодорожных перевозок(в том числе в качестве оператора и агента) последнее время снижается, хотя его средняя маржинальность составляет 34,5%. Так же видно, что доля морских перевозок в выручке незначительная, имея при этом среднюю маржинальность 34,5%. Отсюда можно сделать вывод, что ставки фрахта (индекс BDI), взлетевшие в 2021 г., не повлияли на общую выручку компании.

Авто-репост. Читать в блоге

>>>