SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Германия: дилемма TARGET2, последнее обновление

- 18 июля 2012, 19:07

- |

Для того, чтобы лучше понять, о чём пойдет речь в данном посте, рекомендую ознакомится с предыдущими материалами по TARGET2. Cм. здесь и здесь.

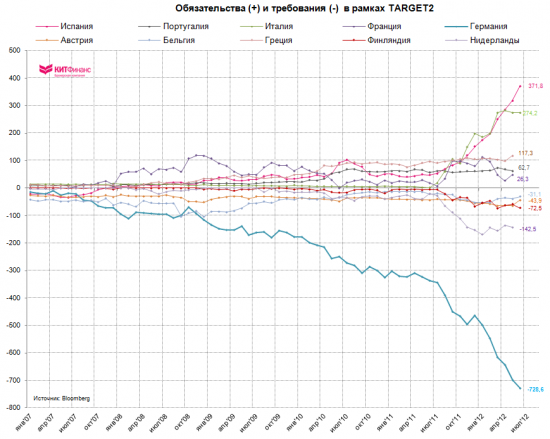

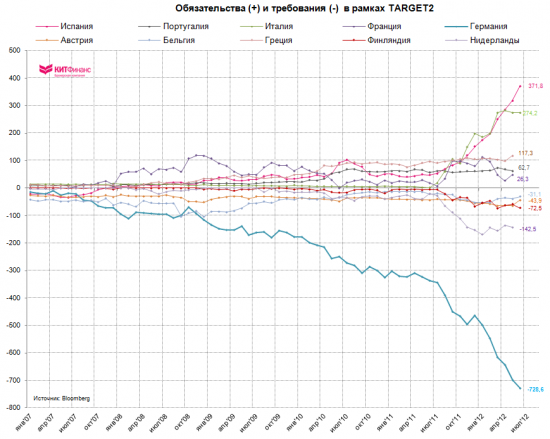

Высокий спрос на защитные активы среди европейских инвесторов отчасти стал реакцией на недавно опубликованные данные, согласно которым баланс европейской межбанковской системы TARGET2 в июне превысил отметку в €1 трлн.

Обязательства Банка Италии в рамках системы в июне практически не изменились, составив €274,3 млрд. (около 15% ВВП), в то время как обязательства Банка Испании увеличились в июне на €53 млрд. до 371,8 млрд. (около 30% ВВП).

Бундесбанк сообщил об увеличении требований к Евросистеме в рамках TARGET2 на 30 млрд. до €728,6 млрд. (около 30% ВВП) в июне. Требования ЦБ Финляндии выросли до €74,7 млрд. (около 33% ВВП) в июне, что на 16 млрд. больше, чем в мае — по темпам прироста финны стали лидерами.

С середины 2011 г. основные изменения баланса TARGET2 сконцентрированы вокруг Германии, Италии и Испании.

В июне 2011 г., обязательства Италии в европейской межбанковской системе были на уровне €6 млрд. – в мае 2012 г. эта цифра выросла до €274 млрд. (увеличение в 45 раз). Обязательства Испании летом прошлого года колебались возле отметки в €50 млрд., а в июне текущего года составили 371 млрд. (увеличение в 7,5 раз). Требования главного европейского кредитора – Германии – в июне 2011 г. составляли €336,5 млрд., и за год выросли более чем в два раза.

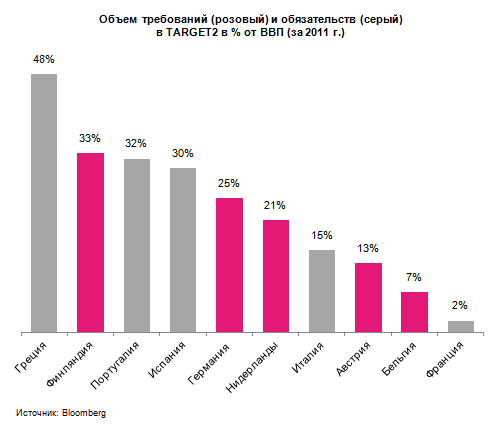

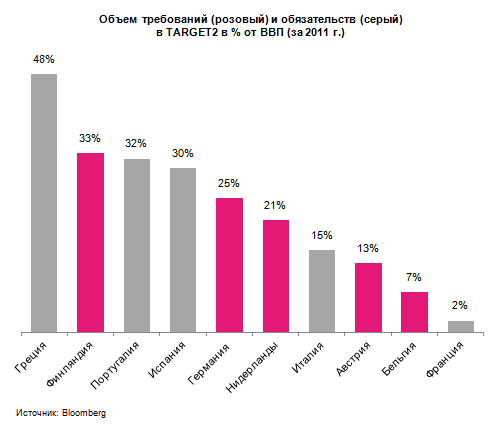

Крупнейшими должниками в % отношении к ВВП в рамках TARGET2 являются Греция и Ирландия.

Рост баланса TARGET2 связан с кризисом “платежных балансов” европейской периферии, который возник по причине введения единой европейской валюты. Такие страны, как Германия, по сути, фондировали и продолжают фондировать дефициты текущих счетов окончательно утративших свою конкурентоспособность периферийных стран, таких как Греция, Испания, Португалия, Италия и т.п.

Обострившийся европейский долговой кризис и ослабленная мировым кризисом экономика Еврозоны привели к тому, что возможность фондирования европейской периферии с плеча частного и корпоративного сектора было переложено на плечи центральных банков (в особенности на Бундесбанк). Это породило дисбалансы в системе TARGET2, вокруг которых в Европе разгорелись жаркие дебаты и споры.

До тех пор пока периферийные центробанки имеют возможность замещать частные коммерческие банки в процессе фондирования, лимит по которому ограничен количеством и качеством залогового обеспечения периферии, дополнительных рисков на фоне существующих дисбалансов в системе TARGET2 возникать не будет. Риски будут усиливаться, если залоговые активы будут обесцениваться, либо ликвидироваться в процессе списаний.

C этой точки зрения система TARGET2 поддерживает неконкурентоспособную европейскую периферию со слишком завышенными конечными ценами на производимую ими продукцию. Благодаря этому механизму “спасения”, страны Южной Европы не торопятся с проведением реформ на рынке труда, не сокращают государственные расходы и т.п., продолжая тратить непомерно много для поддержки своих неэффективных экономик.

Евросистема не только позволяет финансировать дефицит торгового баланса через создание новых денег; она также предполагает “бегство капитала”. В текущей ситуации, дефолт одной из периферийных стран приведет к банкротству ее банковской системы. Для того чтобы ограничить потенциальные потери, вкладчики периферийных стран выводят свои деньги из коммерческих банков и переводят их на счета надежных банков Германии и других стран. Посредством таких трансферов периферийные банки снижают уровень резервов, немецкие, напротив, их увеличивают. Банки периферии увеличивают объемы рефинансирования через свои национальные центральные банки, в то время как банки Германии имеют возможность сокращать объем займов у Бундесбанка. Бундесбанк увеличивает кредит счета в TARGET2, центробанки периферии – дебет. Если правительство периферийной страны объявляет себя банкротом, его ЦБ объявляет дефолт по своим обязательствам, отображающимся по дебету TARGET2, и весь объем этих потерь ложится на ЕСЦБ (Европейская система центральных банков – Евросистема). Таким образом, риск дефолта периферийной страны распределяется на всех участников Евросистемы.

Расти баланс Бундесбанка будет до тех пор, пока капитал периферийных стран будет “убегать” в Германию, и Евросистема будет давать все больше и больше денег их банкам. Это может не нравиться, но нет предела тому, как много на балансе Бундесбанка может накопиться требований в TARGET2, также как нет механизма, который бы позволил ограничить размер этой системы.

Европейский Центральный Банк заполнил “дыру”, которую оставляли иностранные инвесторы, выводящие свои сбережения из периферийных стран с дефицитом текущих счетов, он стал кредитовать их банки. Баланс TARGET2, таким образом, отражает кредиты межу нацбанками внутри Евросистемы. При большом притоке капитала в Германию во времена дойчмарки, немецкая валюта просто бы укрепилась против других европейских валют. До привязки к марке, валютные курсы были гибкими. Такая гибкость исчезла с введением евро. Сегодня приток капитала имеет место быть, поэтому Бундесбанк раздает кредиты другим национальным центральным банкам, которые отражены в TARGET2 в виде требований к Евросистеме.

Простой пример. Предположим, что немецкий коммерческий банк имеет требование в €100 млрд. против банка, располагающегося в стране европейской периферии. Если периферийная страна покинет зону евро, объявив дефолт и номинировав свои активы в свою новую, более дешевую (относительно евро) валюту, немецкий банк потерпит убытки. В нестабильных экономических условиях немецкий банк требует от периферийного банка погасить обязательства. Получив указанную сумму, он кладет ее на свой счет в Бундесбанке, входящем в состав Евросистемы. В пассиве баланса периферийного банка возникает “дыра”, для “закрытия” которой он вынужден фондироваться у Евросистемы через свой центральный банк – так возникают дисбалансы в TARGET2.

В результате, требования Бундесбанка к Евросистеме увеличиваются на €100 млрд., на эти же €100 млрд. увеличиваются обязательства центрального банка периферии. Если периферийная страна покинет зону евро, то в этом случае убытки уже не лягут на немецкий коммерческий банк, так как гарантом сохранности его депозитов является Бундесбанк. Все убытки понесет Евросистема.

Предположим, что центробанк периферии объявляет дефолт по своим обязательствам в рамках TARGET2. Убыток в €100 млрд. ложится на Евросистему и распространяется на центральные банки в той пропорции, в которой они участвуют в капитале ЕЦБ. Другими словами, Бундесбанк потеряет €28 млрд., Банк Франции – €20 млрд., Банк Италии – €18 млрд. и т.д. Правда, здесь надо учесть то, как изменятся доли участия центробанков в “новом” ЕЦБ в случае выхода из еврозоны одной из стран.

Согласитесь, теперь расклад явно отличен от той ситуации, когда эти €100 млрд. ложатся убытком исключительно на частный немецкий коммерческий банк.

Важно отметить, что “спасительный” €1 трлн. в рамках TARGET2 эффективно используется Евросистемой безо всяких мандатов, меморандумов, и других, ограничивающих использование этих средств, нормативов. За исключением варианта полного коллапса Еврозоны, дисбалансы TARGET2 не создают дополнительного риска для центробанков стран, составляющих ядро европейской экономики. И только если одна или несколько стран примут решение о выходе из Еврозоны, то эти дисбалансы создадут потенциально большие риск сверх тех, которые уже имеют место быть, благодаря беспрецедентным вливаниям ликвидности со стороны ЕЦБ через операции LTRO и MRO.

Если Греция выйдет из валютного союза, к примеру, Бундесбанк потенциально спишет 28% от €98 млрд. греческих обязательств. Если Еврозона распадется полностью, то Бундесбанк потеряет порядка €270 млрд. в рамках своих требований в TARGET2.

Необходимо принять во внимание и участие Германии в различных программах “спасения”. На Германию в общем объеме предоставленных государственных кредитов Греции приходится порядка €15 млрд. от общей суммы в €53 мрлд. Фонд EFSF перечислил Португалии и Ирландии €48,5 млрд., из которых 20% приходится на немцев (€9,7 млрд.). Фонд европейской финансовой стабильности так и не заработал в полную силу, поэтому гарантии Германии составляют около €55,8 млрд. – доля Бундесбанка в ЕЦБ составляет 29%, в этой же пропорции Германия учувствует в фондировании EFSF, совокупная “боевая” мощь которого оценивается в €192 млрд.

В итоге, если не учитывать участие страны в спонсировании МФВ и покупках облигаций ЕЦБ, требования Германии можно оценить в €350 млрд. (€270 млрд. – TARGET2, €80 млрд. – участие в фондах “спасения”), что эквивалентно 12% ВВП. Беспокойство рядовых немецких налогоплательщиков выглядит вполне обоснованным.

P.S. Вчера стало известно, что Испания и Финляндия договорились о сумме обеспечения, которое получит Финляндия в обмен на согласие в предоставлении финансовой поддержки испанским банкам. Финляндия стала единственной страной Еврозоны, получившей такие гарантии. Аналогичная схема применялась при одобрении Финляндией финансовой поддержки Греции. Почему? Ответ лежит на поверхности. Требования Финляндии в рамках TARGET2 составляют 33% её ВВП за 2011 г. — максимальный показатель среди европейских стран-кредиторов.

На последнем саммита ЕС прозвучало предложение о возможности фондирования коммерческих банков периферийных стран напрямую средствами фонда ESM, в обход их центральных банков (такие займы не будут увеличивать государственный долг периферии и давить на экономики через увеличение процентных платежей). Среди явных противников прямого фондирования европейской периферии выступают Финляндия, Нидерланды и Австрия, являющиеся нетто-кредиторами в системе TARGET2.

При подготовке обзора были использоны материалы BNP Paribas, которые любезно предоставила администрация ресурса blogberg.ru

Высокий спрос на защитные активы среди европейских инвесторов отчасти стал реакцией на недавно опубликованные данные, согласно которым баланс европейской межбанковской системы TARGET2 в июне превысил отметку в €1 трлн.

Обязательства Банка Италии в рамках системы в июне практически не изменились, составив €274,3 млрд. (около 15% ВВП), в то время как обязательства Банка Испании увеличились в июне на €53 млрд. до 371,8 млрд. (около 30% ВВП).

Бундесбанк сообщил об увеличении требований к Евросистеме в рамках TARGET2 на 30 млрд. до €728,6 млрд. (около 30% ВВП) в июне. Требования ЦБ Финляндии выросли до €74,7 млрд. (около 33% ВВП) в июне, что на 16 млрд. больше, чем в мае — по темпам прироста финны стали лидерами.

С середины 2011 г. основные изменения баланса TARGET2 сконцентрированы вокруг Германии, Италии и Испании.

В июне 2011 г., обязательства Италии в европейской межбанковской системе были на уровне €6 млрд. – в мае 2012 г. эта цифра выросла до €274 млрд. (увеличение в 45 раз). Обязательства Испании летом прошлого года колебались возле отметки в €50 млрд., а в июне текущего года составили 371 млрд. (увеличение в 7,5 раз). Требования главного европейского кредитора – Германии – в июне 2011 г. составляли €336,5 млрд., и за год выросли более чем в два раза.

Крупнейшими должниками в % отношении к ВВП в рамках TARGET2 являются Греция и Ирландия.

Рост баланса TARGET2 связан с кризисом “платежных балансов” европейской периферии, который возник по причине введения единой европейской валюты. Такие страны, как Германия, по сути, фондировали и продолжают фондировать дефициты текущих счетов окончательно утративших свою конкурентоспособность периферийных стран, таких как Греция, Испания, Португалия, Италия и т.п.

Обострившийся европейский долговой кризис и ослабленная мировым кризисом экономика Еврозоны привели к тому, что возможность фондирования европейской периферии с плеча частного и корпоративного сектора было переложено на плечи центральных банков (в особенности на Бундесбанк). Это породило дисбалансы в системе TARGET2, вокруг которых в Европе разгорелись жаркие дебаты и споры.

До тех пор пока периферийные центробанки имеют возможность замещать частные коммерческие банки в процессе фондирования, лимит по которому ограничен количеством и качеством залогового обеспечения периферии, дополнительных рисков на фоне существующих дисбалансов в системе TARGET2 возникать не будет. Риски будут усиливаться, если залоговые активы будут обесцениваться, либо ликвидироваться в процессе списаний.

C этой точки зрения система TARGET2 поддерживает неконкурентоспособную европейскую периферию со слишком завышенными конечными ценами на производимую ими продукцию. Благодаря этому механизму “спасения”, страны Южной Европы не торопятся с проведением реформ на рынке труда, не сокращают государственные расходы и т.п., продолжая тратить непомерно много для поддержки своих неэффективных экономик.

Евросистема не только позволяет финансировать дефицит торгового баланса через создание новых денег; она также предполагает “бегство капитала”. В текущей ситуации, дефолт одной из периферийных стран приведет к банкротству ее банковской системы. Для того чтобы ограничить потенциальные потери, вкладчики периферийных стран выводят свои деньги из коммерческих банков и переводят их на счета надежных банков Германии и других стран. Посредством таких трансферов периферийные банки снижают уровень резервов, немецкие, напротив, их увеличивают. Банки периферии увеличивают объемы рефинансирования через свои национальные центральные банки, в то время как банки Германии имеют возможность сокращать объем займов у Бундесбанка. Бундесбанк увеличивает кредит счета в TARGET2, центробанки периферии – дебет. Если правительство периферийной страны объявляет себя банкротом, его ЦБ объявляет дефолт по своим обязательствам, отображающимся по дебету TARGET2, и весь объем этих потерь ложится на ЕСЦБ (Европейская система центральных банков – Евросистема). Таким образом, риск дефолта периферийной страны распределяется на всех участников Евросистемы.

Расти баланс Бундесбанка будет до тех пор, пока капитал периферийных стран будет “убегать” в Германию, и Евросистема будет давать все больше и больше денег их банкам. Это может не нравиться, но нет предела тому, как много на балансе Бундесбанка может накопиться требований в TARGET2, также как нет механизма, который бы позволил ограничить размер этой системы.

Европейский Центральный Банк заполнил “дыру”, которую оставляли иностранные инвесторы, выводящие свои сбережения из периферийных стран с дефицитом текущих счетов, он стал кредитовать их банки. Баланс TARGET2, таким образом, отражает кредиты межу нацбанками внутри Евросистемы. При большом притоке капитала в Германию во времена дойчмарки, немецкая валюта просто бы укрепилась против других европейских валют. До привязки к марке, валютные курсы были гибкими. Такая гибкость исчезла с введением евро. Сегодня приток капитала имеет место быть, поэтому Бундесбанк раздает кредиты другим национальным центральным банкам, которые отражены в TARGET2 в виде требований к Евросистеме.

Простой пример. Предположим, что немецкий коммерческий банк имеет требование в €100 млрд. против банка, располагающегося в стране европейской периферии. Если периферийная страна покинет зону евро, объявив дефолт и номинировав свои активы в свою новую, более дешевую (относительно евро) валюту, немецкий банк потерпит убытки. В нестабильных экономических условиях немецкий банк требует от периферийного банка погасить обязательства. Получив указанную сумму, он кладет ее на свой счет в Бундесбанке, входящем в состав Евросистемы. В пассиве баланса периферийного банка возникает “дыра”, для “закрытия” которой он вынужден фондироваться у Евросистемы через свой центральный банк – так возникают дисбалансы в TARGET2.

В результате, требования Бундесбанка к Евросистеме увеличиваются на €100 млрд., на эти же €100 млрд. увеличиваются обязательства центрального банка периферии. Если периферийная страна покинет зону евро, то в этом случае убытки уже не лягут на немецкий коммерческий банк, так как гарантом сохранности его депозитов является Бундесбанк. Все убытки понесет Евросистема.

Предположим, что центробанк периферии объявляет дефолт по своим обязательствам в рамках TARGET2. Убыток в €100 млрд. ложится на Евросистему и распространяется на центральные банки в той пропорции, в которой они участвуют в капитале ЕЦБ. Другими словами, Бундесбанк потеряет €28 млрд., Банк Франции – €20 млрд., Банк Италии – €18 млрд. и т.д. Правда, здесь надо учесть то, как изменятся доли участия центробанков в “новом” ЕЦБ в случае выхода из еврозоны одной из стран.

Согласитесь, теперь расклад явно отличен от той ситуации, когда эти €100 млрд. ложатся убытком исключительно на частный немецкий коммерческий банк.

Важно отметить, что “спасительный” €1 трлн. в рамках TARGET2 эффективно используется Евросистемой безо всяких мандатов, меморандумов, и других, ограничивающих использование этих средств, нормативов. За исключением варианта полного коллапса Еврозоны, дисбалансы TARGET2 не создают дополнительного риска для центробанков стран, составляющих ядро европейской экономики. И только если одна или несколько стран примут решение о выходе из Еврозоны, то эти дисбалансы создадут потенциально большие риск сверх тех, которые уже имеют место быть, благодаря беспрецедентным вливаниям ликвидности со стороны ЕЦБ через операции LTRO и MRO.

Если Греция выйдет из валютного союза, к примеру, Бундесбанк потенциально спишет 28% от €98 млрд. греческих обязательств. Если Еврозона распадется полностью, то Бундесбанк потеряет порядка €270 млрд. в рамках своих требований в TARGET2.

Необходимо принять во внимание и участие Германии в различных программах “спасения”. На Германию в общем объеме предоставленных государственных кредитов Греции приходится порядка €15 млрд. от общей суммы в €53 мрлд. Фонд EFSF перечислил Португалии и Ирландии €48,5 млрд., из которых 20% приходится на немцев (€9,7 млрд.). Фонд европейской финансовой стабильности так и не заработал в полную силу, поэтому гарантии Германии составляют около €55,8 млрд. – доля Бундесбанка в ЕЦБ составляет 29%, в этой же пропорции Германия учувствует в фондировании EFSF, совокупная “боевая” мощь которого оценивается в €192 млрд.

В итоге, если не учитывать участие страны в спонсировании МФВ и покупках облигаций ЕЦБ, требования Германии можно оценить в €350 млрд. (€270 млрд. – TARGET2, €80 млрд. – участие в фондах “спасения”), что эквивалентно 12% ВВП. Беспокойство рядовых немецких налогоплательщиков выглядит вполне обоснованным.

P.S. Вчера стало известно, что Испания и Финляндия договорились о сумме обеспечения, которое получит Финляндия в обмен на согласие в предоставлении финансовой поддержки испанским банкам. Финляндия стала единственной страной Еврозоны, получившей такие гарантии. Аналогичная схема применялась при одобрении Финляндией финансовой поддержки Греции. Почему? Ответ лежит на поверхности. Требования Финляндии в рамках TARGET2 составляют 33% её ВВП за 2011 г. — максимальный показатель среди европейских стран-кредиторов.

На последнем саммита ЕС прозвучало предложение о возможности фондирования коммерческих банков периферийных стран напрямую средствами фонда ESM, в обход их центральных банков (такие займы не будут увеличивать государственный долг периферии и давить на экономики через увеличение процентных платежей). Среди явных противников прямого фондирования европейской периферии выступают Финляндия, Нидерланды и Австрия, являющиеся нетто-кредиторами в системе TARGET2.

При подготовке обзора были использоны материалы BNP Paribas, которые любезно предоставила администрация ресурса blogberg.ru

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

Чувствуется большая и серьезная работа

Узнал очень много нового, даже картина мира несколько видоизменилась :)

кинул в закладки, разберемся.