SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Золотое дно

- 11 декабря 2013, 17:59

- |

Пора подводить итоги 2013 года. Хочется начать с темы про золото, которая активно обсуждалась на страницах блога в ЖЖ и на смартлабе с февраля 2013 года. Прошло достаточное количество времени, чтобы проверить правильность/неправильность оценок и ожиданий. Подход основывался на фундаментальном анализе, историческом срезе, оценке текущего положения дел в глобальной экономике… в общем, на здравом смысле, который в итоге не подвел.

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

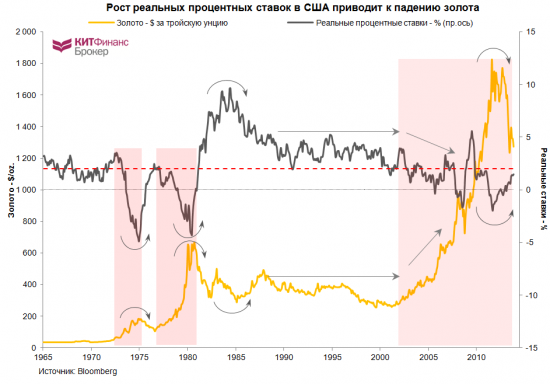

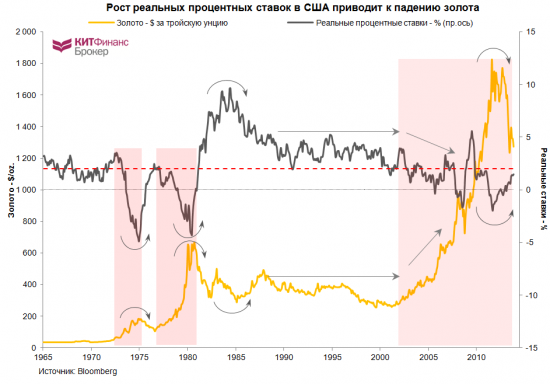

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

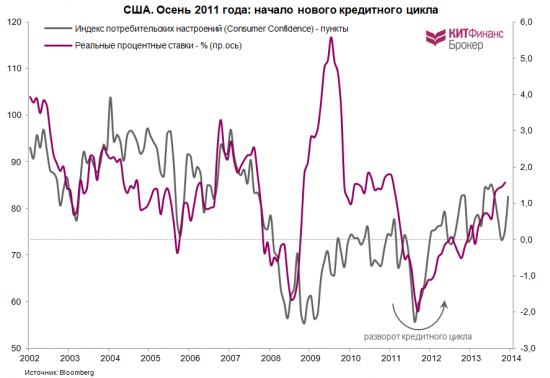

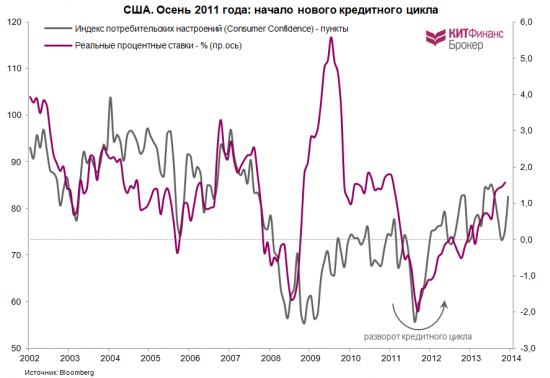

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

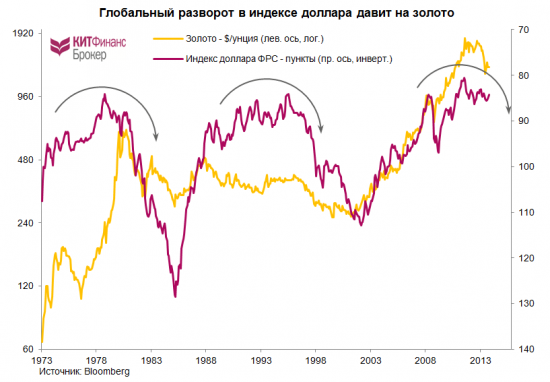

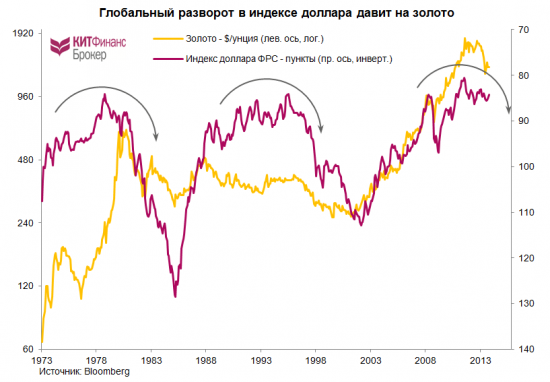

2. Золото vs. доллар США

На фоне восстановления экономики США и с завершением эпохи количественного смягчения ФРС заканчивается эпоха слабого доллара. Это серьезный аргумент в пользу того, что золото, цена на которое номинирована в долларах, в долгосрочном периоде будет двигаться либо во флэте, либо в рамках медвежьего тренда.

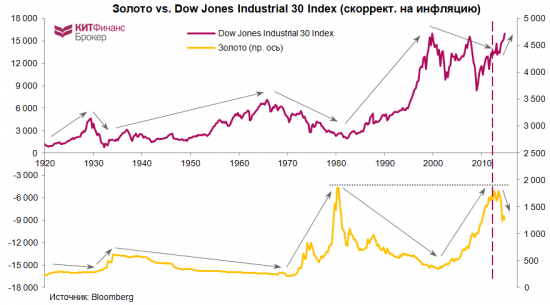

3. Золото vs. цикличность

Золото, как и любой другой актив, обращающийся на рынке и имеющий цену, циклично.

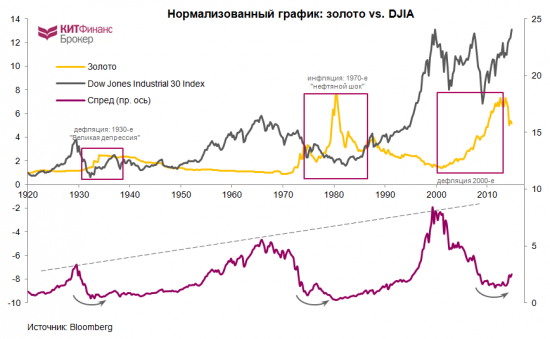

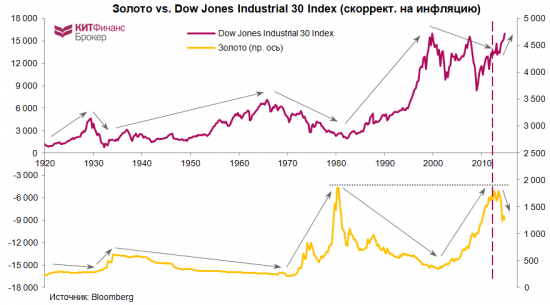

График цен с 1920 по 2013 гг. на золото и индекса Dow Jones Industrial Average, скорректированных на инфляцию, наглядно показывает эту цикличность: периоды роста золота совпадают с периодом падения рынка акций и наоборот. Выход индекса DJIA (как и S&P 500) на новые исторические максимумы в 2013 году ознаменовал завершение бычьего суперцикла в золоте.

4. Золото vs. инфляция/дефляция

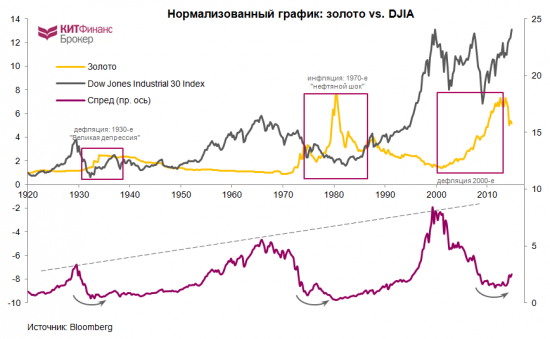

История рынка золота показывает, что глобальные циклы роста или падения на нем так или иначе связаны с темой либо дефляции, либо инфляции. Единственный “инфляционный” случай роста золота – 1970-е годы. Два остальных – дефляционные (“Великая депрессия” 1930-х, дефляция 2000-х).

Цена на золото растет в условиях высокой инфляции (функция квазимонетарного стандарта) и в условиях риска дефляции (сохранение value). Сегодняшнее состояние глобальной экономики (в особенности по развитым странам), характеризуется феноменом стабильной низкой инфляции, который иногда обозначают термином “дезинфляция”. Золото теряет свою ценность в условиях низкой инфляции, т.к. отдача от финансовых активов растет в периоды положительных реальных процентных ставок.

5. Золото vs. глобальная денежная экспансия

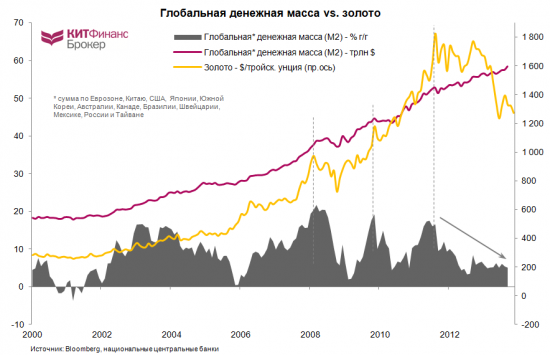

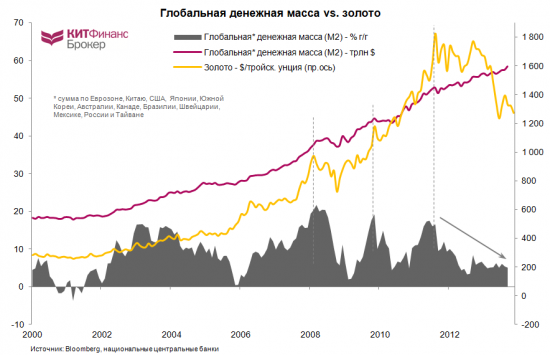

Направленные движения в ценах на золото очень плотно коррелировали с динамикой глобальной денежной экспансии с 2000-х годов. Это является одним из следствий возникновения дефляционных сил в развитых экономиках (особенно в США).

Несмотря на то, что сегодня центробанки развитых и развивающихся стран продолжают проводить ультрамягкую денежно-кредитную политику, темпы расширения денежной массы замедляются: цена на золото корреспондирует с динамикой роста M2.

Последние пики в динамике прироста глобального M2 были зафиксированы осенью 2011 г. На это время пришлись и максимумы в цене золота.

Весной 2013 г. Федрезерв США обозначил планы по выходу (“tapering”) из программы количественного смягчения QE3, европейские монетарные власти, в свою очередь, воздерживаются от расширения баланса ЕЦБ – видимых причин для увеличения предложения денег в глобальной экономике сегодня нет.

6. Почему инфляция остается подавленной в условиях работающего “печатного станка”?

С запуском процесса делевериджа в 2008 году, экономика США попала в ловушку ликвидности. Обнулив процентные ставки, Федрезерв обратился к нетрадиционным инструментам монетарной политики в виде программ выкупа активов (QE), или, как часто говорят, начал “печатать” деньги. Важно понимать, что инфляции не возникает, так как напечатанные доллары идут на компенсацию падения объема кредита в экономике: каждый потраченный доллар, уплаченный в виде денег, дает тот же эффект, что и потраченный доллар, уплаченный в виде кредита. Печатая деньги, ФРС может компенсировать исчезновение кредита во время делевериджа с помощью повышения количества доступных денег. Поэтому и нет избыточного предложения денег в экономике, которое вызвало бы рост ценовых уровней.

Сегодня инфляционные ожидания (inflation breakevens) в США остаются подавленными, несмотря на значительный рост баланса ФРС ($3,5 трлн) благодаря нескольким программам выкупа активов (QE). Поэтому использование золота в качестве инфляционного хеджа нецелесообразно.

7. Золото vs. глобальный спрос

В 2009 г. впервые за многие годы центральные банки стали нетто-покупателями золота. Основной спрос на желтый металл сегодня обеспечивают развивающиеся страны, что частично является следствием роста резервов их центробанков. С учетом того, что львиную долю этих резервов составляют активы, номинированные в долларах США и евро, диверсификация через золото выглядит вполне нормальным и логичным явлением. К примеру, только 2% валютных резервов Китая сосредоточено в золоте. Сравним это с 76% у США, 73% — Германии, 33% — ЕЦБ, 72% — Италии, 71% — Франции, 10% — Индии, 9% — России.

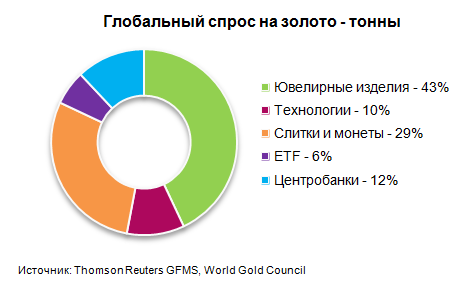

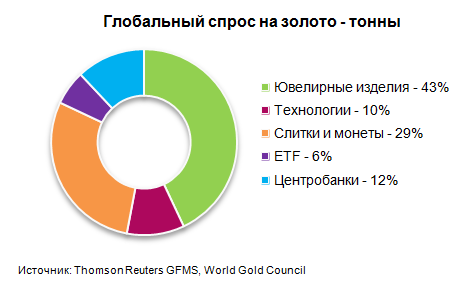

Несмотря на то, что объем спроса на золото в 2012 г. со стороны центробанков стал максимальным за последние 48 лет, на их долю приходится всего 10% от общего объема спроса (среднее значение с 2008 по 2012 г. – 4%). При этом 43% мирового спроса обеспечивает сегмент ювелирных изделий, 29% — инвестиционный спрос на слитки и монеты, 10% — технологическая промышленность, 6% — фонды ETF и т.п.

Высокий спрос на золото со стороны Китая и Индии во многом объясняется не только культурными традициями и т.п., но и отрицательными реальными процентными ставками – в этом случает золото выступает в качестве хеджа.

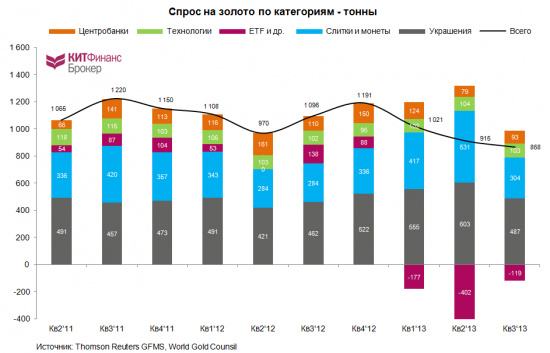

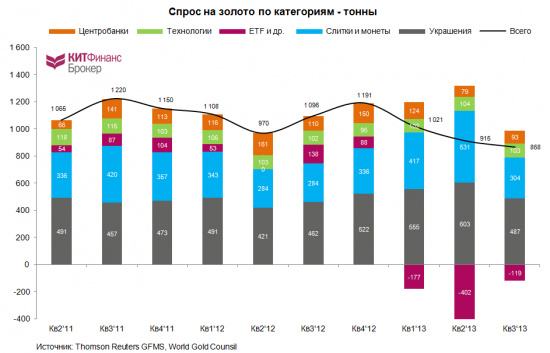

В 2013 году спрос со стороны ювелирной индустрии и технологического сектора стагнирует. Отмечено резкое снижение спроса со стороны фондов ETF. Центральные банки (в особенности развивающихся стран) остаются нетто-покупателями желтого металла в своем желании разнообразить состав резервов, но их спрос не перевешивает выпадающий спрос других сегментов. Ожидаемая стагнация глобально спроса не создает основ для поддержания цен на золото и в будущем.

Интересно, но большая часть золота торгуемых на бирже фондов ETF весной-летом 2013 года была выведена из фондов-холдингов в Лондоне, отправлена в Швейцарию для расплавки, затем экспортирована в Гонконг и оттуда доставлена в Китай.

Золотодобывающие компании в полной мере ощутили негативные последствия от падения цены золота. Средняя себестоимость добычи в терминах total cash costs (включает расходы на заработную плату, энергию, поддержание действующих разработок и т.п.) по крупнейшим компаниям отрасли (Goldcorp, Barrick Gold, Newmont и т.п.) согласно данным Bloomberg, составляет $700 за унцию.

В терминах all-in sustaining cash costs, включающих в себя total cash costs (60%), CAPEX (30%), административные и общие затраты (5%), расходы на разведку и оценку затрат на экологию (2%) и т.п. – около $1100 за унцию. Видно, что себестоимость близка к текущим котировкам золота на рынке, но ее можно значительно снизить как минимум за счет срезания CAPEX.

В сухом остатке

По нашему мнению, золото в долгосрочном периоде будет двигаться либо во флэте ($1350-1100 за тройскую унцию), либо в рамках медвежьего тренда.

В ближайшей перспективе определенную роль для золота сыграет монетарная политика ФРС США: все идет к тому, что сворачивание программы выкупа активов QE3 (fed tapering) начнется, если не в декабре текущего года, то весной 2014 года. Несмотря на то, что рынок сегодня не ставит знак равенства между tapering и tightening, т.е. не воспринимает сворачивание QE как де факто ужесточение монетарной политики, на глобальную финансовое мироустройство это событие будет влиять в серьезной степени.

На ожиданиях сворачивания стимулирующий программ ФРС продолжается процесс нормализации процентных ставок. Доходности американских 10-летних трежериз, являющихся бенчмарком глобального долгового рынка, уже показали существенный рост в текущем году. При этом сырьевые активы, промышленные и драгоценные металлы, которые номинированы в американской валюте, испытывают понижательное давление.

Думаю, что мировая экономика в обозримом будущем продолжит существовать в рамках стабильной низкой инфляции, что является негативной средой для золота: в условиях положительных реальных процентных ставок финансовые активы генерируют большую реальную доходность.

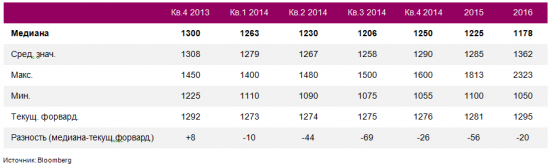

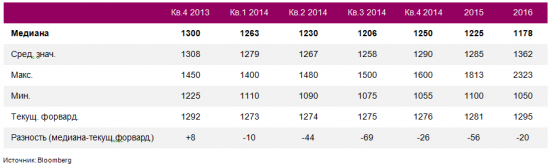

Согласно ожиданиям экономистов и аналитиков, опрошенных Bloomberg, к 2016 году цена золота останется в районе $1200 за тройскую унцию. Правда, еще в феврале ждали $1600 к 2016-му :))

Отсутствие повышенного интереса к золоту на ближайшие нескольких лет также выражается в позитивных ожиданиях относительно перспектив роста экономики США и глобальной экономики в целом. Ожидаемое улучшение макроэкономических показателей вызовет ожидаемое повышение процентных ставок.

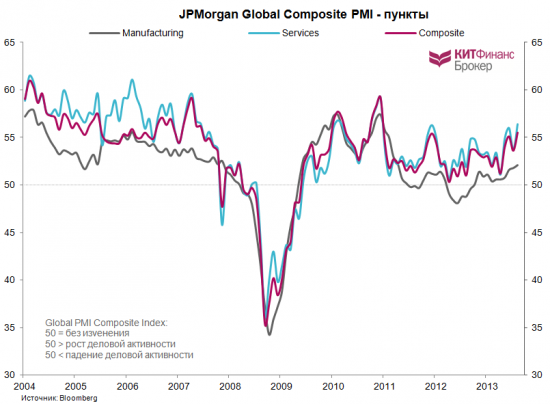

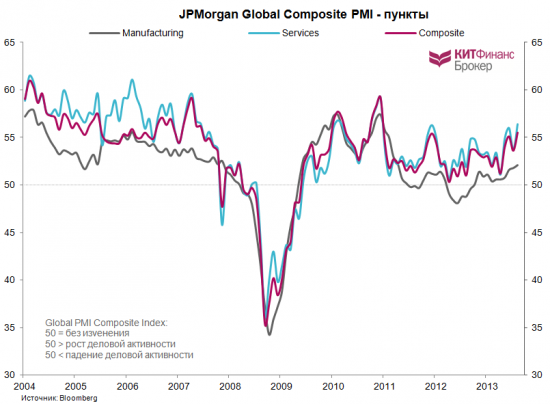

Глобальная деловая активность в промышленности и секторе услуг (PMI’s) продолжает восстанавливаться, являясь одним из важнейших опережающих индикаторов глобальной экономики.

Всем удачных инвестиций!

P.S. C этим материалом также можно ознакомиться в декабрьском номере журнала Cbonds Review. Статья называется "Золотое дно".

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

2. Золото vs. доллар США

На фоне восстановления экономики США и с завершением эпохи количественного смягчения ФРС заканчивается эпоха слабого доллара. Это серьезный аргумент в пользу того, что золото, цена на которое номинирована в долларах, в долгосрочном периоде будет двигаться либо во флэте, либо в рамках медвежьего тренда.

3. Золото vs. цикличность

Золото, как и любой другой актив, обращающийся на рынке и имеющий цену, циклично.

График цен с 1920 по 2013 гг. на золото и индекса Dow Jones Industrial Average, скорректированных на инфляцию, наглядно показывает эту цикличность: периоды роста золота совпадают с периодом падения рынка акций и наоборот. Выход индекса DJIA (как и S&P 500) на новые исторические максимумы в 2013 году ознаменовал завершение бычьего суперцикла в золоте.

4. Золото vs. инфляция/дефляция

История рынка золота показывает, что глобальные циклы роста или падения на нем так или иначе связаны с темой либо дефляции, либо инфляции. Единственный “инфляционный” случай роста золота – 1970-е годы. Два остальных – дефляционные (“Великая депрессия” 1930-х, дефляция 2000-х).

Цена на золото растет в условиях высокой инфляции (функция квазимонетарного стандарта) и в условиях риска дефляции (сохранение value). Сегодняшнее состояние глобальной экономики (в особенности по развитым странам), характеризуется феноменом стабильной низкой инфляции, который иногда обозначают термином “дезинфляция”. Золото теряет свою ценность в условиях низкой инфляции, т.к. отдача от финансовых активов растет в периоды положительных реальных процентных ставок.

5. Золото vs. глобальная денежная экспансия

Направленные движения в ценах на золото очень плотно коррелировали с динамикой глобальной денежной экспансии с 2000-х годов. Это является одним из следствий возникновения дефляционных сил в развитых экономиках (особенно в США).

Несмотря на то, что сегодня центробанки развитых и развивающихся стран продолжают проводить ультрамягкую денежно-кредитную политику, темпы расширения денежной массы замедляются: цена на золото корреспондирует с динамикой роста M2.

Последние пики в динамике прироста глобального M2 были зафиксированы осенью 2011 г. На это время пришлись и максимумы в цене золота.

Весной 2013 г. Федрезерв США обозначил планы по выходу (“tapering”) из программы количественного смягчения QE3, европейские монетарные власти, в свою очередь, воздерживаются от расширения баланса ЕЦБ – видимых причин для увеличения предложения денег в глобальной экономике сегодня нет.

6. Почему инфляция остается подавленной в условиях работающего “печатного станка”?

С запуском процесса делевериджа в 2008 году, экономика США попала в ловушку ликвидности. Обнулив процентные ставки, Федрезерв обратился к нетрадиционным инструментам монетарной политики в виде программ выкупа активов (QE), или, как часто говорят, начал “печатать” деньги. Важно понимать, что инфляции не возникает, так как напечатанные доллары идут на компенсацию падения объема кредита в экономике: каждый потраченный доллар, уплаченный в виде денег, дает тот же эффект, что и потраченный доллар, уплаченный в виде кредита. Печатая деньги, ФРС может компенсировать исчезновение кредита во время делевериджа с помощью повышения количества доступных денег. Поэтому и нет избыточного предложения денег в экономике, которое вызвало бы рост ценовых уровней.

Сегодня инфляционные ожидания (inflation breakevens) в США остаются подавленными, несмотря на значительный рост баланса ФРС ($3,5 трлн) благодаря нескольким программам выкупа активов (QE). Поэтому использование золота в качестве инфляционного хеджа нецелесообразно.

7. Золото vs. глобальный спрос

В 2009 г. впервые за многие годы центральные банки стали нетто-покупателями золота. Основной спрос на желтый металл сегодня обеспечивают развивающиеся страны, что частично является следствием роста резервов их центробанков. С учетом того, что львиную долю этих резервов составляют активы, номинированные в долларах США и евро, диверсификация через золото выглядит вполне нормальным и логичным явлением. К примеру, только 2% валютных резервов Китая сосредоточено в золоте. Сравним это с 76% у США, 73% — Германии, 33% — ЕЦБ, 72% — Италии, 71% — Франции, 10% — Индии, 9% — России.

Несмотря на то, что объем спроса на золото в 2012 г. со стороны центробанков стал максимальным за последние 48 лет, на их долю приходится всего 10% от общего объема спроса (среднее значение с 2008 по 2012 г. – 4%). При этом 43% мирового спроса обеспечивает сегмент ювелирных изделий, 29% — инвестиционный спрос на слитки и монеты, 10% — технологическая промышленность, 6% — фонды ETF и т.п.

Высокий спрос на золото со стороны Китая и Индии во многом объясняется не только культурными традициями и т.п., но и отрицательными реальными процентными ставками – в этом случает золото выступает в качестве хеджа.

В 2013 году спрос со стороны ювелирной индустрии и технологического сектора стагнирует. Отмечено резкое снижение спроса со стороны фондов ETF. Центральные банки (в особенности развивающихся стран) остаются нетто-покупателями желтого металла в своем желании разнообразить состав резервов, но их спрос не перевешивает выпадающий спрос других сегментов. Ожидаемая стагнация глобально спроса не создает основ для поддержания цен на золото и в будущем.

Интересно, но большая часть золота торгуемых на бирже фондов ETF весной-летом 2013 года была выведена из фондов-холдингов в Лондоне, отправлена в Швейцарию для расплавки, затем экспортирована в Гонконг и оттуда доставлена в Китай.

Золотодобывающие компании в полной мере ощутили негативные последствия от падения цены золота. Средняя себестоимость добычи в терминах total cash costs (включает расходы на заработную плату, энергию, поддержание действующих разработок и т.п.) по крупнейшим компаниям отрасли (Goldcorp, Barrick Gold, Newmont и т.п.) согласно данным Bloomberg, составляет $700 за унцию.

В терминах all-in sustaining cash costs, включающих в себя total cash costs (60%), CAPEX (30%), административные и общие затраты (5%), расходы на разведку и оценку затрат на экологию (2%) и т.п. – около $1100 за унцию. Видно, что себестоимость близка к текущим котировкам золота на рынке, но ее можно значительно снизить как минимум за счет срезания CAPEX.

В сухом остатке

По нашему мнению, золото в долгосрочном периоде будет двигаться либо во флэте ($1350-1100 за тройскую унцию), либо в рамках медвежьего тренда.

В ближайшей перспективе определенную роль для золота сыграет монетарная политика ФРС США: все идет к тому, что сворачивание программы выкупа активов QE3 (fed tapering) начнется, если не в декабре текущего года, то весной 2014 года. Несмотря на то, что рынок сегодня не ставит знак равенства между tapering и tightening, т.е. не воспринимает сворачивание QE как де факто ужесточение монетарной политики, на глобальную финансовое мироустройство это событие будет влиять в серьезной степени.

На ожиданиях сворачивания стимулирующий программ ФРС продолжается процесс нормализации процентных ставок. Доходности американских 10-летних трежериз, являющихся бенчмарком глобального долгового рынка, уже показали существенный рост в текущем году. При этом сырьевые активы, промышленные и драгоценные металлы, которые номинированы в американской валюте, испытывают понижательное давление.

Думаю, что мировая экономика в обозримом будущем продолжит существовать в рамках стабильной низкой инфляции, что является негативной средой для золота: в условиях положительных реальных процентных ставок финансовые активы генерируют большую реальную доходность.

Согласно ожиданиям экономистов и аналитиков, опрошенных Bloomberg, к 2016 году цена золота останется в районе $1200 за тройскую унцию. Правда, еще в феврале ждали $1600 к 2016-му :))

Отсутствие повышенного интереса к золоту на ближайшие нескольких лет также выражается в позитивных ожиданиях относительно перспектив роста экономики США и глобальной экономики в целом. Ожидаемое улучшение макроэкономических показателей вызовет ожидаемое повышение процентных ставок.

Глобальная деловая активность в промышленности и секторе услуг (PMI’s) продолжает восстанавливаться, являясь одним из важнейших опережающих индикаторов глобальной экономики.

Всем удачных инвестиций!

P.S. C этим материалом также можно ознакомиться в декабрьском номере журнала Cbonds Review. Статья называется "Золотое дно".

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

несмотря на то, что не со всем согласен

Потом лукаво ухмыльнулся и пошел начищать гладкоствол ;)

А вот аналитики говорящие что золото либо упадёт, либо во флете будет — это бычий сигнал.

" В терминах all-in sustaining cash costs, включающих в себя total cash costs (60%), CAPEX (30%), административные и общие затраты (5%), расходы на разведку и оценку затрат на экологию (2%) и т.п. – около $1100 за унцию. Видно, что себестоимость близка к текущим котировкам золота на рынке, но ее можно значительно снизить как минимум за счет срезания CAPEX"

Они и так этим сейчас занимаются, чтоб быть рентабельными. Но не учитываешь одного фактора: себестоимость добычи у крупных компаний очень разнородна. Посмотри тенденцию в разведанных запасах — они увеличили тенденцию и увеличивают в разработку самых прибыльных месторождений. При чем рост переработки растет порядка 17% в год, а получение конечного продукта только на 10%. И эта тенденция сохраняется, что в конечном счете приведет к быстрому исчерпанию запасов. Многие золотодобывающие компании свернули разведку, чтоб косты резать. Согласен, что на данном этапе золото выглядит очень «блекло», но оно быстро вырастит, когда придет время…

Спасибо.

по последним данным, у них всплеск идет, от раздувания ипотеки. Связанные с сегментом строительства сектора, показывают положительную динамику, но объём ипотечных займов уменьшается + «Чёрная пятница» тоже не отразила роста покупок

????????????

Могёт быть как то так, но тренд падающий пока так и не пробит.