SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Аналитическое освещение компании Polymetal

- 11 апреля 2017, 13:07

- |

Убежище от бури

Конструктивная позиция по золоту: в 2018 ожидаем среднюю цену $1 350 за унцию

Привлекательная оценка: EV/EBITDA с учетом перспектив роста 6.1x

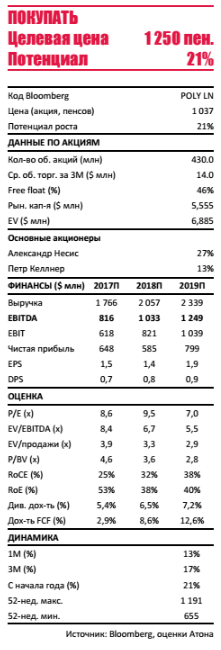

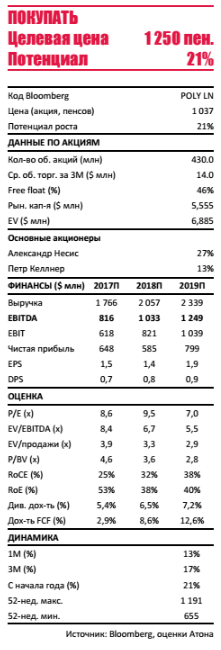

Polymetal торгуется с мультипликатором EV/EBITDA 2017 равным 8.4x, что соответствует среднему значению у мировых производителей золота, но компания предлагает один из самых высоких темпов роста производства в мире (среднегодовое значение 10% до 2020), свободные денежные потоки выше среднего по сектору (доходность 9%), дивиденды (6%) и полную себестоимость добычи ниже среднего (AISC $776/унция). С учетом перспектив роста Polymetal торгуется с мультипликатором EV/EBITDA 6.1x, предлагая дисконт 21% к мировым аналогам, по нашей оценке. Прохождение пика капзатрат в 2017 должно высвободить $120 млн свободного денежного потока к 2019, в то время как ожидаемое ослабление рубля должно положительно сказаться на финансовых показателях.

Катализаторы акций: сделки M&A, включение в FTSE-100, специальные дивиденды

Проект Кызыл продвигается по плану; интересный долгосрочный портфель роста

Строительства проекта Кызыл находится на завершающем этапе, и первый концентрат должен быть добыт в 3К18.

Мы начинаем аналитическое освещение компании Polymetal с рекомендации ПОКУПАТЬ и целевой цены 1 250 пенсов за акцию. Мы занимаем конструктивную позицию по золоту и в 2018 ожидаем среднюю цену $1 350 за унцию. Мы считаем, что опасения ужесточения политики ФРС перевешиваются грядущим Brexit, Трампономикой и Евроскептицизмом, а также беспокойством в отношении оценки S&P (P/E 29x с корректировкой на цикличность) и растущей инфляцией. Polymetal предлагает среднегодовые темпы роста производства 10% до 2020, показатель FCF выше среднего по сектору, интересный долгосрочный портфель роста с добычей 600 тыс унций золотого эквивалента в год при IRR 24%. Около 70% денежных затрат Polymetal номинировано в рублях, и в 2017 мы ожидаем средний курс доллара 59 руб., поскольку текущие уровни представляются неустойчивыми. Дальнейшие сделки M&A, способствующие росту стоимости, специальные дивиденды (доходность 2%) и включение в FTSE-100 поддержат акции Polymetal, на наш взгляд.

Конструктивная позиция по золоту: в 2018 ожидаем среднюю цену $1 350 за унцию

Мы считаем, что Brexit, Евроскептицизм, Трампономика и беспокойство в отношении оценки S&P (P/E 29x на локальных максимумах с корректировкой на цикличность) подпитывают неопределенность на рынке, а инвесторы в золото любят неопределенность. Растущая глобальная инфляция увеличивает спрос со стороны инвесторов и заставляет золото сиять еще ярче. Мы ожидаем, что после разочаровывающего 2016 спрос в ювелирном секторе восстановится, поскольку проблемы с ликвидностью в Индии ослабевают. Ужесточение политики ФРС самый тревожный фактор для перспектив золота, однако будущие повышения ставки уже частично учтены в цене.

Привлекательная оценка: EV/EBITDA с учетом перспектив роста 6.1x

Polymetal торгуется с мультипликатором EV/EBITDA 2017 равным 8.4x, что соответствует среднему значению у мировых производителей золота, но компания предлагает один из самых высоких темпов роста производства в мире (среднегодовое значение 10% до 2020), свободные денежные потоки выше среднего по сектору (доходность 9%), дивиденды (6%) и полную себестоимость добычи ниже среднего (AISC $776/унция). С учетом перспектив роста Polymetal торгуется с мультипликатором EV/EBITDA 6.1x, предлагая дисконт 21% к мировым аналогам, по нашей оценке. Прохождение пика капзатрат в 2017 должно высвободить $120 млн свободного денежного потока к 2019, в то время как ожидаемое ослабление рубля должно положительно сказаться на финансовых показателях.

Катализаторы акций: сделки M&A, включение в FTSE-100, специальные дивиденды

Мы полагаем, что удачный опыт сделок M&A, способствующих росту стоимости, может продолжиться и будет позитивно воспринят рынком: Polymetal предпочитает активы, которые могут быть интегрированы в его производственную цепочку, и часто использует долевое финансирование. Мы считаем, что переход в FTSE-100 из FTSE-250 может быть еще одним катализатором: рыночная капитализация Polymetal составляет 4,5 млрд фунтов против 3,8 млрд фунтов у Intu Properties, самой небольшой компании в индексе. Мы ожидаем, что Polymetal выплатит специальные дивиденды в размере $0,23 на акцию (доходность 2%) за 2017, вдобавок к $467 млн уже выплаченным ранее.

Проект Кызыл продвигается по плану; интересный долгосрочный портфель роста

Строительства проекта Кызыл находится на завершающем этапе, и первый концентрат должен быть добыт в 3К18.

Мы считаем, что риски, связанные с этим масштабным проектом, уже начали уменьшаться. Согласно нашим прогнозам, Кызыл достигнет уровня производства 80 тыс унций в 2018 и 280 тыс унций в 2019 и станет самым сильным катализатором роста производства и пополнения запасов (+7,3 млн унций) для компании. По нашим оценкам, Прогноз (серебро) и Нежданинское месторождение (золото) по спотовым ценам имеют чистую приведенную стоимость $180 млн и $120 млн соответственно.АТОН

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК ЕЭС

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания