SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. VasyaPrazhkin

Про подходы к инвестированию

- 11 июня 2023, 01:00

- |

Представляю уважаемой аудитории мой взгляд на актуальность методов анализа перспективности компаний и цен на их акции.

1) Фундаметальный анализ

Пожалуй, наименее ценный для прогнозирования цен акций на текущий момент. Когда-то давно это был значимый фактор, но последние годы мы видим на рынке полно компаний, которые имея хорошие показатели, практически не растут в цене и наоборот, полно компаний, которые не могут похвастаться хорошей прибылью или дивидендами, но акции хорошо ликвидны и завидно растут.

Для примера возьмем Сбербанк. С октября прошлого года по май текущего акции сделали +150%. При этом фундаментал не сильно поменялся за прошедшие 8 месяцв. Делаем вывод — движение вызвано чем угодно, но точно не фундаментальными факторами.

2) Технический анализ

Как ни странно, но пока еще работает, хоть и не так хорошо, как 10-20 лет назад. Причины простые — появилось слишком много влияющих на цену факторов. А теханализ опирается на предыдущие значения цен, любая смена тренда и привет, убытки! Рынок так же стал очень динамичным, что постоянно выносит стопы, а это приводит к снижению прибыли и увеличивает расходы на комиссию. Можно ли заработать теханализом — как я вижу на Смартлабе — у кого-то получается. Да, не всегда, не сразу и требует постоянной подстройки и выбора инструмента. Но заработать можно.

3) Анализ психологии рынка

Сегодня мы находимся на рынке, который управляется психологией и поведением толпы. Это подтверждается отчетом Мосбиржи, который говорит, что в апреле 2023-го года 80% объема торгов на рынке акций сделали физ. лица. Естественно, большинство физ. лиц не изучают фундаментал компаний, не пользуются теханализом и прочими статистическими инструментами, а руководствуются новостями, мнением блогеров и инфоцыган, хайповыми темами и трендами соцсетей. Так считают и профессионалы, например — Steen Jakobsen(Chief Investment Officer в Saxo Bank). Кому интересно — вот его интервью 3-х летней давности, но до сих пор актуальное, где он рассказывает, какие качества ценны на фондовом рынке при анализе.

Почему важно понимать психологию физлиц? Объём ценных бумаг в портфелях частных инвесторов на Мосбирже всего за полтора года увеличился в 2.2 раза с 334 млрд(на конец февраля 2022) до 759 млрд на конец апреля. И есть значительные основания считать, что тренд сохранится благодаря данным факторам:

1) Средний возраст инвестора снижается благодаря доступности приложений для торговли.

2) Биржа привлекает азартных людей, не в последнюю очередь благодаря запрету на онлайн-казино и слабой доступности офлайн-казино.

3) Рынки позволяют заработать как на инвестировании и спекуляциях, так и на инфоцыганской теме.

4) На рынке есть компании, тесно связанные с криптой, что позволяет спекулировать и на крипто-теме.

5) Государству выгодно развивать фондовый рынок, так как оно собирает с этого налоги, а компании получают доступ к капиталу.

Чем отличается профессиональный трейдер от любителя-физлица?

В большинстве случаев первый никогда не досидит до конца роста, заберет свои 50-100% и уйдет в закат, радостный, что хорошо заработал. Особо одаренные зайдут еще прокатятся на этой волне не раз. А физик же легко посидит год-два на тренде, пример тому, рост в 8 раз банка Тинькоф, в тинькофском пульсе полно радостных историй про иксы.

Как зарабатывать на рынке физиков?

Ответ простой — надо уметь видеть тренды в зародыше и понимать, насколько мощным и длительным может быть рост и уметь поймать смену настроения толпы и уход хайпа. Но за простотой скрывается масса нюансов, которые не каждый сможет учесть. Каждый, наверное, помнит, что еще недавно все, связанное с блокчейном, привлекало внимание и деньги. Блокчейн-волна как минимум дважды достигала пика в конце 2017-го и 2021-го годов:

Сейчас мы находимся на очередном снижении, между волнами. Будет ли новая волна, которая вынесет BTC за уровень $100K? Вполне вероятно.

Есть ли сейчас перспективная волна в фазе роста?

Многие наверное слышали про GPT, ChatGPT, Midjourney и прочие замечательные штуки? Сейчас AI-тема переживает вторую волну. Первая была несколько лет назад и так же принесла многим технолоческим компаниям новые хаи. В этот раз дудку хайпа взяли в руки генеративные нейросети, которые позволяют создавать текст/картинки/видео/звуки по заданным пользователем ключевым словам. Все это непременно приведет к тому, что какие-то компании вырастут в разы и даже на порядки в ближайшие месяцы и годы. Как найти такие компании? Вопрос крайне интересный, но у кого получится — смогут заработать за год целое состояние. Некоторые уже прокатились на недавнем росте Nvidia и AMD — поставщиков видеокарт для работы генеративных нейросетей. А так как видеокарт нужно очень много, то вырастут и еще.

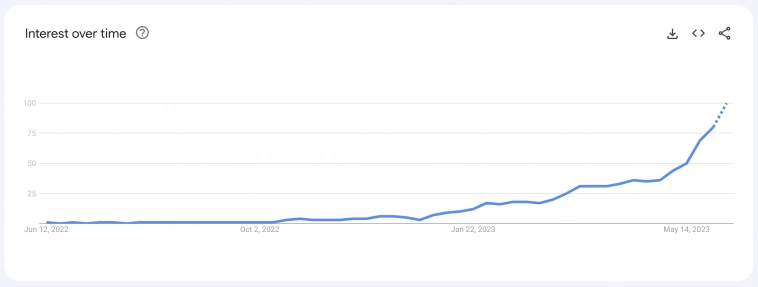

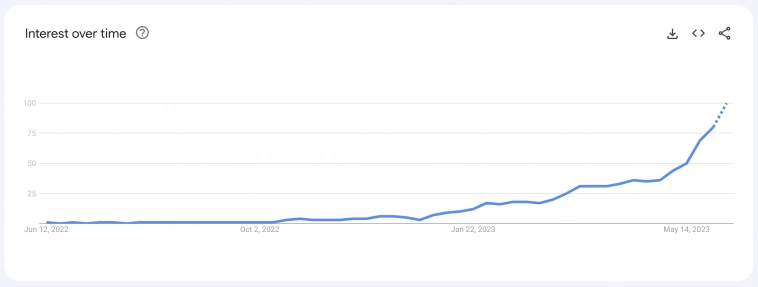

Динамика интереса к «generative AI» по версии Google Trends:

Всем успехов и удачи найти ту самую компанию-бриллиант!

1) Фундаметальный анализ

Пожалуй, наименее ценный для прогнозирования цен акций на текущий момент. Когда-то давно это был значимый фактор, но последние годы мы видим на рынке полно компаний, которые имея хорошие показатели, практически не растут в цене и наоборот, полно компаний, которые не могут похвастаться хорошей прибылью или дивидендами, но акции хорошо ликвидны и завидно растут.

Для примера возьмем Сбербанк. С октября прошлого года по май текущего акции сделали +150%. При этом фундаментал не сильно поменялся за прошедшие 8 месяцв. Делаем вывод — движение вызвано чем угодно, но точно не фундаментальными факторами.

2) Технический анализ

Как ни странно, но пока еще работает, хоть и не так хорошо, как 10-20 лет назад. Причины простые — появилось слишком много влияющих на цену факторов. А теханализ опирается на предыдущие значения цен, любая смена тренда и привет, убытки! Рынок так же стал очень динамичным, что постоянно выносит стопы, а это приводит к снижению прибыли и увеличивает расходы на комиссию. Можно ли заработать теханализом — как я вижу на Смартлабе — у кого-то получается. Да, не всегда, не сразу и требует постоянной подстройки и выбора инструмента. Но заработать можно.

3) Анализ психологии рынка

Сегодня мы находимся на рынке, который управляется психологией и поведением толпы. Это подтверждается отчетом Мосбиржи, который говорит, что в апреле 2023-го года 80% объема торгов на рынке акций сделали физ. лица. Естественно, большинство физ. лиц не изучают фундаментал компаний, не пользуются теханализом и прочими статистическими инструментами, а руководствуются новостями, мнением блогеров и инфоцыган, хайповыми темами и трендами соцсетей. Так считают и профессионалы, например — Steen Jakobsen(Chief Investment Officer в Saxo Bank). Кому интересно — вот его интервью 3-х летней давности, но до сих пор актуальное, где он рассказывает, какие качества ценны на фондовом рынке при анализе.

Почему важно понимать психологию физлиц? Объём ценных бумаг в портфелях частных инвесторов на Мосбирже всего за полтора года увеличился в 2.2 раза с 334 млрд(на конец февраля 2022) до 759 млрд на конец апреля. И есть значительные основания считать, что тренд сохранится благодаря данным факторам:

1) Средний возраст инвестора снижается благодаря доступности приложений для торговли.

2) Биржа привлекает азартных людей, не в последнюю очередь благодаря запрету на онлайн-казино и слабой доступности офлайн-казино.

3) Рынки позволяют заработать как на инвестировании и спекуляциях, так и на инфоцыганской теме.

4) На рынке есть компании, тесно связанные с криптой, что позволяет спекулировать и на крипто-теме.

5) Государству выгодно развивать фондовый рынок, так как оно собирает с этого налоги, а компании получают доступ к капиталу.

Чем отличается профессиональный трейдер от любителя-физлица?

В большинстве случаев первый никогда не досидит до конца роста, заберет свои 50-100% и уйдет в закат, радостный, что хорошо заработал. Особо одаренные зайдут еще прокатятся на этой волне не раз. А физик же легко посидит год-два на тренде, пример тому, рост в 8 раз банка Тинькоф, в тинькофском пульсе полно радостных историй про иксы.

Как зарабатывать на рынке физиков?

Ответ простой — надо уметь видеть тренды в зародыше и понимать, насколько мощным и длительным может быть рост и уметь поймать смену настроения толпы и уход хайпа. Но за простотой скрывается масса нюансов, которые не каждый сможет учесть. Каждый, наверное, помнит, что еще недавно все, связанное с блокчейном, привлекало внимание и деньги. Блокчейн-волна как минимум дважды достигала пика в конце 2017-го и 2021-го годов:

Сейчас мы находимся на очередном снижении, между волнами. Будет ли новая волна, которая вынесет BTC за уровень $100K? Вполне вероятно.

Есть ли сейчас перспективная волна в фазе роста?

Многие наверное слышали про GPT, ChatGPT, Midjourney и прочие замечательные штуки? Сейчас AI-тема переживает вторую волну. Первая была несколько лет назад и так же принесла многим технолоческим компаниям новые хаи. В этот раз дудку хайпа взяли в руки генеративные нейросети, которые позволяют создавать текст/картинки/видео/звуки по заданным пользователем ключевым словам. Все это непременно приведет к тому, что какие-то компании вырастут в разы и даже на порядки в ближайшие месяцы и годы. Как найти такие компании? Вопрос крайне интересный, но у кого получится — смогут заработать за год целое состояние. Некоторые уже прокатились на недавнем росте Nvidia и AMD — поставщиков видеокарт для работы генеративных нейросетей. А так как видеокарт нужно очень много, то вырастут и еще.

Динамика интереса к «generative AI» по версии Google Trends:

Всем успехов и удачи найти ту самую компанию-бриллиант!

9 комментариев

так тиньков разгоняли сами тиньковцы. но сейчас цели у них другие. а про казино, так и что плохого? пусть все лудоманы и геймеры играют и лудоманят на бирже. так хоть какая-то польза

- 11 июня 2023, 01:09

+4

Заголовок про инвестирование, а читаю текст — про трейдинг/игру. Нет разницы в подходах и советах?

- 11 июня 2023, 05:37

Seroja, есть короткие тренды на полгода-год, а есть подлиннее — на годы. Пример вторых — Tesla, Nvidia, AMD, Apple, Microsoft. Чем не инвестирование?

- 11 июня 2023, 09:29

+11

После вывода про Сбер дальше не читал — бессмысленно. Ниче, что Сбер не вырос на 150%, а восстанавливается на справедливый уровень после мощного падения? Ох уж эти спекулянты…

- 11 июня 2023, 08:17

-1

SAO, нет такого понятия — справедливый уровень. Вот к примеру, 240 рублей — это справедливо или нет? А если справедливо, то почему Тимофей тогда скинул его по 160?

- 11 июня 2023, 13:48

+1

Как говорил Тимофей, надо смотреть за горизонт

- 11 июня 2023, 09:25

DavidD, Достаточно лишь на один ход вперед — уже профит

- 11 июня 2023, 09:30

+2

Я про инвестиции хотел почитать, а не про спекуляции. Дизлайк. ![]()

- 11 июня 2023, 10:49

теги блога Вася Пражкин

- рубль

- amd

- IPO

- IPO СПб Биржи

- nvidia

- S&P500

- SPO

- авто

- акции

- андрей мовчан

- Астра

- брокеры

- будущее

- Василий Олейник

- ВК

- Владимир Соловьев

- газ

- Газпром

- Группа Позитив

- дивиденды

- дно

- доллар рубль

- евро

- ждем

- ЗОЖ

- импорт в РФ

- инвестиции

- инвестиции в будущее

- инвестиции в недвижимость

- интерфейс

- кнопка

- коронавирус

- коррекция

- крестовский остров

- кризис

- медитация

- мобильный пост

- Мовчан

- Москвич

- настоящий трейдер

- НАТО

- натуральный газ

- недвижимость

- недвижка

- Нефть

- новое дно

- новые технологии

- обвал

- опрос

- оффтоп

- параллельный импорт

- перспектива

- позитив

- Позитив Текнолоджиз

- политика

- российский рынок

- рынки

- сбер

- сбербанк

- сервисы для инвесторов

- Сочи

- СПБ биржа

- теханализ

- тинькофф инвестиции

- торговые сигналы

- улучшаем ресурс

- Финляндия

- форекс

- фундаментальный анализ

- фьючерс mix

- хайп

- Цена акций

- цены

- Чарли Мангер

- экономика

- электричество

- Яндекс