SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Karaya1

Рублебакс - цена на нефть - дефицит бюджета РФ - девальвация

- 14 июня 2012, 09:30

- |

В догонку к этому: http://smart-lab.ru/blog/57995.php

Экономисты Credit Suisse подсчитали, как будет исполняться российский бюджет и что ждет рубль, если цены на нефть упадут. Ценовой шок, по их мнению, может смягчить гибкий курс рубля. Тяжесть бюджетного стресса будет обратно пропорциональна глубине падения рубля: чем дешевле рубль, тем меньше правительству придется занимать на рынке или брать из резервов. И тем сложнее ему будет удержаться и вернуться к регулированию курса и борьбе против девальвации.

Доля доходов энергетического сектора составляет 50% номинальной рублевой стоимости экспорта, они наполняют бюджет наполовину. Но эта зависимость может быть уменьшена: снижение доходов от продажи газа и нефти может быть компенсировано ослаблением рубля.

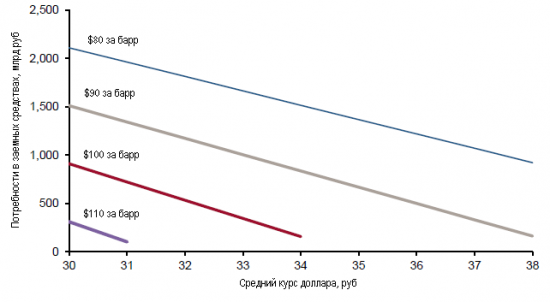

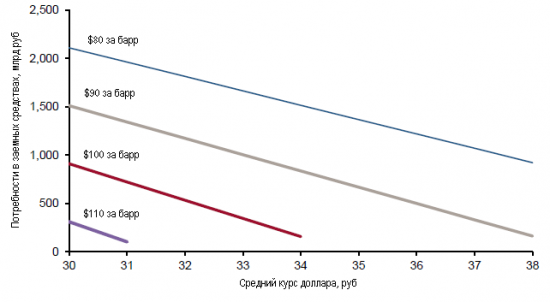

Например, при радикальном варианте — падении цен до $80 за баррель, — Минфину при нынешнем курсе доллара придется занять примерно 2,5 трлн руб на покрытие дефицита бюджета, подсчитали экономисты. Если же курс доллара вырастет до 38 руб, то потребности в заемных средствах составят всего 1 трлн руб.

Чем слабее рубль, тем меньше дыра в бюджете

Если цены на нефть резко упадут, то у правительства будет четыре возможных варианта действий.

1. Отпустить курс рубля. ЦБ может расширить границы валютного коридора, снизить объемы интервенций или на какое-то время вообще отказаться от их проведения.

В этом случае может заметно ускориться инфляция из-за удорожания импорта. Однако, как и в 2008-2009 годах, ослабление курса рубля приведет к резкому сокращению объемов импорта и потребительского спроса. Это поможет сдержать инфляционные ожидания под контролем, а значит, и замедлить саму инфляцию.

2. Использовать резервы. В случае, если власти примут политическое решение поддерживать курс рубля, правительству надо будет использовать резервы. Причем в ход пойдут и резервы ЦБ (для проведения масштабных валютных интервенций), и резервы правительства (для покрытия выпадающих доходов бюджета).

Аналитики Credit Suisse полагают, что это наиболее вероятный вариант действий властей. Недаром в некоторых правительственных документах курс рубля называется «социально значимым показателем».

Последствия такого решения будут печальными: сокращение резервов, рост напряженности в банковском секторе и снижение конкурентоспособности производителей. К тому же нельзя будет рассчитывать и на импортозамещение, которое обычно сопутствует девальвации национальной валюты.

3. Сократить расходы. Чтобы спасти резервы и не занимать, правительство может сократить расходы бюджета. Это наиболее рискованный вариант для властей с политической точки зрения: если расходы сократить, экономические цели, поставленные президентом Владимиром Путиным, не будут достигнуты, а власти могут столкнуться с новой волной протестов.

4. Все продать. Основным источником средств пополнения бюджета может стать крупномасштабная приватизация. За счет распродажи активов государство могло бы в этом году выручить 300 млрд руб, тем более, что покупатель на акции «Сбербанка» и «Алросы» найдется в любом случае. Однако пока российское правительство намекает на то, что ждать большой распродажи активов не стоит: у инвесторов плохое настроение, а мировые финансовые рынки по-прежнему лихорадит, а продавать что-то в таких условиях — значит продать дешево.

Экономисты банка просчитали три сценария развития событий на ближайший год. Они сравнили официальный сценарий правительства, который был использован при верстке бюджета, со своими оценками.

Правительству придется пожертвовать резервами ради рубля

Сценарий правительства: $115 за баррель и 29,4 руб за доллар

На расчеты аналитиков подтолкнули подписанные Владимиром Путиным в минувшую среду поправки к бюджету на 2012-2013 годы.

Взято с Финмаркета.

Экономисты Credit Suisse подсчитали, как будет исполняться российский бюджет и что ждет рубль, если цены на нефть упадут. Ценовой шок, по их мнению, может смягчить гибкий курс рубля. Тяжесть бюджетного стресса будет обратно пропорциональна глубине падения рубля: чем дешевле рубль, тем меньше правительству придется занимать на рынке или брать из резервов. И тем сложнее ему будет удержаться и вернуться к регулированию курса и борьбе против девальвации.

Доля доходов энергетического сектора составляет 50% номинальной рублевой стоимости экспорта, они наполняют бюджет наполовину. Но эта зависимость может быть уменьшена: снижение доходов от продажи газа и нефти может быть компенсировано ослаблением рубля.

Например, при радикальном варианте — падении цен до $80 за баррель, — Минфину при нынешнем курсе доллара придется занять примерно 2,5 трлн руб на покрытие дефицита бюджета, подсчитали экономисты. Если же курс доллара вырастет до 38 руб, то потребности в заемных средствах составят всего 1 трлн руб.

Чем слабее рубль, тем меньше дыра в бюджете

Если цены на нефть резко упадут, то у правительства будет четыре возможных варианта действий.

1. Отпустить курс рубля. ЦБ может расширить границы валютного коридора, снизить объемы интервенций или на какое-то время вообще отказаться от их проведения.

В этом случае может заметно ускориться инфляция из-за удорожания импорта. Однако, как и в 2008-2009 годах, ослабление курса рубля приведет к резкому сокращению объемов импорта и потребительского спроса. Это поможет сдержать инфляционные ожидания под контролем, а значит, и замедлить саму инфляцию.

2. Использовать резервы. В случае, если власти примут политическое решение поддерживать курс рубля, правительству надо будет использовать резервы. Причем в ход пойдут и резервы ЦБ (для проведения масштабных валютных интервенций), и резервы правительства (для покрытия выпадающих доходов бюджета).

Аналитики Credit Suisse полагают, что это наиболее вероятный вариант действий властей. Недаром в некоторых правительственных документах курс рубля называется «социально значимым показателем».

Последствия такого решения будут печальными: сокращение резервов, рост напряженности в банковском секторе и снижение конкурентоспособности производителей. К тому же нельзя будет рассчитывать и на импортозамещение, которое обычно сопутствует девальвации национальной валюты.

3. Сократить расходы. Чтобы спасти резервы и не занимать, правительство может сократить расходы бюджета. Это наиболее рискованный вариант для властей с политической точки зрения: если расходы сократить, экономические цели, поставленные президентом Владимиром Путиным, не будут достигнуты, а власти могут столкнуться с новой волной протестов.

4. Все продать. Основным источником средств пополнения бюджета может стать крупномасштабная приватизация. За счет распродажи активов государство могло бы в этом году выручить 300 млрд руб, тем более, что покупатель на акции «Сбербанка» и «Алросы» найдется в любом случае. Однако пока российское правительство намекает на то, что ждать большой распродажи активов не стоит: у инвесторов плохое настроение, а мировые финансовые рынки по-прежнему лихорадит, а продавать что-то в таких условиях — значит продать дешево.

Экономисты банка просчитали три сценария развития событий на ближайший год. Они сравнили официальный сценарий правительства, который был использован при верстке бюджета, со своими оценками.

Правительству придется пожертвовать резервами ради рубля

Сценарий правительства: $115 за баррель и 29,4 руб за доллар

На расчеты аналитиков подтолкнули подписанные Владимиром Путиным в минувшую среду поправки к бюджету на 2012-2013 годы.

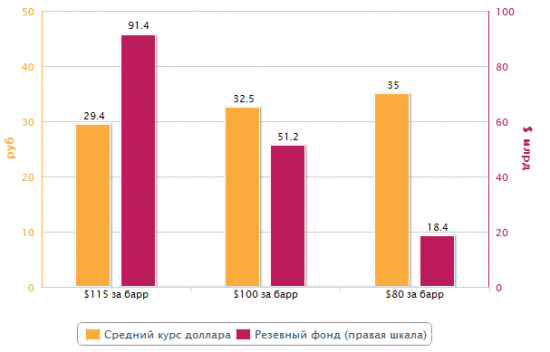

- Теперь бюджет рассчитывается исходя из стоимости барреля Urals в $115 против $100, о которых речь шла ранее.

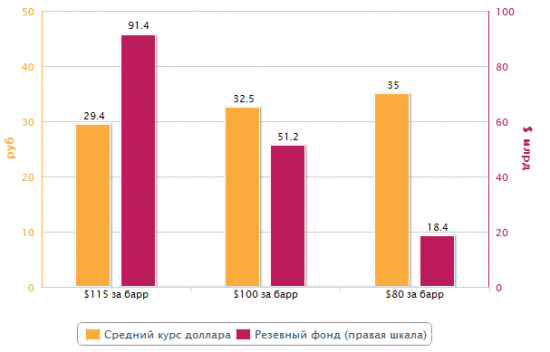

- Средний курс доллар при этом составит $29,4 за руб.

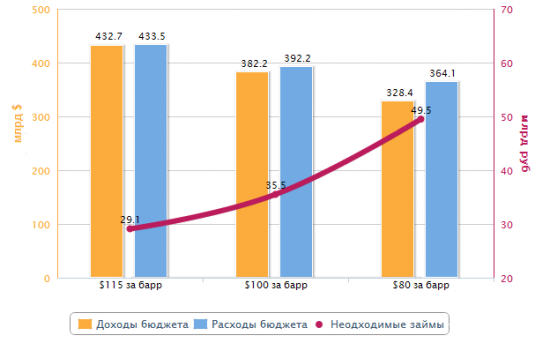

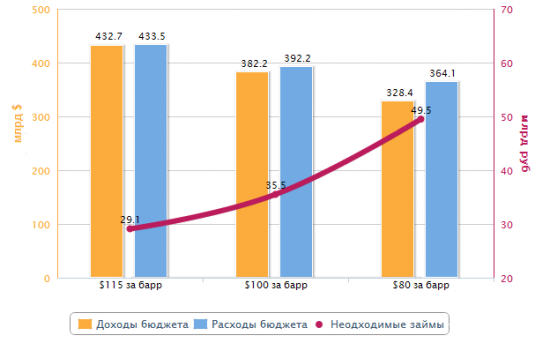

- Доходы бюджета в этом случае составят $432,7 млрд руб, а расходы — $433,5 млрд. Дефицит окажется сравнительно небольшим — $0,8 млрд, это меньше чем 0,1% ВВП.

- Потребности в заимствованиях составят всего $29,1 млрд. Правительство сможет занять на внутреннем рынке $48,3 млрд, правда, часть из привлеченных средств отправится в резервы.

- Резервный Фонд в этом случае составит $91,4 млрд.

- Если средняя стоимость нефти в этом году составит $100 за баррель, то курс доллара составит 32,5 руб. Его поддержат интервенции ЦБ.

- В этом случае правительству придется пересмотреть бюджет. Доходы бюджета в этом случае снизятся до $382,2 млрд, а расходы — до $392,2 млрд. Дефицит составит $9,9 млрд.

- Правительству придется занимать куда больше средств на рынке — $35,5 млрд. С помощью выпуска облигаций правительство сможет занять всего $37,1 млрд, из них (примерно $30,6) млрд на внутреннем рынке, состояние которого ухудшится. Часть из этих средств пойдет на выплаты по уже имеющимся долгам.

- Правительству придется залезть и в Резервный фонд: он сократится на $6,2 млрд. Пополнения резервов не случится. В этом случае объем Резервного фонда составит всего $51,2 млрд.

- Программы приватизации будут свернуты.

- Курс доллара при резком падении цен на нефть до $80 за баррель составит 35 руб. Девальвация могла бы быть и больше, если бы не интервенции ЦБ.

- Правительству придется еще больше сократить бюджет. В этом случае доходы составят $328,4 млрд, а расходы — $364,1 млрд. Дефицит бюджета взлетит до $35,7 млрд.

- В этом случае правительству придется занять $59,5 млрд.

- Однако внутренний рынок пострадает от кризиса: на нем правительство сможет занять лишь $25,8 млрд, еще $7,14 млрд придется занять на внешнем рынке.

- Еще почти $35 млрд правительству придется достать из Резервного фонда. В итоге, там останется всего $18,4 млрд.

- Этот сценарий может усугубить и сокращение темпов роста ВВП, однако этот фактор не учитывался аналитиками при построении сценариев. Сокращение темпов роста ВВП на 100 базисных пунктов снизит доходы бюджета еще на $4,6 млрд. Если ВВП заметно сократится, то курс доллара может взлететь до 40 руб.

Взято с Финмаркета.

2 комментария

где вариант с 50$ за баррель? :)

- 14 июня 2012, 10:04

VpnS, такой вариант как и в 2008 заранее не предусмотрели...)))

- 14 июня 2012, 10:20

теги блога Макс

- ABN Capital

- Brent

- HFT

- Ri

- RIH

- RIH1

- RIM

- RIU2

- riz

- Riz2

- Siu2

- SIZ2

- vanutar

- австралийский доллар

- алгоритмы

- алор

- анализ

- аналитика

- Аналитика рынка

- бакс

- брент

- Веселье

- возвращение

- вопросы

- герчик

- ГиП

- графический анализ

- дисциплина

- доверительное управление

- Драги

- ДУ

- евра

- Игромания

- инсайд

- интрадей

- испания

- итоги

- итоги дня

- итоги месяца

- Итоги недели

- календарь событий

- кенгурятина

- китай

- кредитная экспансия

- кризис 2013

- куе

- кукл

- лонг

- Лонг на всё

- минусы

- ммвб

- ммм-2011

- нефть

- обвал 2012

- обсуждение рынка

- обучение

- опрос

- оффтоп

- Плаза 2

- поздравление

- предложение по сайту

- привод

- проблема с котировками

- прогнгоз

- прогноз

- проскальзывание

- прямой доступ

- Публичная торговля

- рефлексия

- Ри

- Ри - лонг

- роботорговля

- РТС

- рубль

- рынки

- сбер

- сбербанк

- СИ

- си - шорт

- система

- системная торговля

- скальп

- Скальпинг

- снп

- срач

- стакан

- стата

- статистика

- ТА

- ТА-25

- тех проблемы

- технический анализ

- торговые роботы

- торговые сигналы

- трейдинг

- ударный день

- фРТС

- шорт

- эксперимент

- юмор