Блог им. Ahra

Дивиденды.Поиск Дивидендных акций

- 27 ноября 2019, 18:06

- |

На что обращают внимание дивидендные инвесторы в первую очередь при выборе акций ?

Скорее всего на показатель дивидендной доходности. Какую прибыль (в процентах годовых) приносят дивиденды компании. Дополнительно может рассматриваться стабильность выплат. Сколько платила компания в прошлом. Были ли у нее какие-то урезания дивов по необъективным причинам.

Ну и напоследок возможно — темпы роста дивидендов. Как увеличиваются (или уменьшаются) выплаты с годами.

Но почему то многие не учитывают так называемый Dividend Payout Ratio.

(Материал для ленивых, и кто не хочет читать, смотрите видео)

А что это?

Dividend Payout Ratio

Dividend Payout Ratio — коэффициент выплаты дивидендов. Показывает какую долю от чистой прибыли, компания направляет на дивиденды.

Как считается коэффициент?

Dividend Payout Ratio= Dividend per share (DPS) / Earnings per share (EPS).

По простому. Размер дивидендов нужно разделить на прибыль на акцию.

Компания может попасть в так называемую дивидендную ловушку. Особенно это заметно у дивидендных аристократов (выплачивающих и постоянно повышающих дивы каждый год).

Что происходит с годами, при последовательном росте дивидендов? Если этот рост выше роста прибыли. Правильно … Payout Ratio увеличивается. Сначала на дивиденды идет 30-40% от прибыли. Через несколько лет он достигает 70-80%. Потом подползает до 90-100%.

Приходится снижать коэффициент дивидендных выплат до приемлемого для себя уровня.

Для инвесторов — это снижение денежного потока. Иногда очень существенно. Буквально в разы.

В классическом варианте оптимальный размер коэффициента не должен превышать 70%. У компании есть запас прочности на будущие выплаты + повышение дивидендов. Без ущерба для финансовой устойчивости.

Все что выше, несет определенные риски как для самой компании, так и для инвестора.

Или возьмем для примера крупнейшие компании стоимости (Coca-Cola, Pepsi, Макдональдс, Джонсон&Джонсон). Они уже захватили свою долю рынка. Имеют стабильный денежный поток. Дальше развиваться им практически некуда.

Для таких компаний коэффициент дивидендных выплат может быть и повыше. Скажем до 80-85%. И они вполне спокойно могут продолжать платить и повышать дивы с каждым годом. Но это должна быть очень стабильная компания.

Уровень коэффициента дивидендных выплат (Dividend Payout Ratio) дает представление инвестору о стабильности будущих денежных потоках. В виде дивидендов.

При высоком значение Payout Ratio — высока вероятность снижения дивидендных выплат. При критическом размере коэффициента — это вероятность повышается экспоненциально.

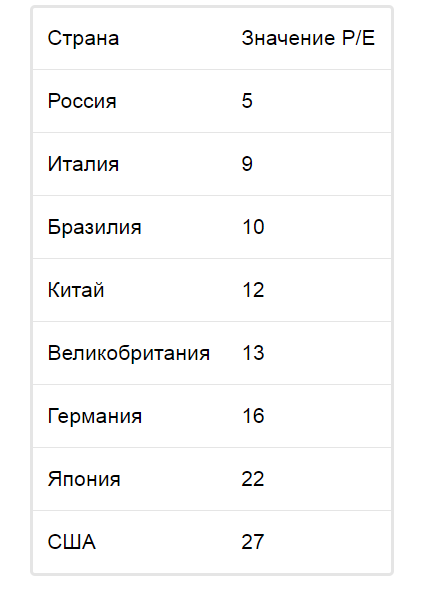

- Мультипликатор цена чистая прибыль позволяет оценить перспективность покупки акций различных компаний для получения прибыли в будущем. Смысл коэффициента заключается в том, сколько денег инвесторы готовы платить сегодня на каждый доллар (рубль, евро) получаемой прибыли завтра. Если по простому, то коэффициент P/E показывают за сколько лет окупятся ваши вложения в акции компаний. Рассчитывается значение P/E как отношение текущей рыночной стоимости компании к ее чистой прибыли.

Значение у мультипликатора сильно разница у разных стран. В развитых странах его значение достаточно высокое. На развивающихся рынках — низкое. Это связано со страновыми рисками, когда большинство инвесторов предпочитают вкладывать деньги с стабильные, устоявшиеся рынки, с устоявшейся структурой и более предсказуемой (пусть и более низкой) доходностью.

- Коэффициент P/B показывает отношение рыночной капитализации компании (Price) к ее балансовой стоимости активов (Book Value Ratio). Иногда обозначают как P / BV.

Если простыми словами, сколько денег можно выручить за компанию, если продать все ее имущество

Снять все средства с резервов и не распределенной прибыли. С полученных денег закрыть все долги (рассчитаться с кредиторами, выплатить зарплаты, заплатить все налоги). А то что останется (если останется) и будет считаться балансовой стоимостью.

Коэффициент P/B показывает на какую сумму инвестор получает имущества компании на каждый вложенный им доллар.

- P/B =1 (стоимость компании равна балансовой стоимости)

- P/B < 1 ( означает, что рынок оценивает компанию ниже ее имущества)

- P/B > 1 (люди готовы платить больше, чем стоит компания).

Итог моей записи.

Не все коэффициенты подойдут при выборе дивидендных акций (а именно дивидендной стратегии).

Один из важного ориентира это будет Payout Ration!

Развивайте свои навыки инвестирования дорогие друзья, и всё будет хорошо!!!

На этом у меня всё, всего доброго, до свидания .

теги блога Молодой Инвестор

- ABBV

- AbbVie

- abbvie inc

- brokers

- dow jones

- ib

- interactive brokers

- interactive brokers налоги

- interactive brokers терминал

- Macy's

- microsoft

- nasdaq

- S&P500 фьючерс

- активы

- акции

- акции сша

- Бенджамин Грэм

- выбор брокера

- деньги

- дивиденды

- Доходность портфеля

- инвестирование

- инвестиции

- инвестиции в акции

- инвестиции в акции сша

- инвестиции в фондовый рынок

- инвестиции в ценные бумаги

- инвестиции для начинающих

- инвестиционный портфель

- инвестор

- индекс sp500

- исторический максимум

- как найти акции

- китай

- комиссии брокера

- коэффициент

- куда вложить деньги

- куда инвестировать

- курс доллара

- ликвидные акции

- лукойл

- лучший брокер

- магнит

- Мечел

- мой инвестиционный портфель

- молодой инвестор

- налог

- налог с продаж

- Налогообложение на рынке ценных бумаг

- недооцененные акции

- новости

- новости рынков

- новости фондового рынка

- норилиський нике

- обзор акций

- обзор рынка

- пассивный доход

- поиск акций

- покупка акций

- портфель

- портфель акций

- портфель акций сша

- продажа акций

- растущие акции

- рост фондового рынка

- самый лучший брокер

- состояние рынка

- спекулянт

- стратегия инвестирования

- стратегия инвестирования в акции

- сургутнефтегаз

- сша

- сша китай

- торговая война

- финансы

- фондовая биржа

- фондовый рынок