Блог им. koblents

5 крупнейших американских компаний с дивидендной доходностью выше 5% годовых в $

- 19 ноября 2019, 16:55

- |

Когда речь заходит об акциях с высокими дивидендами, мы в первую очередь начинаем думать про российский рынок. Из каждого приемника доносится фраза, о том, что Российские компании одни из самых доходных с точки зрения дивидендов.

Это такая же истина для нас, как и то, что на американском рынке дивидендов нет и все работает по-другому. Amazon, Google, Apple, Uber, Twitter — гигантские корпорации, которые растут как на дрожжах, не платя своим акционерам ни копейки дивидендов.

Наш рынок — это дивидендные истории, а западный-американский — это про растущие истории. Все с этим свыклись и никто уже вроде и не против.

Но если на Московской бирже торгуется всего около 200 публичных компаний и идеи роста можно действительно пересчитать по пальцам, то на рынках США тысячи публичных компаний — неужели среди них нет дойных дивидендных коров с долларовой доходностью выше, чем ставки по депозитам?

Я решил немного в этом разобраться и был сам удивлен теми результатами, которые получил.

Сколько можно заработать на долларовом банковском вкладе?

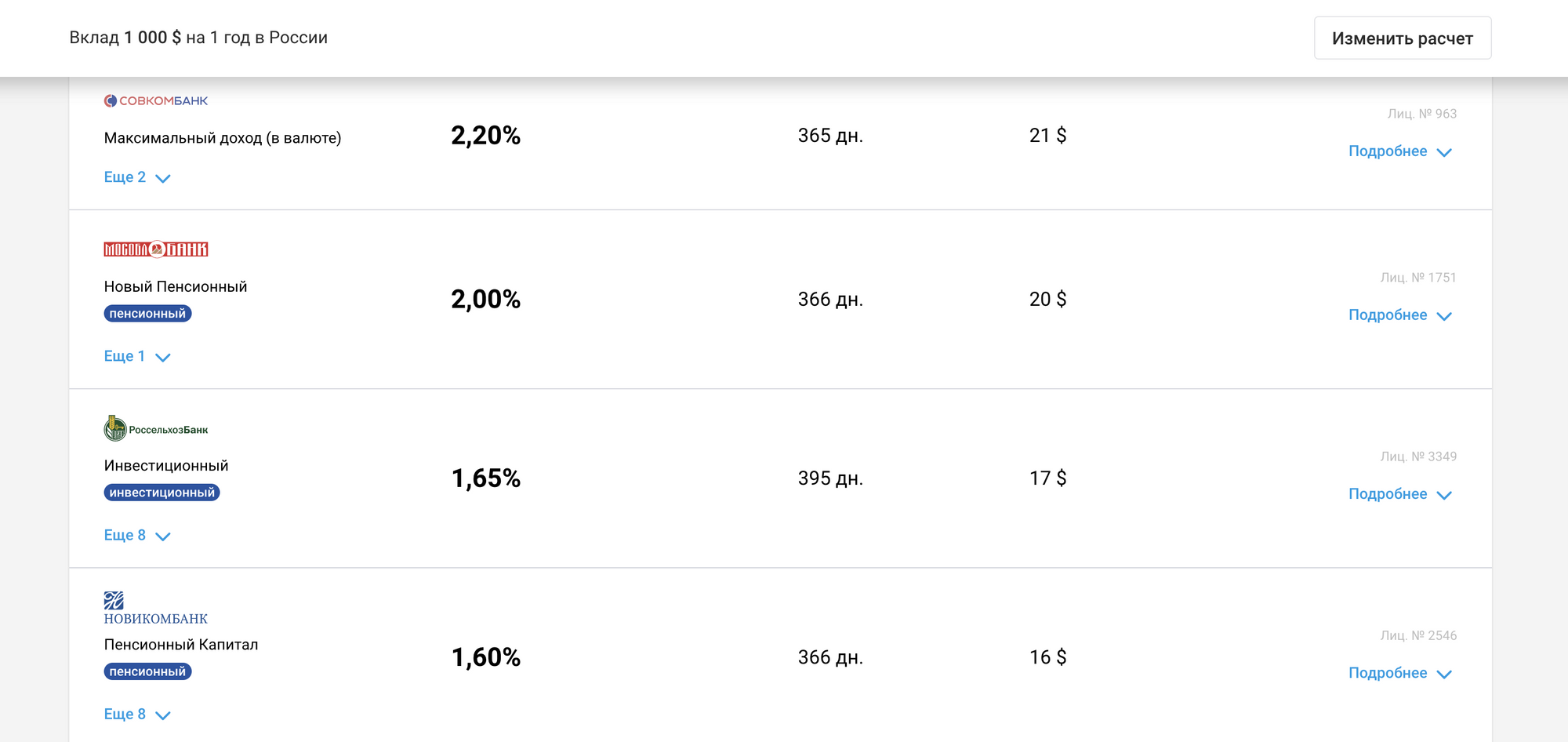

Прежде чем перейти к дивидендным компаниям, предлагаю разобраться с нашей без рисковой ставкой — узнать, какой процент по вкладку в долларах сейчас предлагают банки.

Данные banki.ru

Данные banki.ruПо информации с банки.ру лучший вклад из топ-30 банков дает доходность 2.2% годовых. Прямо скажем — это совсем не много и хотелось бы больше, особенно учитывая что:

- При досрочном расторжении вклада вы часто теряете проценты

- Ваши средства застрахованы только в рамках лимита АСВ

Обычно получается так, что чем выше доходность по вкладу, тем более жесткие и не гибкие правила его обслуживая у банка и наоборот. Но даже если забыть обо всем этом — 2.2% это мало.

Как искать дойные дивидендные коровы на американском рынке?

Данный раздел я решил убрать из публикации на смарт-лабе и сразу перейти к топ 5 компаниям. Если вам интересно проследить сам процесс поиска и его логику, можете найти его в исходной статье.

Крупнейшие американские компании, которые платят дивидендами больше 5% годовых в долларах.

Здесь только некоторые компании из того списка, что я в итоге получил.

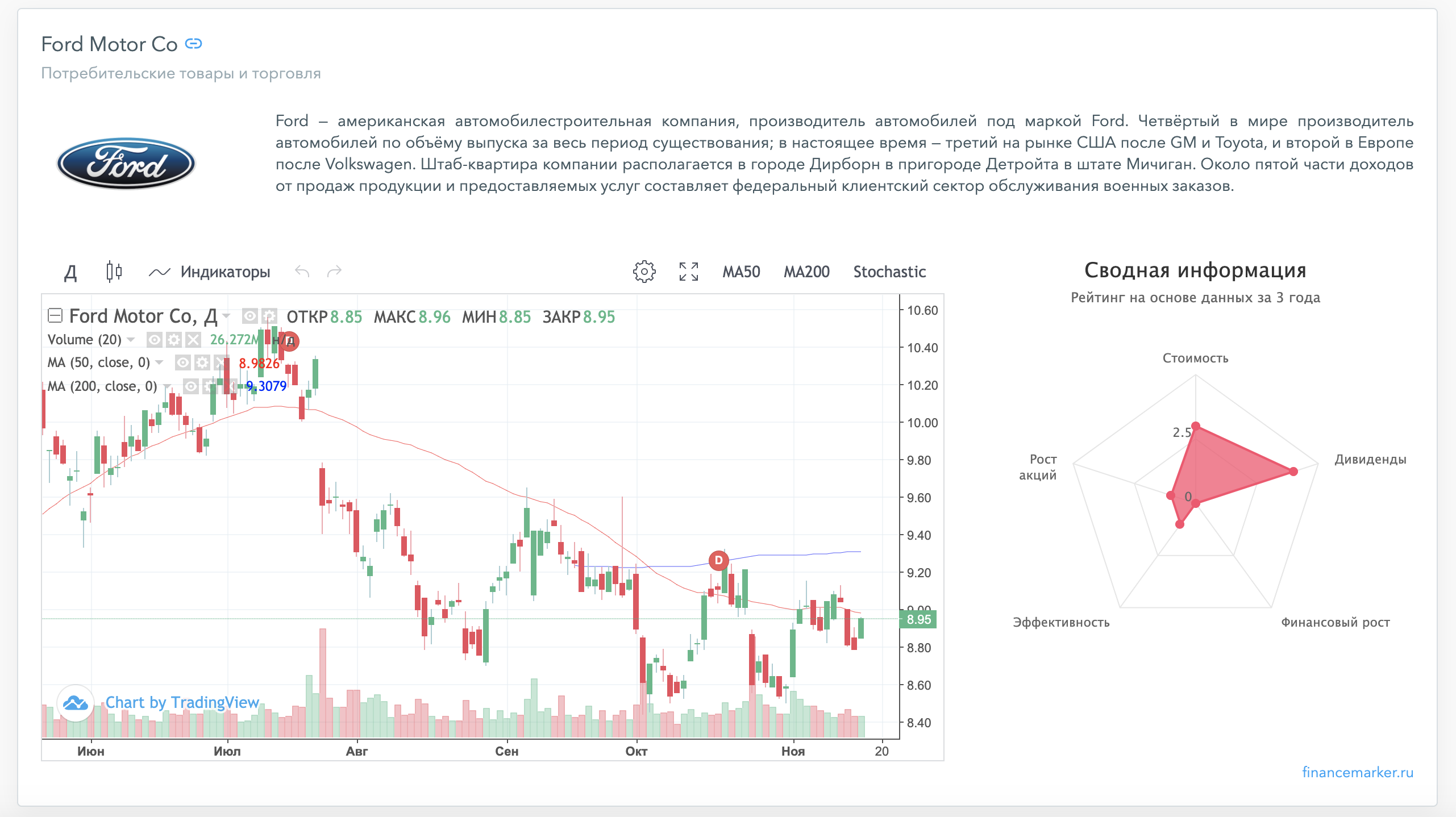

5 место - Ford Motors (капитализация 35 млрд. $)

И хотя это компания с самой низкой капитализацией из всего представленного списка, рассказывать чем она занимается не нужно никому.

Данные financemarker.ru

Данные financemarker.ru

Из года в год, компания стабильно платит дивиденды. Средняя дивидендная доходность за последние несколько лет находится на уровне 5-6% годовых в долларах.

Без всяких сомнения, Ford — это не просто культовая компания, основанная великим предпринимателем Генри Фордом, но и отличная альтернатива банковскому депозиту.

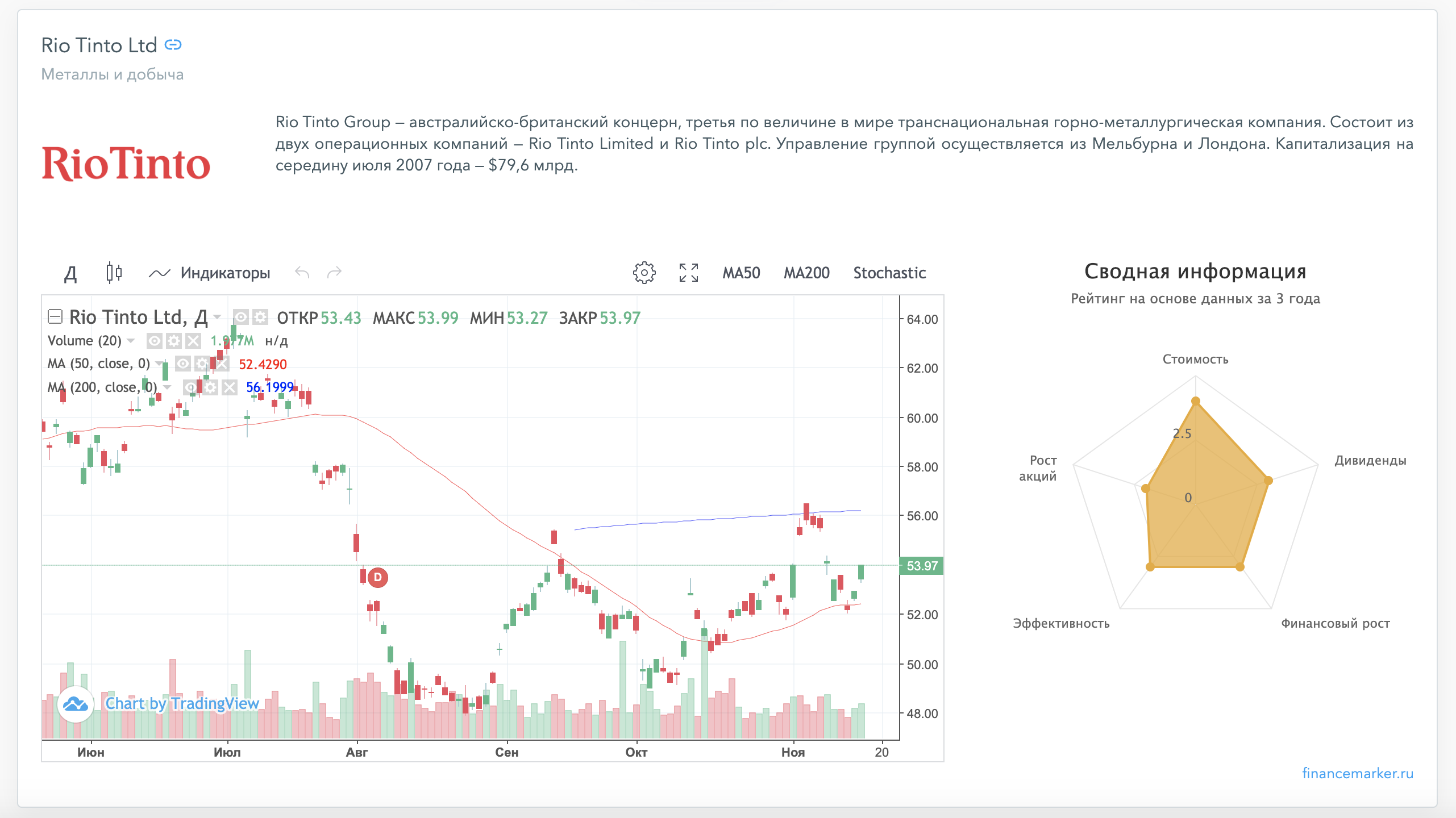

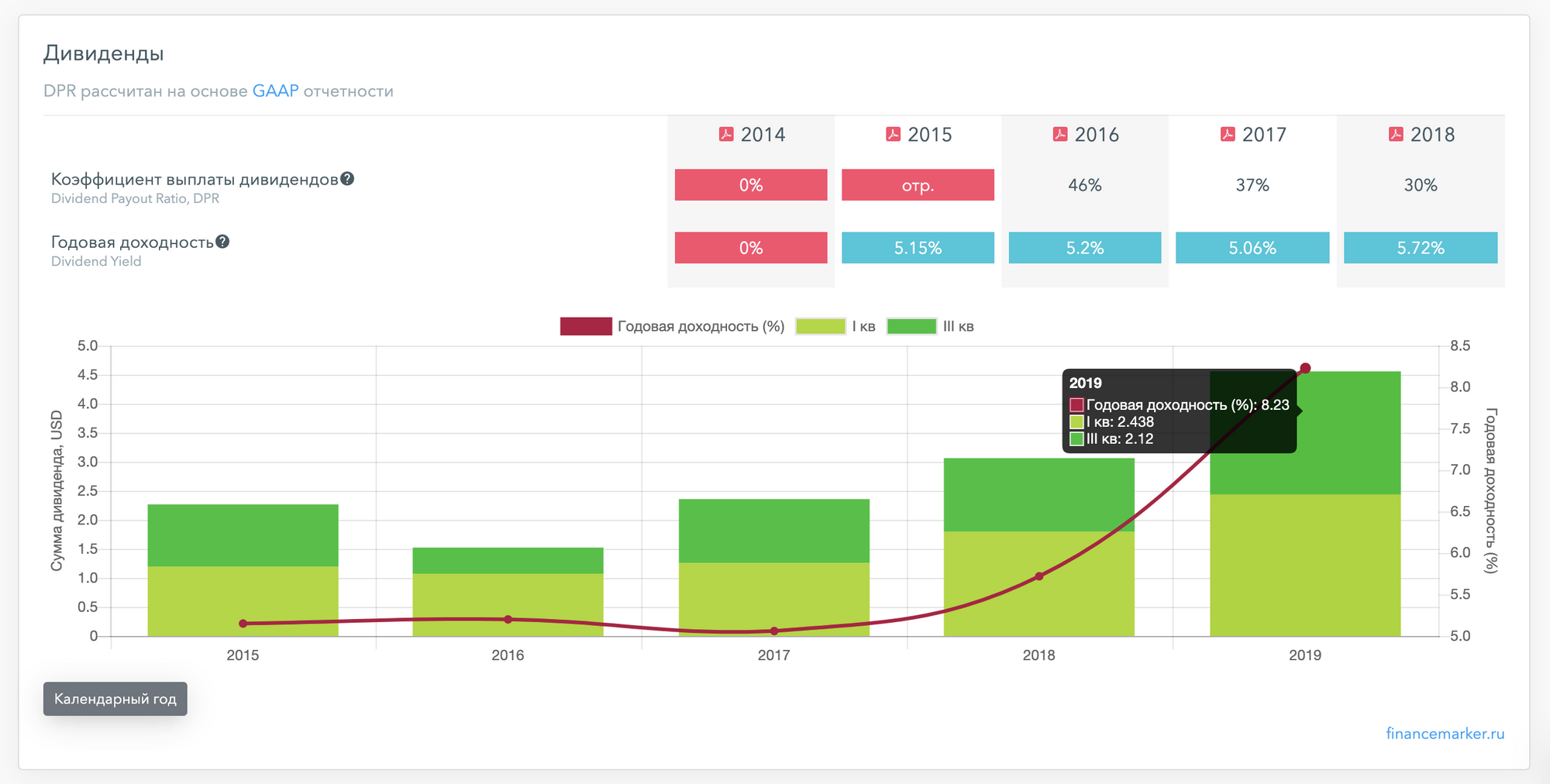

4 место - Rio Tinto (капитализация 73 млрд. $)

Rio Tinto Group — австралийско-британский концерн, третья по величине в мире транснациональная горно-металлургическая компания. Обычному человеку она вряд ли знакома, так как ее продукция не относится к потребительскому сектору, одна нужно понимать, что размер этой компании в 2 раза больше, чем тот же Ford.

Дивидендные выплаты компании растут не первый год, но если с 2015-2018 доходность дивидендов была на уровне 5%, то в 2019 году из-за коррекции акций, доходность дивидендов выросла до 8.23% годовых в долларах.

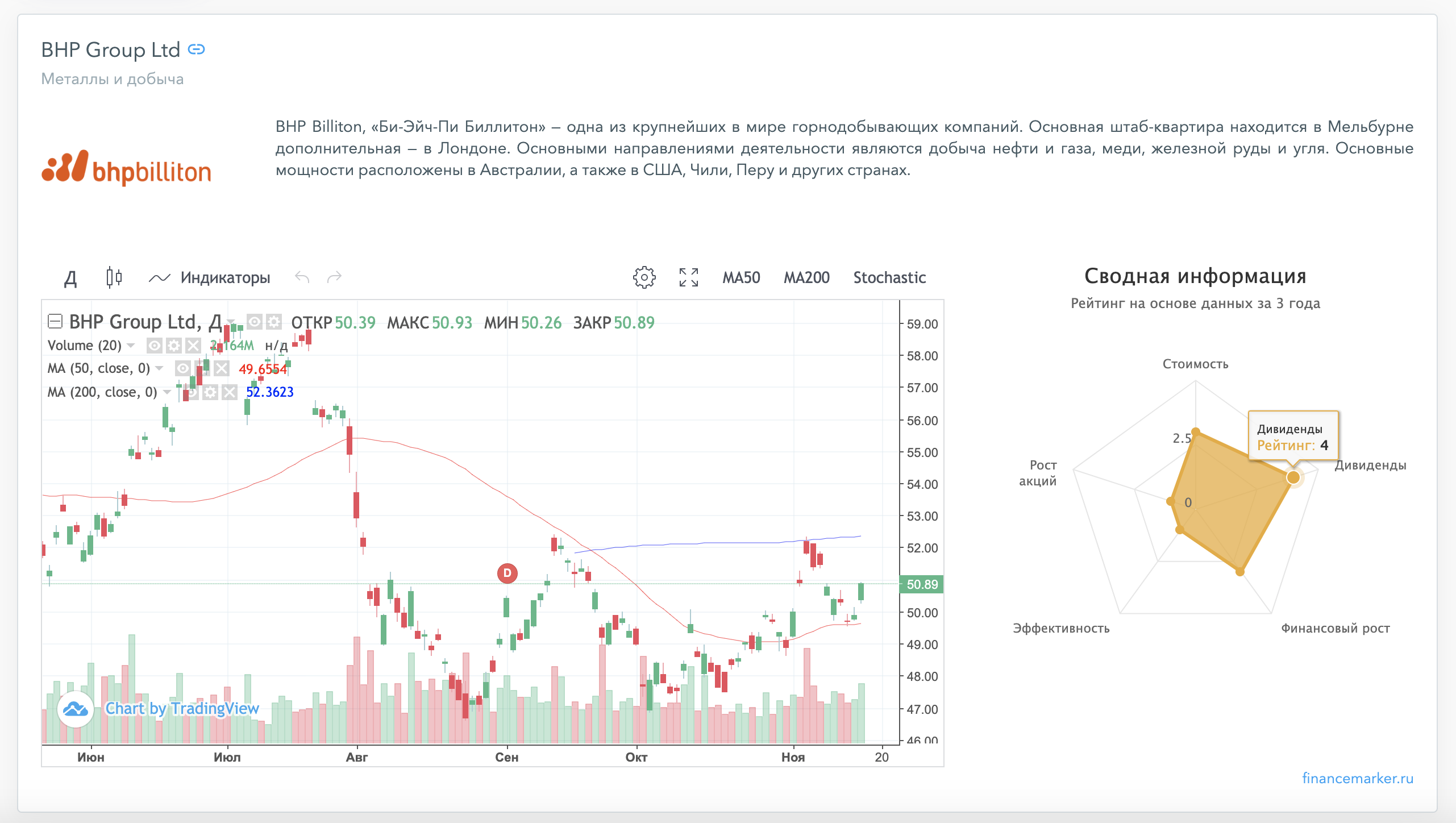

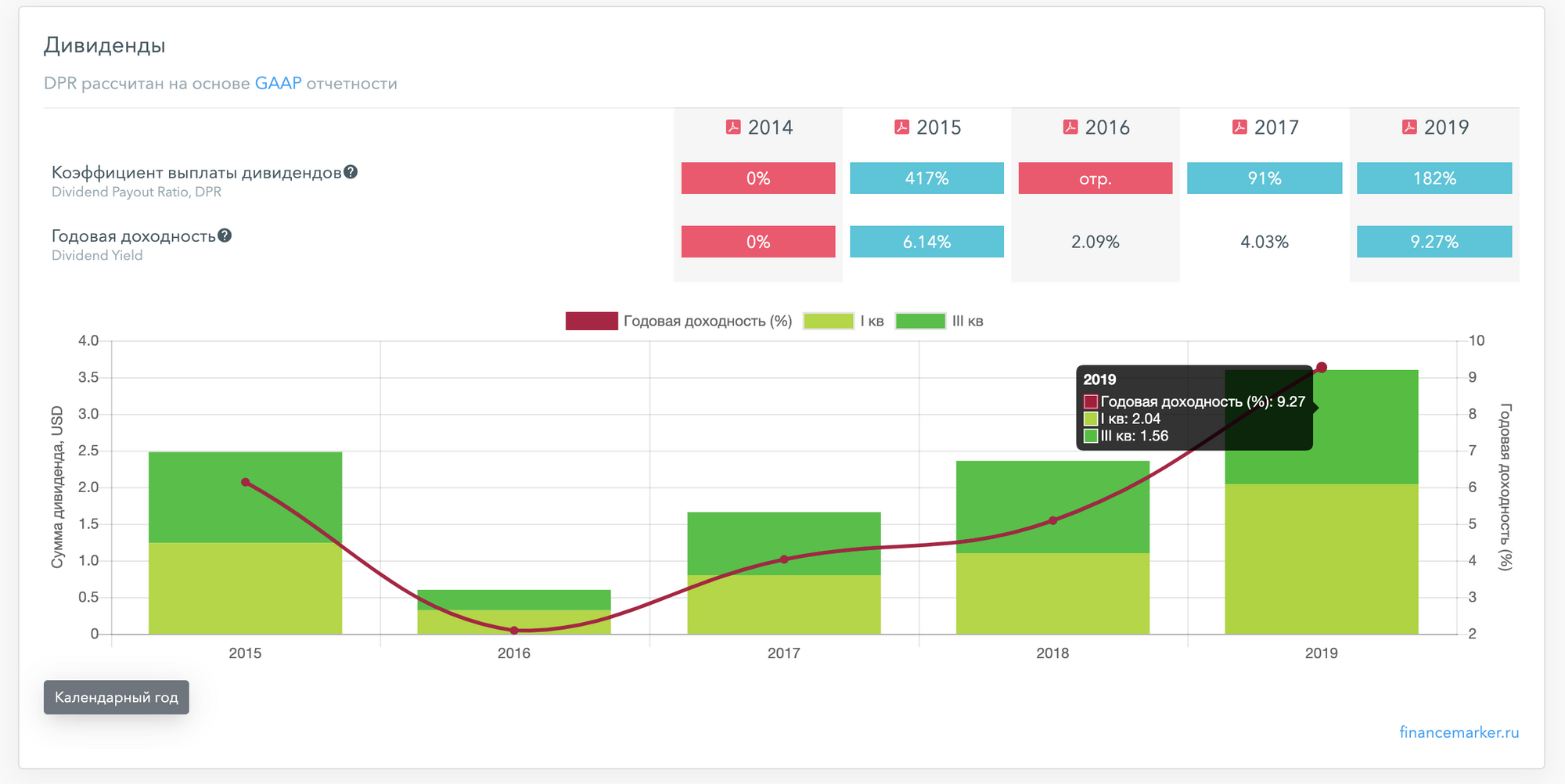

3 место - BHP Group Ltd (капитализация 163 млрд. $)

Еще один гигант из горнодобывающего сектора. Основными направлениями деятельности «Би-Эйч-Пи Биллитон» являются добыча нефти и газа, меди, железной руды и угля… а также выплата высоких дивидендов своим акционерам.

Ситуация здесь схожа с Rio Tinto, которую мы рассмотрели только что. Так как металлургические компании подвержены циклам (связанным с ростом (дефицит) и снижением (перепроизводство) стоимости металлов), акции компании в 2019 также упали.

Зато выросла дивидендная доходность!

Которая в 2019 году составила 9.27% годовых в долларах. Кстати обе компании, BHP Group Ltd и Rio Tinto платят дивиденды своим акционерам дважды в год.

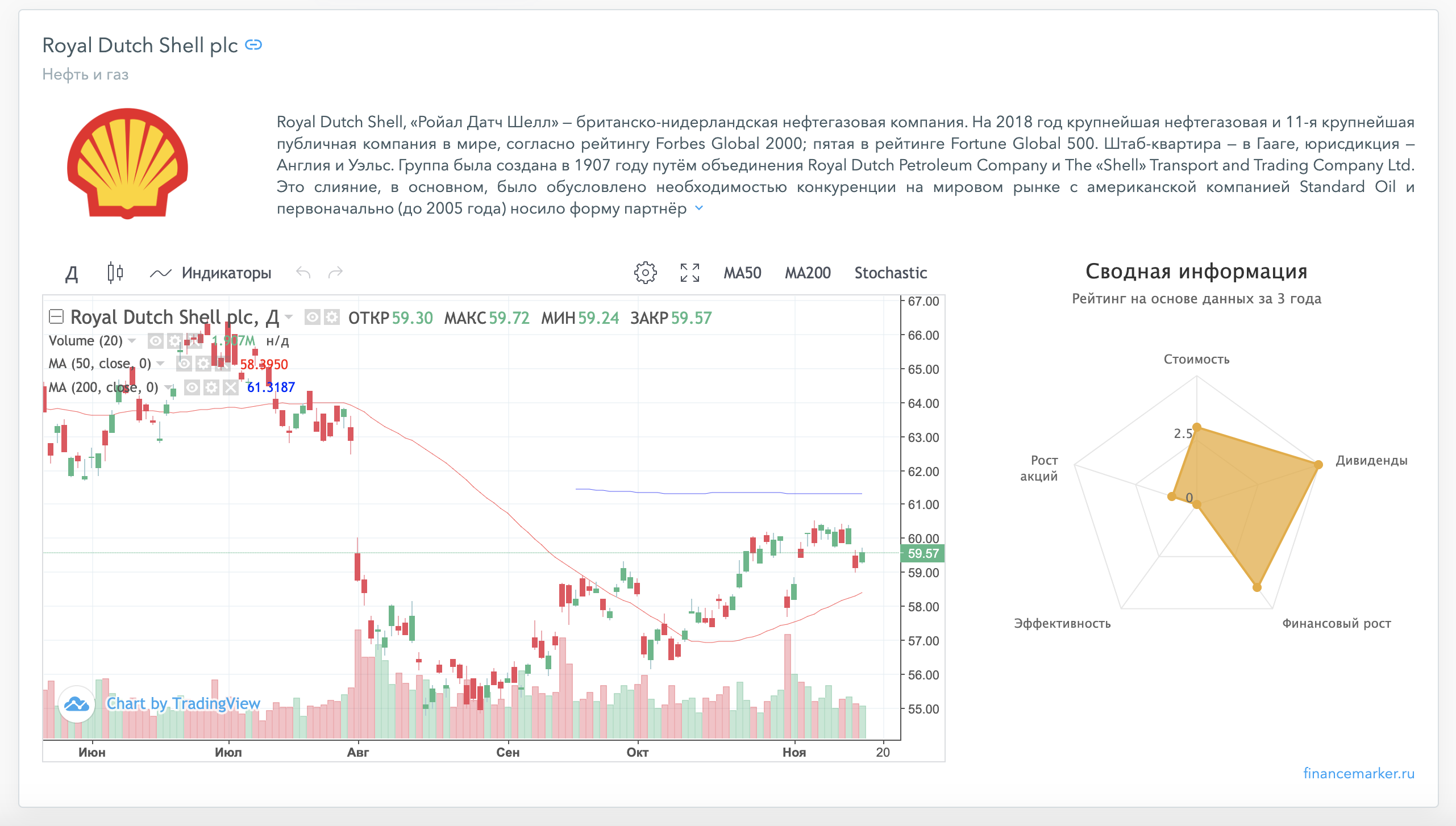

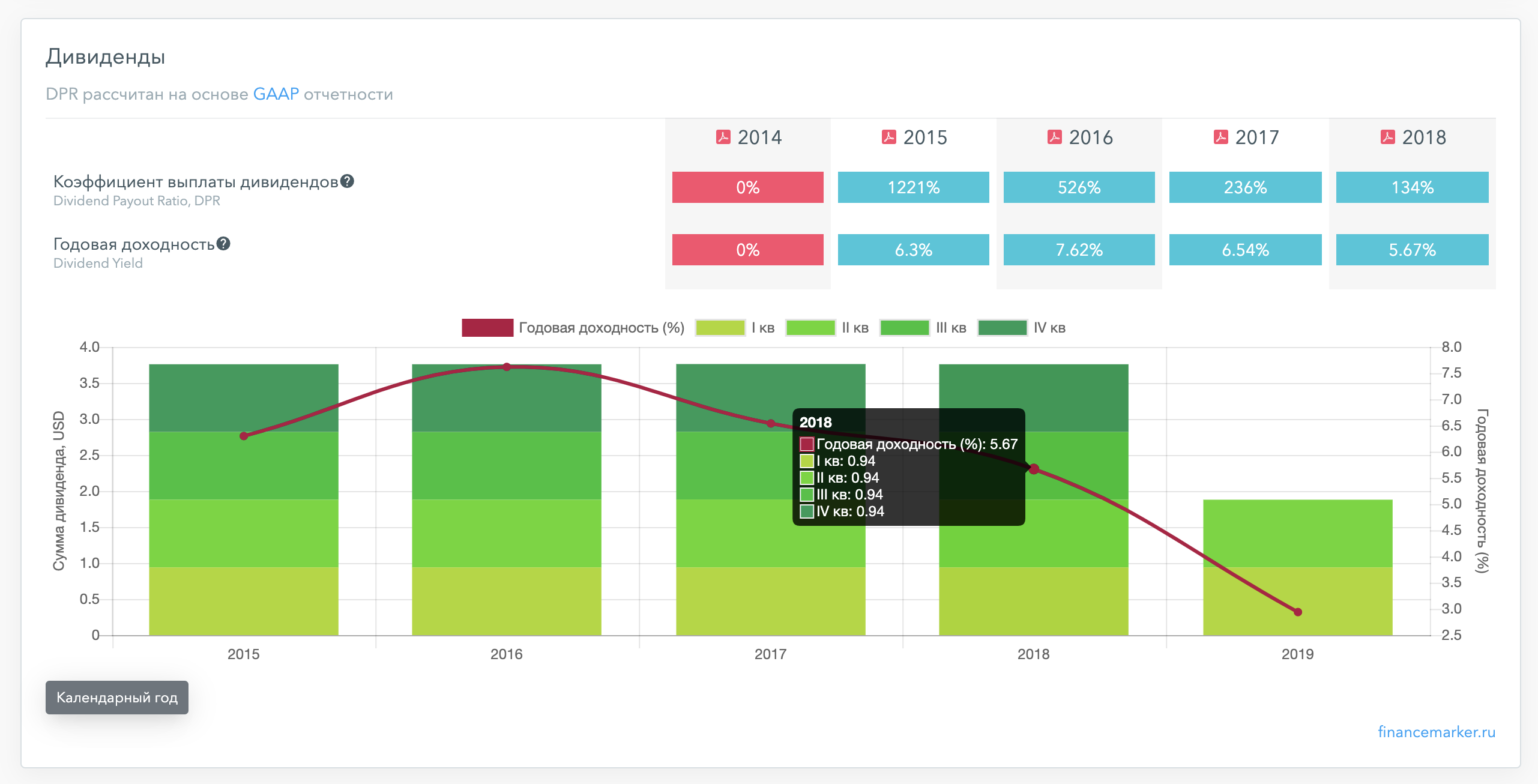

2 место - Royal Dutch Shell (капитализация 248 млрд. долларов)

А в простонародье просто Shell. Огромная британско-нидерландская нефтегазовая компания.

Которая, как оказалось из года в год платит дивидендами более 5% годовых.

Компания платит дивиденды ежеквартально (в 2019 году уже выплатила за первые 2 квартала). Итоговая годовая дивидендная доходность находится на уровне 5-8% годовых. Пик дивидендной доходности приходится на 2016 год — в этом году доходность составила 7.62% годовых.

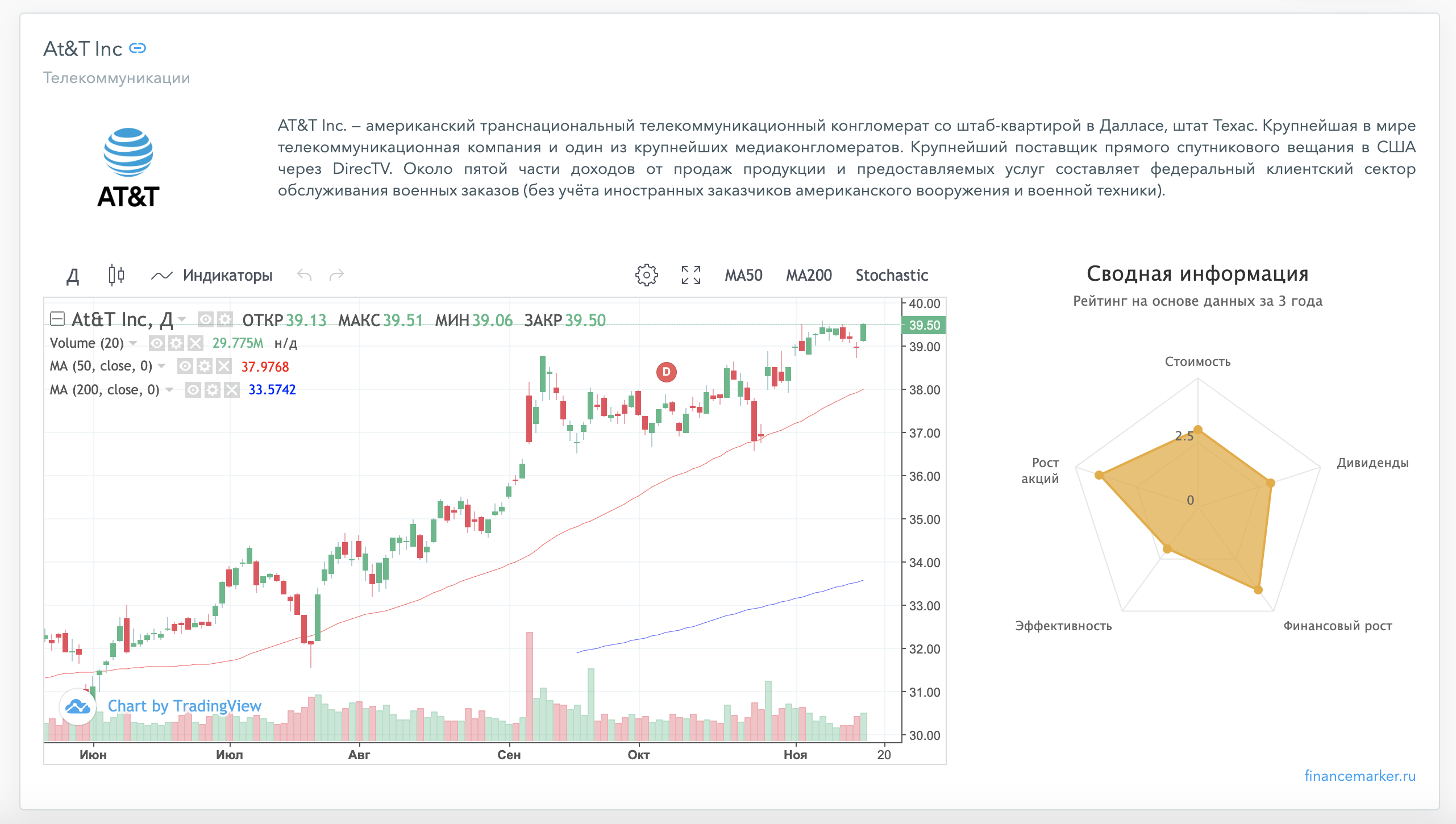

1 место - At&T (капитализация 288 млрд. $)

AT&T Inc. — крупнейшая в мире телекоммуникационная компания.

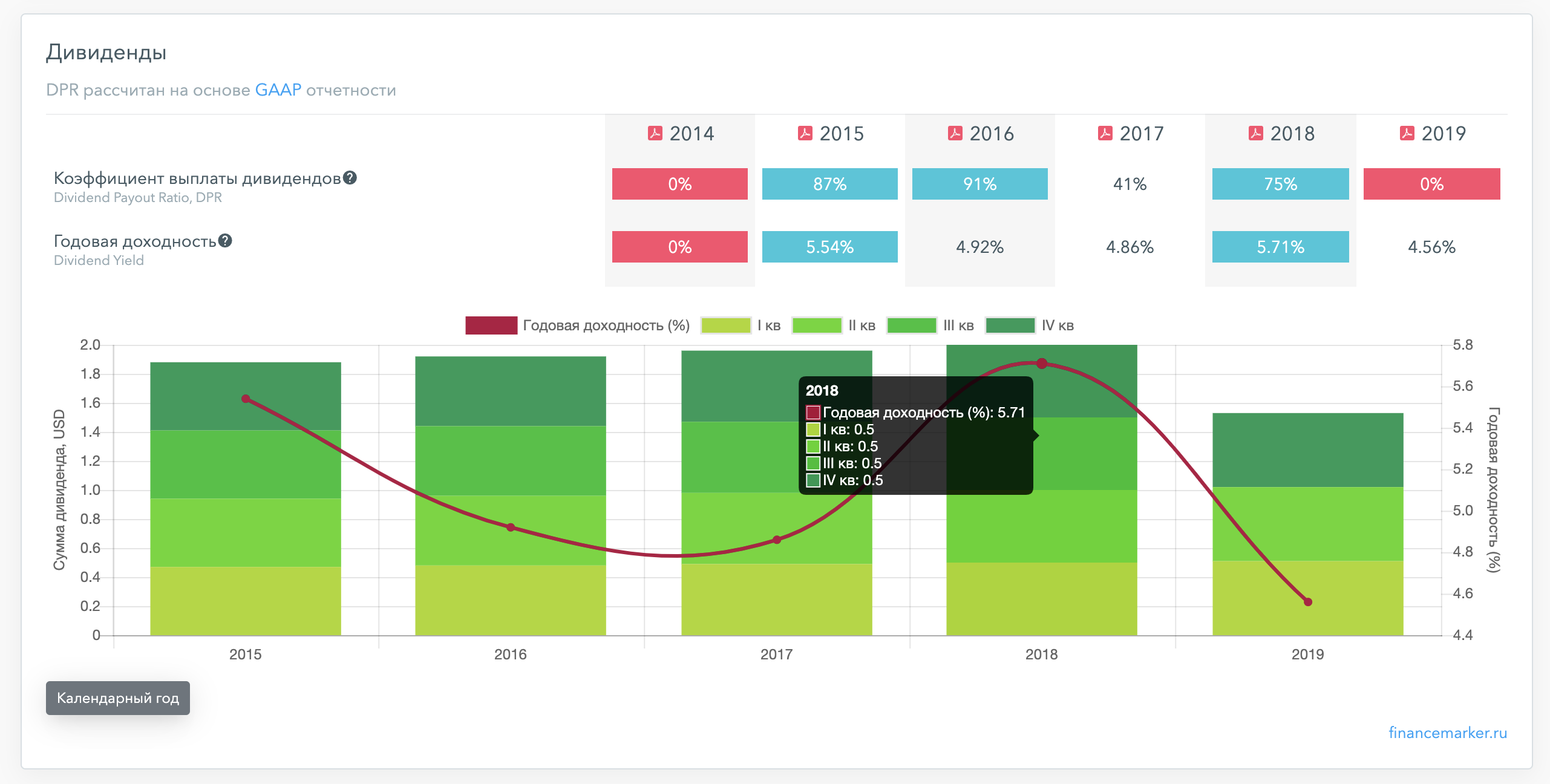

Компания At&T была основана в 1983 году, пережила множество кризисов и главное поставляет своим потребителям продукт, от которого очень сложная отказаться — связь и телекоммуникацию. Это я говорю к тому, что не уверен что «Новикомбанк» (банк из списка выше), который дает 1.6% по долларовому вкладу, более безопасен с точки зрения вложения денег, чем компания At&T, которая одними только дивидендами приносит своим инвесторам более 5% годовых в долларах:

Компания также платит дивиденды своим акционерам ежеквартально. В этом году за первые 3 квартала выплата уже была. В среднем дивидендная доходность составляет 5% годовых.

Резюме

Главный вывод — на американском рынке огромное количество дивидендных компаний или так называемый дойных дивидендных коров. Нужно понимать, что первоначальную выборку, которую я получил, я отфильтровал не только по капитализации, выбрав самые крупные компании, но и также оставив компании с дивидендной доходность в рамках 5-7% годовых.

При этом, я уже сохранил отдельный список крупнейших компаний, у которых дивидендная доходность достигает 10% годовых и выше. Американский рынок огромен и на нем найдется десяток компаний на любой вкус и запрос, главное уметь их искать.

Бонус — еще одна компания с 5% годовых, инвестиции в которую точно надежнее банковского вклада.

Я изначально хотел сделать топ из 5 компаний, хотя найденный список оказался больше. Тем не менее я выбрал топ 5 из списка, но еще одну компанию решил включить отдельно, так как здесь в чем-то особенно интересная история.

Дивиденды там также на уровне 5% в год или чуть больше, но с точки зрения безопасности вложений есть просто железный аргумент в пользу данной компании.

Что это за компания — я напишу отдельно и эту информацию опубликую только в телеграм канале который веду. Опубликую на днях, если интересно, подписывайтесь. Компания также одна из крупнейших и сопоставима по капитализации с At&T

Спасибо.

Представленная информаци носит исключительно информационный характер и не является индивидуальной инвестиционной рекомендацией.

теги блога Роман Кобленц

- financemarker

- financemarker.ru

- NASDAQ

- Акции

- алроса

- анализ

- Аналитика

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- башнефть

- Бенджамин Грэхем

- Биржа

- брокер

- брокеры

- ВТБ

- Газпром

- грамотный инвестор

- графики

- Деньги

- дивиденды

- Дмитрий Сухов

- доход

- дюрация

- ИИС

- инвестирование

- инвестиции

- инвестор

- Интер РАО

- как стать богатым

- как стать трейдером

- как стать успешным

- Как стать успешным инвестором

- книги

- коронавирус

- Коршуновский ГОК

- кризис

- лензолото

- лукойл

- ММК

- Мосбиржа

- московская биржа

- МосЭнерго

- мрск волги

- МРСК Центра и Приволжья

- МТС

- мультипликатор

- мультипликаторы

- налоги

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- начинающие трейдеры

- начинающий инвестор

- недооцененные акции

- недооцененные компании

- НЛМК

- новости

- новый год

- обзор рынка

- Облигации

- обучалка

- обучение

- отчетность

- ОФЗ

- ОФЗ облигации

- оффтоп

- портфель

- прогноз

- разумный инвестор

- распадская

- расчет мультипликаторов

- рекомендации

- Роман Кобленц

- Россети Ленэнерго

- российский рынок

- русполимет

- рынок

- сбербанк

- Северсталь

- семинар

- скринер акций

- спб

- СПб Биржа

- спекулянт

- спекуляции

- сша

- татнефть

- тгк1

- технический анализ

- тинькофф

- Транснефть

- трейдер

- финансовый анализ

- Финансы

- фондовый рынок

- ФСК ЕЭС

- фундаментальный анализ

- фундаментальный обзор

- энергетика

- Юнипро

30 летний график WalMart, вверху график акций, внизу дивидендная доходность по годам.

Еще будут вопросы?

Тема топика:

Я сказал, что это помеха. Вы мне присылаете Волмарт. Почему не Нвидиа тогда?? Она тоже платит дивиденды и растет на 1000% за несколько лет.

Как в детском саду, ей богу. Если ответить нечего, то просто лучше промолчите, все равно нашу переписку сейчас видим только мы вдвоем.

4+ !

В мемориз.

И вот что ещё весьма интересно:

есть ли у перечисленных уважаемым ТС компаний

ОБЛИГАЦИИ — и каковы их параметры (купонная доходность, дюрация, периодичность выплат etc.).

Спасибо.

Вы понимаете разницу между акциями компании Сбербанк и вкладом в Сбербанк? В том что возврат инвестированной суммы во вклад гарантирован, а в акции нет?

Как-то так…

долларовые

евровые

В этом и трабла американских компаний, их слишком много, депозита не хватит. Одни платят повышенные дивиденды, другие перестают (и это не считаю колебания курса)

В один год одни сектора поднимаются, в другой все меняется. В общем та же лотерея, что и обычно.

символично что сегодня, всего за мгновение, потеряна вся гигантская годовая дивидендная доходность))

Да ладно. Неужели дивидендных акций в америке больше пяти?)

у компаний США они еще и растут, в среднем в 2 раза за 10 лет. Средняя ДД 3%. Через 10 лет, будет 6% к цене покупок, + рост самих акций. Выгода по сравнению с банковским депозитом очевидная.

Еще и девальвация рубля, на отрезке 10 лет всегда бывает. Между 2020 и 2030 годами будет, раза в 1.5 с 63 руб до 90.