SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. karapuz

"Гадкий утенок" или "падший ангел"? Про отток ириски

- 30 мая 2012, 15:30

- |

Капитализация акций, входящих в индекс ММВБ меньше, чем капитализация компании Apple. Российский рынок экстремально дешев. ПнаЕ очень низкое. Примерно такое мы читаем сейчас во всех блогах и в финансовой прессе. Основная причина, почему российский рынок «экстремально дешев» — это «отток ириски» ( «отток капитала и риски политические»). А «отток ириски» потому что Путин. Ну а так-то, если б не отток ириски, то российский бизнес — заебца, прибыля растут. Но из-за оттока ириски «экстремально дешев». В общем, «гадкий утенок». Глупые инвесторА и трейдерА не хотят разглядеть в нём прекрасную белую лебедь. Нелюбовь к Путину застит им глаза.

Что ж, давайте глянем на животное поближе. Начнем с прибылей и темпов роста экономики вообще. Прежде всего надо сказать, что в целом, кроме отдельных периодов приятных сурпризов, отношение прибылей российских компаний к ВВП примерно константное и составляет 16%.

На долгосрочном интервале, прибыли российских компаний растут НЕ быстрее, чем ВВП. А с момента кризиса — медленнее, чем ВВП. В целом, это явление отражает социальную направленность государства, его не дружественность к собственникам и общую бюджетную неэффективность. Проще говоря, государство имеет тенденцию кормиться за счёт прибылей бизнеса, периодически рассматривая его как «дойную корову». Особенно плохо (для инвсторов и собственников), что пароксизмы доения приходятся на наиболее трудные периоды. Например, в кризис, прибыли компаний пострадали существенно сильнее, чем ВВП страны. Рассмотрим теперь динамику ВВП и прибылей более подробно (ВВП — номинальный)

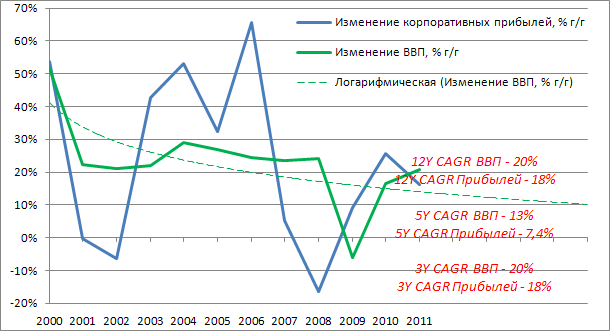

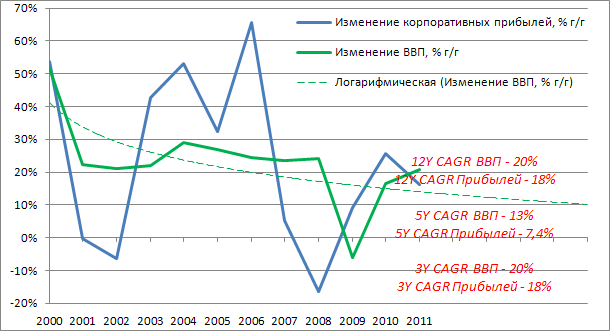

Прежде всего, что бросается в глаза то, что рост ВВП в целом замедляется (см. тренд пунктирной линией). То есть, мы находимся в замедляющейся экономике. При этом, средний темп годового роста ВВП (compound annual growth rate — CAGR) за 12 лет составлял 20%, а темп роста прибылей — 18%. Если не учитывать период кризиса, то можно видеть, что посткризисное восстановление происходило теми же темпами — 20% ежегодный рост номинального ВВП, 18% — рост прибылей. Таким образом, очевидно, что 20% и 18% — это нормальные средние годовые темпы роста российской экономики и прибылей российских предприятий в благоприятный период.

Учитывая общий тренд на снижение темпов роста, в оптимистичный сценарий стоит заложить предположение, что ближайшие годы экономика не сможет расти такими темпами и темпы роста будут скромнее. Это объясняется следующим:

— необходимость модернизации крайне изношенных основных фондов будет создавать дополнительную налоговую нагрузку и препятствовать более высоким темпам роста компаний и потребительского спроса;

— жизненная необходимость для действующей власти поддерживать высокий уровень социальных расходов вкупе с полной неспособностью к повышению эффективности госуправления будет нивелировать возможные выгоды от высоких цен на сырьё и поддерживать очень низкую бюджетную эффективность.

Негативный сценарий связан с возможностью обострения кризисных явлений в мире в целом или повторения в ближайшие годы кризиса, и нет причин полагать, что экономика в целом и корпоративные прибыли отреагируют на это лучше, чем в прошлый раз. Поэтому в пессимистичный сценарий стоит закладывать средние темпы роста экономики и прибылей, наблюдавшиеся последние 5 лет (кризис и посткризиное восстановление). (CAGR прибылей 7.4%).

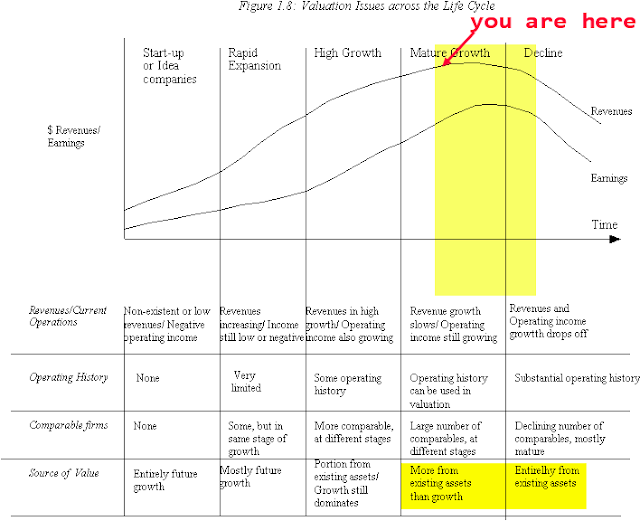

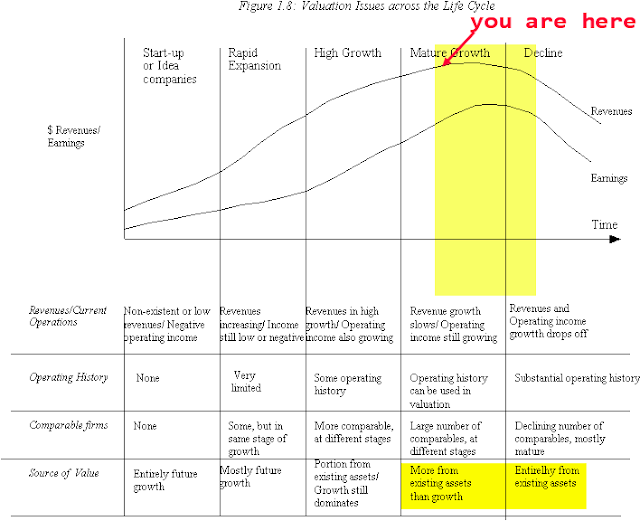

Согласно известной схеме «жизненного цикла всего» сегодняшний этап российской экономики вероятнее всего описывается как переходный между стадиями mature growth и decline, за котором следует стагнация (aka «стабильность»). Причем, учитывая все факторы, мы сейчас скорей ближе ко втором этапу.

Учитывая особенности складывающей социальной ситуации и полную непредсказуемость того, что будет в следующем электоральном цикле (а именно, непредсказуемость того, какие формы примет процесс смены элит и кто именно будет составлять новые элиты), разумным горизонтом инвестирования представляется горизонт не более 5 лет. Кроме того, учитывая особенности элит существующих, в течение этих 5 лет простого инвестора постерегают следующие горькие «ириски»:

— неожиданное размытие миноритарной доли в результате серьезной допэмиссии, к чему склонны прибегать российские компании, особенно с госучастием, во многих ситуациях;

— неожиданное ужесточение налоговой политики по отношению к компании или отрасли;

— угроза полной или частичной недружественной к акционерам национализации компаний или отраслей, которые государство по тем или иным причинам сочтёт стратегическими (в самом радикальном варинте — по схеме «ЮКОСа», когда акционеры не получают вообще ничего).

В целом, существующую обстановку по отношению к собственникам, особенно миноритарным, и инвестиционную среду (investment environment) можно охарактеризовать как недружественную.

Наиболее подходящей моделью оценки на данной стадии жизненного цикла и с учетом особенностей инвестиционной среды является модель дисконтирования дивидендов.

Простое условие отсутствия арбитража между денежными потоками от инвестиций в акции и инструменты с фиксированной доходностью, даёт в качестве ориентира доходность корпоративных облигаций. То есть, дивидендный денежный поток, полученный от инвестиций в акции за 5 лет, с учетом роста дивидендов и реинвестирования, должен быть хотя бы не меньше, чем доход, сгенерированный покупкой простого корпоративного бонда. И это — ОПТИМИСТИЧНАЯ оценка, подчеркну. Оценки, опирающиеся в сегодняшней ситуации на общий доступный акционерам будущий денежный поток, устремленный в бесконечность, являются не просто overoptimistic, а настоящими наркотическими фантазиями, не имеющими никакого отношения к реальности.

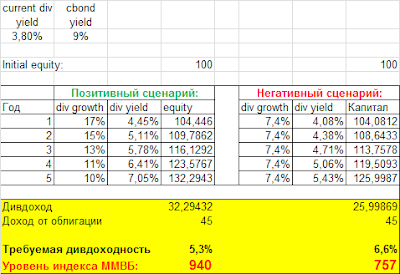

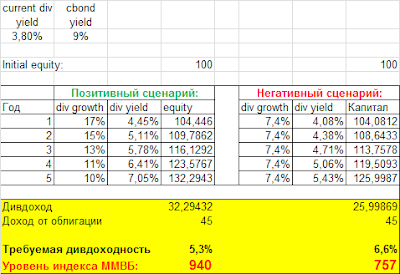

Итак, попробуем вычислить интересный для инвестиций сегодняшний уровень индекса ММВБ, с учетом вышесказанного. Посчитаем кэшфлоу, которые генерируются на 100 убитых енотов при разных сценариях и вычислим этот уровень исходя из указанных условий. Всё сведено в табличку. Эффективная доходность 5 летнего корпоративного бонда — 9%. Текущая дивидендная доходность индекса ММВБ (на уровне 1310 п.) — 3.8%. Кроме того, делаем в целом оптимистичное предположение, что дивиденды будут расти теми же темпами, что и прибыли.

Получается, исходя из избранной логики, что рынок ФУНДАМЕНТАЛЬНО ПЕРЕОЦЕНЕН. И самая большая ложь, которую только можно о нём услышать — это миф о «долгосрочной» недооценке и существующем «потенциале роста». Всё это неправда. Российский рынок в сегодняшних условиях — не «гадкий утенок», а «падший ангел». Учитывая существование многих других рынков, не предлагающих инвесторам таких ирисок, как наш, и имеющих при этом, в общем, вполне сопоставимые параметры по росту прибылей и дивдоходности, ничего удивительного в «оттоке» нет. Это закономерно. И было бы странно, если бы было иначе. Не то, чтобы Путин тут совсем ни при чем. Он как раз причем. Но не потому, что «он инвесторам не нравится».

Полученные значения НЕ являются прогнозом. Я НЕ хочу сказать, что индекс ММВБ будет столько. Я НЕ знаю, куда пойдет рынок. Я НЕ призываю шортить. Я просто НЕ буду покупать широкий рынок выше этих цифр долгосрочно. Это не имеет смысла. Лучше купить корпоративные бонды. Что я хочу сказать — это что с точки зрения разумного инвестора, вкладывать деньги в российские акции в целом выше указанных значений — не рационально. Более того, учитывая все упомянутые ириски, инвестору к указанным значениям нужно требовать margin of safety в размере средней годовой волатильности — 25%. И совершенно наплевать какое ПнаЕ. И что весь рынок стоит меньше одного Apple. Таковы его параметры и особенности складывающейся долгосрочной экономической ситуации.

Оригинал материала в моём блоге

Что ж, давайте глянем на животное поближе. Начнем с прибылей и темпов роста экономики вообще. Прежде всего надо сказать, что в целом, кроме отдельных периодов приятных сурпризов, отношение прибылей российских компаний к ВВП примерно константное и составляет 16%.

На долгосрочном интервале, прибыли российских компаний растут НЕ быстрее, чем ВВП. А с момента кризиса — медленнее, чем ВВП. В целом, это явление отражает социальную направленность государства, его не дружественность к собственникам и общую бюджетную неэффективность. Проще говоря, государство имеет тенденцию кормиться за счёт прибылей бизнеса, периодически рассматривая его как «дойную корову». Особенно плохо (для инвсторов и собственников), что пароксизмы доения приходятся на наиболее трудные периоды. Например, в кризис, прибыли компаний пострадали существенно сильнее, чем ВВП страны. Рассмотрим теперь динамику ВВП и прибылей более подробно (ВВП — номинальный)

Прежде всего, что бросается в глаза то, что рост ВВП в целом замедляется (см. тренд пунктирной линией). То есть, мы находимся в замедляющейся экономике. При этом, средний темп годового роста ВВП (compound annual growth rate — CAGR) за 12 лет составлял 20%, а темп роста прибылей — 18%. Если не учитывать период кризиса, то можно видеть, что посткризисное восстановление происходило теми же темпами — 20% ежегодный рост номинального ВВП, 18% — рост прибылей. Таким образом, очевидно, что 20% и 18% — это нормальные средние годовые темпы роста российской экономики и прибылей российских предприятий в благоприятный период.

Учитывая общий тренд на снижение темпов роста, в оптимистичный сценарий стоит заложить предположение, что ближайшие годы экономика не сможет расти такими темпами и темпы роста будут скромнее. Это объясняется следующим:

— необходимость модернизации крайне изношенных основных фондов будет создавать дополнительную налоговую нагрузку и препятствовать более высоким темпам роста компаний и потребительского спроса;

— жизненная необходимость для действующей власти поддерживать высокий уровень социальных расходов вкупе с полной неспособностью к повышению эффективности госуправления будет нивелировать возможные выгоды от высоких цен на сырьё и поддерживать очень низкую бюджетную эффективность.

Негативный сценарий связан с возможностью обострения кризисных явлений в мире в целом или повторения в ближайшие годы кризиса, и нет причин полагать, что экономика в целом и корпоративные прибыли отреагируют на это лучше, чем в прошлый раз. Поэтому в пессимистичный сценарий стоит закладывать средние темпы роста экономики и прибылей, наблюдавшиеся последние 5 лет (кризис и посткризиное восстановление). (CAGR прибылей 7.4%).

Согласно известной схеме «жизненного цикла всего» сегодняшний этап российской экономики вероятнее всего описывается как переходный между стадиями mature growth и decline, за котором следует стагнация (aka «стабильность»). Причем, учитывая все факторы, мы сейчас скорей ближе ко втором этапу.

Учитывая особенности складывающей социальной ситуации и полную непредсказуемость того, что будет в следующем электоральном цикле (а именно, непредсказуемость того, какие формы примет процесс смены элит и кто именно будет составлять новые элиты), разумным горизонтом инвестирования представляется горизонт не более 5 лет. Кроме того, учитывая особенности элит существующих, в течение этих 5 лет простого инвестора постерегают следующие горькие «ириски»:

— неожиданное размытие миноритарной доли в результате серьезной допэмиссии, к чему склонны прибегать российские компании, особенно с госучастием, во многих ситуациях;

— неожиданное ужесточение налоговой политики по отношению к компании или отрасли;

— угроза полной или частичной недружественной к акционерам национализации компаний или отраслей, которые государство по тем или иным причинам сочтёт стратегическими (в самом радикальном варинте — по схеме «ЮКОСа», когда акционеры не получают вообще ничего).

В целом, существующую обстановку по отношению к собственникам, особенно миноритарным, и инвестиционную среду (investment environment) можно охарактеризовать как недружественную.

Наиболее подходящей моделью оценки на данной стадии жизненного цикла и с учетом особенностей инвестиционной среды является модель дисконтирования дивидендов.

Простое условие отсутствия арбитража между денежными потоками от инвестиций в акции и инструменты с фиксированной доходностью, даёт в качестве ориентира доходность корпоративных облигаций. То есть, дивидендный денежный поток, полученный от инвестиций в акции за 5 лет, с учетом роста дивидендов и реинвестирования, должен быть хотя бы не меньше, чем доход, сгенерированный покупкой простого корпоративного бонда. И это — ОПТИМИСТИЧНАЯ оценка, подчеркну. Оценки, опирающиеся в сегодняшней ситуации на общий доступный акционерам будущий денежный поток, устремленный в бесконечность, являются не просто overoptimistic, а настоящими наркотическими фантазиями, не имеющими никакого отношения к реальности.

Итак, попробуем вычислить интересный для инвестиций сегодняшний уровень индекса ММВБ, с учетом вышесказанного. Посчитаем кэшфлоу, которые генерируются на 100 убитых енотов при разных сценариях и вычислим этот уровень исходя из указанных условий. Всё сведено в табличку. Эффективная доходность 5 летнего корпоративного бонда — 9%. Текущая дивидендная доходность индекса ММВБ (на уровне 1310 п.) — 3.8%. Кроме того, делаем в целом оптимистичное предположение, что дивиденды будут расти теми же темпами, что и прибыли.

Получается, исходя из избранной логики, что рынок ФУНДАМЕНТАЛЬНО ПЕРЕОЦЕНЕН. И самая большая ложь, которую только можно о нём услышать — это миф о «долгосрочной» недооценке и существующем «потенциале роста». Всё это неправда. Российский рынок в сегодняшних условиях — не «гадкий утенок», а «падший ангел». Учитывая существование многих других рынков, не предлагающих инвесторам таких ирисок, как наш, и имеющих при этом, в общем, вполне сопоставимые параметры по росту прибылей и дивдоходности, ничего удивительного в «оттоке» нет. Это закономерно. И было бы странно, если бы было иначе. Не то, чтобы Путин тут совсем ни при чем. Он как раз причем. Но не потому, что «он инвесторам не нравится».

Полученные значения НЕ являются прогнозом. Я НЕ хочу сказать, что индекс ММВБ будет столько. Я НЕ знаю, куда пойдет рынок. Я НЕ призываю шортить. Я просто НЕ буду покупать широкий рынок выше этих цифр долгосрочно. Это не имеет смысла. Лучше купить корпоративные бонды. Что я хочу сказать — это что с точки зрения разумного инвестора, вкладывать деньги в российские акции в целом выше указанных значений — не рационально. Более того, учитывая все упомянутые ириски, инвестору к указанным значениям нужно требовать margin of safety в размере средней годовой волатильности — 25%. И совершенно наплевать какое ПнаЕ. И что весь рынок стоит меньше одного Apple. Таковы его параметры и особенности складывающейся долгосрочной экономической ситуации.

Оригинал материала в моём блоге

теги блога karapuz

- 8 марта

- aapl

- CDS

- commodities

- es

- EURUSD

- hft

- nikkei

- QE

- RIM1

- S&P500

- SPX

- valuation

- акции

- аналитика

- банки

- безработица

- бонды

- валюты

- ВВП

- веселье

- волны эллиота

- выборы

- газ

- газпром

- госдолг

- Греция

- дивиденды

- дисбалансы

- долги

- долгосрочные инвестиции

- евро

- еврозона

- европа

- европейский долговой кризис

- ЕЦБ

- золото

- инвестиции

- индекс РТС

- индексы

- интрадей

- инфляция

- ипотека

- ирландия

- йена

- кипр

- Китай

- консенсус

- конспирология

- кризис

- кукловоды

- лого

- макро

- макроэкономика

- мастер банк

- металлы

- мировая закулиса

- нефть

- обвал

- обзор рынка

- облигации

- ожидания

- опрос

- оффтоп

- полезные ссылки

- политика

- политические риски

- прогнозы

- психология

- пузыри

- Путин

- пшеница

- Россия

- РТС

- рубль

- рынки

- рынок

- сипи

- спекуляции

- ставки

- статистика

- структурные сдвиги

- сша

- теория заговора

- теханализ

- товары

- торговый план

- тренды

- Украина

- фа

- ФР РФ

- ФРС

- фундаментальный анализ

- фьючерсы

- центробанки

- цены

- шорты

- экономика

- юмор

- япония

а когда у вас горизонт инвестирования 5 лет по чисто политическим причинам, то никого (кроме мажоров в ситуациях M&A) firm valuation не интересует. интересует консервативный equity valuation с точки зрения максимально жесткой — сколько я получу бабла в свой карман за эти 5 лет. + margin of safety.

с учетом творимых бесчинств, я бы вот вообще выше ликвидационной стоимости не хотел покупать тут ничего.

последние примеры с мрск и огк-2 только чего стоят.

так рынок же, он это, НЕрациональный :)

Гугенот.

Вся страна живет в говне, а онвно живет в Кремле-слышал такую песню(((

и в унитаз отправятся чьи-то надежды.

что касается газпрома, то там изъято ВСЁ. часть государством, а остальное — нерентабельный capex. остаток — в виде дивидендов (и правильно, и слава богу). свободный денежный поток газпрома равен почти нулю.

FCFE = Net Income — Net Capital Expenditure — Change in Net Working Capital + New Debt — Debt Repayment

а когда они вбухиваются в проекты типа северного и южного потока — извините. какой мне как акционеру толк с того, что ротенберг заработал на задранной смете? у меня денег в кармане от этого больше не станет.

я б даже ещё больше усилил налоговую нагрузку. потому что бизнесы должны изыскивать новые возможности, повышать качество корпоративного управления. как их ещё заставить это делать?

привыкли чуть что — сразу к государству — ойой повысьте нам тарифы, а то у нас прибыль маленькая. «эффективные собственники» пля.

у государства другие заботы. ему надо промышленность поднимать. ВПК поднимать надо. медицину поднимать. образование. а на какие шиши то? вот вы и заплатите. хватит, пожировали 20 лет.

некогда государству о ваших лонгах думать лошиных. хотите — сами ищите спекулятивные 3 млрд чтоб спастить. не можете — идите в жопу. делать больше нечего кроме как лонги ваши спасать.

сам наш рынок торгуешь с такими взглядами?

или 250…