SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. karapuz

Практическое пособие для начинающего долгосрочного инвестора. Как оценить темп роста корпоративных прибылей.

- 05 мая 2012, 17:14

- |

Как, вероятно, понятно из предыдущего поста, для оценки привлекательности ваших долгосрочных вложений в акции, как в смысле роста курсовой стоимости, так и в смысле дивидендного дохода критически важным является не текущая величина прибыли на 1 акцию (или p/e или дивдоходности, или любого другого коэффициента, показывающего лишь текущее состояние), а оценка темпов РОСТА БУДУЩИХ прибылей (или дивидендов) компании или всех компаний в целом, если говорить об индексе широкого рынка.

Как же оценить этот темп роста? Можно по среднеисторическим значениям, но кто же гарантирует, что такие темпы сохранятся в будущем? Можно методом тыка — «пальцем в небо». А ещё можно немножко подумать.

В принципе, долгосрочно растущая экономика может быть в 2 состояниях:

1. корпоративные прибыли растут быстрее, чем экономика в целом (это возможно, когда государство занимается налоговым стимулированием, а компании — сокращением издержек, в частности, зарплат и рабочих мест);

2. корпоративные прибыли растут НЕ быстрее, чем экономика в целом

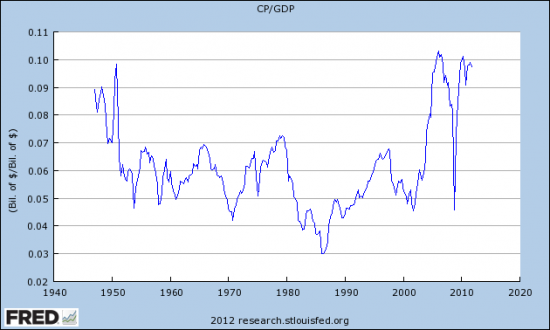

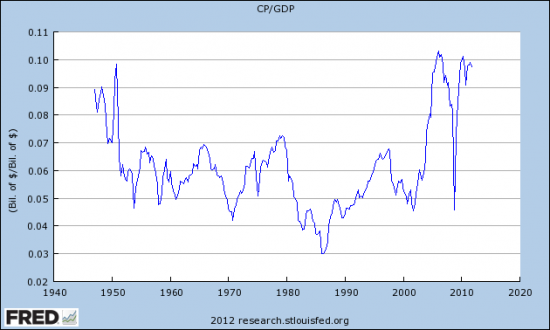

Когда прибыли растут быстрей, чем экономика в целом, растёт доля корпоративных прибылей в ВВП. Когда происходит обратный процесс — доля корпоративных прибылей в ВВП уменьшается.

Теперь обратим внимание на следующий факт:

в настоящее время доля корпоративных прибылей в ВВП находится на историческом максимуме.

Как видно, в целом после кризиса темпы роста корпоративных прибылей превышали темпы роста ВВП. Но где-то с конца 2010 г. ситуация изменилась:

Учтём, что сейчас американская экономика сталкивается со следующими серьезными проблемами:

а) очень высокая доля неработающего населения

б) высокая долговая нагрузка на госсектор, в частности, проблемы с обеспеченностью пенсионных фондов и фондов социального страхования

в) находящееся на историческом максимуме социальное неравенство, порождающее напряженность и социальные конфликты.

С учётом всех этих соображений, не выглядит не разумным предположить, что корпоративные прибыли в обозримом будущем не будут расти быстрей, чем экономика в целом, т. е. ВВП. Причём, предположение, что они будут расти примерно тем же средним темпом, что и ВВП выглядит оптимистичным. А реалистичным выглядит предположение, что они будут расти существенно медленнее ВВП, а то и вообще СНИЖАТЬСЯ.

Таким образом, положив среднегодовой темп роста ВВП в 2% мы получим верхний предел для оценки долгосрочного CAGR корпоративных прибылей, оно же — темп роста EPS S&P500.

Какую оценку считать при этом реалистичной — остается спорным вопросом. Лично мне ближе золотая середина — 1%. Как следует из расчетов, проведенных в предыдущем посте (см. табличку), при текущей доходности 10 леток, это соответствует максимальному значению S&P 500 в 1413 пунктов. Теперь смотрим на график, удивляемся и передаем горячий привет Barron's с его 15 000 по Доу крупным шрифтом.

Может ли это измениться? Может.

Если правительство примет какую-нибудь глобальную программу стимулирования бизнеса и пойдет на ещё большее увеличение дефицита. Или если откуда ни возьмись вдруг возьмется дополнительный спрос (например, из Китая или Индии). Или… или… Но пока policy makers всего мира сосредоточены совершенно на другом — снижении долговой нагрузки на госсектор, нормализации бюджетных дефицитов, удержании инфляции в приемлемых границах — говорить об изменениях нет никаких оснований. Но за обстановкой, конечно, надо следить.

PS заинтересованным читателям настойчиво предлагаю провести сходные оценки для российского рынка.

Как же оценить этот темп роста? Можно по среднеисторическим значениям, но кто же гарантирует, что такие темпы сохранятся в будущем? Можно методом тыка — «пальцем в небо». А ещё можно немножко подумать.

В принципе, долгосрочно растущая экономика может быть в 2 состояниях:

1. корпоративные прибыли растут быстрее, чем экономика в целом (это возможно, когда государство занимается налоговым стимулированием, а компании — сокращением издержек, в частности, зарплат и рабочих мест);

2. корпоративные прибыли растут НЕ быстрее, чем экономика в целом

Когда прибыли растут быстрей, чем экономика в целом, растёт доля корпоративных прибылей в ВВП. Когда происходит обратный процесс — доля корпоративных прибылей в ВВП уменьшается.

Теперь обратим внимание на следующий факт:

в настоящее время доля корпоративных прибылей в ВВП находится на историческом максимуме.

Как видно, в целом после кризиса темпы роста корпоративных прибылей превышали темпы роста ВВП. Но где-то с конца 2010 г. ситуация изменилась:

Учтём, что сейчас американская экономика сталкивается со следующими серьезными проблемами:

а) очень высокая доля неработающего населения

б) высокая долговая нагрузка на госсектор, в частности, проблемы с обеспеченностью пенсионных фондов и фондов социального страхования

в) находящееся на историческом максимуме социальное неравенство, порождающее напряженность и социальные конфликты.

С учётом всех этих соображений, не выглядит не разумным предположить, что корпоративные прибыли в обозримом будущем не будут расти быстрей, чем экономика в целом, т. е. ВВП. Причём, предположение, что они будут расти примерно тем же средним темпом, что и ВВП выглядит оптимистичным. А реалистичным выглядит предположение, что они будут расти существенно медленнее ВВП, а то и вообще СНИЖАТЬСЯ.

Таким образом, положив среднегодовой темп роста ВВП в 2% мы получим верхний предел для оценки долгосрочного CAGR корпоративных прибылей, оно же — темп роста EPS S&P500.

Какую оценку считать при этом реалистичной — остается спорным вопросом. Лично мне ближе золотая середина — 1%. Как следует из расчетов, проведенных в предыдущем посте (см. табличку), при текущей доходности 10 леток, это соответствует максимальному значению S&P 500 в 1413 пунктов. Теперь смотрим на график, удивляемся и передаем горячий привет Barron's с его 15 000 по Доу крупным шрифтом.

Может ли это измениться? Может.

Если правительство примет какую-нибудь глобальную программу стимулирования бизнеса и пойдет на ещё большее увеличение дефицита. Или если откуда ни возьмись вдруг возьмется дополнительный спрос (например, из Китая или Индии). Или… или… Но пока policy makers всего мира сосредоточены совершенно на другом — снижении долговой нагрузки на госсектор, нормализации бюджетных дефицитов, удержании инфляции в приемлемых границах — говорить об изменениях нет никаких оснований. Но за обстановкой, конечно, надо следить.

PS заинтересованным читателям настойчиво предлагаю провести сходные оценки для российского рынка.

теги блога karapuz

- aapl

- CDS

- commodities

- es

- EURUSD

- JNK

- nikkei

- QE

- RIM1

- S&P500

- SPX

- valuation

- wheat

- акции

- аналитика

- армагеддон

- банки

- безработица

- бонды

- валюты

- ВВП

- веселье

- волны эллиота

- выборы

- газ

- газпром

- госдолг

- Греция

- дивиденды

- дисбалансы

- долги

- долгосрочные инвестиции

- евро

- еврозона

- европа

- европейский долговой кризис

- ЕЦБ

- золото

- инвестиции

- индекс РТС

- индексы

- Инструменты

- интрадей

- инфляция

- ипотека

- ирландия

- йена

- кипр

- Китай

- консенсус

- конспирология

- коррекция

- кризис

- кукловоды

- макро

- макроэкономика

- мастер банк

- мировая закулиса

- нефть

- новости

- обзор рынка

- облигации

- ожидания

- опрос

- оффтоп

- пидарасы

- полезные ссылки

- политика

- политические риски

- природный газ

- прогнозы

- психология

- Путин

- пшеница

- Россия

- РТС

- рынки

- рынок

- сантимент

- сипи

- спекуляции

- ставки

- статистика

- сша

- теория заговора

- теханализ

- товары

- торговый план

- тренды

- фа

- ФР РФ

- ФРС

- фундаментальный анализ

- фьючерсы

- центробанки

- цены

- шорты

- экономика

- юмор

- япония

2. Действительно, неустанный рост EPS является в большинстве случаев определяющим и стагнирующего российского фондового рынка

www.bifin.ru/article/5#Y2012