Блог им. fedotfedot

Практика направленной торговли опционами. 2,5 трейда

- 16 мая 2017, 16:17

- |

Я так понял по первой части, что в логику вникать мало кто хочет, но есть интерес посмотреть сделки и результаты. Поэтому этот топик – просто информация о трёх недавних трейдах. 2 уже закрыты, 3-й – идет сейчас и закрыт наполовину.

Google, Закрыт.

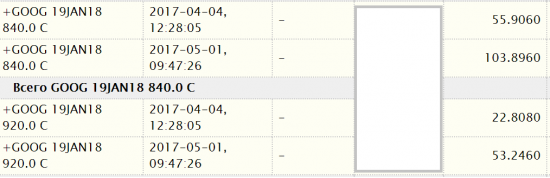

4 апреля открыт бычий колл спред, + 840 / — 920. Итого цена конструкции 33.1 USD за «акцию». Данная цена складывается так: купил за 55.9 страйк в 840 (первая строка в первой леге) и продал за 22.8 страйк в 920 (первая строка во второй леге)

1 мая закрыт данный колл спред. Цена продажи 50.65 USD. Данная цена складывается так: продал за 103.89 (вторая строка в первой леге) и купил за 53.24 (вторая строка во второй леге)

Есть проблемка, что в IB наглядно операции с комбинациями опционов можно посмотреть только за последние 7 дней, а после этого в отчетности они показываются только по отдельности, как будто каждая лега сама по себе была отдельной сделкой. Так что немного поясню. Первый столбец – это опцион (лега в случае использования конструкции), затем дата открытия/закрытия позиции, количество скромно скрыто, а последний столбец – это цены.

Прибыль за месяц составила 53%.

Прибыль при владении акцией составила бы примерно 9%.

Вот график БА.

Во время удержания цена снижалась на небольшую величину около 3-5%, поэтому действий по управлению позицией не требовалось.

Tower Semiconductor, Закрыт.

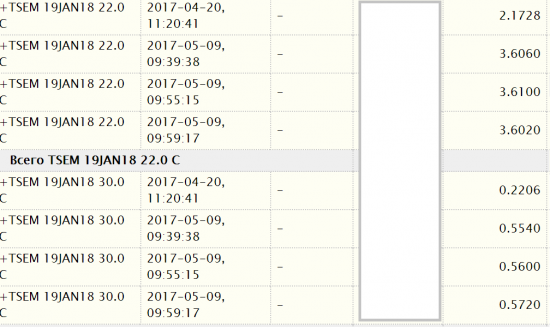

20 апреля открыт бычий колл спред, + 22 / — 30. Итого цена конструкции 1.95 USD.

9 мая закрыт данный колл спред. Цена продажи 3.05 USD.

Прибыль за 3 недели составила 56%.

Прибыль при владении акцией составила бы примерно 14%. Если кто заметит, то в этом случае БА вырос сильнее, чем в первом случае, а прибыль по опциону в обоих случаях примерно одинаковая. Основная причина этого в разном выборе страйков.

Вот график БА.

Во время удержания цена снижалась на небольшую величину около 5-7%, поэтому действий по управлению позицией не требовалось.

ACIA, сделка идет и закрыта наполовину

А вот это сделка в реальном времени по состоянию на 16 мая, интересная тем, что она еще не закрыта, а также тем, что в ходе её реализации требовалось управлять позицией и это пошло на пользу!

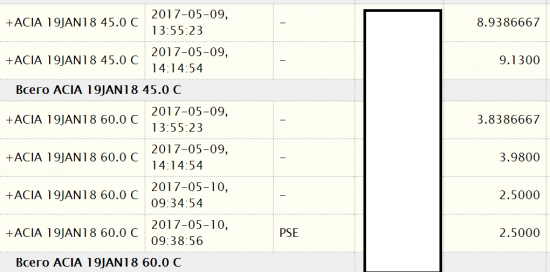

9 мая открыт бычий колл спред, + 45 / — 60. Итого цена конструкции ~5.1 USD (покупка шла двумя сделками).

10 мая была закрыта вторая лега (колл 60). Цена покупки 2.5 USD (тоже покупал двумя сделками, две последние строки).

Вот это так раз пример управления позицией: вместо желаемого роста на следующий день после ER произошло значительное снижение цены БА, поэтому было решено откупать подешевевшую часть конструкции.

Остается однонаправленная позиция колл +45. 15 мая цена продажи на него составляла около 8.7 USD, что позволяло закрыть и весь трейд в плюс. Но в данном случае есть смысл подождать благоприятного развития событий.

Прибыль в случае закрытия всей позиции на 15 мая составила бы 15% за 1 неделю, я считаю так: (3.98-2.5+8.7-9.0)/(5.1+2.5)*100%.

В случае роста цены БА прибыль будет увеличиваться, потом может напишу чем всё закончилось.

15% — кому-то покажется не такой уж и большой величиной, но привлекательность сделки тут в том, что фактически цена на БА не изменилась, а прибыль уже есть!

Вот график БА.

Всем успехов! Ищите и реализуйте свои идеи, а не блоги!

P.S. Больше не буду скриншоты приводить, неудобно мне их делать.

Не могли бы Вы кратко изложить свои принципы открытия позиций.

Глобально меня тоже интересует именно направленная торговля опциками, но до её формализации как-то дело еще не дошло. Вот спинным мозгом я иногда кое-что чувствую, но давать волю интуиции в спекулятивной торговле давно зарекся.

Не торгуйте интуитивно, по крайней мере в моем случае были бы одни залёты

Или может это вы так бабло рубите на демке?

У меня просто микроскопичные в сравнении с Баффетом спекуляции на свои, а у него совсем другой и источник денег, и способ заработка на них. Я могу ловить относительно краткосрочные тренды и вставать в них, а он — нет, он их теперь создает и может вставать только в долгосрочные.

Кто-то же должен двигать БА, чтобы двигался опцион; вот он по сути и двигает БА, а я — ловлю производную от его действий.

Слышали может недавно он частично вышел из IBM, так акция упала что ли на 7% чисто из-за этого, вот и пример.

В целом настрой сейчас бычий, так что с путами надо аккуратней.

Но розница у них в основном падает, так что наверное будет удачный вход.

Но я бы входил медвежьим пут-спредом, а не голым путом: профит в случае движения в твою сторону все равно будет нормальный, а в случае против тебя — есть чем поуправлять и вырулить.

Однако, в ER надо знать «повадки» конкретной акции, у меня куча примеров как после отличного ER акция падала, и наоборот. Так что я лично на ER особо не играю, больше рассчитываю на общий тренд, чем на игру на отдельных новостях.

Для этого есть всякие сайты, например вот тут показывают статистику профита если покупать стрэдл. На примере TGT там видно что в последние ER это было выгодно делать.

А комбинация этих спредов — кондором называется, получится еще повыгодней.

Но я бы не называл это направленной торговлей, т.к. направления вы так раз не знаете :-)

Это скорее типа новостная торговля, отлично если уметь ею заниматься.