SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SergeyKashin

Банки Китая стоят на пороге масштабного кризиса

- 28 марта 2017, 21:43

- |

В то время как большинство трейдеров в последний месяц были одержимы событиями в Вашингтоне, реальные действия разворачивались на другой стороне земного шара – в Китае.

Состояние ликвидности в банковском секторе Китая настолько ухудшилось, что Народный банк Китая вынужден был спасать различные мелкие банки, которые допустили дефолт по межбанковским кредитам.

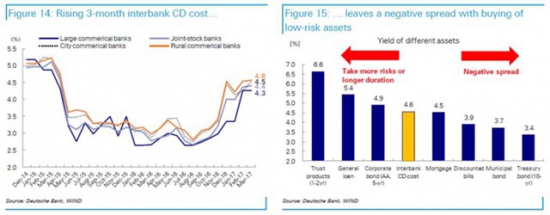

Ставки, в условиях недостатка ликвидности, особенно по депозитным сертификатам, которые стали наиболее предпочтительным каналом финансирования для многих китайских банков, резко выросли.

Но самое интересное в том, что спасать банки пришлось после того, как ЦБ Китая сам решил ужесточить условия для борьбы с теневым долговым рынком. Регулятор повысил рыночные ставки и ввел более строгие правила макропруденциальной политики.

Помимо роста ставок и дефолта по депозитным сертификатам, несколько мелких банков не смогли выполнить обязательства по однодневному РЕПО.

Это событие, которое, строго говоря, является очень важным, прошло мимо фондового и долгового рынков Китая, не говоря уже о мировых площадках.

На прошлой неделе аналитики Deutsche Bank во главе с Хансом Фанном опубликовали окончательный отчет о результатах исследования, в котором суммируются все последние тревожные тенденции, с которыми сталкивается Китай, и, судя по рынкам капитала, никто не обращает на это внимания.

И эта безразличность может перерасти в большую проблему, потому что, как утверждает Deutsche Bank, продолжение этой тенденции может привести к неконтролируемому кризис ликвидности, то есть к финансовому катаклизму, которого ждал Кайл Басс и другие китайские «медведи».

Все началось с банального роста процентных ставок, что в свою очередь ведет к увеличению финансового давления, которое, если его не остановить, может привести к тяжелым последствиям для банковской системы Китая, испытывающей острую потребность в финансировании.

Китай в самом начале пути

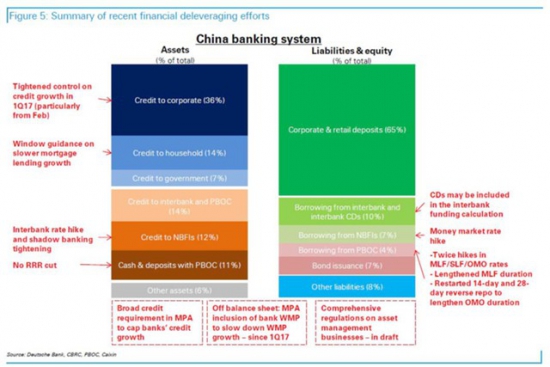

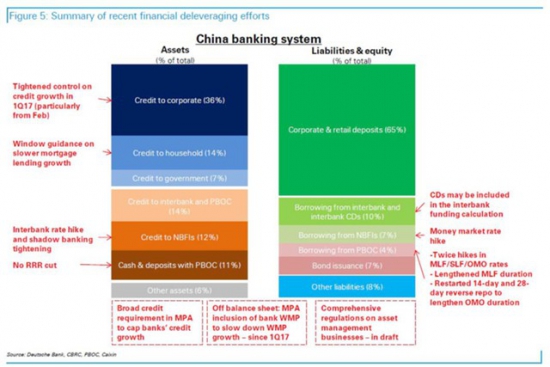

Денежная политика Китая постепенно меняется в сторону ужесточения со второго полугодия 2016 г.

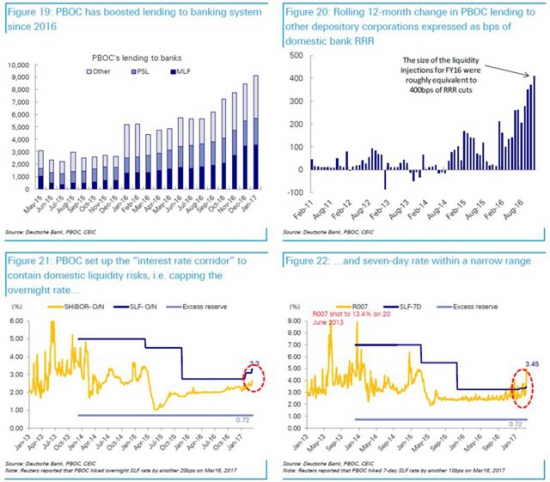

Ориентируясь на пассивные аспекты банковского сектора, ЦБ Китая повысил ставки по денежным инструментам, начав изымать ликвидность после китайского Нового года.

В то же время он ориентировался на активную сторону банковского сектора, когда ввел более строгие правила кредитования, включив некоторые внебалансовые кредиты в более широкую оценку кредита и наложив более строгие штрафы на банки, не исполняющие новые указания.

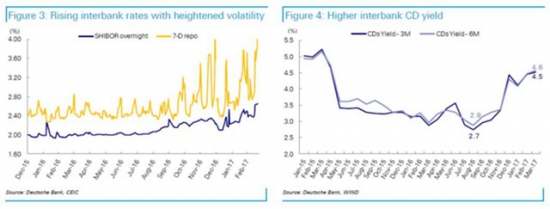

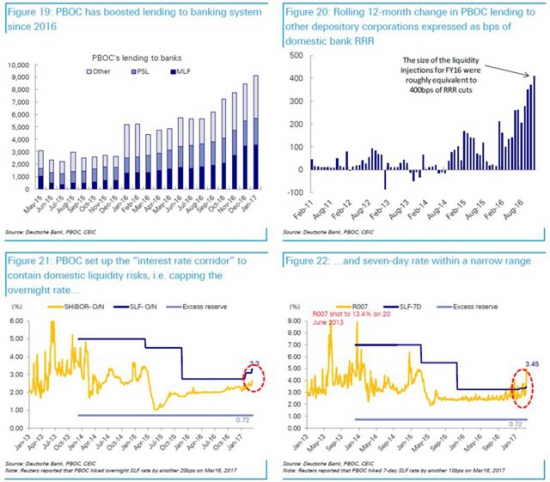

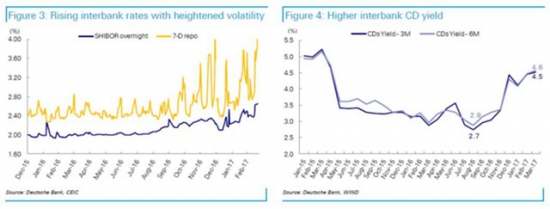

В результате все ключевые показатели денежного рынка, в том числе ставки РЕПО и депозитные сертификаты, указывают на ужесточение ликвидности. Например, 7-дневная ставка РЕПО несколько раз превысила потолок коридора процентных ставок в 3,45% в этом году.

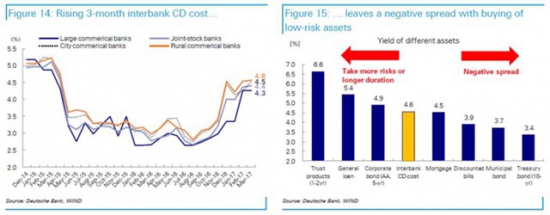

Кроме того, 20 марта 2017 г. ставка межбанковских депозитных сертификатов выросла до 4,6%.

Зачем продвигать сокращение доли заемных средств?

Судя по всему, цель Народного банка Китая состоит в том, чтобы сдержать быстрорастущие рычаги в финансовом секторе Китая.

Леверидж в Китае в основном связан со спекулянтами, который используют избыточные фонды для наращивания активов и повышения доходности, вместо того чтобы полагаться на классические депозиты.

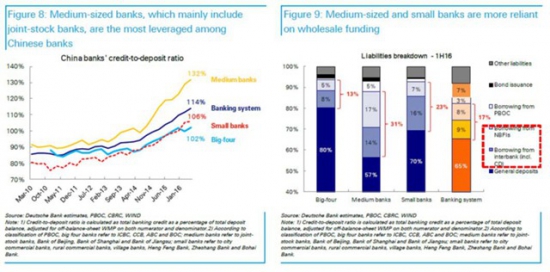

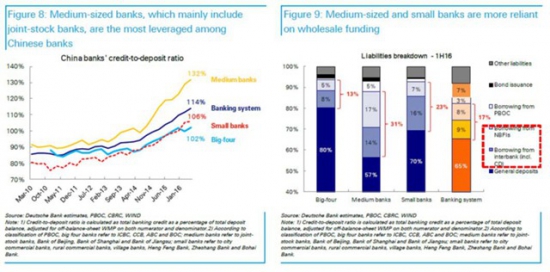

Для оценки этого влияния Deutsche Bank использует отношение кредита к депозиту, рассчитанное как суммарный банковский кредит в процентах от общей суммы депозитов. Чем выше коэффициент, тем более хрупким будет финансовый сектор, и, скорее всего, банковская система столкнется с трудностями при возникновении непредвиденных потребностей в финансировании.

Отношение кредита к депозиту традиционно использовалось для оценки системного риска ликвидности, но в Китае это делать неуместно, так как банки расширяют свои вложения в облигации и теневые банковские балансы для предоставления кредитов.

Соотношение кредитов к депозитам выросло в Китае на 27 п. п. с 2011 г., достигнув 116% в феврале 2017 г. При этом объем заимствований у банков и небанковских организаций вырос до 17% к концу 2017 г. по сравнению с 8% 10 лет назад.

Риски распределены неравномерно

В банковской системе Китая имеются заметные различия в зависимости от типов банков.

Банки среднего размера в основном включают в себя акционерные банки, которые наиболее сильно зависят от оптового финансирования.

В то же время небольшие банки, которые в основном включают в себя городские и сельские коммерческие банки, также показали заметное увеличение коэффициента отношения кредитов к депозитам, несмотря на более низкий абсолютный уровень этого отношения.

Соотношение кредита к депозиту для малых банков увеличилось на 30 п. п. с 2010 г. против 14 п. п. для банков «Большой четверки» за тот же период.

Что касается пассивов, то средние и малые банки в основном полагаются на оптовые фонды, то есть заимствования у банков и небанковских организаций. На первое полугодие 2016 г. оптовые фонды составили соответственно 31% и 23% для средних и мелких банков против 13% для банков «Большой четверки».

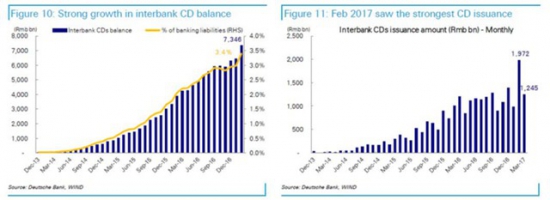

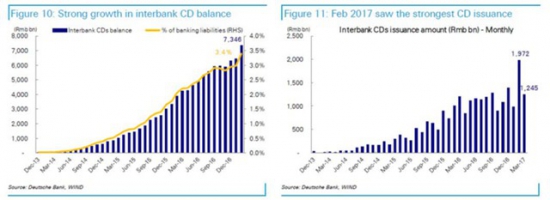

Мелкие банки получают финансирование в основном за счет депозитных сертификатов. Именно этот инструмент обеспечивал рост 20% активов у этих банков за последние 12 месяцев.

Баланс в феврале по депозитным сертификатам вырос на 80% по сравнению с аналогичным периодом прошлого года, достигнув 7,3 млрд юаней, или 3,4% от совокупных обязательств банков.

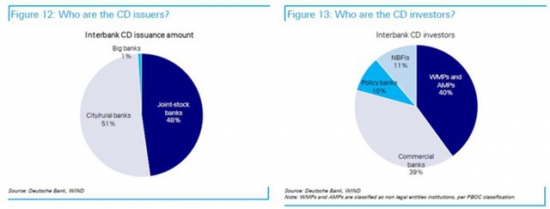

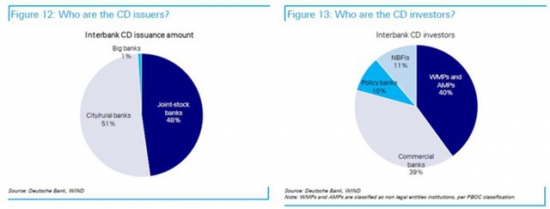

На городские, сельские и акционерные банки приходится 99% выпуска депозитных сертификатов. Более 400 банков объявили о планах привлечь с помощью этого инструмента 14,6 млрд юаней в 2017 г.

Средняя ставка по сертификатам сейчас составляет 4,6%. Некоторые депозитные сертификаты, выпущенные сельскими коммерческими банками, в последнее время оцениваются в 5%. Это означает рост стоимости фондирования, что для небольших банков может быть фатально.

Если банки инвестируют в низкорисковые активы, такие как ипотечные кредиты, дисконтные векселя и казначейские облигации, это приведет к отрицательному спреду. В качестве альтернативы банки могут увеличить длительность активов, повысить аппетит к риску, добавить кредитное плечо или замедлить рост активов. Наиболее вероятным сейчас в Deutsche Bank считают замедление роста активов.

И если депозитные сертификаты будут классифицироваться как межбанковские обязательства, на которые приходится 33% совокупных обязательства, это увеличит давление на финансирования для банков, которые сильно зависят от межбанковских обязательств.

Каковы последствия этого кризиса ликвидности?

На данный момент, учитывая политические события в Китае в этом году, риск неконтролируемого масштабного кризиса ликвидности является низким. ЦБ Китая будет делать все возможное, чтобы держать ликвидность под контролем.

Кроме того, порядка 90% финансовых учреждений контролируются правительством прямо или косвенно, поэтому поддержку ликвидности регулятор продолжит оказывать. Так, например, ЦБ действовал в 2015 г., когда ввел узкий коридор процентной ставки и пообещал ввести неограниченную ликвидность для поддержки банков, нуждающихся в финансировании.

Тем не менее продолжающиеся инъекции ликвидности в условиях проблем только ухудшат ситуацию. Большой пузырь активов, постоянное давление оттока капитала и более низкая кривая доходности в долгосрочной перспективе – это побочные эффекты, который Китаю предстоит выдержать.

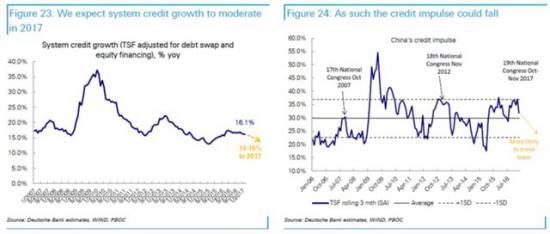

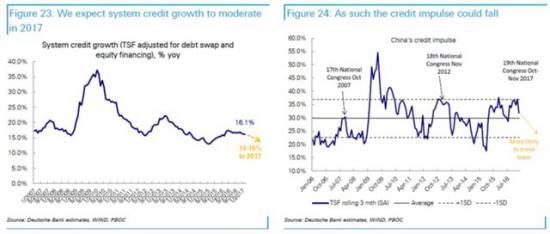

Также снизится рост системного кредитования с 16,4% в годовом исчислении в 2016 г. до 14-15% в 2017 г. В результате кредитный импульс, скорее всего, также отклонится от текущего высокого уровня.

Потоки ликвидности на межбанковском рынке Китая

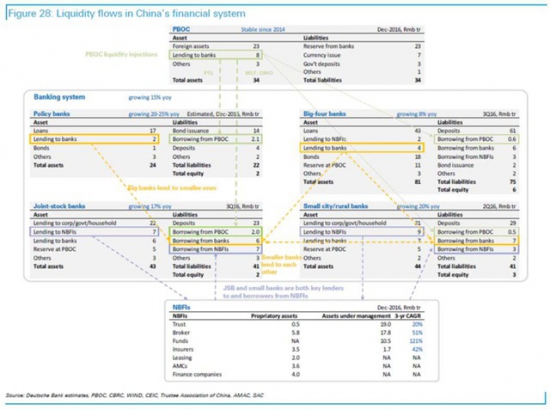

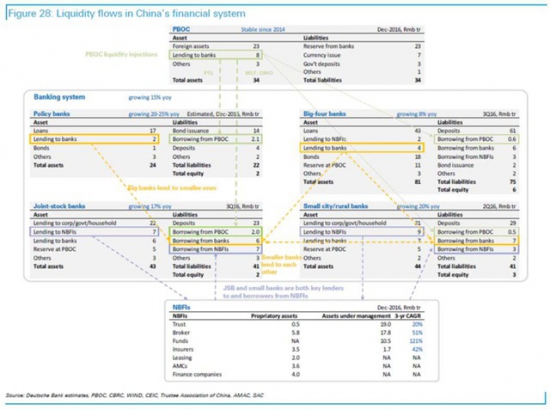

В 2016 г. рост активов в банковской системе Китая на 55% был обусловлен новыми депозитами. Остальные 45% новых активов в основном финансировались за счет кредитов ЦБ (19%) и заимствований друг у друга (19%, включая выпуск облигаций).

Хотя заимствования у небанковских финансовых учреждений (НБФУ) оставались неизменными во всей системе, это был основной источник финансирования для средних и малых банков.

Чтобы компенсировать отток ликвидности из-за падения валютных резервов, за последние 12 месяцев ЦБ Китая вложил в банковскую систему огромную сумму ликвидности в размере 5,8 трлн юаней.

Из этой суммы 30% и 24% были пущены на поддержку акционерных банков и политических банков соответственно.

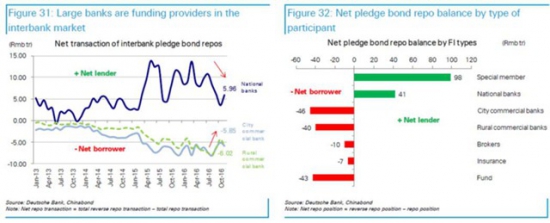

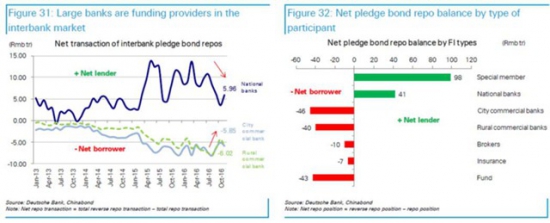

Заимствования с межбанковского рынка. Политические банки и банки «Большой четверки» являются чистыми межбанковскими кредиторами, а акционерные и городские/сельские коммерческие банки являются нетто-заемщиками.

Акционерные и городские или сельские банки заимствуют не только у крупных банков, но и друг у друга. Это может потенциально привести к цепной реакции, если некоторые из них столкнутся со стрессом с точки зрения ликвидности.

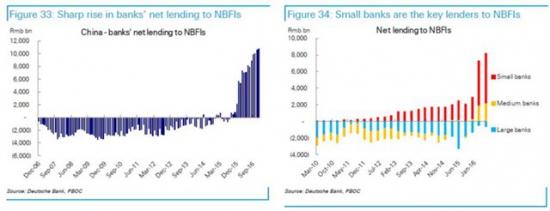

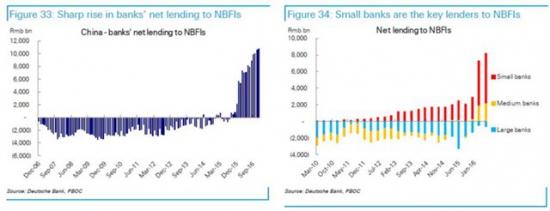

Резко выросли чистые требования к небанковским организациям со стороны банков. Возможно, это связано с ростом теневых банковских операций, а также с арбитражной деятельностью, при которой средства самообращаются в финансовом секторе. Малые банки являются ключевыми кредиторами для НБФУ.

Состояние ликвидности в банковском секторе Китая настолько ухудшилось, что Народный банк Китая вынужден был спасать различные мелкие банки, которые допустили дефолт по межбанковским кредитам.

Ставки, в условиях недостатка ликвидности, особенно по депозитным сертификатам, которые стали наиболее предпочтительным каналом финансирования для многих китайских банков, резко выросли.

Но самое интересное в том, что спасать банки пришлось после того, как ЦБ Китая сам решил ужесточить условия для борьбы с теневым долговым рынком. Регулятор повысил рыночные ставки и ввел более строгие правила макропруденциальной политики.

Помимо роста ставок и дефолта по депозитным сертификатам, несколько мелких банков не смогли выполнить обязательства по однодневному РЕПО.

Это событие, которое, строго говоря, является очень важным, прошло мимо фондового и долгового рынков Китая, не говоря уже о мировых площадках.

На прошлой неделе аналитики Deutsche Bank во главе с Хансом Фанном опубликовали окончательный отчет о результатах исследования, в котором суммируются все последние тревожные тенденции, с которыми сталкивается Китай, и, судя по рынкам капитала, никто не обращает на это внимания.

И эта безразличность может перерасти в большую проблему, потому что, как утверждает Deutsche Bank, продолжение этой тенденции может привести к неконтролируемому кризис ликвидности, то есть к финансовому катаклизму, которого ждал Кайл Басс и другие китайские «медведи».

Все началось с банального роста процентных ставок, что в свою очередь ведет к увеличению финансового давления, которое, если его не остановить, может привести к тяжелым последствиям для банковской системы Китая, испытывающей острую потребность в финансировании.

Китай в самом начале пути

Денежная политика Китая постепенно меняется в сторону ужесточения со второго полугодия 2016 г.

Ориентируясь на пассивные аспекты банковского сектора, ЦБ Китая повысил ставки по денежным инструментам, начав изымать ликвидность после китайского Нового года.

В то же время он ориентировался на активную сторону банковского сектора, когда ввел более строгие правила кредитования, включив некоторые внебалансовые кредиты в более широкую оценку кредита и наложив более строгие штрафы на банки, не исполняющие новые указания.

В результате все ключевые показатели денежного рынка, в том числе ставки РЕПО и депозитные сертификаты, указывают на ужесточение ликвидности. Например, 7-дневная ставка РЕПО несколько раз превысила потолок коридора процентных ставок в 3,45% в этом году.

Кроме того, 20 марта 2017 г. ставка межбанковских депозитных сертификатов выросла до 4,6%.

Зачем продвигать сокращение доли заемных средств?

Судя по всему, цель Народного банка Китая состоит в том, чтобы сдержать быстрорастущие рычаги в финансовом секторе Китая.

Леверидж в Китае в основном связан со спекулянтами, который используют избыточные фонды для наращивания активов и повышения доходности, вместо того чтобы полагаться на классические депозиты.

Для оценки этого влияния Deutsche Bank использует отношение кредита к депозиту, рассчитанное как суммарный банковский кредит в процентах от общей суммы депозитов. Чем выше коэффициент, тем более хрупким будет финансовый сектор, и, скорее всего, банковская система столкнется с трудностями при возникновении непредвиденных потребностей в финансировании.

Отношение кредита к депозиту традиционно использовалось для оценки системного риска ликвидности, но в Китае это делать неуместно, так как банки расширяют свои вложения в облигации и теневые банковские балансы для предоставления кредитов.

Соотношение кредитов к депозитам выросло в Китае на 27 п. п. с 2011 г., достигнув 116% в феврале 2017 г. При этом объем заимствований у банков и небанковских организаций вырос до 17% к концу 2017 г. по сравнению с 8% 10 лет назад.

Риски распределены неравномерно

В банковской системе Китая имеются заметные различия в зависимости от типов банков.

Банки среднего размера в основном включают в себя акционерные банки, которые наиболее сильно зависят от оптового финансирования.

В то же время небольшие банки, которые в основном включают в себя городские и сельские коммерческие банки, также показали заметное увеличение коэффициента отношения кредитов к депозитам, несмотря на более низкий абсолютный уровень этого отношения.

Соотношение кредита к депозиту для малых банков увеличилось на 30 п. п. с 2010 г. против 14 п. п. для банков «Большой четверки» за тот же период.

Что касается пассивов, то средние и малые банки в основном полагаются на оптовые фонды, то есть заимствования у банков и небанковских организаций. На первое полугодие 2016 г. оптовые фонды составили соответственно 31% и 23% для средних и мелких банков против 13% для банков «Большой четверки».

Мелкие банки получают финансирование в основном за счет депозитных сертификатов. Именно этот инструмент обеспечивал рост 20% активов у этих банков за последние 12 месяцев.

Баланс в феврале по депозитным сертификатам вырос на 80% по сравнению с аналогичным периодом прошлого года, достигнув 7,3 млрд юаней, или 3,4% от совокупных обязательств банков.

На городские, сельские и акционерные банки приходится 99% выпуска депозитных сертификатов. Более 400 банков объявили о планах привлечь с помощью этого инструмента 14,6 млрд юаней в 2017 г.

Средняя ставка по сертификатам сейчас составляет 4,6%. Некоторые депозитные сертификаты, выпущенные сельскими коммерческими банками, в последнее время оцениваются в 5%. Это означает рост стоимости фондирования, что для небольших банков может быть фатально.

Если банки инвестируют в низкорисковые активы, такие как ипотечные кредиты, дисконтные векселя и казначейские облигации, это приведет к отрицательному спреду. В качестве альтернативы банки могут увеличить длительность активов, повысить аппетит к риску, добавить кредитное плечо или замедлить рост активов. Наиболее вероятным сейчас в Deutsche Bank считают замедление роста активов.

И если депозитные сертификаты будут классифицироваться как межбанковские обязательства, на которые приходится 33% совокупных обязательства, это увеличит давление на финансирования для банков, которые сильно зависят от межбанковских обязательств.

Каковы последствия этого кризиса ликвидности?

На данный момент, учитывая политические события в Китае в этом году, риск неконтролируемого масштабного кризиса ликвидности является низким. ЦБ Китая будет делать все возможное, чтобы держать ликвидность под контролем.

Кроме того, порядка 90% финансовых учреждений контролируются правительством прямо или косвенно, поэтому поддержку ликвидности регулятор продолжит оказывать. Так, например, ЦБ действовал в 2015 г., когда ввел узкий коридор процентной ставки и пообещал ввести неограниченную ликвидность для поддержки банков, нуждающихся в финансировании.

Тем не менее продолжающиеся инъекции ликвидности в условиях проблем только ухудшат ситуацию. Большой пузырь активов, постоянное давление оттока капитала и более низкая кривая доходности в долгосрочной перспективе – это побочные эффекты, который Китаю предстоит выдержать.

Также снизится рост системного кредитования с 16,4% в годовом исчислении в 2016 г. до 14-15% в 2017 г. В результате кредитный импульс, скорее всего, также отклонится от текущего высокого уровня.

Потоки ликвидности на межбанковском рынке Китая

В 2016 г. рост активов в банковской системе Китая на 55% был обусловлен новыми депозитами. Остальные 45% новых активов в основном финансировались за счет кредитов ЦБ (19%) и заимствований друг у друга (19%, включая выпуск облигаций).

Хотя заимствования у небанковских финансовых учреждений (НБФУ) оставались неизменными во всей системе, это был основной источник финансирования для средних и малых банков.

Чтобы компенсировать отток ликвидности из-за падения валютных резервов, за последние 12 месяцев ЦБ Китая вложил в банковскую систему огромную сумму ликвидности в размере 5,8 трлн юаней.

Из этой суммы 30% и 24% были пущены на поддержку акционерных банков и политических банков соответственно.

Заимствования с межбанковского рынка. Политические банки и банки «Большой четверки» являются чистыми межбанковскими кредиторами, а акционерные и городские/сельские коммерческие банки являются нетто-заемщиками.

Акционерные и городские или сельские банки заимствуют не только у крупных банков, но и друг у друга. Это может потенциально привести к цепной реакции, если некоторые из них столкнутся со стрессом с точки зрения ликвидности.

Резко выросли чистые требования к небанковским организациям со стороны банков. Возможно, это связано с ростом теневых банковских операций, а также с арбитражной деятельностью, при которой средства самообращаются в финансовом секторе. Малые банки являются ключевыми кредиторами для НБФУ.

теги блога Сергей Кашин

- Amazon

- Apple

- Atoll Finance

- Brent

- Brexit

- CME

- DXY

- forex

- global secure invest

- grubhub

- GSI

- IPO

- Meritor

- netflix

- netflix inc

- Nvidia

- QE

- WTI

- акции

- аналитика

- апельсиновый сок

- Байден

- Банк России

- банк Японии

- банки

- валюта

- ввп

- выборы

- выборы в сша

- Греция

- денежно-кредитная политика

- день трейдера

- деньги

- долг

- долговой рынок

- доллар

- Доллар Рубль

- евро

- ЕС

- ЕЦБ

- золото

- инвестиции

- история

- Йеллен

- какао

- Катасонов

- Кашин Сергей

- Китай

- конференция

- кофе

- кризис

- криптовалюта

- кукуруза

- Марин Ле Пен

- мвф

- минутка

- мысли вслух

- Набиуллина

- Нефть

- новости рынков

- новости рынка

- Облигации

- опек+

- опционы

- ответы на вопросы

- Откровения форекс

- офз

- оффтоп

- пресс-конференция

- прогноз

- прогнозы

- процентная ставка

- пузырь

- Россия

- рубль

- сахар

- сезон корпоративной отчетности

- сезон корпоративных отчетностей

- сезон отчетов

- Сергей Кашин

- соевые бобы

- сша

- товарный рынок

- торговые сигналы

- Трамп

- трежерис

- трейдинг

- Уоррен Баффет

- фондовый рынок

- фондовый рынок

- форекc

- форекс

- ФРС

- Хлопок

- ЦБ

- ЦБ РФ

- экономика

- экспирация

- яровая пшеница

2all TLDR — риск низкий