SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

О сравнительной доходности долгосрочных инвестиций в России - 3

- 24 января 2012, 20:41

- |

Оригинал взят у ![[info]](http://l-stat.livejournal.com/img/userinfo.gif?v=88.7) fintraining в О сравнительной доходности долгосрочных инвестиций в России — 3

fintraining в О сравнительной доходности долгосрочных инвестиций в России — 3

Окончание.

Окончание.

Начало здесь и здесь.

Напомню, в прошлых выпусках мы рассмотрели результаты долгосрочных инвестиций в различные активы на периоде в 12 лет (2000 – 2012 гг.) и выяснили, что максимальную доходность приносил инвестиции в бизнес путем приобретения ценных бумаг – облигаций и, в первую очередь, акций. Однако, не слишком приятная сторона инвестиций в акции состоит в том, что вам приходится мириться с их высокой волатильностью и быть готовым к возможным серьезным просадкам стоимости бумаг.

Что можно с этим сделать?

Пару лет назад в журнале D’ была опубликована моя статья «Портфель лежебоки или как за 12 лет увеличить капитал в 118 раз». В статье обсуждался модельный портфель, состоящий из 1/3 ПИФа акций («Добрыня Никитич») + 1/3 ПИФа облигаций («Илья Муромец») + 1/3 Золота. В конце каждого календарного года проводилась обязательная ребалансировка портфеля с целью восстановления его исходного баланса (1/3 + 1/3 + 1/3) – продажа части подорожавших активов и докупка на вырученные деньги активов, потерявших в цене. Как понятно из названия статьи, портфель за 12 лет (с 1998 по 2010 гг., не путать с периодом 2000 – 2012 гг., рассматриваемым в рамках настоящей статьи!) вырос в цене в 118 раз (среднегодовая номинальная доходность – 48,9% годовых), значительно обогнав по доходности его составляющие, взятые отдельно.

Рост стоимости портфеля превысил рост стоимости отдельно взятых «облигаций» более чем в четыре раза, «золота» — более чем в шесть раз, «акций» — более чем в восемь раз. Подробнее о методике формирования портфеля рекомендую прочитать в статье «Портфель лежебоки».

Публикация статьи про Портфель лежебоки наделала много шума, и, в том числе, привела к появлению «критиков», которые стали обвинять меня в искусственном, как им казалось, подборе данных для расчета. Большинство тезисов «критиков» сами никакой критики не выдерживали, поскольку выглядели примерно так: «я вместо этих активов взял другие, и за другой промежуток времени, а ребалансировку стал проводить с другой частотой, в результате у меня получилась фигня, поэтому подход не работает». Это примерно как при применении рецептов из кулинарной книги брать вместо одних продуктов другие, а также произвольно изменять время приготовления пищи, а потом удивляться, что получилась несъедобная бурда. Я неоднократно отмечал, что портфельные подходы не сводятся лишь к идее регулярных ребалансировок, в них очень важно все: правильный подбор активов в портфель, правильный выбор пропорций активов в портфеле, правильный выбор периода ребалансировки… Эти принципы далеко выходят за рамки формата статьи, и я подробно рассказываю о них на своих семинарах и вебинарах. Но если все равно находятся люди, решающие сделать все по-своему, а потом удивляющиеся, что получилась фигня, что ж поделать? У нас же вся страна – одни сплошные Самоделкины.

Однако иногда в заметках попадалось и здравое зерно, с которым трудно было спорить. Заключалось оно в том, что проведенный расчет включал в себя период кризиса 1998 г. и последующего послекризисного восстановления 1999 г., когда некоторые активы показывали совершенно феноменальные результаты. Например, вы может представить себе ПИФ облигаций с доходностью в 1877% (!!!) в год? А между тем, именно такую доходность показал ПИФ «Илья Муромец» в 1999 году.

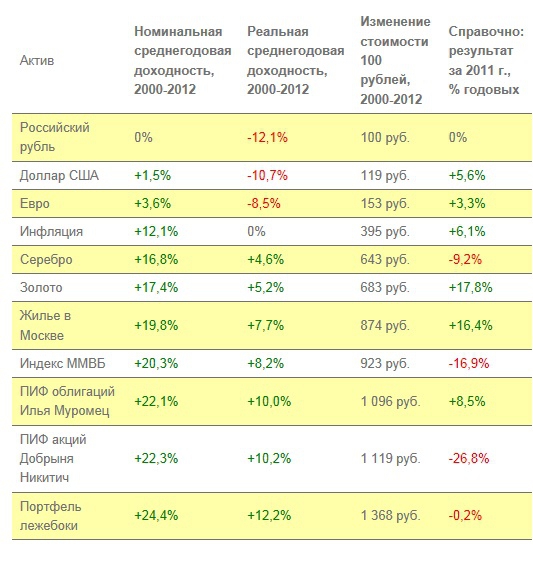

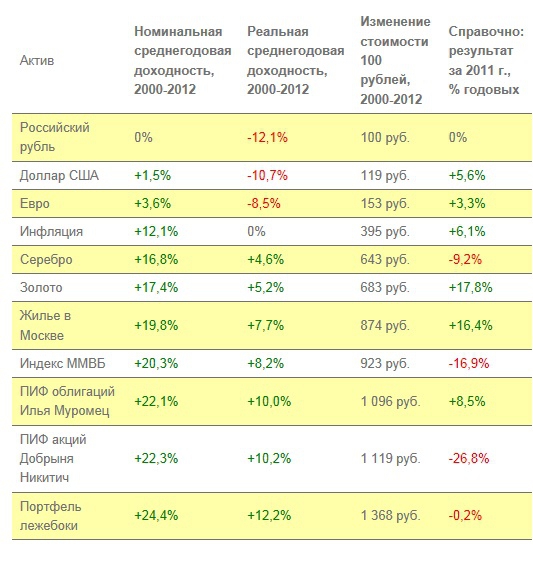

Так вот, на периоде в 2000 — 2012 гг. (т.е. и без вызывающего столько споров периода 1998 – 1999 гг.) результаты Портфеля лежебоки обогнали все перечисленные ранее в обзоре инструменты. Портфель показал номинальную доходность +24,4% (реальная доходность — +12,2% годовых). 100 рублей, вложенные в 2000 году в Портфель превратились бы в 1 368 рублей.

Сравнительная таблица доходности активов

Кстати, обратите внимание, в 2011 году результаты Портфеля лежебоки оказались даже слегка отрицательными — -0,2% годовых. Это нормально. Портфельные инвестиции хоть и значительно снижают риск на долгосрочных инвестиционных горизонтах, но не снимают его полностью, особенно на отдельно взятых краткосрочных промежутках времени (а период в 1 год в инвестициях принято считать именно периодом краткосрочных (спекулятивных) вложений.

Хочу подчеркнуть, я никогда и нигде не утверждал и не утверждаю, что Портфель лежебоки или иные портфели всегда будут давать выигрыш именно по доходности. Нет, далеко не всегда. Суть идеи портфельных инвестиций состоит в другом: по совокупности параметров (риск + прибыль) грамотно построенные портфели оказываются лучше отдельных активов. А доходность будет феноменальной далеко не всегда, нет. Низкий рыночный риск портфеля, позволяющий спокойно спать по ночам – это не менее важно. Например, портфель лежебоки после небольшой просадки в 2008 году вышел на докризисные уровни уже к середине 2009 года, и далее продолжил уверенный рост. Падение рынка акций в 2011 году было компенсировано ростом прибылью в золоте и облигациях, и хотя последний год и не показал роста, сильных разочарований он также не принес.

Окончание.

Окончание.Начало здесь и здесь.

Напомню, в прошлых выпусках мы рассмотрели результаты долгосрочных инвестиций в различные активы на периоде в 12 лет (2000 – 2012 гг.) и выяснили, что максимальную доходность приносил инвестиции в бизнес путем приобретения ценных бумаг – облигаций и, в первую очередь, акций. Однако, не слишком приятная сторона инвестиций в акции состоит в том, что вам приходится мириться с их высокой волатильностью и быть готовым к возможным серьезным просадкам стоимости бумаг.

Что можно с этим сделать?

Пару лет назад в журнале D’ была опубликована моя статья «Портфель лежебоки или как за 12 лет увеличить капитал в 118 раз». В статье обсуждался модельный портфель, состоящий из 1/3 ПИФа акций («Добрыня Никитич») + 1/3 ПИФа облигаций («Илья Муромец») + 1/3 Золота. В конце каждого календарного года проводилась обязательная ребалансировка портфеля с целью восстановления его исходного баланса (1/3 + 1/3 + 1/3) – продажа части подорожавших активов и докупка на вырученные деньги активов, потерявших в цене. Как понятно из названия статьи, портфель за 12 лет (с 1998 по 2010 гг., не путать с периодом 2000 – 2012 гг., рассматриваемым в рамках настоящей статьи!) вырос в цене в 118 раз (среднегодовая номинальная доходность – 48,9% годовых), значительно обогнав по доходности его составляющие, взятые отдельно.

Рост стоимости портфеля превысил рост стоимости отдельно взятых «облигаций» более чем в четыре раза, «золота» — более чем в шесть раз, «акций» — более чем в восемь раз. Подробнее о методике формирования портфеля рекомендую прочитать в статье «Портфель лежебоки».

Публикация статьи про Портфель лежебоки наделала много шума, и, в том числе, привела к появлению «критиков», которые стали обвинять меня в искусственном, как им казалось, подборе данных для расчета. Большинство тезисов «критиков» сами никакой критики не выдерживали, поскольку выглядели примерно так: «я вместо этих активов взял другие, и за другой промежуток времени, а ребалансировку стал проводить с другой частотой, в результате у меня получилась фигня, поэтому подход не работает». Это примерно как при применении рецептов из кулинарной книги брать вместо одних продуктов другие, а также произвольно изменять время приготовления пищи, а потом удивляться, что получилась несъедобная бурда. Я неоднократно отмечал, что портфельные подходы не сводятся лишь к идее регулярных ребалансировок, в них очень важно все: правильный подбор активов в портфель, правильный выбор пропорций активов в портфеле, правильный выбор периода ребалансировки… Эти принципы далеко выходят за рамки формата статьи, и я подробно рассказываю о них на своих семинарах и вебинарах. Но если все равно находятся люди, решающие сделать все по-своему, а потом удивляющиеся, что получилась фигня, что ж поделать? У нас же вся страна – одни сплошные Самоделкины.

Однако иногда в заметках попадалось и здравое зерно, с которым трудно было спорить. Заключалось оно в том, что проведенный расчет включал в себя период кризиса 1998 г. и последующего послекризисного восстановления 1999 г., когда некоторые активы показывали совершенно феноменальные результаты. Например, вы может представить себе ПИФ облигаций с доходностью в 1877% (!!!) в год? А между тем, именно такую доходность показал ПИФ «Илья Муромец» в 1999 году.

Так вот, на периоде в 2000 — 2012 гг. (т.е. и без вызывающего столько споров периода 1998 – 1999 гг.) результаты Портфеля лежебоки обогнали все перечисленные ранее в обзоре инструменты. Портфель показал номинальную доходность +24,4% (реальная доходность — +12,2% годовых). 100 рублей, вложенные в 2000 году в Портфель превратились бы в 1 368 рублей.

Сравнительная таблица доходности активов

Кстати, обратите внимание, в 2011 году результаты Портфеля лежебоки оказались даже слегка отрицательными — -0,2% годовых. Это нормально. Портфельные инвестиции хоть и значительно снижают риск на долгосрочных инвестиционных горизонтах, но не снимают его полностью, особенно на отдельно взятых краткосрочных промежутках времени (а период в 1 год в инвестициях принято считать именно периодом краткосрочных (спекулятивных) вложений.

Хочу подчеркнуть, я никогда и нигде не утверждал и не утверждаю, что Портфель лежебоки или иные портфели всегда будут давать выигрыш именно по доходности. Нет, далеко не всегда. Суть идеи портфельных инвестиций состоит в другом: по совокупности параметров (риск + прибыль) грамотно построенные портфели оказываются лучше отдельных активов. А доходность будет феноменальной далеко не всегда, нет. Низкий рыночный риск портфеля, позволяющий спокойно спать по ночам – это не менее важно. Например, портфель лежебоки после небольшой просадки в 2008 году вышел на докризисные уровни уже к середине 2009 года, и далее продолжил уверенный рост. Падение рынка акций в 2011 году было компенсировано ростом прибылью в золоте и облигациях, и хотя последний год и не показал роста, сильных разочарований он также не принес.

3 комментария

Результат получен задним числом или в реальном времени?

- 24 января 2012, 20:57

не знаю, это к автору fintraining вопрос…

- 24 января 2012, 21:39

давно пропагандирую такой подход. считаю одним из немногих для реального заработка.

- 24 января 2012, 22:14

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- Верников

- весело

- веселье

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- русал

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- Уральская Кузница

- философия

- фундаментальная оценка

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор