SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. vfadeev

Калькулятор трейдера. Новый релиз.

- 23 июля 2016, 15:56

- |

Быстро сказка сказывается...

Да не быстро дело делается...

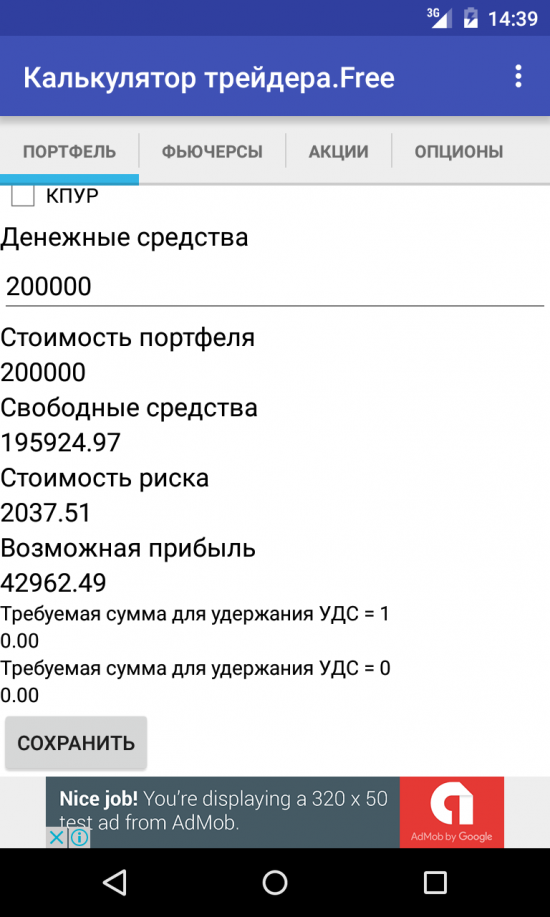

Выпустил новую версию калькулятора.

Бесплатная версия с рекламой.

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplaytrial

Платная версия

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplay

Помимо исправления опечаток, в версию вошли доработки движка расчета опционов и исправления функционала по получению параметров акций (в связи с обновлением сайта мосбиржи, откуда мое приложение все данные и берет) .

Некоторые пояснения по работе с опционами.

Если фьючерс — это пари на изменение стоимости базового актива, то опцион, фактически, это страховой полис от движения актива далее, чем страйк опциона.

Поэтому, у опционов есь параметр IV — подразумеваемая волантильность. Он характеризует ожидание рынка, насколько далеко может улететь базовый актив до даты экспирации опциона.

График поведения IV во времени в разных инструментах можно найти на option.ru

Большую часть времени цена опциона держится в таких пределах, что сумма теоретических цен кол и пут опциона равноудаленных от текущей цены, больше, чем ожидаемый ход актива.

Если актив имеет обыкновение расти от 100 до 200 рублей каждй месяц, едва ли найдется кто-то, кто продаст вам кол опцион на этот актив дешевле 100 рублей с экспирацией через месяц.

Покупая опцион, мы расчитываем, что параметр IV занижен рынком, т.е., актив уйдет не только в нашу сторону, но и дальше от текущей цены, чтобы при экспирации цена базового актива отстояла дальше от цены страйка опциона, чем мы заплатили премию по опциону.

Иначе покупка опциона бессмысленна.

Риск покупателя опциона = уплаченной преми.

С рисками продавца интереснее… Александры Шадрины будут утверждать, что риск продавца бесконечен...

Это все так...

Но, теорию вероятностей никто не отменял.

Есть математическая модель случайного блуждания Блек -Шоула, согласно которой можно вычислить, какого математическое ожидание разности между ценой базового актива в момент экспирации и текущей ценой.

Согласно этой модели, если мы продали n-ное количество опционов, то можно купить/ продать такое число фьючерсов, чтобы изменение цены фьючерсов полностью компенсировало изменение ТЦ опционов.

Это, так называемая теория дельта -хеджирования опционов.

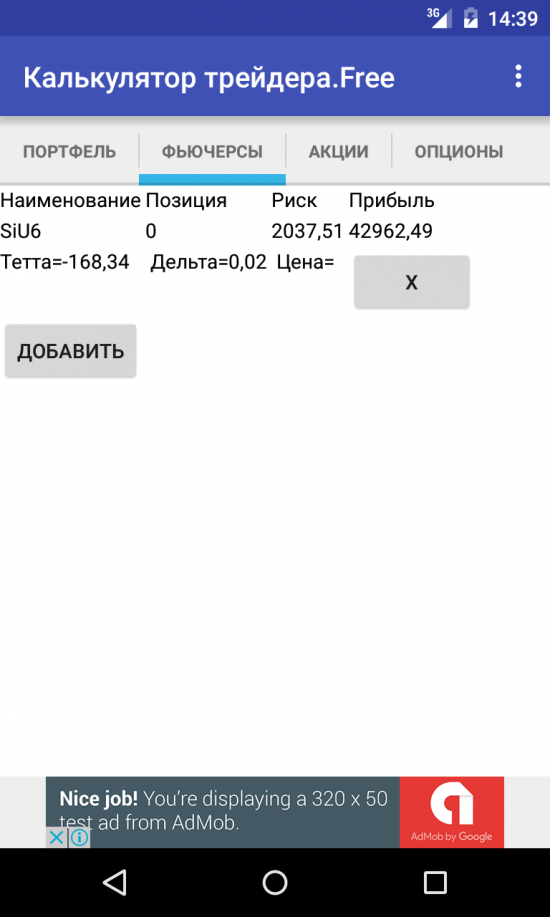

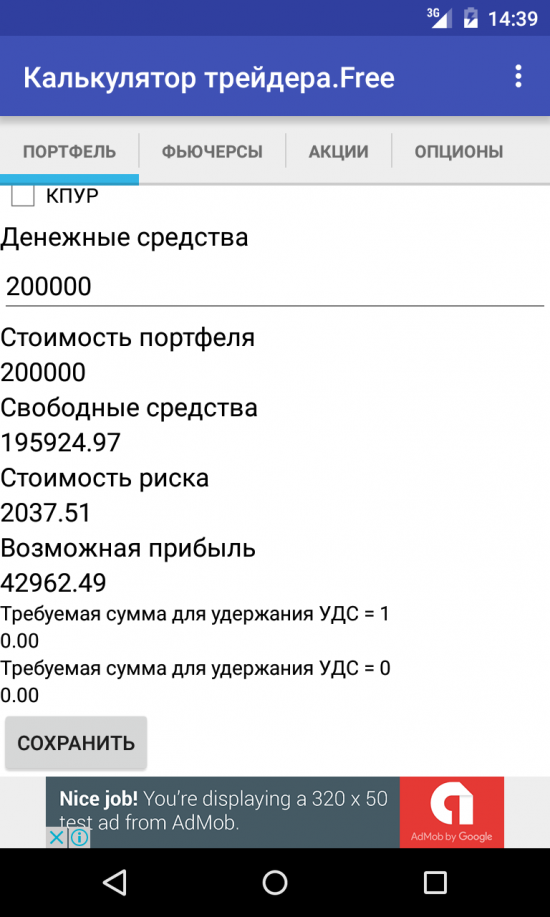

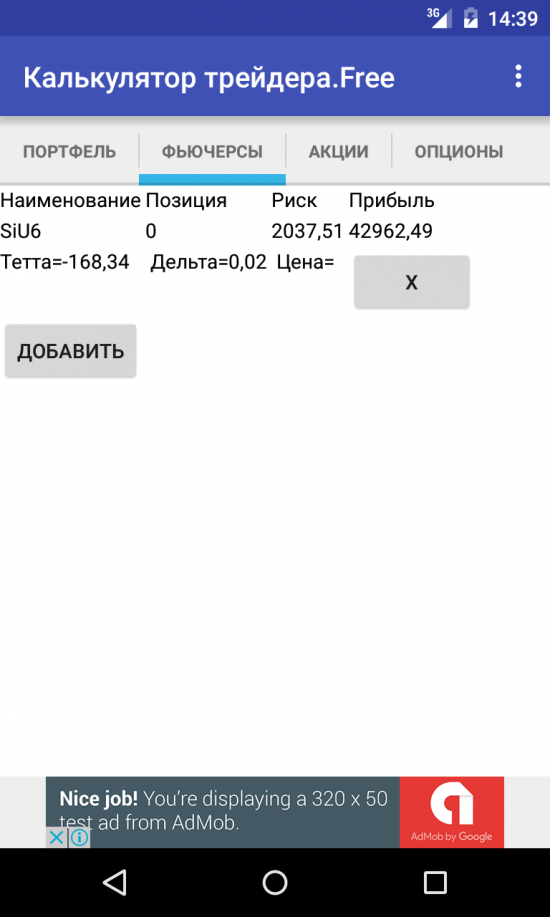

Текущая версия Калькулятора вычисляет дельту для пакета опционов.

Основная сложность с дельтой заключается в том, что эта величина постоянно меняется, особенно для опционов около денег.

Со временем дельта снижается, по мере временного распада опционов.

Но, при резком движении актива, дельта может и резко вырасти...

Если при продаже опционов поддерживать дельту в районе нуля, то риск продавца ограничен риском возможного роста IV ...

На практике, IV изменяется куда в более узких пределах, чем цена базового актива, даже в «крымские весны» ...

Продавая опцион в момент высокого IV, можно получить спекулятивный доход, если удержать позу до снижения IV. (когда цена опционов неизбежно снижается).

Риск продавца — что IV станет еще выше.

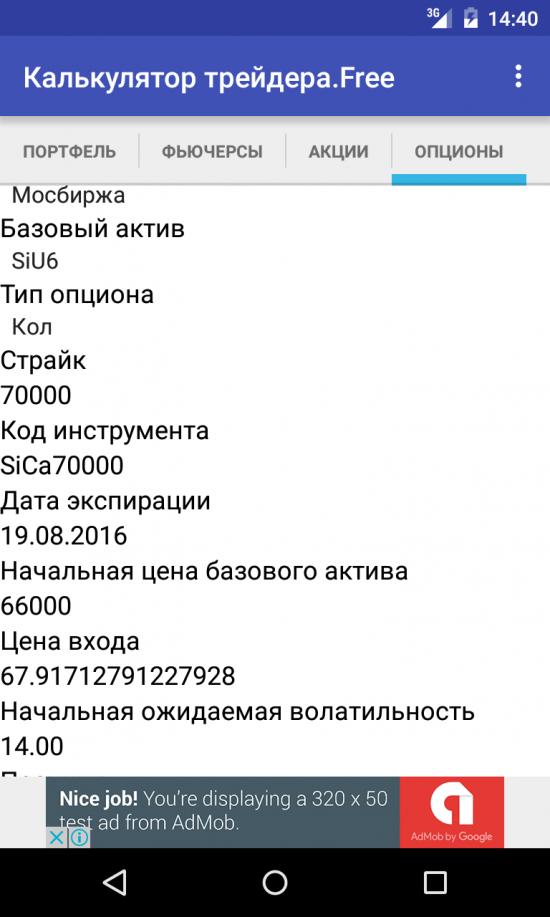

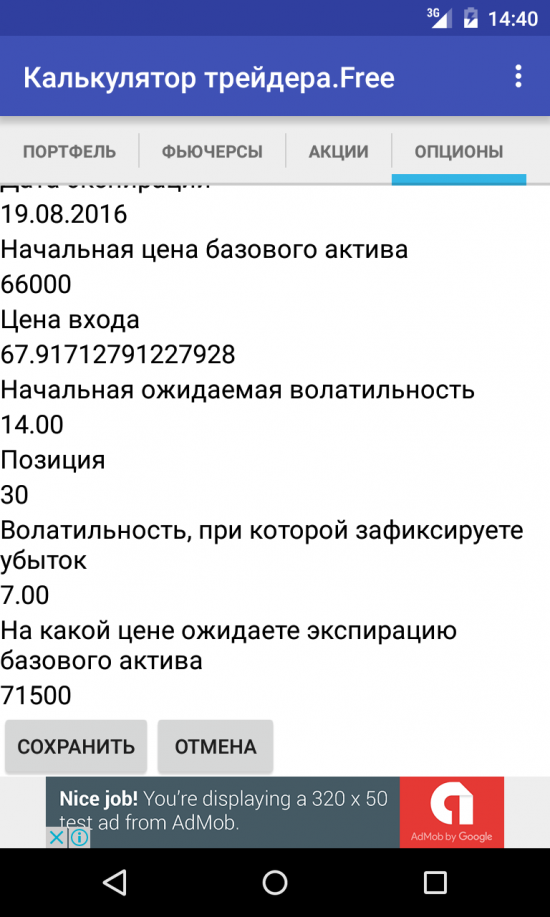

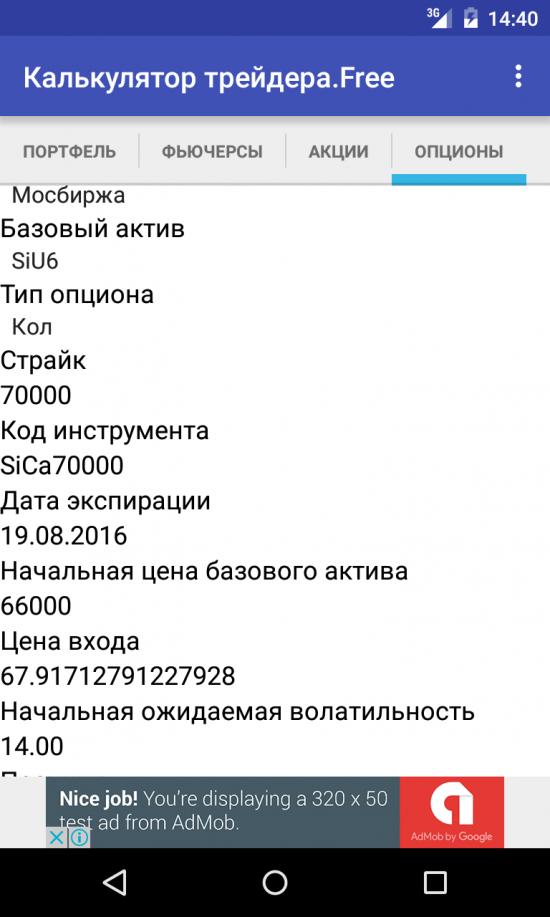

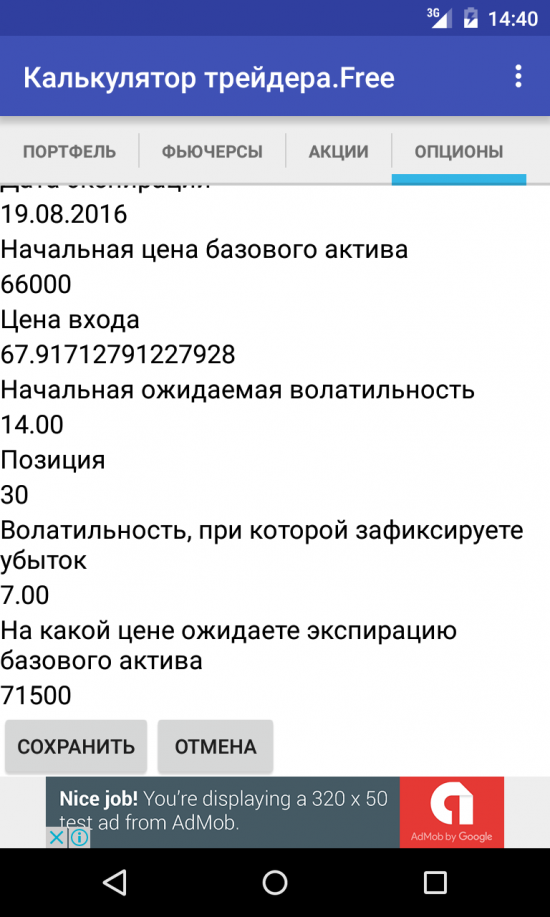

Поэтому, в приложении требуется для опционов задавать цену входа и предельный IV (при котором вы будете резать убытки и откупать опционы по текущим ценам).

Если вы продаете опцион — ваш риск ограчен теоретической ценой опциона при предельном IV и текущей котировкой базового актива.

Если покупаете, то ценой покупки опциона.

Но, если вы покупаете по цене, соответствующей IV сильно выше исторической волантильности HV, едва ли вам получиится на такой покупке опциона заработать.

В дальнейшем, планирую следующие доработки:

1. Сделать получение информации об опционах аналогично, как это сделано для фьючерсов.

2. Сделать функционал отслеживания дельты и уведомления, когда дельта снизится/ вырастет до заданой величины. (т.е., сделать возможность утилиты для облегчения ручного дельта хеджирования).

При реализации второй задачи возникает проблема - откуда взять котировки базового актива (т.е. фьючерса) с небольшим отставанием.

Москвоская биржа публикует котировки с отставанием в 15 минут, что для программы — дельта хеджера недопустимо много.

Котировки в режиме реального времени теми деньгами, что это приложение приносит, не окупятся. (хотя, если на форуме есть представитель мосбиржи, то вопрос цены подписки на котировки можно обсудить в ЛС ).

В публичном доступе котировки фьючерсов я не видел .

Но, брокеры публикуют котировки для клиентов (в т. ч., для клиентов с демо версией) с доступом через ВЕБ ...

Если более красивого решения не найду, то реализация будет следующей.

В настройке приложения нужно будет задавать логин/ пароль для доступа к сайту одного из брокеров, можно параметры демо аккаунта (главное, чтобы через аккаут получать данные по всем фьючерсам).

Пока, я рассматриваю в качестве брокера — донора котировок Финам, БКС или АйТиИнвест.

Соответственно, без учетной записи брокера приложение будет дельту считать по котировкам с задержкой 15 минут, с учетной с минимальнй задержкой в 5- 10 секунд (мобильная связь тоже задержку вносит, но с ней я уже ничего не сделаю).

Да не быстро дело делается...

Выпустил новую версию калькулятора.

Бесплатная версия с рекламой.

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplaytrial

Платная версия

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplay

Помимо исправления опечаток, в версию вошли доработки движка расчета опционов и исправления функционала по получению параметров акций (в связи с обновлением сайта мосбиржи, откуда мое приложение все данные и берет) .

Некоторые пояснения по работе с опционами.

Если фьючерс — это пари на изменение стоимости базового актива, то опцион, фактически, это страховой полис от движения актива далее, чем страйк опциона.

Поэтому, у опционов есь параметр IV — подразумеваемая волантильность. Он характеризует ожидание рынка, насколько далеко может улететь базовый актив до даты экспирации опциона.

График поведения IV во времени в разных инструментах можно найти на option.ru

Большую часть времени цена опциона держится в таких пределах, что сумма теоретических цен кол и пут опциона равноудаленных от текущей цены, больше, чем ожидаемый ход актива.

Если актив имеет обыкновение расти от 100 до 200 рублей каждй месяц, едва ли найдется кто-то, кто продаст вам кол опцион на этот актив дешевле 100 рублей с экспирацией через месяц.

Покупая опцион, мы расчитываем, что параметр IV занижен рынком, т.е., актив уйдет не только в нашу сторону, но и дальше от текущей цены, чтобы при экспирации цена базового актива отстояла дальше от цены страйка опциона, чем мы заплатили премию по опциону.

Иначе покупка опциона бессмысленна.

Риск покупателя опциона = уплаченной преми.

С рисками продавца интереснее… Александры Шадрины будут утверждать, что риск продавца бесконечен...

Это все так...

Но, теорию вероятностей никто не отменял.

Есть математическая модель случайного блуждания Блек -Шоула, согласно которой можно вычислить, какого математическое ожидание разности между ценой базового актива в момент экспирации и текущей ценой.

Согласно этой модели, если мы продали n-ное количество опционов, то можно купить/ продать такое число фьючерсов, чтобы изменение цены фьючерсов полностью компенсировало изменение ТЦ опционов.

Это, так называемая теория дельта -хеджирования опционов.

Текущая версия Калькулятора вычисляет дельту для пакета опционов.

Основная сложность с дельтой заключается в том, что эта величина постоянно меняется, особенно для опционов около денег.

Со временем дельта снижается, по мере временного распада опционов.

Но, при резком движении актива, дельта может и резко вырасти...

Если при продаже опционов поддерживать дельту в районе нуля, то риск продавца ограничен риском возможного роста IV ...

На практике, IV изменяется куда в более узких пределах, чем цена базового актива, даже в «крымские весны» ...

Продавая опцион в момент высокого IV, можно получить спекулятивный доход, если удержать позу до снижения IV. (когда цена опционов неизбежно снижается).

Риск продавца — что IV станет еще выше.

Поэтому, в приложении требуется для опционов задавать цену входа и предельный IV (при котором вы будете резать убытки и откупать опционы по текущим ценам).

Если вы продаете опцион — ваш риск ограчен теоретической ценой опциона при предельном IV и текущей котировкой базового актива.

Если покупаете, то ценой покупки опциона.

Но, если вы покупаете по цене, соответствующей IV сильно выше исторической волантильности HV, едва ли вам получиится на такой покупке опциона заработать.

В дальнейшем, планирую следующие доработки:

1. Сделать получение информации об опционах аналогично, как это сделано для фьючерсов.

2. Сделать функционал отслеживания дельты и уведомления, когда дельта снизится/ вырастет до заданой величины. (т.е., сделать возможность утилиты для облегчения ручного дельта хеджирования).

При реализации второй задачи возникает проблема - откуда взять котировки базового актива (т.е. фьючерса) с небольшим отставанием.

Москвоская биржа публикует котировки с отставанием в 15 минут, что для программы — дельта хеджера недопустимо много.

Котировки в режиме реального времени теми деньгами, что это приложение приносит, не окупятся. (хотя, если на форуме есть представитель мосбиржи, то вопрос цены подписки на котировки можно обсудить в ЛС ).

В публичном доступе котировки фьючерсов я не видел .

Но, брокеры публикуют котировки для клиентов (в т. ч., для клиентов с демо версией) с доступом через ВЕБ ...

Если более красивого решения не найду, то реализация будет следующей.

В настройке приложения нужно будет задавать логин/ пароль для доступа к сайту одного из брокеров, можно параметры демо аккаунта (главное, чтобы через аккаут получать данные по всем фьючерсам).

Пока, я рассматриваю в качестве брокера — донора котировок Финам, БКС или АйТиИнвест.

Соответственно, без учетной записи брокера приложение будет дельту считать по котировкам с задержкой 15 минут, с учетной с минимальнй задержкой в 5- 10 секунд (мобильная связь тоже задержку вносит, но с ней я уже ничего не сделаю).

теги блога Vitaly Fadeev

- ADR

- акции США

- акция

- альфа банк

- Американский фондовый рынок

- брокер

- Брокеры

- Василий Олейник

- волатильность

- вопрос

- Государственные облигации

- дельта-хедж

- Денис Громов

- иис

- Калькулятор трейдера

- контроль риска

- контроль рисков

- Лось

- ЛЧИ 2018

- маржинальное кредитование

- ММВБ

- мобильный пост

- МосБиржа

- налог

- НАЛОГИ 2016

- обеспечение

- опрос

- опционы

- оффтоп

- расчёт риска

- риск менеджмент

- Россия

- РТС

- Санкт-Петербургская биржа

- тарифы брокеров

- торговая система

- фундаментальный анализ

пока поссчитаешь ситуации реально в терминале может сильно измениться...

Не логичнее было бы что что-то подобное(широко программируемый дельта-хэджер) делать в виде привода к тому же квику ?

Мне кажется желающих приобрести или хотя бы попробовать было бы гораздо больше )

При этом установка квик может быть просто невозможна на рабочем месте.

Ну а андроид устройства есть у многих...

Собственно, мне нужна была утилита, для автоматизации некоторых операций. Вроде, подсчета вариационной маржи для позиции, или пересчета IV в цену опциона...

При этом, по «основной» работе я нередко бываю в командировках, таскать кучу настроенных excel файлов неудобно. А телефон всегда со мной… Торгую я через веб интерфейс брокера, или с телефона...

Ну а в гугл плей утилиту опубликовал больше с целью заработать репутацию, как разработчика под эту платформу (раз полуготовый продукт уже был).

Но, готовые решения уже есть на ПК коммерческих разработчиков (тот же option lab), так что едва ли свои решения я буду публиковать под эту платформу (если только под заказ )...

Ниша hft работы с опционами слишком маленькая...

А вот для среднесрока сейчас ПО немного…

IV показывает нужные параметры для модели для получения текущих рыночных цен.

А «насколько далеко может улететь базовый актив» показывает сама цена опциона минус часть в деньгах, минус беррисковая ставка.

А вот ориентироваться на абсолютную цену опциона неудобно. Потому что минимальная цена опциона в день экспирации, когда вероятность экспирации опциона глубоко в деньгах минимальна.