SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart

Дивидендная система инвестирования Ларисы Морозовой

- 19 мая 2016, 16:30

- |

Покупка акций компаний, которые платят супер-дивиденды. Главное, — определить, почему компании платят супер-дивиденды и будут ли они платить эти дивиденды в дальнейшем. Для этого надо понять желание мажоритария платить дивиденды. Надо отметить, что вся система инвестиций Ларисы Викторовны построена на логике и здравом смысле.

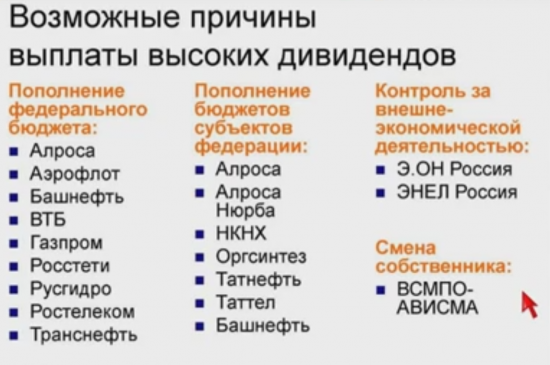

Причины эти можно классифицировать:

- необходимость пополнения госбюджета (Газпром)

- необходимость пополнения бюджета субъекта (Татнефть, Алроса)

- желание иностранного мажоритария получить профит от дочки

- смена собственника, желание мажоритария заплатить по долгам за счет дивидендных выплат

- скупка акций менеджментом

- резкий рост чистой прибыли

- желание материнской компании получить прибыль от дочерних обществ

В реальности причин может быть много, Лариса Викторовна выделяет особо эти. Причины и желание платить дивиденды должны быть перманентными, а не одноразовыми. Если возникает уверенность, что мажоритарий больше не захочет платить хорошие дивиденды, то такую акцию можно продать сразу после отсеки (например, Новосибирскэнергосбыт).

В портфель желательно отбирать акции, по которым есть >10% дивидендная доходность.

Триггер для покупки супердивидендных акций: новости, которые прямо или косвенно говорят о том, что акционеры той или иной компании будут платить дивиденды. Суть системы инвестирования — это по сути неэффективность, которой является острое желание или нужда мажоритария платить высокие дивиденды.

Важно следить за показателем чистая прибыль компании. Если чистая прибыль совершает скачок вверх, то это значит что увеличится база для выплаты дивидендов. Важно не просто смотреть на прибыль, но и понимать ее структуру и особенности.

По какой цене покупать акции?

Акция покупается тогда, когда при данной цене ожидаемый или объявленный дивиденд дает приличную доходность. Если дивидендная доходность получается низкой, значит либо цена акции завышена, либо дивиденд слишком маленький.

Когда продавать акции?

Когда что-то говорит о том, что прибыль и дивиденды будут падать.

Когда мажоритарий имеет намерение перестать это делать.

Когда дивидендная доходность становится неудовлетворительной.

Диверсификация:

В портфеле должно быть не менее 5 акций. Эта цифра доходит до 25.

Источники информации:

Блог Ларисы Морозовой

Выступление Ларисы Морозовой на конференции смартлаба: как жить на дивиденды? (26.09.2015)

Перформанс(ссылка):

Самые доходным был период с 2008 по 2011 годы. Дивидендная доходность моего портфеля распределились следующим образом: 2008 год — 31,5%, 2009 год — 28,5%, 2010 год — 35,3%, 2011 год — 39,3%. Далее, доходность составила порядка 15-16% годовых.

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- алготрейдинг

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс на индекс РТС

- фьючерс ртс

- хедж-фонд

- экономика

- экономика США

- Яндекс

вся система инвестирования построена на здравом смысле и логике

а картинка возможных причин из презентации?

для неё может быть она подходит, но не как золотое правило, которое стоило бы рекламировать.

А не в 3й эшелон, которые перед смертью выплачивают 20%-30% дивидендов и умирают. Т.е. инвестирование в помойку, ради однократных дивидендов с сомнительным бизнесом рискованная.