Блог им. uralpro

Измерение токсичности потока ордеров. VPIN для HFT. Часть 4

- 16 июля 2015, 09:21

- |

Начало в моем блоге.

Условные вероятности

Для получения условных вероятностей, упомянутых нами в конце части 3, нужно вычислить совместное распределение VPIN и абсолютных приращений. Для этого сгруппируем VPINы c 5% шагом и абсолютные приращения в отрезки по 0,25%, чтобы отобразить дискретные распределения. Затем получим совместное распределение ( ). Из этого совместного распределения выведем два распредения условной вероятности.

). Из этого совместного распределения выведем два распредения условной вероятности.

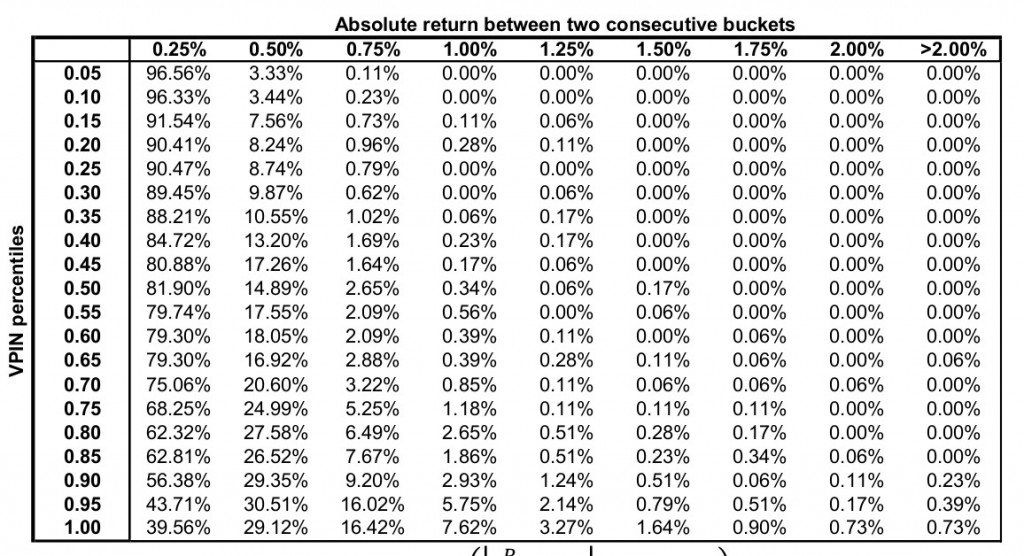

Сначала рассмотрим распределение абсолютных приращений в следущем пакете объема при условии нахождения VPIN в каждом из наших двадцати 5% отрезков (перцентилей). Результаты в виде 20 условных распределений, одно на каждый 5%-й отрезок, показаны в таблице ниже. Каждая строка в таблице представляет условное распределение абсолютных приращений, при условии предыдущего уровня VPIN.

Отметим три важных результата. Первое, когда VPIN низкий, последующие приращения также небольшие. В частности, когда VPIN в нижней четверти распределения, абсолютные приращения находятся в области от 0% до 0,25% в течение 90% времени. Второе, когда VPIN высок, условное распределение приращений имеет много больший разброс. В частности, большие абсолютные приращения (более 1,5%) иногда возникают в следующем объемном пакете, в отличие от случая, когда VPIN очень низок. Третье, даже для высоких уровней VPIN, абсолютные приращения в следующем пакете чаще небольшие. Мы вернемся к разбору этой ситуации ниже, где увидим, что высокие уровни VPIN должны держаться определенный период, для генерации больших приращений цены.

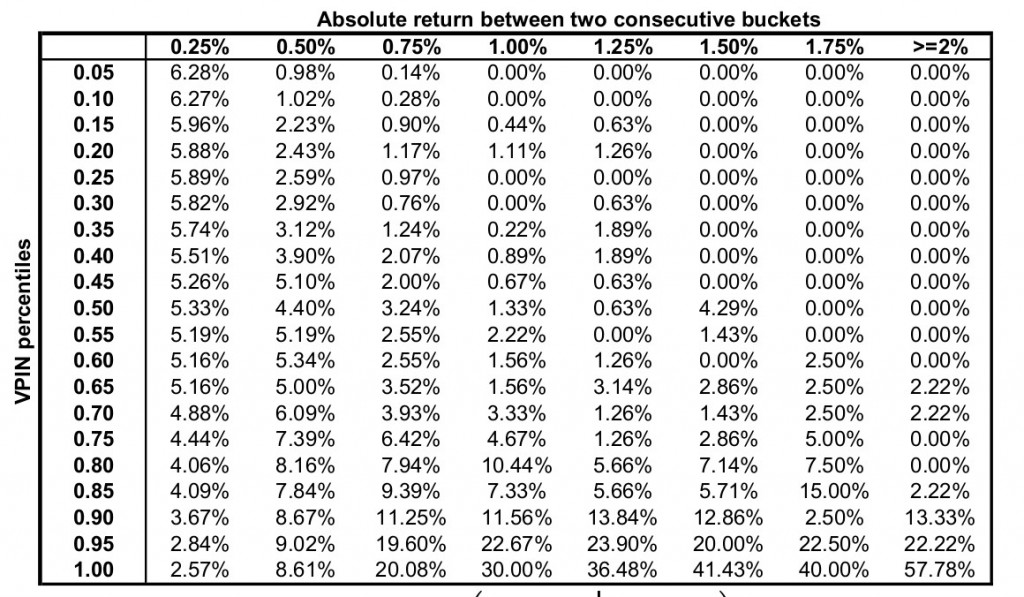

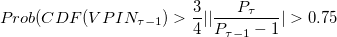

В последующей таблице мы исследуем распределение VPIN в пакете τ−1 при условии абсолютных приращений между пакетом τ−1 и τ. Каждый столбец таблицы представляет распределение предыдущего VPIN при условии нахождения абсолютных приращений в каждом отрезке по 0,25%. Важный результат здесь, это то, что когда приращения большие, предыдущий VPIN редко бывает низким. В частности, верхняя четверть этого распределения содержит более 84% всех приращений более 0,75%. Этот факт предполагает, что VPIN имеет некоторую страховую величину против экстремальных значений ценовой волатильности. Для вычисления этих условных вероятностей мы используем нашу стандартную (50,250) комбинацию. Этот выбор параметров максимизирует корелляцию между VPIN и абсолютными приращениями, но необязательно максимизирует «сценарий риска», например, . Рисунок в заглавии поста показывает эффект выбора параметров страховой величины VPIN против абсолютных приращений более 0,75%.

. Рисунок в заглавии поста показывает эффект выбора параметров страховой величины VPIN против абсолютных приращений более 0,75%.

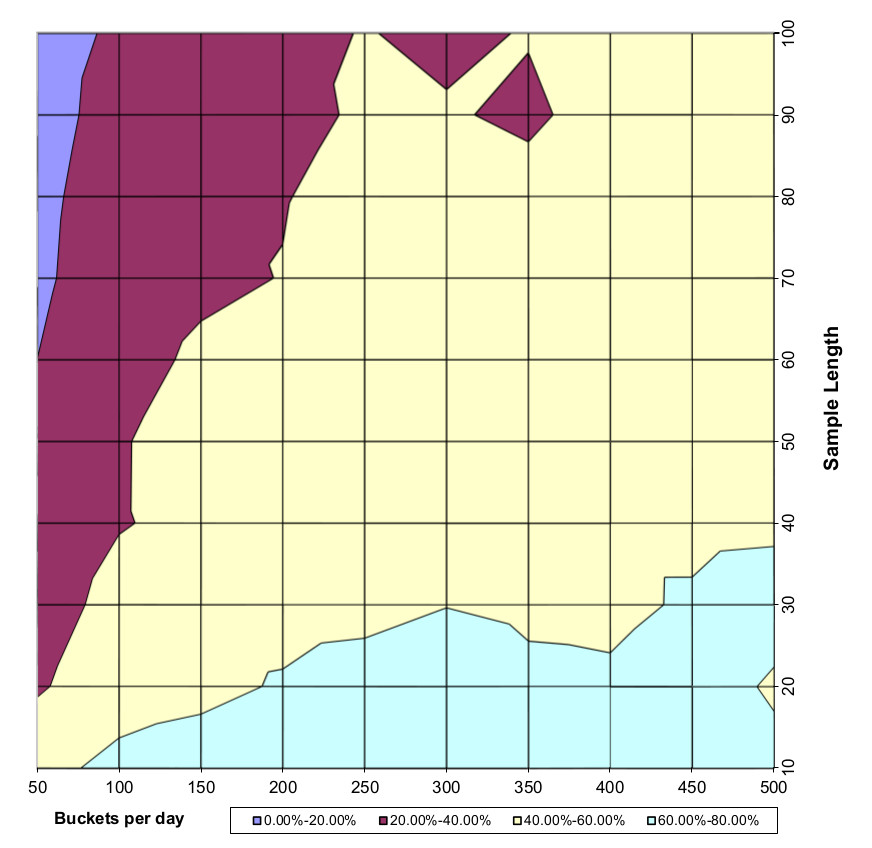

График показывает, что пока число пакетов в день не является экстремально большим и длина выборки не слишком мала, вероятность, что VPIN был в верхней четверти распределения на один пакет ранее перед более чем 0,75% абсолютным приращением, будет от 80 до 90%. Этот результат означает, что VPIN предугадывает большие пропорции случаев экстремальной волатильности, а также, что индуцированная токсичностью волатильность является значительным источником общей волатильности.

Всегда ли экстремальные уровни волатильности возникают при высоком VPIN?

Из таблиц выше мы видим, что большие приращения не обязательно возникают в следующем пакете, если VPIN высок. По факту, большинство абсолютных приращений, следующих за высоким уровнем VPIN, имеют небольшую величину. Это наблюдение, тем не менее, согласуется с нашим предположением, что длительные высокие уровни VPIN ведут к волатильности цены. Для исследования этого утверждения, нам нужно рассчитать макимальную величину волатильности, которую должен установить маркет-мейкер, когда VPIN достигнет некоего критического уровня и останется на нем, или пойдет выше. Обвал рынка в 2008 году является яркой иллюстрацией, почему различие между мгновенной волатильностью и последующим уровнем волатильности так важно. В момент обвала VPIN оставался высоким перед падением цен и после его конца, а затем цены начали частичное восстановление. Если мы сфокусируемся на периоде начала падения, когда VPIN достиг высокого уровня до момента, когда он начал снижаться, то увидим, что за этот период падение цены было небольшим. Этот факт неприятен для маркет мейкеров, которые покинули рынок в момент обвала. Они были подвержены влиянию мгновенной волатильности, которая произошла, когда VPIN имел высокий уровень.

Чтобы исследовать максимальную мгновенную волатильность, воздействующую на маркет мейкера, когда VPIN пред этим был большим, мы вычислим волатильность при нахождении VPIN в каждом из 5% интервалов. Каждый раз, когда VPIN переходит от одного 5% интервала к другому, мы вычисляем наибольшее абсолютное приращение между мгновенными двумя (не обязательно соседними) пакетами, пока VPIN переходит в следующий 5% интервал. Например, представьте, что VPIN переходит от 85% через 4 пакета до 90 %. Мы вычисляем абсолютное приращение между пакетами 1 и 2, 1 и 3, 1 и 4, также как и между 2 и 3, 2 и 4 и 3 и 4. Нас интересует максимальное приращение из этих, которое мы рассматриваем как максимальную волатильность, с которой сталкивается маркет мейкер. Мы делаем это для каждого перехода VPIN.

Для точности, обозначим i индекс, который обновляется каждый раз, как VPIN переходит из одного интервала в другой, и τ(i)- пакет, ассоциированный с индексом i. Это означает, что VPIN остается в том же интервале для пакетов τ(i+1)−τ(i), в нашем примере это был период из 4 пакетов, в котором VPIN оставался в 85 перцентиле. Наибольшее абсолютное приращение между двумя любыми пакетами, пока VPIN остается в указанном интервале обозначим:

В нашем примере выше это приращение является максимумом из шести приращений внутри интервала, где VPIN остается в 85 перцентиле.

Этот анализ более емкий, чем условные вероятности, показанные в первой таблице, по двум соображениям. Первое, мы не сравниваем абсолютные приращения, которые появляются немедленно за переходом VPIN из одного перецентиля в другой, а берем максимальное приращение, пока VPIN находится в одном интервале. Это согласуется с микроструктурной теорией, что волатильность возникает когда токсичность достигает порога, который превышает «терпимость» маркет мейкера. Второе, анализ считает ценовую волатильность по всем последовательностям внутренних пакетов, что позволяет учесть эффект дрифта цены, так же, как и восстановление цены к прежним уровням. Это важно, потому что медленные дрифты цены и ее восстановление могут скрывать экстремальную волатильность. Но этот анализ также ограничен в том, что он не учитывает продолжительные периоды роста токсичности, охватывающие множество перцентилей VPIN. В частности, мы не видим, что происходит, когда токсичность увеличивается сначала с 75% до 80%, а затем до 85% и 90% и т.д. Таким образом, эта проблема приводит к недооценке эффекта волатильности, индуцированной токсичностью.

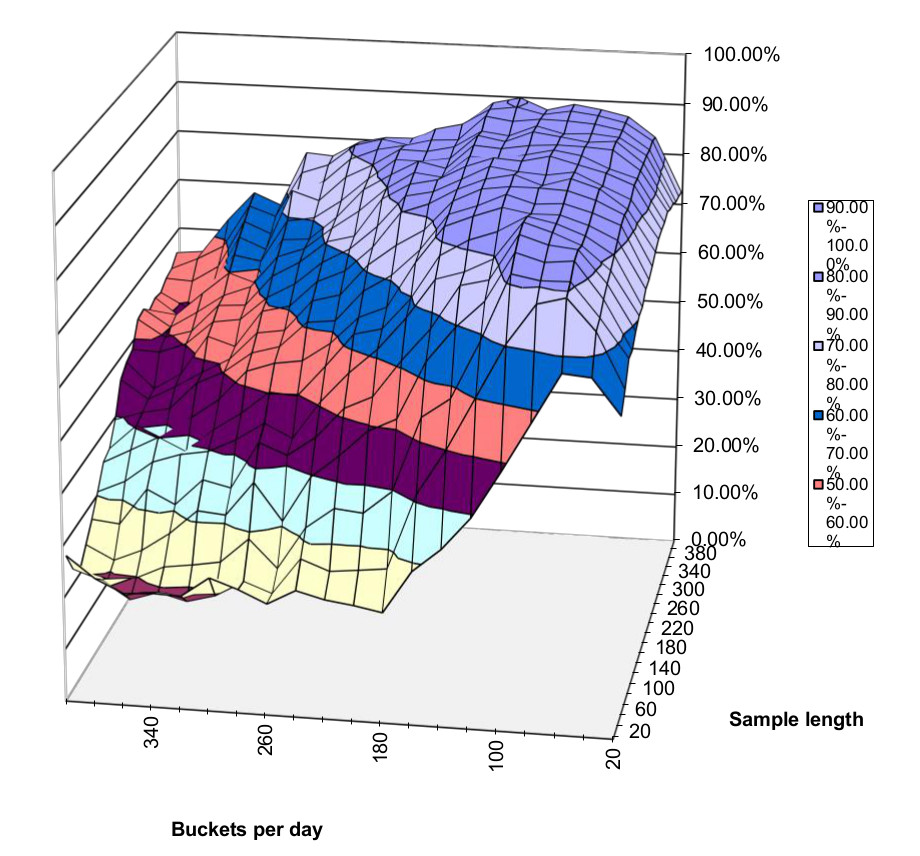

На графике выше изображены вероятности наибольшего абсолютного приращения более 0,75%, пока VPIN остается в любом из 5% интервалов в верхней четверти распределения (то есть в интервалах 0,75-0,8; 0,8-0,85; 0,85-0,9; 0,9-0,95; 0,95-1,0) для различных комбинаций числа пакетов в день и длины выборки. Для нашей стандартной комбинации (50,250) мы нашли, что 51,84% времени VPIN входит в 5% интервал верхней четверти распределения, где хотя бы одно внутренне приращение превосходит 0,75% перед тем. как VPIN покинет этот интервал. Комбинация параметров, которая максимизирует предсказательную способность VPIN равна (10,350), то есть 10 пакетов в день при длине выборки 350 (около 1,6 месяца).

Заключение

В данном цикле статей мы показали, что VPIN имеет значительную предсказательную способность для индуцированной токсичностью волатильности и предоставляет некую «страховку» маркет мейкеру относительно будущих высоких приращений цены актива. Это свойство делает VPIN средством риск-менеджмента в мире высокочастотной торговли. Предоставление ликвидности это сложный процесс, и уровни токсичности влияют на масштаб и области активности маркет мейкеров. Высокие уровни VPIN сигнализируют о высоком риске большого последующего движения цены, исходя из эффекта воздействия токсичности на предоставление ликвидности. Этот связанный с ликвидностью риск очень важен для маркет мейкеров, прямо подверженных эффектам токсичности, но и для других трейдеров, кто сталкивается с большими движениями цен, возникающими из-за этих эффектов. Создание алгоритмов, которые варьируют свои паттерны исполнения в зависимости от уровня токсичности, поможет избежать трейдерам воздействия подобных рисков.

Другие алгоритмы и стратегии автоматической торговли смотрите на моем сайте.

- 16 июля 2015, 09:38

- 16 июля 2015, 09:40

- 16 июля 2015, 09:59

- 16 июля 2015, 10:04

- 16 июля 2015, 10:08

- 16 июля 2015, 10:14

- 16 июля 2015, 11:26

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R