SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kiselev

Доходность около 40% годовых на облигациях крупнейшего частного авиаперевозчика РФ

- 22 апреля 2015, 08:11

- |

Представляю вам ещё одну высокодоходную облигацию своего портфеля - ТрансаэрБ3.

Открытое акционерное общество «Авиационная компания „ТРАНСАЭРО“, крупнейшая частная российская авиакомпания, на данный момент имеет два выпуска облигаций, торгуемых на бирже ММВБ.

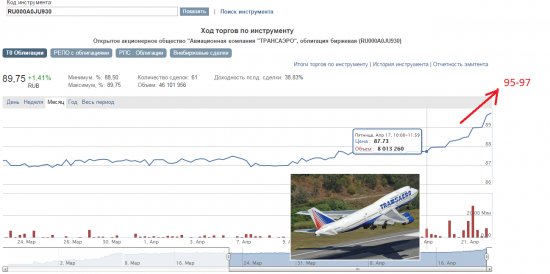

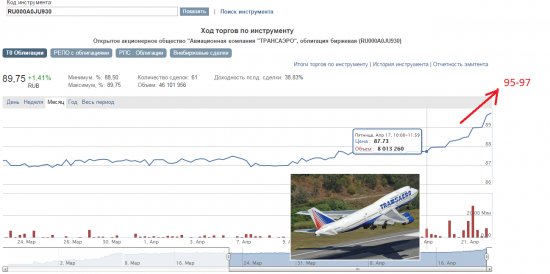

Первый выпуск компания погасила в начале марта этого года. Второй выпуск уже торгуется выше 93,5 с доходностью 24%, поэтому третий выпуск сейчас интереснее — имеет больший потенциал роста. По третьему выпуску биржа рассчитала доходность на закрытие 21.04.2015 — 38,83%. Это доходность к оферте 02.11.2015. Ставка купона — 12%. Компания готовит ещё биржевые выпуски 4-й и 5-й. Видно, что компания сохраняет интерес к публичному долговому рынку и поэтому есть настрой расплачиваться. Поэтому приближение к октябрю будет являться драйвером для котировок вверх, а пока они не выросли до целевых уровней можно „стричь“ купоны 30.04.2015 и 30.07.2015.

Чтобы отыграть позитивные события на рынке и догнать второй выпуск, облигации ТрансаэрБ3 уже пошли на взлёт и можно будет зафиксировать прибыль раньше (в районе 95-97) увеличив доходность.

Компания прибыльна, но соотношение долга к EBITDA всё ещё находится на опасном уровне около 6.

Думаю, именно поэтому облигации торгуются с дисконтом, как раз для тех кто любит риск :)

Открытое акционерное общество «Авиационная компания „ТРАНСАЭРО“, крупнейшая частная российская авиакомпания, на данный момент имеет два выпуска облигаций, торгуемых на бирже ММВБ.

Первый выпуск компания погасила в начале марта этого года. Второй выпуск уже торгуется выше 93,5 с доходностью 24%, поэтому третий выпуск сейчас интереснее — имеет больший потенциал роста. По третьему выпуску биржа рассчитала доходность на закрытие 21.04.2015 — 38,83%. Это доходность к оферте 02.11.2015. Ставка купона — 12%. Компания готовит ещё биржевые выпуски 4-й и 5-й. Видно, что компания сохраняет интерес к публичному долговому рынку и поэтому есть настрой расплачиваться. Поэтому приближение к октябрю будет являться драйвером для котировок вверх, а пока они не выросли до целевых уровней можно „стричь“ купоны 30.04.2015 и 30.07.2015.

Чтобы отыграть позитивные события на рынке и догнать второй выпуск, облигации ТрансаэрБ3 уже пошли на взлёт и можно будет зафиксировать прибыль раньше (в районе 95-97) увеличив доходность.

Компания прибыльна, но соотношение долга к EBITDA всё ещё находится на опасном уровне около 6.

Думаю, именно поэтому облигации торгуются с дисконтом, как раз для тех кто любит риск :)

теги блога Алексей Киселев

- Apple

- berkshire hathaway

- biogen inc

- China Mobile

- china mobile акции

- Cleveland-Cliffs

- Delta Air Lines

- ETF

- FORTS

- interactive brokers

- Kraft Heinz

- Macerich

- news

- Smartlab

- TransEnterix

- автоследование финам

- акции

- Акции РФ

- акции США

- алготрейдер

- американские акции

- баффет

- бизнес

- Брокер

- брокеры

- валюта

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- дивиденды

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- еврооблигации

- жизнь

- инвестиции

- Казахстан

- книга

- книги

- конференция смартлаба

- курс доллара

- лукойл

- маржин колл

- Мечел

- минфин

- мобильный пост

- Московская биржа

- облигации

- опрос

- опционы

- опционы на акции

- опционы на акции США

- открытие брокер

- ОФЗ

- оффтоп

- прогноз по акциям

- размещение

- рецензия

- рецензия на книгу

- ришка

- РОСНАНО облигации

- Санкт-Петербург

- санкции

- сбер

- синтетика

- синтетическая облигация

- смартлаб

- смартлаб конкурс

- собрание акционеров

- совет директоров

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- Трансаэро

- трейдинг

- Трейдинг FORTS

- Украина

- Уоррен Баффет

- управление активами

- философия

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- Фьючерсы на акции

- хирургия

- хэджирование

- чтиво

- юмор

- юрист по ценным бумагам

- Яндекс

- Яндекс Дзен

Зачем ей платить 40%, если Сбер дает под 25%.

Компания «альтруист»? Хочет людям добро сделать?

Там все проще. Ей банки не дают кредит потому, что знают БОЛЬШЕ НАШЕГО.

Трансаэро — публичная компания и по МСФО мы можем сделать выводы по способности обслуживать долг. Там было соотношение в районе 6. Кроме того госгарантии. У мечела и тгк-2 около 10-11. А СУ-155 сколько? Проблема в том, что СУ-155 — это ЗАО, ничего нам не показывающее, а облигации выпущены на компанию-прокладку «Капитал», что несколько усложняет процесс взыскания долга. СУ-155 скорее наравне с Ютэйр, хотя у Ютэйр отчётность есть.