Блог им. margin

Нужно приготовиться к коррекции рынка.

- 24 марта 2015, 13:15

- |

О предстоящей коррекции рынка США и, разумеется, всех других рынков, уже устали говорить. Над пишущими о коррекции потешаются все, кому не лень. Это делает предстоящую коррекцию более драматичной, потому что ожидаемой, и в то же время, неожиданной. Точно так же, как когда мальчик кричал «Волк! Волк!», но волка все не было, это снижало будущую ответную реакцию населения на раздражитель, но повышало возможный панический ущерб от реального события. В теории рефлексов это называется торможением.

Но волк реально существовал и он однажды пришел. Так и коррекция рынка: вы привыкли, что о ней кричат и пишут, но рынок словно ванька-встанька, возвращается к росту снова и снова, и поэтому торгуете, расслабившись, с верой в тренд, с верой в рост. Но когда придет «волк»-коррекция, вы его первоначально не узнаете и будете продложать покупать на снижениях цен в надежде получить прибыль от возврата цен вверх… Потом в какой-то момент вы увидите, что возврата нет. Вы скажете себе: «возврат будет завтра» и станете пересиживать убытки. На завтра цены пойдут еще ниже. Вас охватит тревога, но вы успокоите себя: «Так уже было, было и еще было, и цена всегда возвращалась вверх», а потом добавите: «Ведь нет никаких поводов для снижения цен, все же по-прежнему, ничего не изменилось». Но попытки роста будут хилыми и даже они будут использоваться для новых и новых продаж… Когда вам скажут аналитики, что коррекция началась, что тренд развернулся, убытки ваши уже могут быть гораздо больше 30%.

Вопрос в том, что вы делаете, чтобы не истерить, когда это случится, а тихо и радостно считать свои доходы от падения рынка?

Деривативы вам в помощь!

В настоящий момент рынок находится в ожидании тестирования уровней сопротивления, близких к историческим максимумам. По индексу S&P 500 это 2120, и если этот уровень будет пробит, то есть вероятность выхода на уровень 2130. Можно работать с фьючерсом S&P500 mini в сочетании с фьючерсными опционами. А можно работать с ETF SPY, который отражает динамику движений индекса, но при этом стоит дешевле, имеет высокую ликвидность, высокую ликвидность и большие опционные объемы, следовательно, его опционы имеют минимальный ценовой спрэд и чем позволяют использовать самый тонкий инструмент для работы с рынком.

Сейчас, когда цена акции SPY на уровне 210.0, можно рассчитать создание позиции, которая позволит чувствовать себя спокойно и при вероятном росте и при возможной коррекции.

Конец марта — время традиционного роста рынка: кончается квартал. Если рост случится, то индекс в ближайшие дни будет тестировать уровень 2120 и выше. Но помня о бродящем в окрестностях «волке», следует всегда иметь возможность не оказаться обманутым рынком и не проиграть. Предполагаемый рост может не случиться и тогда цена либо не станет расти, либо станет двигаться вниз к уровням, которые рынок уже сформировал в процессе своего роста 208, 205, 202, 199...

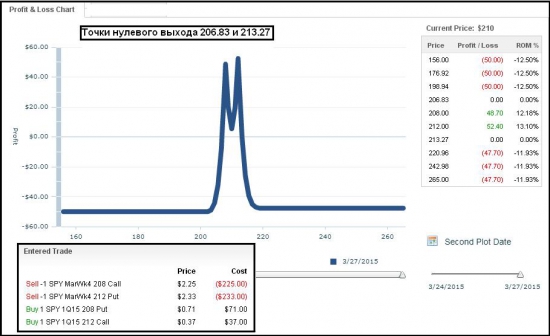

Я решаю текущую ситуацию роста рынка с вероятной его коррекцией следующим образом. Создаю календарную комбинацию: покупаю стрэнгл из квартальных опционов и продаю стрэнгл из опционов текущей недели. При этом покупаю опционы OTM, а продаю ITM. Вот так:

Посчитала, получается, что этот вариант — самый выгодный. Не красивый графически, но самый выгодный. Реальные цены на рынке сегодня могут отличаться, но в целом стоимость существенно не изменится. Позиция дешевая, с кредитом, но требуется небольшой залог в $50 в расчете один опционный контаркт, 500 — на 10 и 5000 на 100.

Календарная комбинация позволит реагировать при неблагоприятных движениях цены сильно вверх и сильно вниз. Параметры этих движений следующие Не выше $213.27 и не ниже $206.83. Это предполагает движение индекса S&P до 2130 вверх и до 2070 вниз. Это уровни предполагаемого вероятного краткосрочного изменения индекса, которые озвучивали все аналитики и которые технически вероятны. А вероятность одноразового мгновенного движения индекса к этим уровням очень мала, хотя и существует теоретически. Максимально возможный срок жизни позции определен квартальной экспирацией — до 30 марта. Но я предполагаю снять прибыль, как только она образуется или в день экспирации недельных опционов 27 марта. Максимально возможная прибыль на страйках 208 и 212, минимально возможная на страйке 210. При SPY в параметрах, близких к 212 и 208 возможны дальнейшие действия по трансформации позиции при условии угрозы убытков. А такое может случиться только при резком падении и росте индекса к 2120 или 2080.

Смотрим и предпринимаем действия по рынку.

теги блога margin

- AAII Investor Sentiment Survey

- AAPL

- ARNA

- Citron Research

- CL

- Day Trading margin

- Deutsche Bank

- ES

- ES дневная торговля

- ETF

- FB

- FINRA

- FOMC

- FOMC meeting

- Futures Margin Call

- GCM12

- GCQ

- GCQ12

- GDX

- GOOG

- Initial Margin

- IPO

- IV

- Maintenance Margin

- NFLX

- NinjaTrader Brokerage

- NKE

- Nonfarm Payrolls

- OREX

- QE

- RIMM

- RSX

- S&P

- S&P500

- SEC

- SPX

- Trailing Stop

- TSLA

- TWTR

- VIX

- VVUS

- WSJ

- австралийский доллар

- акции

- биржи

- брокеры

- волатильность

- Греция

- дебаты

- деривативы

- Дмитрий Солодин

- дневная торговля

- долги

- долларовый индекс

- Евро

- запасы нефти в США

- золото

- инвестирование

- индекс доллара

- Йеллен

- Календарный спрэд

- квартальная отчетность

- Китай

- комбинация

- маржа

- МВФ

- мысли о рынке

- мысли о трейдинге

- направленная торговля

- нефть

- опек+

- опционы

- Отчетность

- Оффтоп

- первоначальная маржа

- платина

- прогнозы

- психология

- психология трейдинга

- результат

- рынок

- спекуляции

- ставки

- статистика

- стрэддл

- стрэнгл

- торговля по системе

- трейдинг

- форекс

- ФРС

- фьючерс

- фьючерсные опционы

- фьючерсы

- хедж-фонд

- хедж-фонд IIF

- хеджирование

- ценовой спрэд

- ценообразование опционов

- цены на бензин

- цены на нефть

Вариант просто не ждать коррекции на мегабычьем тренде, а действовать по факту разворота вам не катит? :)

Я в американском рынке не очень разбираюсь, но мне странна изображенная позиция. По сути продан кондор в расчете, что в ближайшие дни не будет мощного движения — тэта положительная, вега отрицательная, позиция ненаправленная. При этом пишете, что «Нужно приготовиться к коррекции рынка». Если хочется встать направленно вниз, есть много других способов, но продажа кондора не среди них.

Я допускаю такое движение и знаю, что нужно будет делать. Позиция позволяет.

А не случится такое движение, так и вовсе хорошо!)

И я не хочу стать направленно вниз. Пока рынок этого не позволяет.

Принцип применим к разным отрезкам времени. Дойдем до апреля, осмотримся, учтем новые данные и двинемся дальше медленно, но желательно уверенно.

Но это будет «более толстый рыночный инструмент». Спрэды на опционах ES 2-3 пункта и во время торговой сессии. Вот сейчас прямо спрэд на опционах текущей недели пут на страйке 2120, то есть на тому, что соответствует 212 по SPY равен 3.25 пункта или 162.5 долларам: bid 23.25 ask 26.50 (1 point = $50), а спрэд на опционах колл 2080, тому, что соответствует страйку 208 равен 2.75 или 137.5 долларам по одному контракту. В сумме спрэды дают убытки в 300 долларов только по одному стрэнглу или на 6 пунктов больше должен совершить движение индекс для прибыли.

А у меня комиссии на календарную комбинацию из 10 контрактов комиссии равны 50 долларов.

По волатильности. Когда опционы на ES уходят в деньги, то они не содержат нисколько временной стоимости при любой волатильности. С четверга опционы на ES текущей недели на отстоящие от самого близкого страйка ATM на два страйка (при индексе в 2100 страйки пут 2115 и выше и колл 2090 и ниже) совсем почти не содержат временной стоимости и почти не имеют ликвидности. Бывает, котировки ставят такие: 15.75 аск и 4.0 бид.

Так, конечно, можно работать, но это совсем уже другой рассказ и другой расчет!

Да, торгуются практически круглосуточно, но спрэды, я вам показала, какие на опционах в деньгах 2-3 пункта или 100-150 долларов. Пример из текущей ситуации. Сейчас пут 2110 бид/акс 17.25/20.25. Значит, от цены опциона в 20 пунктов, или 1000 долларов, 150 уйдет на спрэд.

Это любопытно. Я не поняла, что это значит, в каких единицах считать равенство?

50 долларов — комиссия за четыре ноги по 10 контрактов каждая комбинации или кондора. Но я знаю, что у IB комиссии ниже. Но аналитическая база не очень, мягко говоря.

Я все же предпочитаю фьючерсы. Но прорабатываю методики и на акциях.

Любопытно, а какую аналитическую базу Вы используете (я так понимаю, что Вы торгуете через optionexpress)?